par Christophe Blot et Fabien Labondance

La transmission de la politique monétaire à l’activité économique et à l’inflation repose sur différents canaux dont le rôle et l’importance dépendent crucialement des caractéristiques structurelles des économies. La dynamique du crédit et des prix immobiliers est au cœur de ce processus. Dans la zone euro, les sources d’hétérogénéité entre pays sont multiplées, ce qui pose la question de l’efficacité de la politique monétaire mais aussi celle des moyens à mettre en œuvre pour atténuer cette hétérogénéité.

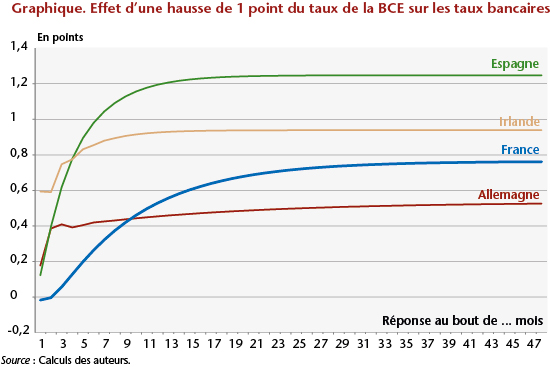

Les sources d’hétérogénéité entre les pays peuvent résulter du degré de concentration des systèmes bancaires (i.e. plus ou moins de banques et donc plus ou moins de concurrence), du mode de financement (i.e. à taux fixe ou à taux variable), de la maturité des prêts aux ménages, de leur niveau d’endettement, de la proportion de ménages locataires ainsi que des coûts de transaction sur le marché immobilier. La part des prêts effectués à taux variable reflète parfaitement ces hétérogénéités puisqu’elle s’élève à 91 % en Espagne, 67 % en Irlande et à 15 % en Allemagne. Dans ces conditions, la politique monétaire commune menée par la Banque centrale européenne (BCE) a des effets asymétriques sur les pays de la zone euro, comme en témoigne l’évolution divergente des prix de l’immobilier dans ces pays. Ces asymétries se répercutent ensuite sur l’évolution du PIB, un phénomène que l’on a observé aussi bien « avant » que « depuis » la crise. Ces questions font l’objet d’un article que nous avons publié dans le volume Ville et Logement de la Revue de l’OFCE. Nous évaluons l’hétérogénéité de la transmission de la politique monétaire vers les prix immobiliers dans la zone euro en distinguant explicitement deux étapes du canal de transmission, chaque étape pouvant refléter différentes sources d’hétérogénéité. La première permet de décrire la répercussion du taux d’intérêt contrôlé par la BCE sur les taux appliqués par les banques de chaque pays de la zone euro aux crédits immobiliers. La deuxième étape illustre les effets différenciés de ces taux bancaires sur les prix immobiliers.

Nos résultats confirment l’existence d’une transmission hétérogène de la politique monétaire dans la zone euro. Ainsi, pour un taux directeur constant fixé par la BCE à 2 %, comme cela était le cas entre 2003 et 2005, les estimations réalisées sur la période précédant la crise suggèrent que le taux d’équilibre de long terme appliqué respectivement par les banques espagnoles et irlandaises serait de 3,2 % et 3,3 %. Comparativement, le taux équivalent en Allemagne serait de 4,3 %. En outre, l’inflation plus élevée en Espagne et en Irlande amplifierait cet écart de taux nominal. Nous montrons ensuite que la répercussion des variations du taux directeur de la BCE sur les taux bancaires est, avant la crise, plus forte en Espagne ou en Irlande qu’elle ne l’est en Allemagne (graphique), ce qui renvoie aux différences observées sur la part des prêts effectués à taux variable dans ces différents pays Il faut noter qu’avec la crise, la transmission de la politique monétaire a été fortement perturbée. Les banques n’ont pas forcément ajusté l’offre et la demande de crédit en modifiant les taux mais en durcissant les conditions d’octroi des crédits[1]. Par ailleurs, les estimations portant sur la relation entre les taux appliqués par les banques et les prix immobiliers suggèrent une forte hétérogénéité à l’intérieur de la zone euro. Ces différents résultats permettent donc de comprendre, au moins partiellement, les divergences observées sur les prix immobiliers dans la zone euro. La période au cours de laquelle le taux fixé par la BCE était bas aurait contribué au boom immobilier en Espagne et en Irlande. Puis, le durcissement de la politique monétaire, décidé après 2005, expliquerait également l’ajustement plus rapide des prix immobiliers observé dans ces deux pays. Nos estimations suggèrent également que les prix immobiliers dans ces deux pays sont aussi très sensibles aux évolutions de la croissance économique et démographique. Les cycles immobiliers ne peuvent donc pas se réduire à l’effet de la politique monétaire.

Dans la mesure où la crise récente trouve sa source dans les déséquilibres macroéconomiques qui se sont développés dans la zone euro, il est essentiel pour le bon fonctionnement de l’Union européenne de réduire les sources d’hétérogénéités entre les Etats membres. Pour autant, ceci n’est pas forcément du ressort de la politique monétaire. D’une part, il n’est pas certain que l’instrument de politique monétaire, le taux d’intérêt de court terme, soit l’outil adapté pour freiner le développement de bulles financières. D’autre part, la BCE conduit la politique monétaire pour l’ensemble de la zone euro en fixant un taux d’intérêt unique, ce qui ne lui permet pas de tenir compte des hétérogénéités qui caractérisent l’Union. Il faut plutôt encourager la convergence des systèmes bancaire et financier. A cet égard, bien qu’elle soulève encore de nombreux problèmes (voir Maylis Avaro et Henri Sterdyniak), le projet d’union bancaire peut contribuer à réduire l’hétérogénéité. Un autre moyen efficace de réduire l’asymétrie de la transmission de la politique monétaire réside dans la mise en œuvre d’une politique prudentielle centralisée dont la BCE pourrait être en charge. De cette façon, il serait possible de renforcer la résilience du système financier en adoptant notamment une régulation du crédit bancaire qui pourrait tenir compte de la situation prévalant dans chaque pays afin d’éviter le développement de bulles qui font peser une menace pour les pays et pour la stabilité de l’union monétaire (voir le rapport du CAE n°96 pour plus de détails).

[1] Kremp et Sevestre (2012) mettent en avant le fait que la réduction des volumes de prêts ne provient pas uniquement d’un rationnement de l’offre de crédit mais que le climat récessif a également entraîné une baisse de la demande.