Petits transferts entre familles

Une des premières mesures prises par le nouveau gouvernement a été d’augmenter de 25 % l’Allocation de rentrée scolaire (ARS) dès la rentrée 2012. Cette mesure figurait dans les 60 engagements du candidat Hollande avec l’abaissement du plafonnement de l’avantage lié au quotient familial (QF) (engagement 16)[1] qui devrait être voté en juillet 2012. Ces deux instruments de la politique familiale (ARS, QF) ont des logiques et des effets très différents. Alors que l’ARS concerne les ménages modestes du fait d’une mise sous conditions de ressources, le plafond du quotient familial n’affecte que les ménages les plus aisés. Le financement de l’augmentation de l’ARS par une baisse du plafonnement du QF doit permettre de maintenir les ressources de la politique familiale. Cette réforme implique un transfert d’environ 400 millions d’euros des familles dont le niveau de vie se situe dans le décile le plus élevé vers les familles les plus modestes, celles dont le niveau de vie se situe dans les quatre premiers déciles de niveau de vie.

L’ARS est une prestation sociale, sous condition de ressources, versée annuellement au moment de la rentrée scolaire aux familles ayant à charge un ou plusieurs enfants scolarisés âgés de 6 à 18 ans. Créée en 1974, elle n’était alors versée qu’aux familles bénéficiaires d’une autre prestation familiale (allocation familiale à partir du deuxième enfant ou prestation sous condition de ressources). Revalorisée en 1993, elle a ensuite été étendue, à partir de 1999, aux familles avec un seul enfant ne bénéficiant pas d’autre prestation. En 2010, la mesure bénéficiait à 2,8 millions de ménages[2] (dont 210 000 familles sans autre prestation CNAF) pour un coût total de 1,49 milliard d’euros. Les familles bénéficiaires recevaient en moyenne 520 euros par an. Pour la rentrée 2012, pour être éligible, les ressources de l’année 2010 ne doivent pas dépasser 23 200 euros pour les familles ayant un enfant à charge, auxquels il faut ajouter 5 300 euros par enfant supplémentaire. Le montant de la prestation dépend de l’âge des enfants scolarisés. En 2011, il était de 285, 300 et 311 euros respectivement par enfant de 6 à 10 ans, 11 à 14 ans et 15 à 18 ans[3].

A la suite de l’élection présidentielle, pour 2012, ces montants ont été fixés par décret respectivement à 356, 375 et 388 euros[4]. Le gain de la revalorisation pour un couple avec deux enfants de 6 et 11 ans est de 141 euros par an si son revenu est inférieur à 28 500 euros. Pour un couple avec trois enfants de 6, 11 et 15 ans, le gain est de 215 euros. La revalorisation de 25 % de l’allocation représente une dépense supplémentaire de l’Etat de 372 millions d’euros.

Le système du quotient familial de l’impôt sur le revenu permet de tenir compte de la taille des foyers fiscaux, et notamment de la présence ou non d’enfants dans le calcul de l’impôt à payer. Le quotient familial, mesure de la capacité contributive, est le ratio entre le revenu net imposable et le nombre de parts fiscales du foyer. L’administration fiscale applique à ce quotient le barème de l’impôt puis re-multiplie par le nombre de parts fiscales afin de déterminer le montant d’impôt dû, de telle sorte que deux foyers ayant le même quotient sont confrontés au même taux d’imposition[5]. Un couple avec 2 enfants (trois parts) ayant un revenu imposable de 60 000 euros est soumis au même taux d’impôt sur son revenu imposable qu’un couple sans enfant (2 parts) ayant un revenu de 40 000 euros : chacun de ces foyers fiscaux a un quotient familial égal à 20 000 euros ; ils sont ainsi considérés par l’administration fiscale comme ayant la même faculté contributive. Le système de quotient familial ne procure aucun gain lorsque l’impôt est proportionnel. Plus l’impôt est progressif, plus le gain procuré par le système de quotient familial est élevé. L’administration fiscale plafonne ce gain à 2 336 euros par demi-part, soit un gain maximum de 4 672 euros (ou 389 euros mensuels) par enfant à partir du troisième enfant et pour le premier enfant des parents isolés. Le plafonnement concerne des ménages ayant des revenus relativement élevés : 6 600 euros net par mois pour un couple avec deux enfants, 8 500 euros avec trois. Selon la DGFIP, 770 000 foyers (soit 2,1 % des foyers fiscaux) étaient concernés par le plafonnement en 2008, soit un gain pour l’Etat de 1,2 milliard d’euros, ce qui représente en moyenne 1 550 euros par foyer fiscal plafonné.

Selon le programme présidentiel, le plafonnement du gain lié au quotient familial doit être abaissé dans la Loi de finances rectificative à 2 000 euros par demi-part supplémentaire. La perte annuelle maximale pour les foyers fiscaux effectivement plafonnés serait donc de 336 euros par demi-part, soit 672 euros pour un couple avec deux enfants (trois parts fiscales) et 1 344 euros avec trois (quatre parts fiscales). Selon nos calculs, l’économie pour l’Etat serait de 430 millions d’euros (France métropolitaine) et le nombre de foyers concernés 900 000, soit un coût moyen de 488 euros par foyer.

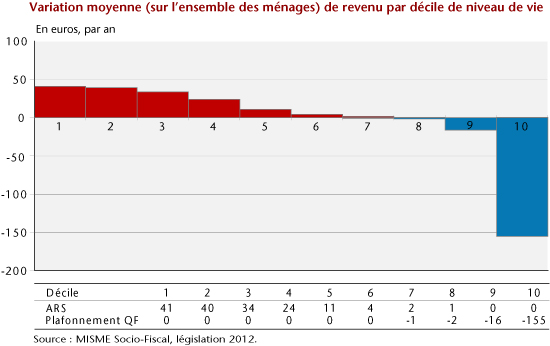

Le graphique représente les transferts engendrés par les deux réformes par décile de niveau de vie. Du fait de sa mise sous conditions de ressources, la revalorisation de l’ARS bénéficie principalement aux ménages ayant des enfants appartenant aux 4 premiers déciles de niveau de vie, tandis que l’abaissement du plafond du quotient familial concerne les ménages du décile le plus élevé. En termes de redistribution verticale, la réforme est assez bien ciblée, même si les montants en jeu sont relativement faibles. Le gain pour l’Etat serait marginal. L’effet sur la croissance devrait être positif, du fait d’une plus grande propension à épargner des ménages les plus aisés, mais mineur, de part la faiblesse des sommes en jeu et le montant des économies qui est légèrement supérieur à celui des dépenses supplémentaires.

De fait, cette réforme est peu controversée. Le principe du plafonnement de l’avantage fiscal du quotient familial est largement accepté (voir Sterdyniak) et sa justification est robuste : à partir d’un certain niveau de revenus, son augmentation ne sert plus à la consommation des enfants. L’ARS a plusieurs avantages : son usage est principalement lié aux dépenses de rentrée scolaire, elle permet de verser une allocation aux familles d’un enfant, elle est bien ciblée sur les ménages les moins aisés.

D’autres réformes, allant plus loin dans ce sens, pourraient être envisagées : par exemple, le plafonnement par enfant de l’avantage fiscal (et non plus par demi-part) ou, mieux, la suppression des demi-parts supplémentaires à partir du troisième enfant, ce qui permettrait de financer, en partie, la mise en place d’un complément familial sous conditions de ressources dès le premier enfant. En effet, le système de quotient familial semble trop généreux à partir du troisième enfant (voir Allègre, 2012), et le complément familial, prestation familiale sous conditions de ressources, ne concerne aujourd’hui que les familles de trois enfants et plus, souvent les moins aisées. Un élargissement du dispositif qui bénéficierait également aux familles nombreuses et permettrait d’inclure les autres familles les moins aisées dans le dispositif.

[1] « Je maintiendrai toutes les ressources affectées à la politique familiale. J’augmenterai de 25 % l’allocation de rentrée scolaire dès la prochaine rentrée. Je rendrai le quotient familial plus juste en baissant le plafond pour les ménages les plus aisés, ce qui concernera moins de 5 % des foyers fiscaux. »

[2] Métropole et Dom.

[3] Les familles ayant des enfants de 0 à 3 ans peuvent bénéficier, sous conditions de ressources, de l’allocation de base de la prestation d’accueil du jeune enfant (Paje) afin de faire face aux dépenses spécifiques liées à la jeune enfance. En dehors des aides liées à la garde des enfants, il existe ainsi un vide entre 3 et 6 ans, tranche d’âge pour laquelle les dépenses sont supposées moins importantes.

[4] En fait, la revalorisation initiale devait être de 1 %, le « coup de pouce » n’est donc que de 24 %.

[5] Le système de parts attribue 1 part à une personne seule, 1 part au conjoint éventuel, 1/2 part respectivement au premier et deuxième enfant, 1 part aux enfants suivants, et 1/2 part supplémentaire au premier enfant des parents isolés.