Banque d’Angleterre : ‘Wait and see’

Le 20 juin 2018, la Banque d’Angleterre a maintenu son taux directeur à 0,5 %, six des neuf membres du Comité de politique monétaire ayant voté pour le statu quo, tandis que trois votaient pour une hausse de 0,25 point. Par ailleurs, les neuf membres ont voté pour maintenir inchangé l’encours des titres détenus par la Banque d’Angleterre dans le cadre de sa politique non conventionnelle (435 milliards de livres sterling de titres publics et 10 milliards de titres privés).

Ce statu quo est en ligne avec le scénario de notre prévision d’avril. Alors que la Réserve fédérale américaine a relevé le taux des fonds fédéraux le 13 juin d’un quart de point dans une fourchette de 1,75 % à 2 % (voir : La Réserve fédérale hausse le ton) et que la Banque centrale européenne a annoncé le lendemain le maintien de son taux directeur à 0, la Banque d’Angleterre garde aussi son taux de base inchangé, alors que la croissance comme l’inflation ont ralenti au premier trimestre 2018, et que les incertitudes autour du Brexit demeurent entières. Le Comité de politique monétaire (CPM) de la Banque d’Angleterre continue d’envisager un « resserrement limité et graduel » du taux directeur. En complément de sa discussion sur le taux directeur, le CPM annonce qu’il ne réduira pas le montant des titres publics figurant dans le bilan de la Banque centrale tant que le taux directeur n’aura pas atteint 1,5 %. Contrairement à la BCE, qui a annoncé qu’elle normaliserait progressivement sa politique monétaire en commençant par réduire ses détentions d’actifs, et qu’elle n’envisageait pas d’augmenter les taux avant l’été 2019, la Banque d’Angleterre annonce qu’elle commencera par augmenter son taux de base.

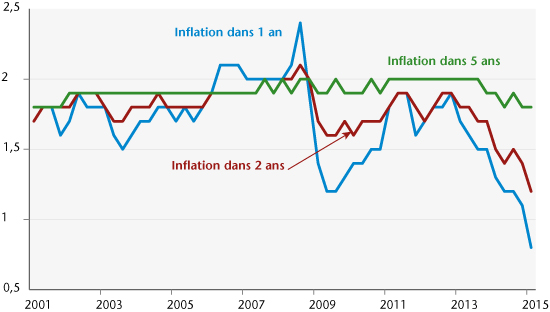

Les minutes de la réunion du 20 juin 2018 rappellent le mandat de la Banque d’Angleterre : respecter la cible d’inflation de 2% (en termes d’indice des prix à la consommation harmonisé, IPCH), tout en soutenant la croissance et l’emploi. Lors de sa réunion de juin, le CPM s’est appuyé sur les prévisions de la Banque d’Angleterre publiées dans l’Inflation Report de mai dernier, selon lesquelles la croissance du PIB britannique serait d’environ 1,75 % par an en moyenne à l’horizon 2020, sous l’hypothèse d’une remontée progressive du taux directeur tel qu’anticipé par les marchés au vu des courbes de taux en mai dernier (à savoir une hausse graduelle du taux de base qui atteindrait 1,2 % au second semestre 2020), ce qui serait un peu plus rapide que la croissance de l’offre (estimée à 1,5 % par la Banque d’Angleterre) et conduirait à une certaine accélération des salaires et des coûts de production. Toujours selon l’Inflation Report de mai, l’inflation, mesurée par l’IPCH, continuerait cependant de ralentir, sous l’effet de la dissipation des effets de la dépréciation passée de la livre et atteindrait la cible de 2 % au printemps 2020.

Sans le remettre en cause, les minutes de la réunion de juin apportent deux bémols à ce scénario. Premièrement, le PIB britannique n’a augmenté que de 0,1 % au premier trimestre 2018[1]. Le CPM estime que ce ralentissement, en partie dû aux mauvaises conditions climatiques en mars, et qui a surtout touché le secteur du bâtiment, sera temporaire. Mais il note aussi que les indicateurs conjoncturels ont été mitigés aux Etats-Unis et dans la zone euro au premier trimestre. La prévision de croissance de la Banque d’Angleterre parue dans l’Inflation Report (1,75%) est supérieure à celle de notre prévision d’avril (1,4 % en 2018 comme en 2019), ou à la moyenne du consensus des prévisions britanniques en juin (1,4 % en 2018 et 1,5 % en 2019). Jusqu’à présent, le consensus est que le ralentissement du premier trimestre sera temporaire, mais les indicateurs conjoncturels les plus récents suggèrent la poursuite d’une faible croissance en avril et en mai (ainsi, selon l’indicateur mensuel de croissance du PIB du NIESR, la croissance aurait été de 0,2 % au cours des trois mois allant jusqu’à mai, par rapport au trois mois précédents).

Deuxièmement, le CPM envisage désormais une inflation un peu plus forte du fait de la remontée des prix du pétrole (passés de 50 à 75 dollars en un an) et de la baisse de la livre (de l’ordre de 2% depuis mai, du fait de la hausse du dollar). L’inflation mesurée selon l’IPCH, reste supérieure à la cible de 2 % ; après avoir accéléré jusqu’à 3,1 % en novembre dernier, elle est revenue depuis à l’intérieur de la fourchette haute de 3 % et n’était plus que de 2,4 % en avril comme en mai ; dans le même temps, l’indice des prix sous-jacent est passé de 2,7 % à 2,1 %. Si l’objectif de la Banque d’Angleterre est prioritairement de maintenir l’inflation proche de la cible de 2 %, le CPM a cependant répété depuis l’été 2016 que les tensions inflationnistes résultant de la baisse de la livre sterling après le résultat du référendum faveur du « Brexit », seraient temporaires tandis que le ralentissement économique pourrait être plus durable, dans un contexte d’incertitude accrue, mais avait indiqué qu’elle serait prête à durcir sa politique monétaire si les tensions inflationnistes s’amplifiaient plus que prévu. Ceci n’a pas été le cas jusqu’à présent. Bien que le taux de chômage reste historiquement faible à 4,2 %, les salaires n’ont jusqu’à présent pas franchement accéléré : ils n’étaient en hausse que de 2,4 % en mai 2018, soit une stagnation en termes réels.

La prochaine réunion du CPM aura lieu le 2 août. D’ici là, les britanniques et l’UE-27 continueront de négocier l’accord de retrait du Royaume-Uni de l’UE, en vue d’un accord lors du Conseil européen d’octobre. De grandes entreprises, comme Airbus ou BMW, ont rappelé à l’approche du Conseil européen du 29 juin dernier qu’elles avaient besoin d’être assurées sur l’absence de barrières douanières après la sortie du Royaume-Uni de l’UE à la fin de 2020 pour continuer à investir outre-Manche. La Banque d’Angleterre ne prendra le risque d’augmenter son taux directeur que si la croissance et des tensions inflationnistes s’affirment suffisamment.

[1] La croissance du premier trimestre 2018 a été légèrement révisée à la hausse, à 0,2 %, lors de la publication des comptes trimestriels du 29 juin, principalement suite à une révision de la baisse d’activité dans le bâtiment.