par Guillaume Allègre

« Les façons de penser la société, de la gérer et de la quantifier sont indissociables »

Alain Desrosières, 1940-2013

Le thème de la pauvreté au travail a émergé en Europe dans le débat public ainsi que dans le champ académique au début des années 2000, parallèlement à la mise en place de politiques visant à rendre le travail « payant ». Les lignes directrices européennes pour l’emploi mentionnent explicitement la nécessité de réduire la pauvreté des travailleurs depuis 2003 et Eurostat a mis en place un indicateur de pauvreté des travailleurs dès 2005 (Bardone et Guio). En France, les politiques visant à rendre le travail payant ont notamment pris la forme de compléments de revenus d’activité (PPE puis RSA). En Allemagne, un ensemble de réformes du marché du travail et de la protection sociale (Lois Hartz) a été mis en place au début des années 2000 selon une logique d’activation des chômeurs. Les critiques des réformes allemandes insistent souvent sur la prolifération des formes atypiques d’emploi (Alber et Heisig, 2011) : recours au temps partiel, bas-salaires, et mini-jobs sans protection sociale. En France comme en Allemagne, la focalisation sur les travailleurs masque un aspect moins connu de l’évolution de la pauvreté : parmi les individus d’âge actif, c’est la pauvreté des personnes sans emploi (inactifs en France, chômeurs en Allemagne) qui augmente depuis la fin des années 1990.

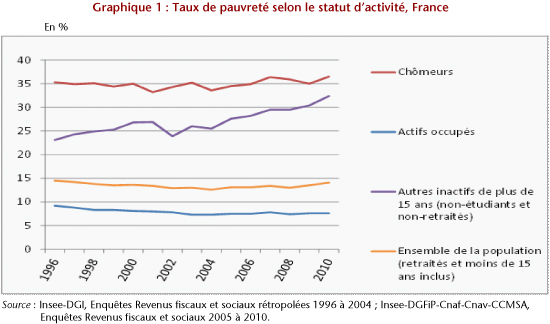

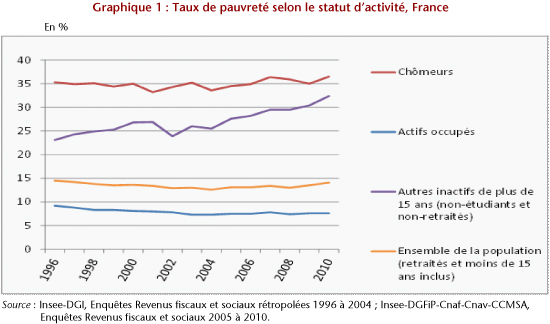

Le graphique 1 représente l’évolution entre 1996 et 2010 du taux de pauvreté des individus, calculé au seuil de 60 % du niveau de vie médian, selon leur statut d’activité. Deux faits saillants ressortent. Premièrement, la pauvreté touche avant tout les chômeurs : leur taux de pauvreté est d’environ 35 % sur la période. Deuxièmement, les inactifs de plus de 15 ans, ni étudiants, ni retraités (dit ‘autres inactifs’), soit les chômeurs découragés, et les hommes et femmes (surtout les femmes !) au foyer, constituent la population la plus touchée par l’augmentation de la pauvreté. Alors que leur taux de pauvreté s’élevait à 23 % en 1996, il atteint 32 % en 2010. Dans le même temps, la pauvreté des actifs occupés est passée de 9 % à 8 %. Par conséquent, alors que les actifs occupés représentaient 25 % des pauvres en 1996 et les ‘autres inactifs’ 12 %, ces derniers représentent 17 % de pauvres en 2010 et les actifs occupés 22 %. Le poids des travailleurs pauvres dans la population pauvre tend donc à diminuer, tandis que celui des inactifs augmente.

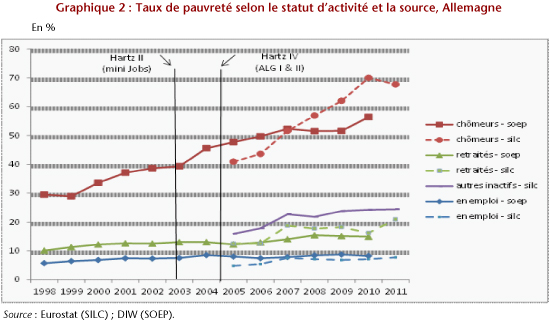

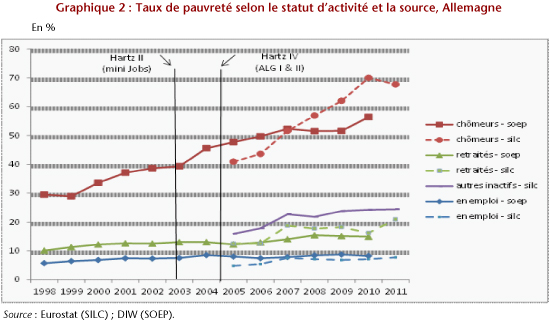

Concernant l’Allemagne, l’analyse du taux de pauvreté par statut d’activité se heurte à des divergences selon les sources, notamment concernant l’évolution de la pauvreté des chômeurs, beaucoup plus marquée selon Eurostat (enquête Eu-Silc) que dans l’enquête nationale SOEP (voir graphique 2). Malgré les incertitudes statistiques, on peut tout de même observer que la pauvreté touche avant tout les chômeurs et que leur taux de pauvreté a beaucoup augmenté : de 30 à 56 % entre 1998 et 2010 selon l’enquête SOEP, généralement considérée comme plus fiable que SILC (Hauser, 2008). Si la pauvreté augmente pour toutes les catégories de population (voir Heyer, 2012), c’est bien chez les chômeurs qu’elle est la plus prononcée.

L’augmentation de la pauvreté chez les chômeurs est la conséquence de certaines mesures des lois Hartz IV, moins connues que celles instituant les mini-Jobs (Hartz II). Avant ces lois, les chômeurs pouvaient recevoir une indemnisation chômage pour une durée maximale de 32 mois, à la suite de laquelle ils pouvaient recevoir une assistance chômage sous condition de ressources pour une durée illimitée (Ochel, 2005). Mais contrairement à l’ASS[i] en France, le montant de cette assistance dépendait des derniers revenus nets d’activité et assurait un taux de remplacement relativement généreux (53 % du revenu net pour les personnes sans enfant). Ce système a été remplacé à partir de 2005 par une indemnisation beaucoup moins généreuse, répondant à un objectif d’activation. L’indemnisation chômage (Arbeitslosengeld I – ALG I) a été limitée à 12 mois pour les chômeurs de moins de 55 ans et les motifs de sanction ont été élargis. A la suite de cette période, l’assistance chômage (Arbeitslosengeld II – ALG II) a été très fortement diminuée et n’agit plus que comme un dernier filet de sécurité : son montant pour un célibataire est limité à 345 euros par mois ; les sanctions ont également été élargies et durcies[ii]. La stratégie allemande d’activation a ainsi joué sur deux leviers : la réduction des revenus d’assistance pour les chômeurs et les sanctions. Si cette politique a peut-être contribué à la baisse du chômage (voir Chagny, 2008, pour une discussion sur les effets controversés de la réforme), elle a eu par construction un impact important en termes de pauvreté des chômeurs.

Un paradoxe qu’il convient d’éclairer est la faible évolution (au moins selon l’enquête SOEP) du taux de pauvreté des individus en emploi depuis le début des années 2000. En effet, durant cette période, la proportion de bas-salaires a progressé et le recours au temps-partiel s’est fortement développé sans que le taux de pauvreté des personnes en emploi n’augmente significativement. En 2010, 4,9 millions de personnes (soit 12 % de la population en emploi) détiennent un mini-job grâce auquel ils ne peuvent recevoir plus de 400 euros par mois de revenus d’activité (Alber et Heisig, 2011). Il faut y ajouter le développement des temps-partiels avec protection sociale (de 3,9 millions en 2000 à 5,3 en 2010). On s’attendrait donc à une progression de la pauvreté des travailleurs. Mais celle-ci est freinée pour deux raisons : le développement des possibilités de cumul avec les allocations chômage (troisième levier de la stratégie d’activation) et les solidarités familiales. En effet, les emplois à temps partiel et à bas salaire sont très majoritairement détenus par des femmes qui représentent ainsi deux tiers des travailleurs à bas salaire annuel[iii]. Le revenu de leur conjoint, lorsqu’elles en ont un, leur permet souvent d’éviter la pauvreté puisque les revenus de tous les membres du ménage sont agrégés afin de déterminer le niveau de vie et la pauvreté. En cela, en paraphrasant Meulders et O’Dorchai, le ménage sert bien de cache-sexe aux faibles revenus des femmes. Les mères isolées, par contre, sont particulièrement touchées par la pauvreté : le taux de pauvreté est ainsi de 40 % chez les familles monoparentales.

Du point de vue des indicateurs, l’utilisation de la catégorie ‘travailleurs pauvres’ pose ainsi plusieurs problèmes. Premièrement, la catégorie masque le chômage et l’inactivité comme déterminants de la pauvreté ; de par son appellation, elle met en avant un déterminant de la pauvreté laborieuse (« le travail ne paie pas ») par rapport aux autres déterminants (« faible nombre d’heures travaillées » ou «charges familiales élevées»). Les politiques publiques s’appuyant sur cette approche courent alors le risque de restreindre le public visé par la lutte contre la pauvreté (en France, les chômeurs indemnisés sont ainsi exclus du bénéfice du RSA-activité) et de se concentrer sur le renforcement des incitations financières à la reprise d’emploi afin de stimuler l’offre de travail alors même que le niveau élevé du chômage est lié à un rationnement du côté de la demande de travail. Deuxièmement, la catégorie est aveugle aux inégalités femmes-hommes : les femmes sont plus souvent pauvres et constituent la plus grande partie des bas-salaires mais sont moins souvent travailleurs pauvres (Ponthieux, 2004) ! Si on ne gère bien que ce que l’on mesure, il est également nécessaire que la mesure soit facilement interprétable par les décideurs publics. La réduction des inégalités de niveau de vie (entre ménages) et de revenus d’activité (entre individus) sont deux objectifs légitimes des politiques publiques (comme expliqué ici), qu’il convient de mesurer séparément, de même qu’il convient d’affecter des instruments spécifiques à ces deux objectifs.

Du point de vue des politiques publiques, l’évolution de la pauvreté par statut d’activité en France et en Allemagne souligne qu’une lutte efficace contre la pauvreté nécessite de s’attaquer à toutes les formes de la pauvreté. Pour la population d’âge actif, dans des économies où la bi-activité parmi les couples est devenue la norme, il s’agit de mettre en place des politiques de pleine-activité et de plein-emploi qui ne recourent pas au développement de formes de travail atypiques. Ceci requiert, d’un point de vue macroéconomique, de la croissance ou du partage du travail (et des revenus associés) et, d’un point de vue microéconomique, de répondre aux besoins en termes, notamment, de gardes d’enfants, de formation et de transports. Si ces politiques sont coûteuses, les mesures économes, telles que le renforcement des incitations financières, n’ont pas réussi à démontrer qu’elles pouvaient réellement réduire la pauvreté dans son ensemble.

[i] Allocation de solidarité spécifique, versée aux chômeurs ayant épuisé leur droit à l’assurance chômage.

[ii] Au total, 1,5 million de sanctions ont été prononcées en 2009, pour 2,8 millions de chômeurs indemnisés, contre 360 000 en 2004, pour 4 millions de chômeurs indemnisés (d’après Alber et Heisig (2011) : tableaux 6-8 pp. 24-30).

[iii] Défini au seuil de 2/3 du salaire médian.