Par Bruno Coquet

Le marché du travail français est fortement appuyé sur l’assurance chômage, pour de nombreuses raisons : le chômage est élevé, les salariés paient très cher leur assurance, mais aussi parce que la réglementation couvrant bien les salariés titulaires de contrats précaires, certains employeurs sont incités à reporter sur l’assurance chômage les coûts de la flexibilité contractuelle, qui devraient être facturés aux clients ou imputés aux actionnaires.

L’intervention de l’assurance chômage doit donc être ajustée afin de ne pas susciter de telles incitations, qui lui coûtent cher et accroissent le coût du travail. Pour ce faire c’est le coût du travail associé aux comportements coûteux pour l’assureur qui doit être augmenté, cependant que les taxes facturées aux employeurs faisant un usage raisonné des contrats courts devraient baisser.

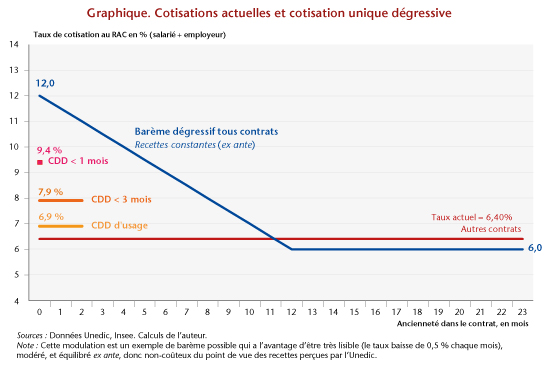

Après avoir examiné les moyens que l’assureur doit mettre en regard de ces objectifs, nous proposons une formule de modulation des cotisations d’assurance chômage. Celle-ci tire les leçons de la sur-taxation en vigueur depuis 2013 ; plus générale, notre formule peut modifier de manière significative le coût des contrats très courts, tout en ayant des effets agrégés très modestes (et en particulier nuls sur le coût du travail agrégé) ; son éventuel effet négatif sur les embauches, en particulier dans les TPE/PME peut aisément être contrôlé

1 – Définir précisément l’objectif

1.1 – Règle générale : ne pas taxer, ni plus ni moins

Si l’on veut créer des emplois il est de bon sens de ne pas les taxer, ou plus exactement de minimiser les taxes qui pèsent sur le travail. Cela vaut dès la première heure de travail, quels que soient le niveau de salaire et les caractéristiques du contrat de travail (CDI, CDD, intérim, etc.).

Mais les modalités d’emploi peuvent cependant engendrer des effets indésirables, des transferts de coûts sur d’autres acteurs que les parties au contrat, des « externalités » qui peuvent justifier de prélever des taxes sur le travail : le financement des accidents du travail en constitue un bon exemple, mais aussi l’assurance chômage, la formation professionnelle, etc. Symétriquement le coût de certaines politiques publiques ne devrait pas être déporté vers des ressources qui n’ont rien à voir avec elles : la politique culturelle, dont le régime des intermittents du spectacle est un pilier, constitue un exemple emblématique d’un alourdissement indésirable du coût du travail.

Les systèmes mutualisés qui financent certaines politiques publiques, en particulier les assurances qui s’appuient sur la solidarité interprofessionnelle, ne devraient pas effectuer de la redistribution monétaire ou donner des subventions croisées en différenciant la tarification des assurés : le risque étant aléatoire, la règle est que chacun a l’obligation de s’affilier et paie des contributions identiques pour financer l’indemnisation de ceux pour lesquels le risque se réalise.

Par conséquent il n’existe pas de raison de taxer l’emploi quand il n’engendre pas d’externalités coûteuses, et il serait inique et inefficace de surtaxer certains assurés ou d’en exonérer d’autres.

1.2 – Règle de bonne gestion : décourager ce qui coûte cher

En revanche, dès lors que le comportement des assurés influence la probabilité de survenance des sinistres, ou le montant de l’indemnisation qui s’ensuit, l’assureur doit impérativement contrôler ces comportements qui accroissent ses dépenses (ce qui manifeste l’externalité).

Pour faire face à cette « sélection adverse » l’assureur peut, à court terme, choisir d’augmenter la taxe de droit commun facturée à tous les assurés. Mais cette option n’est pas tenable à long terme car elle encourage de plus en plus d’assurés à adopter les comportements coûteux pour l’assureur, en même temps qu’elle accroît les coûts de ceux dont le comportement est vertueux, car ce sont eux qui financent le surcroît de dépenses.

C’est en particulier le cas pour l’assurance chômage. Le chômage ne résulte pas seulement de causes macroéconomiques, cycles d’activité, ruptures technologiques, saisons, chocs exogènes, etc. Il relève également de choix productifs : ainsi une entreprise peut choisir de répondre à une demande saisonnière en stockant ses produits au fil des mois qui précèdent, quand sa concurrente augmentera sa production au dernier moment grâce à des contrats courts ; une autre peut choisir de répercuter dans son prix de vente le surcoût de l’embauche d’intérimaires pour répondre à une commande sporadique alors que sa concurrente rognera son taux marge pour bénéficier d’un chiffre d’affaires et d’un profit total accrus. Ainsi sur des marchés concurrentiels ce sont in fine les actionnaires ou les clients qui supportent les coûts associés aux choix productifs.

La présence d’une assurance chômage peut modifier ces choix : les entreprises utilisant les technologies de production flexibles qui externalisent le mieux les coûts de production vers le régime d’assurance sont avantagées, soit que leurs marges sont plus élevées, soit que leurs prix de vente plus faibles augmentent leur compétitivité et leur activité. Mais derrière le régime d’assurance chômage, qui paye pour le revenu ces chômeurs ? Une majorité d’entreprises qui n’ont rien à voir avec ces choix, ou – de manière plus problématique – des concurrentes plus vertueuses en termes de stabilité de l’emploi. En aucun cas il n’est optimal que ce soit l’assurance chômage, donc l’ensemble des assurés[1] qui supportent de tels coûts : cela signifie que l’assureur perturbe la concurrence sur le marché des biens dans un sens opposé à ce qu’est sa mission, puisque ce faisant il augmente le chômage et ses propres coûts.

Bien sûr le choix technologique et économique qui fait préférer à l’employeur l’usage de contrats courts ne résulte pas seulement de l’existence d’une assurance chômage. Cependant si l’assureur n’y prend pas garde ces comportements qui augmentent ses dépenses peuvent entraîner sa faillite, surtout si par mégarde il les encourage avec ses propres règles d’affiliation et d’indemnisation, comme c’est le cas de l’Unedic avec les contrats courts.

Une gestion rigoureuse de l’assurance chômage ne doit donc pas exclusivement s’intéresser au contrôle des dépenses. La tarification est un instrument à part entière, indispensable pour contrôler les comportements qui influencent la sinistralité.

2 – Définir précisément l’instrument

Taxer par principe, sans considération du problème que vise à résoudre la taxe, est un risque, pas une solution. La taxe vise à limiter soit le problème, soit ses conséquences, soit les deux.

2.1 – La taxe américaine a pour vocation de contrôler des problèmes américains

Une sur-taxation des entreprises faisant un recours excessif à l’assurance chômage est pratiquée aux Etats-Unis. Cette réglementation est souvent citée en exemple. Mais ce système est spécifique à plusieurs titres, ce qui rend sa transposition aléatoire :

- Son objectif. Cette formule a été conçue dès la création du régime américain en 1935 pour prémunir l’assureur, et donc la collectivité des assurés[2], contre un danger précis : le recours disproportionné à des suppressions d’emploi temporaires (« licenciements temporaires »), très proches du chômage partiel. C’est d’autant plus nécessaire que le régime d’assurance américain a été construit pour indemniser ce type de fluctuations[3], ce qui exige d’éviter une mutualisation inter-sectorielle excessive (qui implique que les secteurs très cycliques sont financés par ceux qui sont peu cycliques) ainsi qu’une mutualisation intra-sectorielle disproportionnée (les entreprises qui utilisent beaucoup l’assurance chômage sont financées par leurs concurrentes qui l’utilisent peu) ;

- Son champ d’application. La taxation sous forme d’experience rating est d’autant plus dissuasive qu’elle s’applique à l’ensemble de la masse salariale de l’entreprise dont le compte chez l’assureur est plus déficitaire que la norme établie[4];

- Ses modalités administratives. Adapté à l’objectif visé cette modulation fonctionne mal car les comptes individuels des entreprises, outre qu’ils engendrent une lourde bureaucratie, nécessitent d’établir des formules de calcul complexes et peu lisibles, au détriment de leur caractère incitatif ;

- Ses restrictions. L’assiette du salaire assurable sur laquelle porte la taxe est en général trop faible[5] pour que la sanction en termes de coût du travail n’incite à la vertu. En outre si l’expérience rating était « complet », c’est-à-dire que chaque employeur paie la totalité des coûts qu’il engendre pour l’assureur, la mutualisation serait nulle et l’assurance inutile du point de vue des employeurs.

Transposer la formule américaine n’a donc pas de sens car cette modalité est indissociable du système d’assurance de ce pays, structurellement très différent du nôtre, par ses objectifs, ses règles et la manière dont il est financé.

2.2 – Une taxe française doit viser des problèmes français

En France le comportement qui pose problème en ce qu’il coûte cher à l’assurance chômage est la récurrence emploi/chômage associée à l’usage disproportionné des contrats courts.

La durée réduite des contrats de travail engendre des besoins d’indemnisation, qui interfèrent avec la gestion de l’assureur dont l’un des objectifs est de bien sécuriser les titulaires de contrats précaires[6]. L’existence des contrats courts peut évidemment refléter des fluctuations d’activité temporaires – comme aux Etats-Unis –, mais ce qui est problématique en France c’est d’une part leur utilisation structurelle, récurrente, pour couvrir des besoins de production permanents, d’autre part le fait que l’assurance chômage soit instrumentée comme un complément de salaire par des employeurs et/ou des salariés qui maîtrisent bien les règles d’éligibilité et d’indemnisation. Face à cela l’Unedic pourrait moins bien indemniser les chômeurs, mais ce n’est qu’un moyen indirect d’agir sur les causes originelles des dépenses.

En France l’assureur doit donc essayer d’influencer la durée des contrats de travail. La taxe sur les contrats courts ne doit pas être nulle, mais fixée à un niveau optimal pour être dissuasive, sans être excessive ni punitive :

- Il ne s’agit pas de « taxer les CDD », ou d’exonérer tel ou tel statut, mais de viser la durée effective des contrats : en effet l’assureur observe que 30% des CDI durent moins d’un an, que les ruptures durant la période d’essai représentent près de 2 fois plus d’entrées au chômage que les licenciements économiques, que les contrats d’intérim sont à la fois très courts et très récurrents en indemnisation, etc. Il apparaît donc préférable que l’assureur reste neutre envers le choix du contrat de travail, pour se focaliser sur la conséquence commune des différents statuts possibles, qui est la forte récurrence en indemnisation ;

- La taxe n’a aucune raison d’être punitive : elle s’applique aux salaires correspondant à des contrats de courte durée, pas à l’ensemble des employeurs qui en font un usage excessif (ce qui serait le cas si la taxe américaine était transposée telle quelle) ;

- Le but n’est pas de créer une taxe qui finance le « déficit » des contrats courts[7]. Un tel objectif serait en contradiction avec la nature même d’une assurance chômage mutualisée, qui a vocation à financer les prestations versées aux agents qui subissent des risques élevés (contrats précaires) par des contributions sur les agents dont l’exposition au risque est moindre (contrats stables). Dès lors que ces risques ne sont pas « maîtrisés » par les agents, la mutualisation réalisée par l’assurance est un transfert souhaitable, et l’assureur ne doit pas chercher à faire payer aux utilisateurs de contrats courts 100% du coût d’indemnisation qu’ils engendrent, ce qui serait la négation même du principe d’assurance mutualisée.

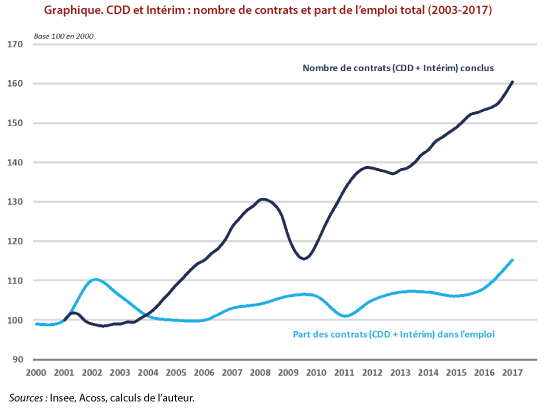

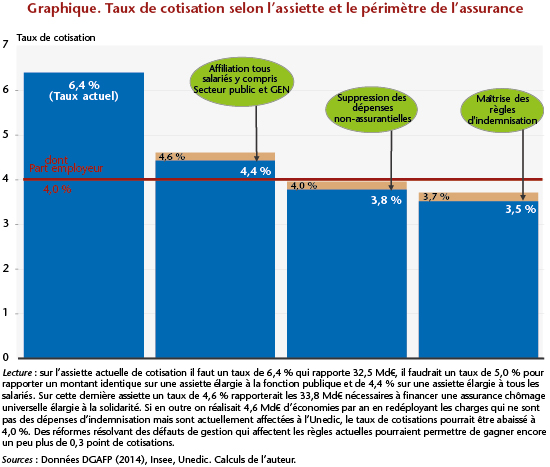

Une taxe sur les CDD, réduite pour les CDD d’usage, a bien été mise en place en 2013 par l’Unedic[8] (graphique 1). Mais en visant des statuts plutôt que la durée, dotée d’un champ d’application bien plus restreint que celui de ses exceptions, elle ne pouvait évidemment ambitionner d’infléchir l’usage des contrats courts. En outre, en créant des effets de seuil, elle offre à la marge des possibilités d’échapper à la surtaxe. De manière caractéristique on peut observer que cette taxe visant une mauvaise cible (le statut du contrat de travail, en l’occurrence les CDD, mais pas l’intérim et très peu les CDD d’usage) il n’est guère étonnant qu’elle n’ait pas modifié les comportements.

2.3 – Taxer les contrats courts sans dissuader la création d‘emplois

Trois solutions existent pour taxer le travail : au début du contrat, en cours de contrat, ou à la fin de celui-ci :

- Taxer l’embauche est évidemment contre-intuitif, mais c’est surtout inapproprié par rapport à l’objectif visé ici par l’assureur, car dans bien des cas le statut du contrat ne permet pas de juger de sa durée effective, ni du destin de la relation employeur/salarié (donc sa durée effective) qui peut se poursuivre bien plus longtemps et sans interruption que ne peut le laisser supposer la durée initiale du contrat ;

- Taxer à la fin du contrat n’est pas souhaitable dans la mesure où l’employeur est taxé au moment où il doit se séparer du salarié, c’est-à-dire au moment où ses moyens financiers se réduisent ; c’est en outre aléatoire car s’il fait faillite la taxe n’est jamais recouvrée ; cette solution est enfin fortement combattue au motif que les coûts de sortie de l’emploi dissuadent l’embauche ;

- Taxer en cours de contrat reste donc la meilleure solution. Ce que vise une taxe déportée vers les durées courtes de contrat, c’est de limiter les hautes fréquences de ruptures injustifiées[9].

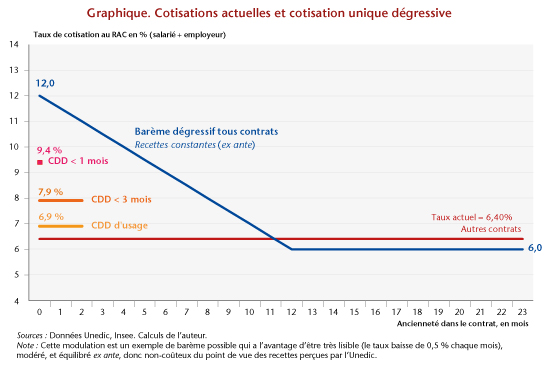

L’objectif étant de taxer les durées effectivement courtes, en évitant les effets de seuil, une taxe d’autant moins importante que le contrat s’inscrit dans la durée apparaît adaptée au besoin.

Il reste qu’une entreprise jeune et/ou en période de forte expansion de ses effectifs est par nature surexposée à une taxe sur les contrats récemment signés, car ceux-ci représentent une fraction transitoirement élevée de sa masse salariale. Dans ce cas, le coût du travail est effectivement élevé, même si cela est parfaitement compatible avec la fonction de l’assurance chômage[10].

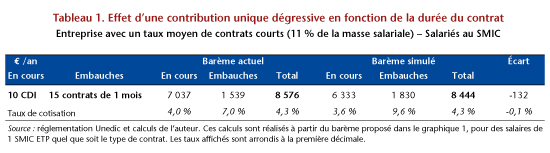

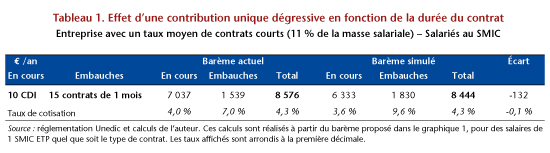

Pour qu’une taxe sur les CDD devienne une taxe à l’embauche il faudrait néanmoins que ces contrats représentent une très forte proportion de la masse salariale de l’entreprise. En moyenne la masse salariale des contrats à « durée limitée » représente environ 11,2% de la masse salariale totale soumise à cotisations Unedic[11]. On peut l’illustrer avec les exemples chiffrés dans les tableaux 1 et 2. Une entreprise ayant une masse salariale de CDD comprise entre 0% et 13,5% de sa masse salariale totale gagnerait à un nouveau barème de cotisation tel que celui proposé dans le graphique 1 : une entreprise de 10 salariés (120 mois ETP par an) qui conclurait dans l’année 15 contrats de 1 mois, taxés au taux le plus élevé ne verrait pas son coût du travail accru par rapport au barème actuel, puisque le taux moyen de cotisation à l’assurance chômage baisserait de 4,33% ex-ante à 4,26% ex-post (tableau 1).

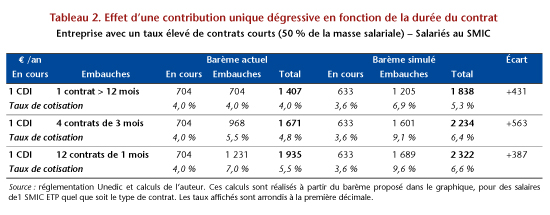

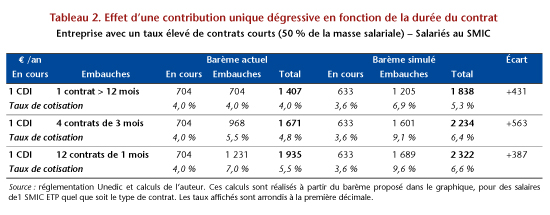

Ce n’est qu’au-delà de 13,5% que ce nouveau barème commence à être coûteux. Mais même si un employeur utilise des contrats courts dans des proportions très importantes (50% dans les exemples du tableau 2, soit plus de 4 fois le taux moyen observé) l’augmentation du taux de cotisation à l’assurance chômage reste relativement modérée (+1,05% si tous les contrats courts durent 1 mois, +1,6% s’ils ont une durée de 3 mois, et 1,25% s’il s’agit de contrats de 12 mois).

Différentes solutions peuvent être imaginées pour atténuer l’effet de « taxe à l’embauche » d’une telle modulation des contributions. Par exemple :

- Offrir un abattement à la base de x euros par entreprise sur les cotisations d’assurance chômage : ainsi l’assureur établit un plancher à la sur-taxation pour les employeurs qui font un usage limité des contrats courts, et comme le montant de l’abattement est défini par entreprise, ce sont les plus petites qui sont les plus favorisées. Un abattement à la base de 400 euros par an et par entreprise permettrait ainsi de neutraliser la plupart des effets d’une surtaxe des contrats courts pour une entreprise en forte croissance ayant les caractéristiques simulées dans le tableau 2 ;

- Offrir une exonération de la surtaxe pour les x premiers emplois créés chaque année (ou depuis la création de l’entreprise, ou à partir de la date du premier emploi créé), quelle que soit leur durée, ce qui a des effets très proches de la mesure ci-dessus mais en limite le champ aux nouveaux emplois, ce qui est moins coûteux ;

- Offrir à chaque employeur le choix entre le barème dégressif en fonction de la durée du contrat et une taxation uniforme de toute la masse salariale, comme aujourd’hui. Ce taux uniforme devrait être suffisamment élevé pour ne jamais coûter à l’assureur, ce qui aurait l’avantage de faire ressentir à tous les employeurs concernés combien la taxation uniforme actuelle (4%) peut apparaître élevée à l’immense majorité des employeurs qui n’utilisent pas les contrats courts de manière excessive.

L’avantage d’une exonération forfaitaire par entreprise (et non par emploi) est qu’il est inutile de créer un seuil destiné à la plafonner pour les entreprises les plus grosses dont les moyens sont plus élevés et qui ne sont pas exposées à l’effet de taxe à l’embauche.

L’incitation à l’allongement des contrats que constitue une taxe modulée en fonction de leur durée effective ne doit cependant pas être totalement annulée : entre des TPE concurrentes il n’y a aucune raison que l’assurance chômage favorise celles qui minimisent leurs propres risques en recrutant sur des contrats très courts. L’assureur a tout intérêt à « récompenser » les employeurs qui endosse un risque accru en facturant un coût du travail moindre.

Ces aménagements pourraient être financés par la suppression de l’exonération temporaire de cotisation d’assurance chômage ciblée sur les jeunes embauchés en CDI, instaurée en 2013. Cette disposition s’accompagne d’effets d’aubaine particulièrement élevés et, dans la mesure où elle ne s’adresse pas seulement à des jeunes indemnisés, elle relève d’une politique publique, utile dans la mesure où ces emplois s’avèreraient (très) durables, mais qui n’est pas dans la mission première de l’assureur. En revanche trouver les moyens de réduire l’usage disproportionné des contrats courts sans pour autant nuire à la création d’emploi est parfaitement en adéquation avec l’intérêt et avec la mission de l’assureur.

[1] Il faut toujours avoir à l’esprit que « les assurés » sont à la fois les entreprises (qui sont ainsi couvertes contre l’externalité que représente le coût du chômage qu’elles pourraient engendrer), et les salariés, qui sont couverts contre la perte de leur revenu.

[2] Aux Etats-Unis seules les entreprises paient des cotisations d’assurance chômage ; les salariés n’y cotisent que dans deux Etats.

[3] Ou tout au plus des fluctuations conjoncturelles courtes comme l’indique la durée maximale des droits (6 mois). Le chômage issu de chocs économiques plus importants (conjoncturels ou structurels) est pris en charge par des dispositifs d’extension de droits financés sur crédits budgétaires des Etats ou de l’Etat fédéral.

[4] Prestations servies excédant de manière importante les contributions payées.

[5] Le minimum légal est de 7000 US$ par an.

[6] A la différence des Etats-Unis les salariés français cotisent à l’Unedic, à hauteur de 37,5% de ses ressources.

[7] 8,77 Md€ par an (Unedic, 2016, Dossier de référence de la Négociation).

[8] Cette mesure a été décidée dans le cadre de l’accord interprofessionnel de janvier 2013 et non dans celui d’une renégociation de la convention d’assurance chômage.

[9] Injustifiées non au regard d’un jugement de valeur, mais en raison du fait que ces surcoûts relèvent de choix productifs qui sur des marchés concurrentiels peuvent et doivent être imputés dans les prix de vente (clients) ou les taux de marge (actionnaires) (cf. ci-dessus).

[10] La théorie montre que la présence d’une assurance chômage favorise la croissance économique entre autres parce qu’elle permet à des entreprises nouvelles d’offrir des emplois risqués, que les salariés acceptent d’autant plus volontiers qu’ils sont bien assurés. Voir par exemple Albrecht & Axell (1984) « An equilibrium model of search unemployment », Journal of Political Economy, Vol.92 n°5. Axell & Lang (1990) « The effect of unemployment compensation in a general equilibrium with search unemployment » Scandinavian Journal of Economics, Vol. 92 n°4.

[11] Calcul sur données Unedic (Unedic, 2016, Dossier de référence de la Négociation).