Les programmes de QE créent-ils des bulles ?

par Christophe Blot, Paul Hubert et Fabien Labondance

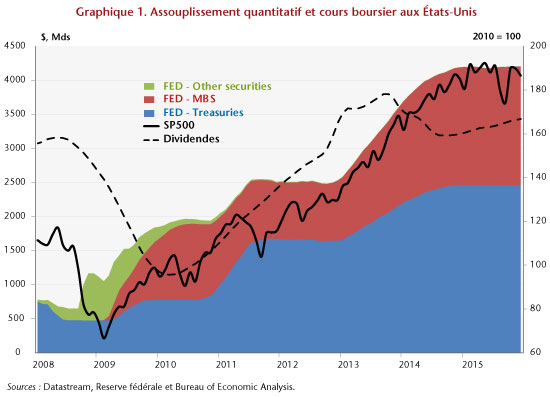

La mise en œuvre des politiques monétaires non-conventionnelles depuis 2008 par les banques centrales a-t-elle créé de nouvelles bulles qui menacent aujourd’hui la stabilité financière et la croissance mondiale ? Telle est la question qui revient régulièrement (voir ici, là ou encore ici et là). Comme le montre Roger Farmer, force est de constater qu’il y a une forte corrélation entre les achats de titres par la Réserve fédérale – la banque centrale américaine – et l’indice boursier (S&P 500) aux Etats-Unis (graphique 1). Si l’argument peut sembler à première vue convaincant, les faits méritent néanmoins d’être discutés et précisés. Premièrement, il n’est pas inutile de rappeler que corrélation n’est pas causalité. Deuxièmement, l’augmentation des prix d’actifs est précisément un canal de transmission de la politique monétaire conventionnelle et de l’assouplissement quantitatif (QE). Enfin, toute augmentation des prix d’actifs ne peut être assimilée à une bulle et il convient de différencier l’évolution liée aux fondamentaux de celle purement spéculative.

La hausse des prix d’actifs est un élément de la transmission de la politique monétaire

Si l’objectif final des banques centrales est la stabilité macroéconomique[1], la transmission de ces décisions aux variables objectifs (inflation et croissance) se fait via divers canaux dont certains s’appuient explicitement sur les variations de prix d’actifs. Ainsi, les effets attendus du QE sont supposés être notamment transmis par des effets dits de portefeuille. En achetant des titres sur les marchés, la banque centrale incite les investisseurs à réallouer leur portefeuille de titres à d’autres actifs. L’objectif est ainsi d’assouplir plus largement les conditions de financement de l’ensemble des agents économiques, pas uniquement de ceux dont les titres sont ciblés par le programme de QE. Ce faisant, l’action de la banque centrale pousse les prix d’actifs à la hausse. Il n’est donc pas surprenant d’observer une augmentation des cours boursiers en lien avec le QE aux Etats-Unis.

Toute hausse du prix d’un actif n’est pas une bulle

Par ailleurs, il faut s’assurer que la corrélation entre les achats d’actifs et leur prix n’est pas qu’un simple artefact statistique. La hausse observée des prix pourrait aussi traduire une évolution favorable des fondamentaux et donc s’expliquer par l’amélioration des perspectives de croissance aux Etats-Unis. Le modèle standard de détermination du prix des actifs financiers établit que son prix est égal à la valeur actualisée des flux de revenus (dividendes) anticipés. Bien que ce modèle repose sur de nombreuses hypothèses (plutôt restrictives), il permet néanmoins d’identifier un premier candidat, l’évolution des dividendes, pour expliquer l’évolution du prix des actions aux Etats-Unis depuis 2008. Le graphique 1 montre clairement une corrélation entre la série des dividendes[2] versés et l’indice boursier S&P 500 entre avril 2010 et octobre 2013. Une partie de la hausse des actions s’explique donc tout simplement par la hausse des dividendes : le déterminant usuel des cours boursiers. Au regard de cet indicateur, seule la période qui commence au début de l’année 2014 pourrait alors indiquer une déconnexion entre les dividendes et le prix des actions et donc signaler éventuellement un sur-ajustement.

Une corrélation que l’on ne retrouve pas dans la zone euro

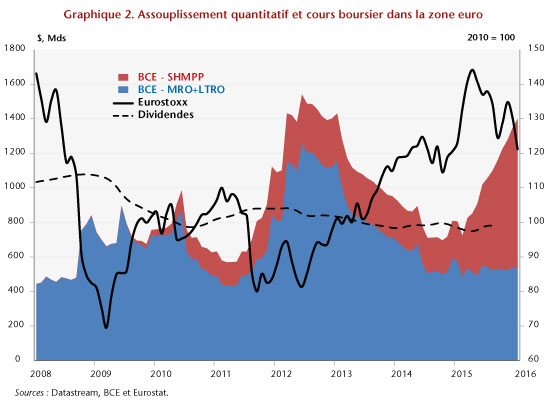

Si la théorie selon laquelle les politiques monétaires non-conventionnelles créent des bulles est vraie, elle devrait alors également s’observer dans la zone euro. Pourtant, le même graphique que celui effectué pour les Etats-Unis ne permet pas de valider le lien entre les liquidités offertes par la BCE et l’indice boursier Eurostoxx (graphique 2). La première phase d’augmentation de la taille du bilan de la BCE, via ses opérations de refinancement qui débutent en septembre 2008, intervient au moment de l’effondrement des bourses mondiales, à la suite de la faillite de la banque Lehman Brothers. De même, les opérations de refinancement à très long terme proposées par la BCE en fin d’année 2011 ne semblent pas corrélées avec l’indice boursier. La remontée du prix des actions coïncide en fait avec l’annonce de Mario Draghi de juillet 2012 qui met un coup d’arrêt aux inquiétudes sur un éventuel éclatement de la zone euro. Il est certes toujours possible d’argumenter que la banque centrale a joué un rôle mais il n’en demeure pas moins que le lien entre liquidités et prix d’actifs disparaît. A la fin de l’année 2012, les banques remboursent leurs prêts à la BCE, ce qui diminue de fait les liquidités en circulation. Enfin, la période récente illustre à nouveau la fragilité de la thèse selon laquelle le QE créerait des bulles. C’est précisément au moment où la BCE met en œuvre un programme d’achat de titres d’envergure, semblable à celui de la Réserve fédérale, que l’on observe une chute des indices boursiers mondiaux et plus particulièrement l’Eurostoxx.

Doit-on en conclure que le lien QE-bulles est faux ?

Pas nécessairement. Mais pour répondre à cette question, il convient d’abord d’identifier précisément la part de la hausse qui est due aux fondamentaux (dividendes et perspectives des firmes pour les actions). Une bulle est généralement définie comme l’écart entre le prix constaté et une valeur dite fondamentale. Dans un document de travail à paraître, nous proposons d’identifier les périodes de sur- ou sous-évaluation de plusieurs prix d’actifs pour la zone euro et les Etats-Unis. Notre approche consiste à estimer différents modèles de prix d’actifs et d’en extraire une composante non expliquée par les fondamentaux qui est alors qualifiée de « bulle ». Nous montrons ensuite que pour la zone euro, la politique monétaire au sens large (conventionnelle et non-conventionnelle) de la BCE ne semble pas avoir d’effet significatif sur la composante « bulle » (non-expliquée par les fondamentaux) des prix d’actifs. Les résultats sont plus probants pour les Etats-Unis et suggèrent que le QE pourrait avoir un effet significatif sur la composante « bulle » de certains prix d’actifs.

Cette conclusion ne signifie pas pour autant que les banques centrales ou les régulateurs soient désarmés et ignorants face à ce risque. Plutôt que de tenter de décortiquer chaque mouvement de prix d’actifs, les banques centrales devraient porter leur attention sur les fragilités financières, et la capacité des agents (financiers et non-financiers) à absorber de fortes fluctuations des prix d’actifs. La meilleure prévention contre les crises financières consiste donc davantage à surveiller en continu la prise de risque des agents plutôt que de tenter de limiter les variations de prix d’actifs.

[1] Nous préférons une définition large de l’objectif final qui permet de tenir compte de la diversité des formulations institutionnalisées des objectifs des banques centrales. Si le mandat de la BCE est prioritairement axé sur la stabilité des prix, le double mandat prévaut pour la Réserve fédérale.

[2] La série des dividendes versés présente une forte saisonnalité et a donc été lissée par une moyenne mobile sur 12 mois.