Prendre la crise par les sentiments (du marché)

par Anne-Laure Delatte

Les facteurs fondamentaux seuls ne peuvent pas expliquer la crise européenne. Un nouveau document de travail de l’OFCE montre l’incidence des croyances de marché pendant cette crise. Dans cette étude, nous cherchons où se forment les sentiments de marché et par quels canaux ils se transmettent. Qu’est-ce qui fait basculer le marché de l’optimisme au pessimisme ? Nos résultats indiquent : 1) qu’il y a une forte dynamique auto-réalisatrice dans la crise européenne : la peur du défaut est justement ce qui conduit au défaut ; 2) le petit marché des dérivés de crédit, les Crédit Default Swaps, ces instruments d’assurance utilisés pour se protéger contre le risque de défaut d’un emprunteur, est le premier catalyseur des sentiments du marché. Ce résultat devrait inquiéter au plus haut point les politiques en charge de la régulation financière car le marché des CDS est opaque et concentré, deux caractéristiques favorables aux comportements abusifs.

Quel rôle les investisseurs jouent-ils pendant une crise ? Si des ventes massives de titres révèlent les faiblesses d’un modèle économique, alors il serait dangereux de les limiter : ce serait tuer le messager. Mais si ces ventes massives sont déclenchées par un soudain retournement du sentiment de marché, un mouvement de panique, une méfiance des investisseurs à l’égard d’un Etat, alors il est utile de comprendre comment se forment les croyances de marché, pour pouvoir mieux les maîtriser le moment venu.

Pour répondre à cette question dans le contexte de la crise européenne, nous nous sommes inspirés des travaux portant sur la crise du système monétaire européen de 1992-93, qui présente de nombreux points communs avec la situation actuelle. Les investisseurs doutaient alors de la crédibilité du système monétaire européen et le mettaient à l’épreuve en spéculant contre les devises européennes (sic). La livre sterling, la lire, la peseta, etc. furent attaquées tour à tour et les gouvernements durent lâcher du lest en dévaluant leur monnaie nationale. Cette crise a, dans un premier temps, posé une énigme aux économistes qui n’arrivaient pas expliquer le lien entre les attaques spéculatives et les facteurs fondamentaux : d’une part tous les pays attaqués ne souffraient pas des mêmes maux ; d’autre part alors que la situation économique se détériorait progressivement, pourquoi les investisseurs décidaient-ils soudainement de s’en prendre à une devise et pas une autre ? Enfin pourquoi ces attaques étaient-elles couronnées de succès ? La réponse était que la spéculation n’était pas déterminée uniquement par la situation économique (dite fondamentale) mais qu’elle était auto-réalisatrice.

Il pourrait bien en être de même aujourd’hui Si c’est le cas, la crise en Espagne, par exemple, trouverait ses racines dans les croyances des investisseurs : à partir de 2011 l’Espagne a été désignée comme le maillon faible de la zone euro, les investisseurs ont alors vendu leurs titres espagnols et fait grimper les taux d’emprunt. Les paiements d’intérêts ont plombé les comptes publics et la dette a dérapé. Le déficit public espagnol sera plus important en 2012 qu’en 2011 malgré des efforts d’austérité considérables. La crise est auto-réalisatrice dans la mesure où elle valide a posteriori les croyances des investisseurs.

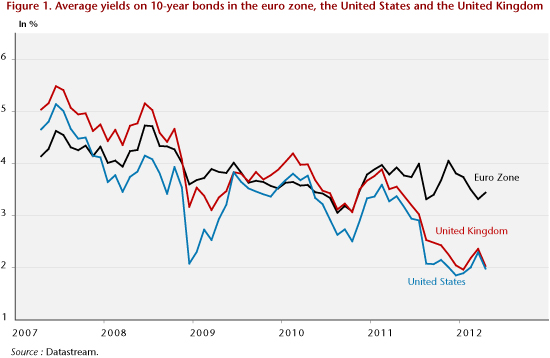

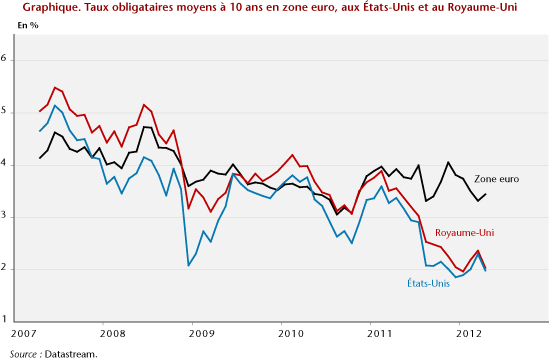

Comment le prouver ? Comment tester la présence de dynamique auto-réalisatrice pendant la crise européenne ? Notre proposition est la suivante : les croyances du marché sont une variable déterminante si, pour la même situation économique, les investisseurs exigent un taux d’intérêt différent : quand le marché est optimiste, l’écart de taux d’intérêt entre l’Allemagne et l’Espagne est plus bas que quand le marché est pessimiste.

Nos estimations confirment cette hypothèse pour un panel constitué de la Grèce, l’Irlande, l’Italie, l’Espagne et le Portugal: sans une modification notable de la situation économique, les écarts de taux d’intérêt ont augmenté soudainement à la suite d’un changement dans les croyances de marché.

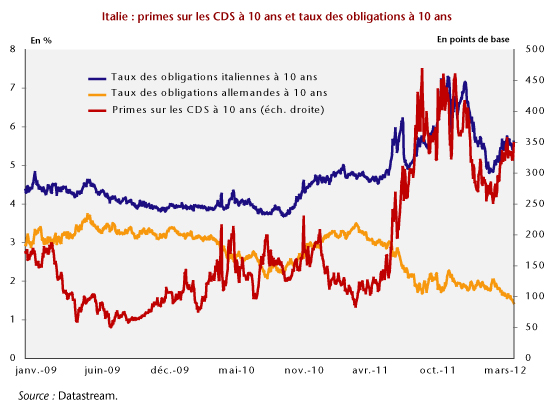

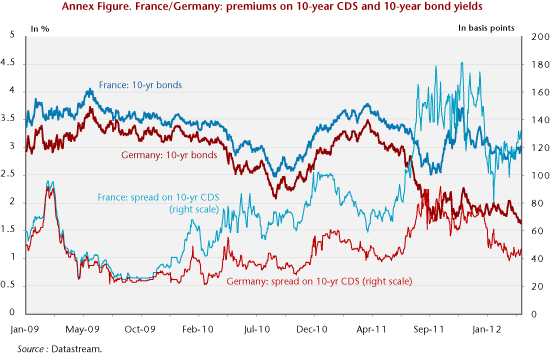

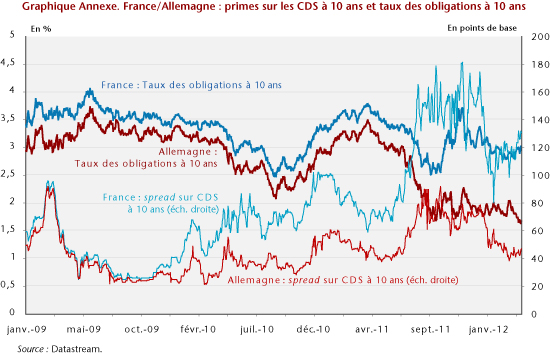

La question suivante est de savoir où se forment ces croyances du marché. Nous avons testé plusieurs hypothèses. Finalement le marché des Credit Default Swaps (CDSs) joue ce rôle de catalyseur des sentiments de marché. Les CDS sont des produits d’assurance conçus par des banques à l’origine pour s’assurer contre l’éventualité de défaut d’un emprunteur. Un investisseur qui détient des obligations peut se protéger contre le non remboursement du titre à échéance en achetant des CDS : il verse alors une prime régulière au vendeur qui s’engage à lui racheter ses obligations si l’emprunteur fait faillite. Toutefois, rapidement, le produit d’assurance est devenu un instrument de spéculation : une grande majorité des opérateurs qui achètent des CDS ne sont pas propriétaires d’une obligation associée (sous-jacente dans le jargon financier). En réalité ils s’en servent pour parier sur le défaut de l’emprunteur. C’est comme si les habitants d’une rue assuraient tous la même maison, sans y habiter, et espéraient qu’un incendie ait lieu.

Or nos résultats indiquent que c’est justement sur ce marché que se forment les croyances des investisseurs vis-à-vis de la dette d’un pays souverain. Dans un environnement rempli d’incertitudes et d’informations incomplètes, le marché des CDSs transmet un signal qui conduit les investisseurs à penser que d’autres investisseurs « savent quelque chose ». A situation économique égale, nos estimations indiquent que les investisseurs exigent un taux d’intérêt plus élevé quand les primes de CDS grimpent.

Pour résumer, certains pays européens sont soumis à des dynamiques spéculatives auto-réalisatrices. Un petit marché d’assurance joue un rôle déstabilisant car les investisseurs croient en l’information qu’il transmet. C’est inquiétant pour deux raisons. D’une part, nous l’avons dit, cet instrument, le CDS, est devenu un pur produit de spéculation. D’autre part, c’est un marché non réglementé, opaque et concentré. Autrement dit, tout pour favoriser des comportements abusifs… 90% des transactions sont réalisées entre les 15 plus grandes banques du monde (JP Morgan, Goldman Sachs, Deutsche Bank, etc.). et ces transactions se font de gré à gré, c’est-à-dire pas sur un marché organisé. Difficile de surveiller ce qui s’y tracte dans ces conditions….

Deux voies de réforme ont été adoptées en Europe cette année. D’une part l’interdiction d’acheter des CDS si on ne détient pas l’obligation sous-jacente. La loi entrera en vigueur en novembre 2012 dans toute l’Union européenne. D’autre part, l’obligation de passer par un marché organisé pour donner de la transparence aux transactions. Malheureusement aucune de ces deux réformes n’est satisfaisante. Pourquoi ? La réponse au prochain post….