Le Jobs Act de Matteo Renzi : un optimisme très mesuré

par Céline Antonin

A l’heure où le débat sur la réforme du marché du travail cristallise les passions en France, l’Italie tire quant à elle les premiers enseignements de la réforme mise en place il y a un an. Il faut dire que la réforme du marché du travail, baptisée Jobs Act, faisait partie des promesses de campagne de Matteo Renzi. Le marché du travail italien souffre en effet de faiblesses chroniques, notamment la segmentation, la dualité entre salariés protégés et non protégés, le fort taux de chômage des jeunes, ou encore l’inadéquation des coûts à la productivité du travail. D’inspiration sociale-libérale, la réforme de Matteo Renzi prône la flexisécurité, avec l’introduction d’un nouveau contrat de travail à durée indéterminé et à protection croissante, une baisse des charges sociales sur les entreprises, et une meilleure indemnisation et un accompagnement des chômeurs. Le premier bilan est certes positif en termes de chômage et de créations d’emploi. Cela étant, il faut se garder de tout triomphalisme hâtif, car cette réforme intervient dans des circonstances particulièrement favorables avec le retour de la croissance, le policy mix accommodant, ou encore la stagnation de la population active.

Jobs Act à l’italienne : les points-clefs

Le Jobs Act n’est en réalité que le dernier né d’une série de mesures, adoptées depuis la Loi Fornero de 2012, visant à flexibiliser le marché du travail. L’acte I du Jobs Act, ou décret-loi Poletti (DL 34/2014), a été adopté le 12 mai 2014, mais est passé relativement inaperçu, car il ciblait essentiellement les CDD et l’apprentissage. Il permettait notamment d’allonger la durée des CDD de 12 à 36 mois, supprimait les périodes de carences et permettait un renouvellement plus important des CDD, tout en limitant la proportion de CDD conclus au sein d’une entreprise[1].

Le véritable changement est intervenu avec l’Acte II du Jobs Act, dont la loi d’habilitation a été adoptée par le Sénat italien le 10 décembre 2014. Les huit décrets d’application, adoptés au premier semestre 2015 comportent quatre points-clefs :

– La suppression de l’article 18 du Code du travail qui permettait une réintégration en cas de licenciement manifestement abusif : l’obligation de réintégration est remplacée par une obligation d’indemnisation plafonnée[2], mais la réintégration reste de mise en cas de licenciement discriminatoire ;

– La création d’une nouvelle forme de contrat à durée indéterminée et à protection croissante, intermédiaire entre CDD et CDI : le licenciement est facilité pendant les trois premières années suivant l’embauche et des indemnités de licenciement croissantes avec l’ancienneté du salarié sont mises en place ;

– La suppression de l’usage abusif des contrats de collaboration[3], contrats précaires souvent utilisés pour dissimuler des relations de travail salarié, concernant environ 200 000 personnes. Ces contrats devront être transformés en contrats de travail salarié à partir du 1er janvier 2016 (1er janvier 2017 pour les administrations publiques), sauf pour quelques cas restreints ;

– La réforme de l’assurance chômage, avec une extension des dispositifs d’indemnisation. Ainsi, la durée d’indemnisation est portée à deux ans (contre 12 mois auparavant). Quant aux dispositifs d’indemnisation du chômage « technique », ils sont notamment étendus aux apprentis et entreprises de 5 à 15 salariés[4]. Une Agence Nationale pour l’Emploi (ANPAL) avec l’introduction d’un guichet unique, permettant d’articuler la formation et l’emploi, a également été créée.

Notons que seules les mesures relatives à l’expérimentation d’un salaire horaire minimum[5], qui figurent dans la loi d’habilitation de décembre 2014, n’ont pas été abordées.

Parallèlement au Jobs Act, l’Italie a fait le pari de la baisse de la fiscalité sur le travail : en 2015, la part salariale de l’IRAP (équivalent de la taxe professionnelle) pour les personnes employées en CDI a été supprimée, réduisant d’un tiers environ le montant de l’IRAP. Surtout, la Loi de finances pour 2015 supprime les cotisations sociales pendant 3 ans sur les nouveaux contrats CDI à protection croissante, dans la limite de 8 060 euros par an pour les nouveaux embauchés entre le 1er janvier et le 31 décembre 2015 qui n’ont pas été employés en CDI dans les six mois précédents leur embauche. Cette mesure devrait coûter 3,5 Mds d’euros d’ici 2018. La mesure a été prolongée en 2016 : les entreprises qui embaucheront sur les nouvelles formes de CDI en 2016 seront exonérées de 40 % des cotisations sociales pendant 2 ans.

Une forte progression de l’emploi et une baisse du taux de chômage

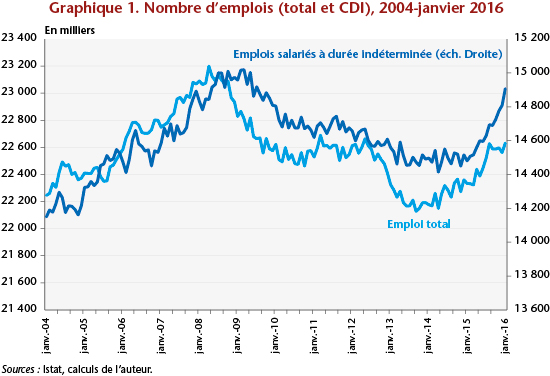

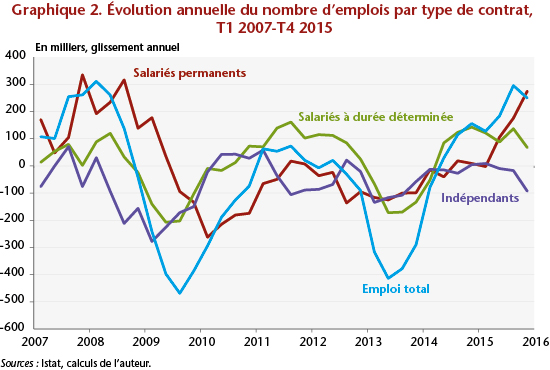

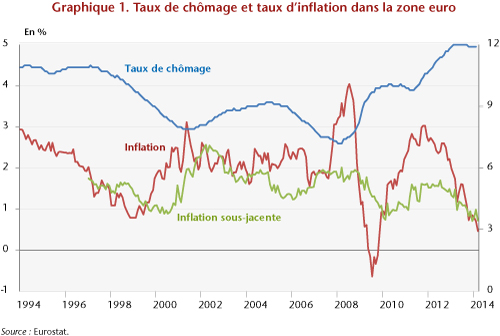

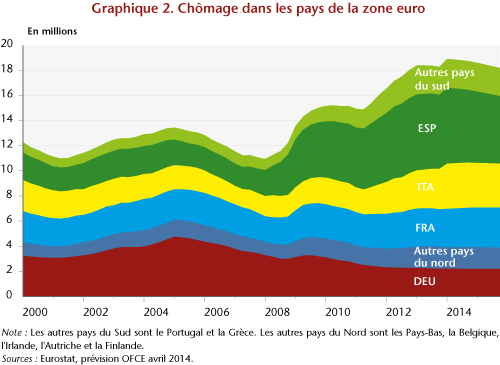

Depuis le début de l’année 2015, on observe une forte progression de l’emploi, en particulier l’emploi à durée indéterminée : entre janvier 2015 et janvier 2016, le nombre d’actifs occupés a augmenté de 229 000, avec une progression forte du nombre de salariés (+377 000) et un recul du nombre d’indépendants (-148 000). Parmi les salariés, on note une progression forte du nombre de CDI (+328 000). Ainsi, le nombre de salariés en CDI est revenu à 22,6 millions, aux niveaux de 2009 (graphique 1) ; quant à l’emploi total, s’il ne revient pas encore à son niveau d’avant-crise, la baisse de 2012-2014 est annulée. En revanche, le rythme annuel des créations d’emploi a retrouvé son niveau d’avant-crise, avec une progression de l’ordre de 250 000 par an (graphique 2).

Outre les nouvelles embauches en CDI, le Jobs Act a conduit à substituer des emplois permanents à garantie progressive aux emplois précaires. Ainsi, 5,4 millions de nouveaux emplois ont été créés en 2015[6] (+11% par rapport à 2014), principalement à durée indéterminée. Sur les 2,4 millions de CDI créés, on dénombre 1,9 million de nouveaux CDI et 500 000 de contrats à durée déterminée transformés en CDI (dont 85 000 contrats d’apprentissage), en forte hausse par rapport à 2014. On constate également une baisse des contrats de collaboration (-45 % entre le troisième trimestre 2014 et le troisième trimestre 2015) et des contrats d’apprentissage (-24,6 %). Signalons également l’augmentation de 4,3 % du nombre de démissions et la réduction de 6,9 % des licenciements.

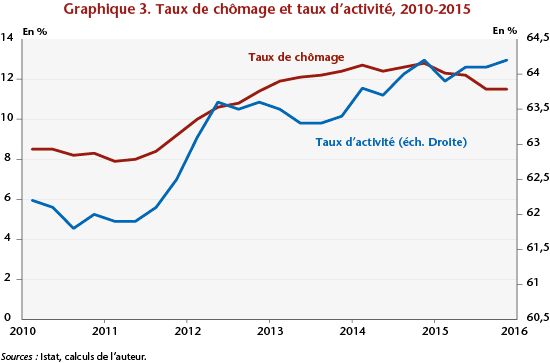

Cette progression de l’emploi a pour corollaire une baisse marquée du taux de chômage (graphique 3), qui atteint 11,4 % au dernier trimestre 2015 (contre 12,8 % un an auparavant). Cela étant, la baisse du chômage s’explique également par une stagnation de la population active en 2015, à l’inverse des années précédentes marquées par la réforme des retraites.

Des incertitudes demeurent

Matteo Renzi semble avoir gagné son pari. Pourtant, il ne faut pas sur-interpréter cette baisse du chômage. En effet, plusieurs facteurs positifs ont indéniablement contribué à amplifier le phénomène.

On peut tout d’abord relever un effet d’aubaine lié à l’annonce des exonérations de cotisations sociales pour l’embauche en nouveau contrat à durée indéterminée, qui a conduit certaines entreprises à repousser les embauches prévues en 2014 à 2015 (ce qui a eu pour conséquence une hausse du chômage fin 2014). Par ailleurs, une partie de la baisse du chômage est liée à l’effet de substitution des contrats précaires de courte durée par les nouveaux CDI à protection croissante (voir supra). Reste à savoir si les nouvelles flexibilités permises par ces nouveaux contrats seront utilisées dans les trois années qui viennent, et si les ruptures de contrat seront plus nombreuses.

En outre, la stagnation de la population active (graphique 3) a largement amplifié le mouvement de baisse du chômage. Avec l’embellie observée sur le marché de l’emploi, nous anticipons, dans le futur, que la hausse de la population active, amorcée au dernier trimestre de 2015, va se poursuivre en raison d’un effet de flexion[7], qui viendrait amortir l’effet de la création d’emplois en 2016 et 2017.

Par ailleurs, le Job Act a été adopté dans un contexte de sortie de récession, avec une reprise certes molle (+0,6 % de croissance en 2015), mais néanmoins au-dessus du potentiel de croissance[8]. Le relâchement de la contrainte budgétaire a eu un effet de relance en 2015, qui peut expliquer en partie le reflux du chômage. Quant aux conditions monétaires, elles sont particulièrement favorables, l’Italie étant l’un des principaux bénéficiaires de l’assouplissement quantitatif mis en œuvre par la BCE.

Ces réserves ayant été émises, il est néanmoins indéniable que la baisse des cotisations a eu un impact positif. Le rapport de l’Institut National de Prévoyance Sociale (INPS) de février 2016 montre que sur les 2,4 millions de ces nouveaux CDI créés en 2015, 1,4 million ont bénéficié des exonérations de cotisations employeurs, soit quasiment deux nouveaux CDI sur trois. Par ailleurs, la baisse des contrats précaires au profit de contrats à durée indéterminée, même s’ils sont moins protégés qu’avant, est plutôt un signe encourageant pour l’accès à l’emploi pérenne de populations qui en étaient traditionnellement éloignées (indépendants, contrats de collaboration).

Le principal regret que l’on peut avoir face à cette réforme est l’absence d’un volet dédié explicitement à la formation professionnelle, alors que c’est l’un des principaux points faibles du marché du travail italien. Au sein de l’UE, le pays détient le triste record du nombre de jeunes (15-24 ans) qui ne sont ni en emploi, ni à l’école, ni en formation. Par ailleurs, la formation de la main-d’œuvre est insuffisante et l’investissement en recherche et développement est faible, ce qui se traduit par une faible productivité. Il est légitime de vouloir agir sur le coût du travail et la dualité du marché du travail, mais cela ne peut suffire à résoudre la question de la productivité et de l’inadéquation de la main-d’œuvre. Par conséquent, Matteo Renzi serait bien inspiré de prévoir un acte III de la réforme de l’emploi pour enfin sortir le pays de la stagnation.

[1] voir C. Antonin, Réforme du marché du travail en Italie : Matteo Renzi au pied du mur, Note de l’OFCE n°48.

[2] L’indemnité économique est déterminée par un barème en fonction de l’ancienneté du salarié. Elle équivaut à deux mois du dernier salaire par année d’ancienneté, pour un total qui ne peut être inférieur à 4 mois de salaire et plafonné à 24 mensualités.

[3] « Statut intermédiaire entre salariat et travail indépendant, destiné à des travailleurs non soumis à un lien de subordination mais « coordonnés » avec l’entreprise et créateur de certains droits sociaux. Il s’agit de travailleurs indépendants mais qui, dans les faits, dépendent d’une seule entreprise cliente (qui exerce des pouvoirs de direction limités, par exemple en matière d’organisation du travail et de temps de travail)», E. Prouet, Contrat de travail, les réformes italiennes, France Stratégie, La Note d’Analyse, n°30, mai 2015.

[4] D’autres mesures concernant le chômage technique sont également prévues, notamment le fait que le chômage technique d’un salarié ne peut dépasser 80 % du total des heures travaillées. En outre, la durée maximale pendant laquelle une entreprise peut avoir recours au chômage technique est au maximum de 24 mois sur cinq années glissantes.

[5] Il n’y a pas de salaire minimum généralisé en Italie, mais des salaires minima fixés au niveau des branches, comme c’était le cas en Allemagne avant 2015.

[6] Ce chiffre de 5,4 millions représente les créations brutes d’emploi, tous types d’emplois confondus (en cumulant notamment tous les CDD à très court terme), et sans tenir compte des destructions d’emplois. Si l’on considère le chiffre des créations nettes d’emploi, on retient le chiffre de 229 000 entre janvier 2015 et janvier 2016.

[7] Quand le chômage augmente, les personnes en âge de travailler sont découragées de se présenter sur le marché du travail. À l’inverse, lorsque l’emploi redémarre, certains sont incités à revenir sur le marché du travail, ce qui ralentit la baisse du chômage ; c’est ce phénomène que l’on appelle l’effet de flexion.

[8] « La croissance tendancielle de productivité du travail est faible en Italie ; par conséquent, la croissance de la production permet de créer davantage d’emplois en Italie qu’en France par exemple, où la productivité du travail est plus forte ».