La fin d’un cycle ?

Département analyse et prévision

Ce texte s’appuie sur les perspectives 2018-2019 pour l’économie mondiale et la zone euro dont une version complète est disponible ici.

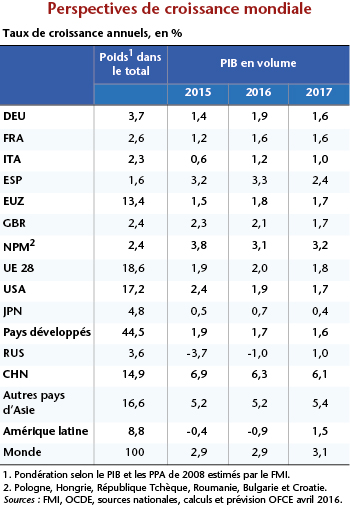

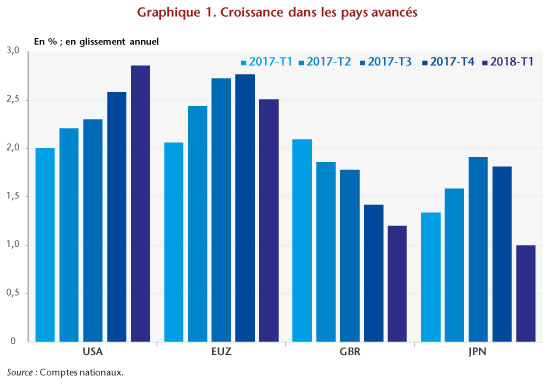

La croissance mondiale est restée bien orientée en 2017 permettant la poursuite de la reprise et la réduction du chômage, notamment dans les pays avancés où la croissance a atteint 2,3 % contre 1,6 % l’année précédente. Même s’il reste quelques pays où le PIB n’a pas retrouvé son niveau d’avant-crise, cette embellie permet d’effacer progressivement les stigmates de la Grande Récession qui a frappé l’économie il y a 10 ans. Surtout, l’activité semblait accélérer en fin d’année puisqu’à l’exception du Royaume-Uni, le glissement annuel du PIB continuait de progresser (graphique 1). Pourtant, le retour progressif du taux de chômage vers son niveau d’avant-crise et la fermeture des écarts de croissance, notamment aux Etats-Unis et en Allemagne, qui s’étaient creusés pendant la crise pourraient laisser augurer d’un essoufflement prochain de la croissance. Les premières estimations disponibles de la croissance au premier trimestre 2018 semblent donner du crédit à cette hypothèse.

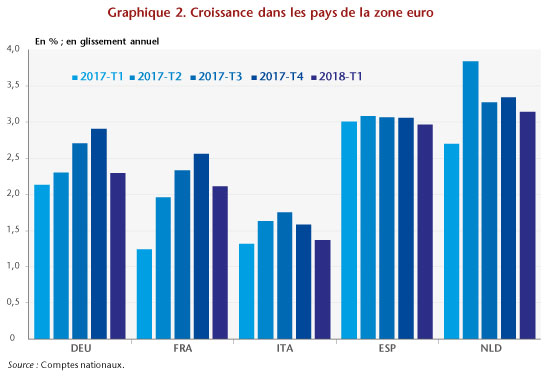

Après une période d’embellie, la croissance de la zone euro a marqué le pas au premier trimestre 2018, passant de 2,8 % en glissement annuel au quatrième trimestre 2017 à 2,5 %. Si le ralentissement est plus significatif en Allemagne et en France, il est aussi observé en Italie, aux Pays-Bas et dans une moindre mesure, en Espagne (graphique 2). Du côté du Royaume-Uni, le ralentissement se confirme en lien avec la perspective du Brexit mais aussi avec une politique budgétaire plus restrictive que celle des autres pays européens. Au Japon, plus qu’un ralentissement, le PIB – en croissance trimestrielle – a reculé au premier trimestre. Finalement, parmi les principales économiques avancées, seuls les Etats-Unis semblent encore jouir d’une accélération de la croissance avec un PIB en hausse de 2,9 % en glissement annuel au premier trimestre 2018. Le ralentissement témoigne-t-il de la fin du cycle de croissance ? En effet, la fermeture progressive des écarts entre le PIB potentiel et le PIB effectif conduirait progressivement les pays vers leur sentier de croissance de long terme, dont les estimations convergent pour indiquer un niveau plus faible. L’Allemagne ou des Etats-Unis seraient à cet égard représentatifs de cette situation puisque, dans ces pays, le taux de chômage est inférieur à son niveau d’avant-crise. Dans ces conditions, leur croissance serait amenée à ralentir. Force est de constater qu’il n’en n’a rien été aux Etats-Unis. Il faut donc se garder de toute conclusion généralisée. En effet, malgré la baisse du chômage, d’autres indicateurs – le taux d’emploi – apportent un diagnostic plus nuancé sur l’amélioration de la situation sur le marché du travail aux États-Unis. Par ailleurs, dans le cas de la France, cette performance est surtout la conséquence du calendrier fiscal qui a provoqué une baisse du pouvoir d’achat des ménages au premier trimestre et donc un ralentissement de la consommation[1]. Il s’agirait donc plus d’un trou d’air que le signe d’un ralentissement durable de la croissance française.

Surtout, les facteurs qui avaient soutenu la croissance ne vont globalement pas se retourner. La politique monétaire restera effectivement expansionniste même si la normalisation est en cours aux Etats-Unis et devrait être amorcée en 2019 dans la zone euro. Du côté de la politique budgétaire, l’orientation est plus souvent neutre et deviendrait très expansionniste pour les Etats-Unis, ce qui pousserait la croissance au-delà de son potentiel. Enfin, de nombreuses incertitudes entourent les estimations de l’écart de croissance si bien que les marges de manœuvre ne seraient pas forcément épuisées à court terme. De fait, la reprise économique ne s’accompagne toujours pas d’un retour de tensions inflationnistes ou de fortes accélérations des salaires, qui témoigneraient alors d’une surchauffe sur le marché du travail. Nous anticipons le maintien de la croissance dans les pays industrialisés en 2018 et une accélération dans les pays émergents, ce qui porterait la croissance mondiale à 3,7 % en 2018. La croissance atteindrait alors un pic et ralentirait ensuite très légèrement en 2019, revenant à 3,5 %. A court terme, le cycle de croissance ne devrait donc pas s’achever.

[1] Voir « Economie française : ralentissement durable ou passager ? ».