La France (presque) « championne du monde » de la dépense sociale et de la baisse de la pauvreté

par Raul Sampognaro et Xavier Timbeau

La France serait « championne du monde » de la dépense (publique) en protection sociale. Selon l’OCDE, les dépenses publiques en protection sociale[1] s’établissaient à 25,7 % du PIB en 2016. Ces dépenses sont proches de celles des pays scandinaves (29 % du PIB en Finlande, 25 % au Danemark, 21 % en Suède), de la Belgique (20 %) ou l’Autriche (24 %). A l’autre extrême, les pays anglo-saxons se caractérisent par de faibles dépenses de protection sociale. En particulier, l’Irlande dépense seulement 10 % de son PIB – une exception dans l’Union européenne – et les Etats-Unis 8,7 %.

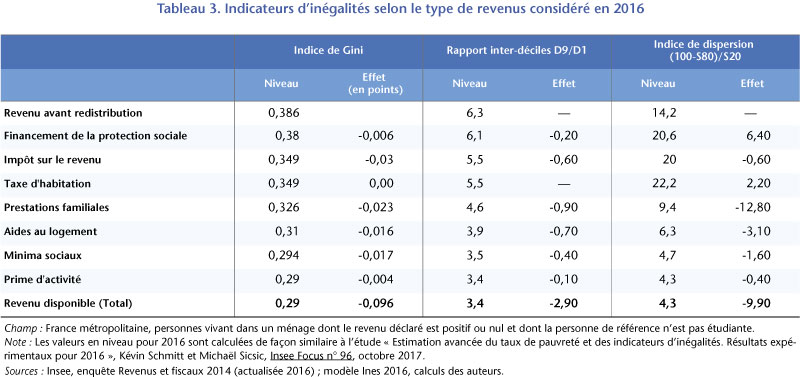

Ces chiffres masquent des différences sur le domaine couvert par le système de protection sociale public dans les différents pays. En France, les retraites et le système de santé reposent largement sur un financement public, ce qui n’est pas nécessairement le cas ailleurs. Une grande part des droits ouverts en France sont directement liés aux cotisations sociales payées (notamment pour la retraite-survie[2]) ou servent à financer une dépense, a priori contrainte, qui ne devrait pas être limitée par des considérations de ressources individuelles (en santé).

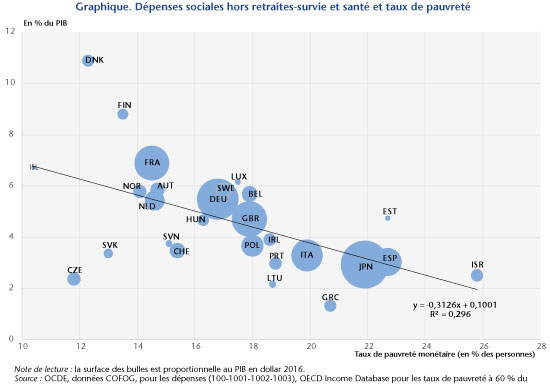

Lorsque l’on exclut ces dépenses (retraites et santé), la France consacre 6,8 % de son PIB à la protection sociale, chiffre inférieur à celui des pays scandinaves (11 % de PIB au Danemark ou 8 % en Finlande). En revanche, les dépenses sociales sont plus faibles dans les pays méditerranéens (3 % du PIB en Italie et en Espagne ou 1 % en Grèce) ou au Japon (3 %). Sur ce champ restreint, incluant notamment les dépenses en « famille et enfants », « chômage », « logement » et « pauvreté et exclusion », la moyenne pondérée (pour les pays où les données détaillées sont disponibles[3]) des dépenses des pays de l’OCDE se situe à 4,5 % du PIB. La France dépense ainsi plus que la moyenne de l’OCDE.

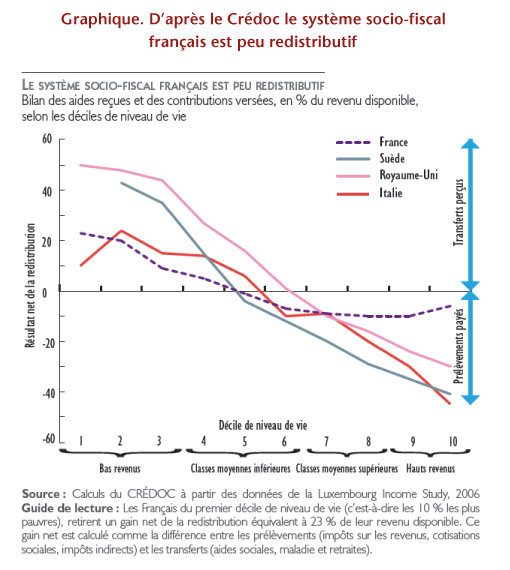

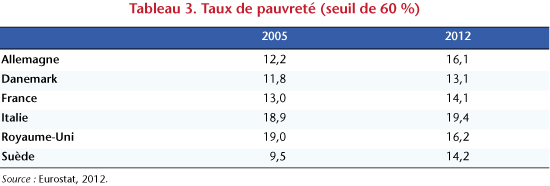

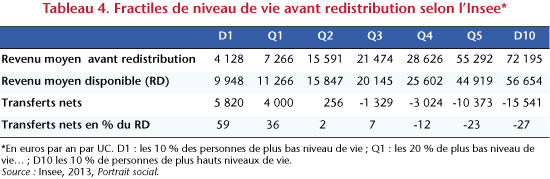

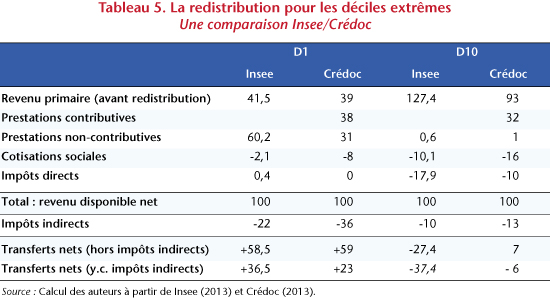

Ainsi restreintes, les dépenses ont presque explicitement pour but la redistribution monétaire et la réduction de la pauvreté[4]. Une corrélation négative est observée entre le taux de pauvreté monétaire et le niveau des dépenses redistributives (graphique 1) au sein des pays membres de l’OCDE[5]. Une moindre dépense de protection sociale se traduit par une prévalence plus forte de la pauvreté monétaire. En France, le taux de pauvreté après transferts sociaux s’établit à 14 %, alors que le taux s’établit à 17 % dans l’ensemble de l’Union européenne.

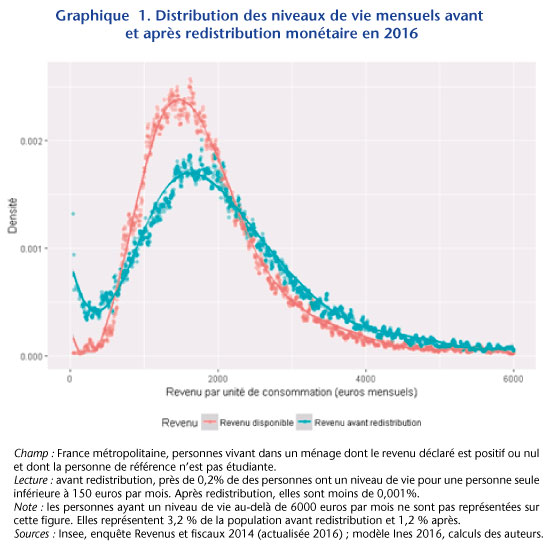

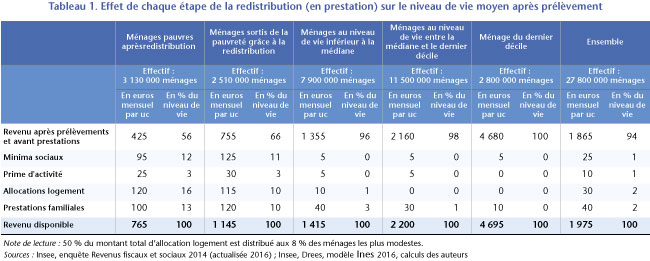

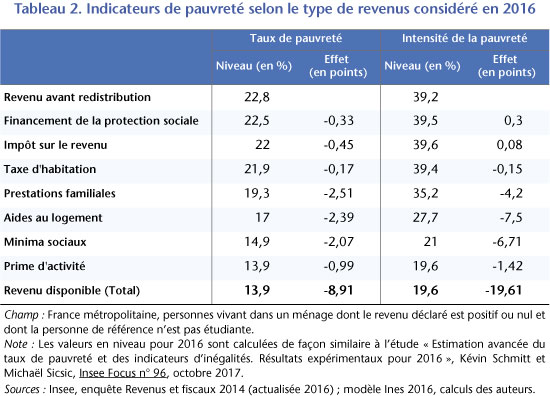

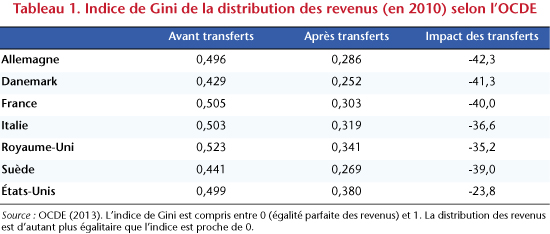

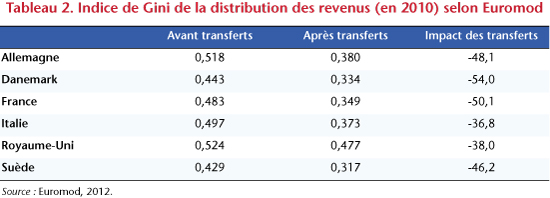

Les écarts de taux de pauvreté ne dépendent pas directement et uniquement des dépenses sociales. D’une part, celles-ci poursuivent d’autres objectifs (assurer un revenu au-dessus du seuil de pauvreté aux personnes en situation de handicap, compléter les revenus des ménages médians avec enfants, …). D’autre part, il faut aussi tenir compte du point de départ avant redistribution, c’est-à-dire la distribution qui découle des rémunérations de marché. Selon Eurostat, le taux de pauvreté (primaire, après retraite) en France aurait été de 21 % en absence de redistribution. Le système socio-fiscal réduit donc le taux de pauvreté de 37 %. Au sein de l’Union européenne, la réduction n’est que de 28 % (pour une réduction de 7 points du taux de pauvreté).

Les écarts de taux de pauvreté ne dépendent pas directement et uniquement des dépenses sociales. D’une part, celles-ci poursuivent d’autres objectifs (assurer un revenu au-dessus du seuil de pauvreté aux personnes en situation de handicap, compléter les revenus des ménages médians avec enfants, …). D’autre part, il faut aussi tenir compte du point de départ avant redistribution, c’est-à-dire la distribution qui découle des rémunérations de marché. Selon Eurostat, le taux de pauvreté (primaire, après retraite) en France aurait été de 21 % en absence de redistribution. Le système socio-fiscal réduit donc le taux de pauvreté de 37 %. Au sein de l’Union européenne, la réduction n’est que de 28 % (pour une réduction de 7 points du taux de pauvreté).

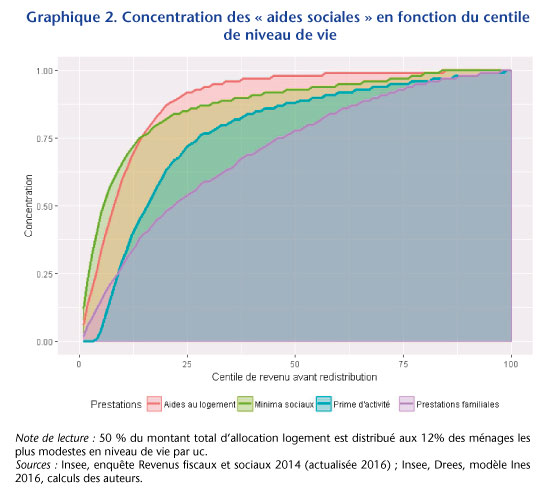

En pourcentage du taux de pauvreté avant redistribution, seuls les Pays-Bas et le Royaume-Uni diminuent le taux de pauvreté de façon comparable à ce qui est fait en France alors que les dépenses dans ces deux pays sont plus faibles (5 % de leur PIB en protection sociale hors « retraite-survie » et « santé »), suggérant que le ciblage des dispositifs peut avoir un effet sur le lien pauvreté monétaire dépenses sociales (voir le billet du Blog de l’OFCE : « Aides sociales » : un rôle majeur dans la réduction de la pauvreté monétaire en France).

En tout état de cause, l’analyse de l’efficacité du système de protection sociale ne peut pas se réduire à la comparaison de chiffres globaux mais doit, dans un premier temps, définir les objectifs (réduire la pauvreté, son intensité, la pauvreté des enfants, assurer l’égalité des chances, réduire la persistance de la pauvreté, …), puis entrer dans les complexités causales de chacune des composantes de la redistribution.

[1] La notion de protection sociale est celle de la nomenclature internationale COFOG. Elle distingue la protection sociale au sens strict (catégorie 10) des dépenses de santé non individualisables (comme certaines dépenses hospitalières, catégorie 7). La publication « La protection sociale en France et en Europe en 2016 » de la DREES inclue dans la protection sociale la catégorie COFOG 7. Le montant des dépenses de protection sociale (10) plus santé (7) dans les données COFOG 2018 est de 34,2% pour la France. La différence provient de la révision des données opérées par la DREES et des différences de champ mineures.

[2] Il faut noter que le système de retraite français actuel génère une redistribution entre les retraités, au profit des petites retraites. Voir Gérard Cornilleau et Henri Sterdyniak, 2017, « Faut-il une nouvelle réforme des retraites ? », OFCE policy brief 26, 2 novembre, pour plus de détails.

[3] Ce qui exclut notamment les États-Unis.

[4] Défini par la part de la population ayant un niveau de vie inférieur à 60 % du revenu médian.

[5] On observe également une corrélation négative entre taux de pauvreté et dépenses pour lutter contre l’exclusion (COFOG 10.7). Cependant la catégorie 10.7 (1,1% du PIB pour la France) n’épuise pas toutes les mesures destinées à lutter contre la pauvreté.