Secteur public : l’assurance chômage qui n’existe pas

Bruno Coquet, Chercheur affilié à l’OFCE et IZA

Une assurance chômage peu solidaire

En France seuls les salariés du secteur privé ont une obligation d’affiliation et de cotisation à l’assurance chômage. Ceux du secteur public étant couverts par une garantie d’emploi ou l’auto-assurance de leur employeur, leur affiliation à l’Unedic n’est pas obligatoire. Néanmoins, l’affiliation à l’Unedic reste possible pour la plupart des employeurs publics qui le désirent, notamment si la précarité importante des contrats de leurs salariés non-titulaires rend le choix de l’auto-assurance trop coûteux pour eux.

Cette réglementation a pour résultat de réduire la solidarité interprofessionnelle organisée par l’Unedic pour prendre en charge le chômage, puisque 30% des salariés n’y participent pas. La France est le seul pays où les employeurs publics ne contribuent pas à l’assurance chômage mutualisée et où, en même temps, la puissance publique ne finance pas l’assurance chômage par des subventions et/ou des dotations d’équilibre, faisant de l’Unedic une assurance chômage financée par le secteur privé pour lui-même.

La situation financière délicate dans laquelle se trouve l’Unedic pourrait constituer le motif d’une diminution des droits et/ou d’une augmentation des contributions à l’assurance chômage ; le contraste est fort avec le financement des garanties d’emploi et de l’auto-assurance des employeurs publics, qui n’est pas un objet de débat alors même qu’il n’est ni explicite ni clair. Ces garanties sont-elles gratuites ? Si oui, pourquoi alors ne pas généraliser ces dispositions bien plus économiques que l’assurance chômage ? Et sinon quel est leur coût, par qui et comment sont-elles financées ?

La Note de l’OFCE (n° 59 du 2 mars 2016) a pour objectif de documenter ces questions, afin de contribuer à la réflexion sur le fonctionnement de l’assurance chômage, notamment en s’interrogeant sur les raisons pour lesquelles celle-ci n’est pas obligatoire ni dotée de règles universelles, et à mesurer les conséquences de ces choix.

Assurer le chômage ou assurer l’emploi ?

Les emplois publics ne sont pas créés au motif de réduire le chômage, mais pour offrir des services publics aux citoyens ou –lorsqu’il s’agit d’entreprises publiques– d’accroître leur valeur ajoutée. La création d’emplois publics peut néanmoins être vue comme un complément, voire une alternative, à l’assurance chômage dans la mesure où les garanties d’emploi et les dispositions conventionnelles d’auto-assurance en vigueur dans le secteur public ont pour effet de protéger du chômage et de ses conséquences, tout comme l’assurance chômage.

Si créer des emplois publics suffisait à réduire le chômage, une sur-représentation de ces emplois au sein de l’économie pourrait constituer un symptôme de l’utilisation de ces dispositions comme un instrument de réduction du chômage, et donc une contribution de la puissance publique à une forme d’assurance chômage. La combinaison du nombre élevé de ces emplois et de leurs caractéristiques pourrait produire des externalités massives sur le marché du travail dans son ensemble, et en particulier sur le régime d’assurance chômage en raison de la différence qui en découle au regard de l’affiliation et du financement de l’assurance chômage.

La question des dispositions conventionnelles en vigueur dans le secteur public est en effet distincte de celle de la participation au régime mutualisé d’assurance chômage de droit commun : les garanties d’emploi n’impliquent pas une dispense d’affiliation et de contributions à l’Unedic, ni a fortiori que celle-ci s’étende sous forme d’auto-assurance aux emplois publics non-titulaires, au seul motif que tous sont salariés d’employeurs publics. De plus l’affiliation optionnelle des salariés non-titulaires enfreint les règles prophylactiques les plus élémentaires dont toute assurance chômage doit impérativement être dotée. Incitant à la sélection adverse, cette réglementation complexe va même jusqu’à l’organiser (intermittents, apprentis, emplois aidés, etc.) concourant à transférer des déficits vers l’Unedic et à maintenir des excédents dans les caisses des employeurs publics. Ceux-ci s’adaptent clairement à ces incitations et aux opportunités qui leur sont données de se soustraire à l’assurance chômage mutualisée, ce qui crée des subventions croisées qui vont du secteur privé vers le secteur public.

Des enjeux financiers très importants

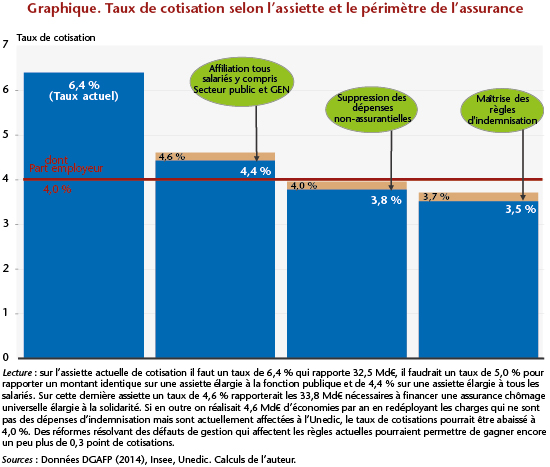

Ce transfert implicite du secteur privé affilié à l’assurance chômage vers les secteurs publics qui n’y sont pas affiliés peut être estimé sur la base des recettes de cotisations. En effet, pour compenser le manque à gagner résultant de la dispense de cotisations des emplois publics l’Unedic doit appliquer à ses affiliés un taux de cotisation plus élevé qu’à l’optimum. Sur le périmètre de l’emploi salarié total l’assiette des cotisations Unedic serait 44,3% supérieure à ce qu’elle est actuellement, générant un rendement de 47,0 Md€ au taux de cotisation actuel (6,4 %). Considérant que l’emploi et le chômage seraient inchangés, un taux de cotisation de 4,4 % suffirait donc pour collecter les 32,5 Md€ de recettes perçues par l’Unedic en 2012.

Mais, même indemnisé, le chômage engendre des coûts importants pour les chômeurs indemnisés mais aussi pour les employeurs et les salariés assurés, qui vont bien au-delà d’une simple exemption de cotisations. Sous l’hypothèse technique d’une probabilité de chômage homogène dans les deux secteurs, ou si le coût des garanties d’emploi était entièrement assumé par les employeurs publics, la simulation d’une assurance chômage obligatoire et universelle met en évidence que la masse salariale des secteurs affiliés à l’Unedic est actuellement réduite de 29,4 Md€. Cette somme représente la « subvention croisée » qui va du secteur privé vers le secteur public pour financer le coût actuel des garanties d’emploi et de l’auto-assurance. C’est aussi le gain brut potentiel associé au passage à une assurance chômage obligatoire et universelle indépendamment de la distribution effective du risque de chômage qui est, elle, liée aux caractéristiques individuelles et aux statuts (principe analogue à celui appliqué en Allemagne par exemple).

Une assurance plus équitable et plus efficace

Les ressources que devraient trouver les employeurs publics pour financer ces dépenses devraient s’appuyer sur des taxes nouvelles ou l’augmentation de taxes existantes. Une réforme de l’assurance chômage se ferait donc à taux de prélèvements obligatoires constant ex-ante, et substituerait un financement fiscal de l’assurance chômage au financement actuellement assis sur le coût du travail marchand. Les nouvelles ressources étant à la fois plus appropriées et équitables, l’assurance chômage serait plus optimale, donc plus efficace et moins coûteuse à moyen terme, ouvrant la possibilité d’une baisse du taux de prélèvements obligatoires ex post. S’agissant de répartir plus équitablement une charge qui pèse aujourd’hui exclusivement sur les salariés, les employeurs et les chômeurs du secteur privé, il est nécessaire et acceptable, qu’une telle réforme fasse des « perdants », car elle accroîtrait le bien-être collectif. Ceux-ci se trouveraient majoritairement parmi les contribuables, car c’est vers eux que se déplacerait le financement d’une assurance chômage devenue obligatoire et universelle.

De la même manière que les dispositions statutaires qui régissent les emplois publics n’impliquent en rien d’exonérer ceux-ci d’affiliation à l’assurance chômage, rendre l’assurance chômage obligatoire et universelle ne nécessite pas de réformer ces dispositions ; ces deux sujets sont disjoints. Dans le secteur public comme dans le secteur privé l’assureur n’a pas besoin de tenir compte des arrangements contractuels, mais il doit vérifier qu’il n’en supporte pas de coût, et de manière plus générale que les règles d’assurance encouragent les dispositions de ce type qui réduisent ses coûts sans affecter ses ressources et découragent celles qui vont en sens opposé.