La reprise s’affirme

par Hervé Péléraux

Avec la publication par l’INSEE d’une croissance du PIB de +0,5 % au troisième trimestre 2017, l’économie française aligne désormais 4 trimestres consécutifs de croissance supérieure à la croissance potentielle (estimée à 1,2 % l’an, soit 0,3 % par trimestre), signant véritablement, depuis la fin de l’année 2016, l’entrée en phase de reprise.

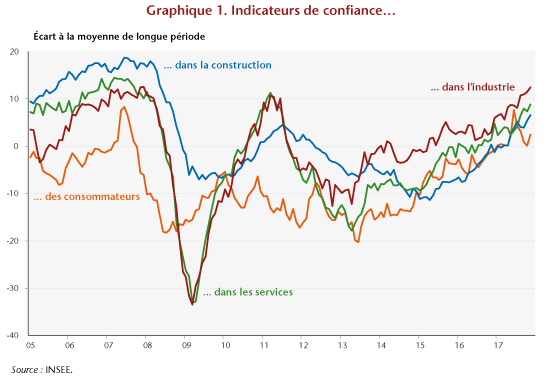

Cette meilleure donne macroéconomique transparaît dans les enquêtes de conjoncture et laissent présager la poursuite du mouvement de reprise engagé au quatrième trimestre 2016. Les enquêtes, qui fournissent une information qualitative sur la perception qu’ont les chefs d’entreprises et les ménages de leur propre situation et des décisions qu’elle sous-tend, se situent nettement au-dessus de leur moyenne de longue période et continuent à progresser (graphique 1).

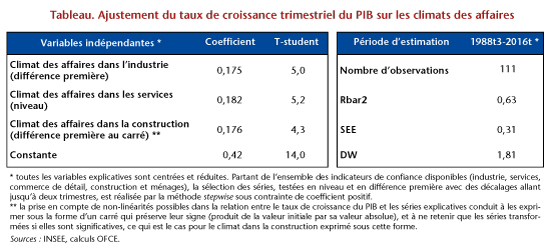

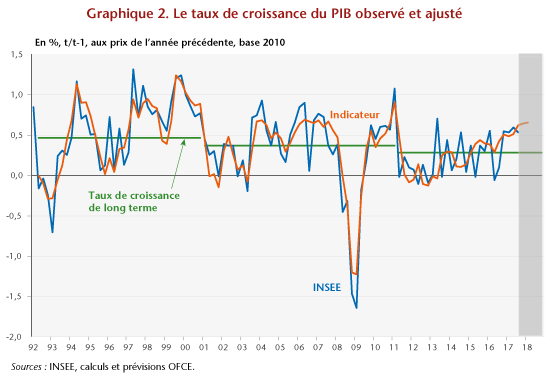

Donnée par construction sous forme de soldes d’opinions, l’information qualitative issue des enquêtes peut être convertie en une information quantitative. À cette fin, on estime une équation économétrique reliant le taux de croissance trimestriel du PIB et un résumé, utile pour cet objectif, de l’information contenue dans les soldes (pour une présentation de la méthodologie des indicateurs de l’OFCE, voir « L’indicateur avancé pour la zone euro »). L’indicateur, qui présente un profil nettement plus lissé que le taux de croissance du PIB, ne parvient pas à décrire pleinement la volatilité de l’activité et de ce fait ne doit pas être considéré comme un prédicteur au sens strict de la croissance trimestrielle (graphique 2). Par contre, d’un point de vue plus qualitatif, il parvient à décrire assez correctement les phases pendant lesquelles la croissance est, de manière prolongée, supérieure ou inférieure à la croissance moyenne ou de long terme (la constante de régression), proche du concept de croissance potentielle[1]. Dès lors, l’indicateur peut être vu comme un indicateur de retournement du cycle économique.

Donnée par construction sous forme de soldes d’opinions, l’information qualitative issue des enquêtes peut être convertie en une information quantitative. À cette fin, on estime une équation économétrique reliant le taux de croissance trimestriel du PIB et un résumé, utile pour cet objectif, de l’information contenue dans les soldes (pour une présentation de la méthodologie des indicateurs de l’OFCE, voir « L’indicateur avancé pour la zone euro »). L’indicateur, qui présente un profil nettement plus lissé que le taux de croissance du PIB, ne parvient pas à décrire pleinement la volatilité de l’activité et de ce fait ne doit pas être considéré comme un prédicteur au sens strict de la croissance trimestrielle (graphique 2). Par contre, d’un point de vue plus qualitatif, il parvient à décrire assez correctement les phases pendant lesquelles la croissance est, de manière prolongée, supérieure ou inférieure à la croissance moyenne ou de long terme (la constante de régression), proche du concept de croissance potentielle[1]. Dès lors, l’indicateur peut être vu comme un indicateur de retournement du cycle économique.

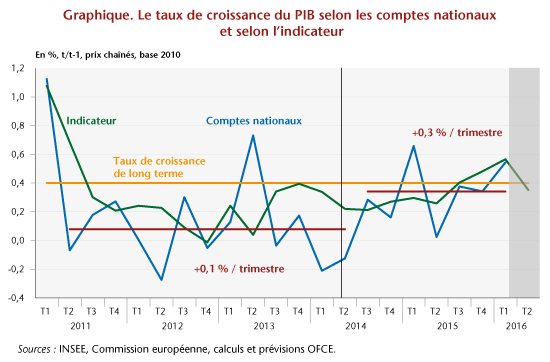

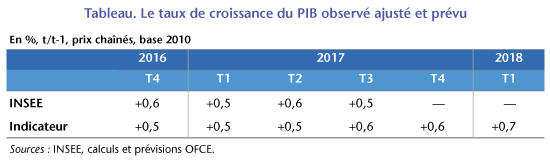

Le mauvais chiffre de croissance du deuxième trimestre 2016 n’apparaît nullement dans les enquêtes de conjoncture et dans leur conversion en taux de croissance du PIB. L’écart important entre l’estimation et la réalisation, qui pourrait à première vue être considéré comme une défaillance de l’indicateur, est plutôt le signe que la rechute de la croissance au deuxième et au troisième trimestre 2016 a été accidentelle sous l’effet de facteurs ponctuels négatifs (la mauvaise production agricole, la baisse de la fréquentation touristique liée aux attentats, les inondations, les grèves dans les raffineries). Cette rechute ne préfigurait en tout cas pas un retournement durable de l’activité et la croissance a rejoint le rythme estimé par l’indicateur au quatrième trimestre 2016 (+0,5 %) pour reproduire la même performance au premier et au deuxième trimestre 2017 (tableau 1). À partir des données d’enquêtes disponibles jusqu’en décembre, la croissance escomptée par l’indicateur resterait supérieure à +0,5 % au quatrième trimestre 2017 et accélérerait à +0,7 % au premier trimestre 2018. Si ces prévisions se réalisaient, l’économie française aura alors aligné 6 trimestres consécutifs de croissance supérieure ou égale à +0,5 %.

Le mauvais chiffre de croissance du deuxième trimestre 2016 n’apparaît nullement dans les enquêtes de conjoncture et dans leur conversion en taux de croissance du PIB. L’écart important entre l’estimation et la réalisation, qui pourrait à première vue être considéré comme une défaillance de l’indicateur, est plutôt le signe que la rechute de la croissance au deuxième et au troisième trimestre 2016 a été accidentelle sous l’effet de facteurs ponctuels négatifs (la mauvaise production agricole, la baisse de la fréquentation touristique liée aux attentats, les inondations, les grèves dans les raffineries). Cette rechute ne préfigurait en tout cas pas un retournement durable de l’activité et la croissance a rejoint le rythme estimé par l’indicateur au quatrième trimestre 2016 (+0,5 %) pour reproduire la même performance au premier et au deuxième trimestre 2017 (tableau 1). À partir des données d’enquêtes disponibles jusqu’en décembre, la croissance escomptée par l’indicateur resterait supérieure à +0,5 % au quatrième trimestre 2017 et accélérerait à +0,7 % au premier trimestre 2018. Si ces prévisions se réalisaient, l’économie française aura alors aligné 6 trimestres consécutifs de croissance supérieure ou égale à +0,5 %.

[1] La croissance de long terme considérée ici n’est pas la croissance potentielle estimée par ses déterminants structurels au moyen d’une fonction de production, mais la moyenne du taux de croissance du PIB sur l’intervalle de temps considéré telle qu’elle ressort de l’estimation avec des régresseurs centrés-réduits. Des ruptures de cette croissance de long terme ont été introduites pour répliquer le ralentissement de la croissance potentielle mis en évidence par d’autres méthodes d’estimation.