Qui des Etats-Unis ou de l’Union européenne sera le meilleur terrain de jeu fiscal des entreprises ?

par Sarah Guillou

En matière de concurrence fiscale, deux événements récents démontrent les divergences de vues américaine et européenne. Il y a tout d’abord l’affaire Boeing, société contre laquelle l’Union européenne (UE) a entrepris une demande de consultation auprès de l’OMC. L’UE conteste les aides fiscales offertes par l’Etat de Washington au constructeur aéronautique américain. Puis, il y a l’enquête de la Commission européenne à l’égard du Luxembourg au sujet des dispositions fiscales dont bénéficient Amazon, le groupe de distribution sur Internet. Boeing et Amazon sont des acteurs intensifs de la concurrence fiscale. Alors que celle-ci est largement répandue et admise aux Etats-Unis, elle est de plus en remise en question dans l’UE, voire exclue de droit, si elle est qualifiée d’aide publique illégale.

Dans l’affaire Boeing, l’UE a demandé en décembre 2014 une consultation à l’OMC au sujet des aides fiscales versées par l’Etat de Washington pour la fabrication du nouveau Boeing 777X. Ces aides s’élèveraient à 8,7 milliards de dollars pour assurer l’assemblage dans l’Etat. Mises en place en novembre 2013 par l’Etat de Washington, son gouverneur a décidé de les prolonger jusqu’en 2040 ! Les aides conditionnent la production à l’usage de produits locaux, autrement dit, le bénéfice des aides fiscales est lié « à des prescriptions relatives à la teneur en éléments locaux ». Or ces prescriptions sont contraires à l’Accord de l’OMC sur les subventions et mesures compensatoires. Nous ne discuterons pas ici de la plainte de l’UE dont on attend la réponse américaine, et qui s’inscrit dans un conflit récurrent entre Boeing et EADS concernant les aides publiques qu’ils reçoivent. Cette affaire offre cependant l’occasion de saisir l’intensité de la concurrence fiscale qui existe aux Etats-Unis entre les Etats.

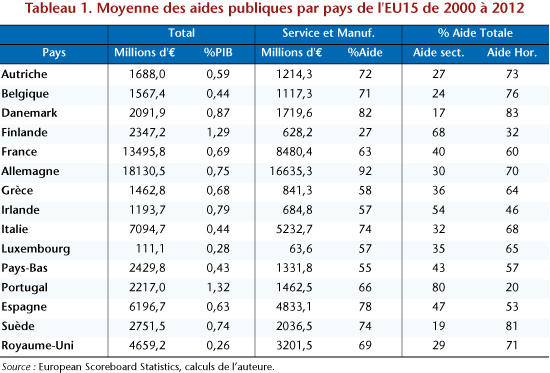

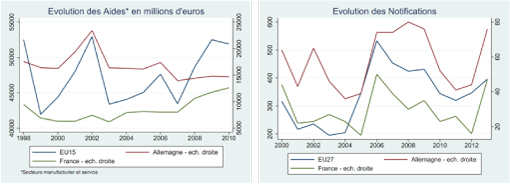

Si les Etats-Unis ont, comme l’UE, le souci de la non-discrimination qui s’exprime dans la doctrine de la Clause de commerce de la Constitution américaine, en pratique, la jurisprudence, qui est un contrôle a posteriori, a du mal à donner une définition de la discrimination qui conduit à l’interdiction des réglementations discriminantes. Il s’ensuit que les Etats sont libres d’offrir des subventions ou des avantages fiscaux aux entreprises – toutes ou certaines – pour attirer les investissements et les emplois. Rappelons qu’en Europe, le contrôle des aides publiques se fait a priori et qu’il est totalement exclu que des aides puissent être accordées spécifiquement à des entreprises (voir Guillou, 2013, le blog). Aux Etats-Unis, Boeing est un acteur de premier plan de cette concurrence fiscale.

Un bureau d’études américain « goodjobsfirst », qui traque les aides et subventions accordées aux entreprises par les institutions publiques, a mis en évidence que 965 entreprises concentraient 75% de l’aide. C’est Boeing qui reçoit en valeur le plus d’aides. Elles proviennent principalement de deux Etats, l’Etat de Washington et l’Etat de Caroline du Sud, auxquelles s’ajoutent de nombreuses aides (130 contrats) en provenance de tous les Etats-Unis. Le cumul de toutes ces aides – révélées – se monte à 13 milliards de dollars. Boeing est un récipiendaire loin devant les autres entreprises, puisque Alcoa en deuxième position reçoit moins de la moitié (5,6 milliards de dollars). Une autre étude indique que 22 Etats se sont faits concurrence pour accueillir la fabrication du nouveau 777X Airliner. Boeing a finalement décidé de rester dans la région de Seattle et a accepté l’aide de l’Etat de Washington reposant sur un accord fiscal d’une durée de 16 ans estimé à plus de 8,7 milliards de dollars, l’aide la plus importante versée aux Etats-Unis. Le « lobbying » des entreprises aux Etats-Unis est bien plus important qu’en Europe et il explique une grande part de cette concurrence que se font les Etats pour attirer les entreprises. Les Etats-Unis se plaignent de la concurrence fiscale étrangère (notamment vis-à-vis de l’Irlande) mais l’acceptent totalement sur leur territoire. Cette position ne prévaut pas pour l’UE, bien évidemment, parce que l’Union n’est pas fiscalement intégrée.

En effet, en Europe, l’harmonisation fiscale n’est pas encore à l’ordre du jour. Mais la concurrence fiscale est de plus en plus en débat. Ce dernier n’est pas vain puisqu’il a poussé l’Irlande à renoncer à son système du « double Irish » qui permettait à certaines entreprises localisées en Irlande d’être imposées dans des paradis fiscaux. Depuis janvier 2015, un processus de retrait pour les entreprises bénéficiant de ce régime a été entamé. Si le maintien d’une fiscalité différenciée est admis en Europe, ce sont les excès de la concurrence fiscale qui la rendent intolérable dans le marché commun. Quand les stratégies d’optimisation fiscale des entreprises rencontrent les stratégies d’attraction des emplois et des investissements des Etats, l’ingéniosité des administrations fiscales constitue une menace pour le marché commun. Et le plus inquiétant est que se légalise un « contournement » de la règle fiscale commune.

Le contrôle européen des aides publiques est un puissant gardien de l’usage des deniers publics et de la non-discrimination au sein du marché européen. Ce contrôle pourrait bien devenir l’instrument de la lutte contre les « loopholes », ces failles dans le système fiscal qui entraînent des pertes notables de ressources publiques. Ce qui est reproché au Luxembourg est attaché à son système de rescrit fiscal (ou « tax rulings »). Le rescrit fiscal est une procédure de négociation d’un Etat avec une entreprise de son futur statut fiscal. Qualifié de « commercialisation de la souveraineté étatique », cette procédure est très répandue au Luxembourg et a été mise au jour par une enquête journalistique récente publiée en novembre 2014 (Le Monde) qui montre que le Luxembourg n’est pas le seul pays à procéder à ces « tax rulings ».

Le Luxembourg attire un grand nombre d’entreprises multinationales qui choisissent d’y localiser leur siège européen en conséquence d’une optimisation fiscale. C’est le pays de l’UE pour lequel le rapport entre le PNB (la production des nationaux) et le PIB (la production des résidents) est le plus faible : il est de 64% en 2013 contre un peu plus de 100% pour la France et pour l’Allemagne. Autrement dit, le Luxembourg perd plus d’un tiers du revenu national après versement des revenus aux entreprises étrangères résidentes (nets des revenus reçus). Cela révèle l’opportunisme fiscal des nombreuses entreprises multinationales qui y sont implantées et pour lesquelles le marché luxembourgeois n’est évidemment pas une cible.

Dans le cas d’espèce, le Luxembourg aurait accordé à Amazon une valorisation de ses prix de transfert, que la Commission européenne (CE) juge surestimés conduisant à sous-estimer la base imposable (voir la décision de la CE récemment rendue publique).

Les prix de transfert sont les prix des biens et services échangés entre filiales d’un même groupe. Ces échanges doivent théoriquement être valorisés au prix du marché, c’est-à-dire au prix qui serait payé par une entreprise qui ne serait pas une filiale du groupe. Les décisions sur ces prix peuvent modifier les montants des achats et des recettes et donc les profits des filiales. La logique des groupes est de minimiser les profits là où les taux d’imposition sont élevés et de les reporter là où les taux sont faibles. Ce sont moins les prix des marchandises qui sont manipulés que les prix des biens intangibles comme les brevets, les droits ou autre éléments de propriété intellectuelle (marques, logos, …). Les firmes multinationales qui sont détentrices de capital immatériel, comme le sont les géants de la Silicon Valley, sont les acteurs les plus actifs de cette manipulation.

Un moyen de prévenir ces manipulations de prix de transfert en Europe serait de rendre obligatoire le calcul d’une assiette commune consolidée pour l’impôt des sociétés. C’est ce que propose le projet de directive ACCIS de 2011 toujours en discussion. L’arbitrage entre les différents pays européens serait rendu inutile puisque l’assiette serait consolidée et ensuite répartie entre les Etats selon une formule qui tiendrait compte des immobilisations, de la main-d’œuvre et du chiffre d’affaires. Les Etats resteraient maîtres de leur taux d’impôt sur les sociétés. Il est prévu que ce régime d’assiette commune soit optionnel. Il n’est pas sûr que cette caractéristique suffise à faire adopter la directive qui demande, en matière fiscale, l’unanimité des voix qui sont, pour le moment, très discordantes.

De l’autre côté de l’Atlantique, les Etats-Unis ont un système d’assiette consolidée au niveau de la Nation et un taux fédéral commun d’imposition sur les sociétés. Mais les taxes locales, qui peuvent varier entre 1 et 12%, sont en général déductibles du calcul de l’impôt fédéral. La question des prix de transfert entre des filiales de différents Etats peut donc se poser également. Et ce, d’autant plus qu’au taux local d’imposition sur les bénéfices se soustraient des crédits d’impôts divers attribués à certaines entreprises.

L’issue de l’enquête portant sur le Luxembourg et Amazon sera importante pour l’avenir de la directive ACCIS, notamment dans sa version restreinte aux entreprises du numérique. Si le jour n’est pas encore là où l’UE statuera que « le secret bancaire est une forme déguisée de subvention » (G. Zucman, La richesse cachée des nations), l’investigation concernant Amazon signale que l’UE commence à poser certaines limites à la concurrence fiscale que pourraient bientôt nous envier les contribuables américains.