Le CICE est-il le bon instrument pour améliorer la compétitivité française ?

par S. Guillou, T. Treibich, R. Sampognaro, L. Nesta

Le 29 septembre 2016, France Stratégie a remis son rapport d’évaluation des effets du CICE. Le rapport conclut à une absence d’effet de court terme sur les exportations, allant à l’encontre de l’effet attendu du CICE sur la compétitivité des entreprises françaises. Parallèlement, la dégradation du solde commercial français qui se poursuit en 2013 et 2014 ne contredit pas ce résultat. Faut-il en conclure que le CICE n’est pas un bon outil pour améliorer la compétitivité et augmenter la valeur des exportations ? Nos résultats montrent qu’on devrait s’attendre à terme à un effet positif du CICE sur les exportations compris entre 1,5 et 5,0 milliards d’euros grâce à une baisse du coût du travail équivalente à la créance CICE de 2013, soit 1% de la valeur exportée ou 0,25% du PIB. Cet effet de moyen terme ne contredit pas les résultats des autres équipes évaluant le CICE (TEPP et LIEPP). Nous privilégions en effet la thèse de l’attentisme des entreprises face à cette mesure nouvelle pour expliquer les faibles effets de court terme.

Trois équipes de chercheurs (TEPP, LIEPP et OFCE) ont été mandatées par France Stratégie pour réaliser une étude sur données d’entreprises, avec pour mission d’identifier un changement de comportement des entreprises en réponse au CICE. Elles ont bénéficié pour ce faire d’un accès aux créances déclarées (le crédit d’impôt potentiel) et consommées (le crédit d’impôt effectivement reçu, dépendant du montant d’impôt dû par l’entreprise) par les entreprises françaises. L’équipe de l’OFCE s’est focalisée sur le volet « compétitivité » du crédit d’impôt. Précisément, l’objectif a été d’évaluer l’impact potentiel du CICE sur les exportations des entreprises.

Les mécanismes par lesquels le CICE peut améliorer la compétitivité reposent à court terme (i) sur la baisse des prix induite par une baisse du coût du travail, (ii) l’augmentation des moyens de financement pour faire face aux coûts d’entrée sur les marchés étrangers (par exemple, coûts de distribution, adaptation des produits), et à plus long terme (iii) sur l’impact des investissements d’amélioration de la qualité (compétitivité hors-prix) permis par l’augmentation des marges due au CICE. Ainsi, sur la période d’observation disponible – l’année la plus récente à ce jour étant 2014 – c’est-à-dire à court terme, seul le canal de la compétitivité-prix pouvait être attendu.

L’usage des données d’entreprises et de salariés pour réaliser cet exercice d’évaluation est exigé par l’hypothèse d’hétérogénéité des réponses. La meilleure réponse des exportateurs au CICE (baisse des prix ou hausse du taux de marge) peut être spécifique à chaque entreprise. Elle dépendra de l’élasticité-prix de sa demande extérieure, du degré de différenciation de son produit, ainsi que de la part du travail dans son coût de production. Utilisant les informations sur l’hétérogénéité des entreprises, notamment sur la distribution des salaires par entreprise, mais aussi sur les produits exportés, il est possible de solliciter plusieurs dimensions qui vont singulariser la réponse des entreprises à une variation exogène des coûts du travail, et déterminer la sensibilité de leurs exportations au coût du travail. Cette sensibilité – dite directe – est attendue négative (une baisse du coût du travail augmentant les exportations) mais elle peut être hétérogène parmi les entreprises exportatrices. Afin d’évaluer l’amélioration de la compétitivité-prix des entreprises induite par le CICE, nous avons exploré par ailleurs le canal dit indirect, c’est-à-dire le comportement de transmission des baisses de coût vers les prix des exportations.

La difficulté de l’exercice d’évaluation (déjà souligné dans Guillou, 2015) tient en 1) la disponibilité des données d’observations, limitées à 2014, soit à peine deux ans après la mise en place de la politique ; 2) l’impossibilité d’établir un solide contrefactuel (ou groupe de contrôle), c’est-à-dire un groupe d’entreprises très semblables à celles recevant le CICE mais ne le recevant pas. En effet, la quasi-totalité des entreprises sont éligibles au CICE, et celles qui ne le reçoivent pas ont un profil très particulier puisqu’elles n’ont que des salariés au-dessus de 2,5 SMIC. Selon nos calculs, 96% des entreprises juridiquement éligibles sont concernées par le CICE et elles rassemblent 97% des salariés. Les entreprises non traitées – celles dont le salaire de l’ensemble des salariés est supérieur à 2,5 SMIC – sont plutôt une exception statistique dans le paysage français.

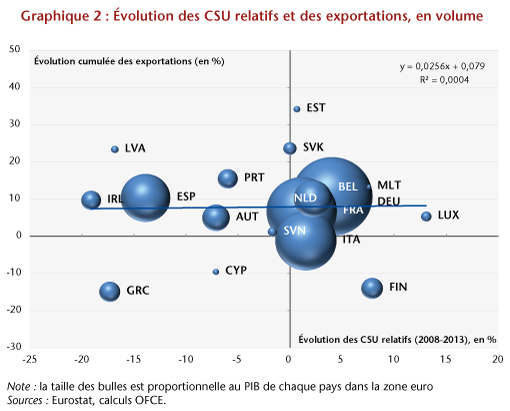

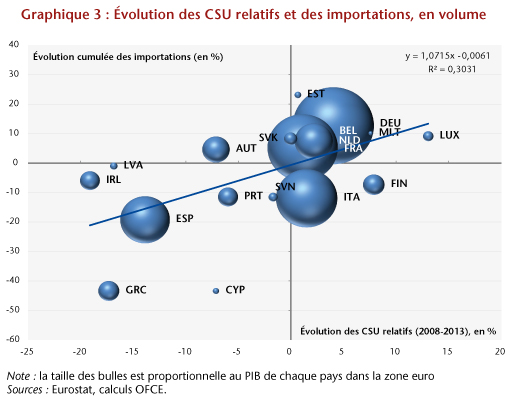

Face à ces difficultés, l’équipe de l’OFCE a choisi d’évaluer ex ante la sensibilité des exportations à des variations exogènes du coût du travail. Notre approche a consisté à estimer les élasticités des exportations à des variations exogènes du coût du travail unitaire (c’est-à-dire corrigé de la productivité du travail) à partir d’une relation d’équilibre issue d’un modèle de concurrence monopolistique. Le modèle théorique attend des exportations qu’elles varient de façon inverse au coût du travail. Il s’agit d’une relation d’équilibre, c’est-à-dire qu’elle devrait se produire une fois l’ensemble des ajustements réalisés, et n’est donc pas forcément une relation immédiate.

L’élasticité des exportations au coût du travail unitaire a été estimée sur la période 2009-2013 pour l’ensemble des exportateurs français. L’identification repose sur l’hétérogénéité des entreprises en termes des variations exogènes de leur coût du travail unitaire, en contrôlant des effets sectoriels et temporels, et des évolutions des exportations propres à l’entreprise. L’exogénéité des variations du coût du travail est obtenue en l’instrumentant par le coût du travail de la zone d’emploi de l’entreprise, à secteur donné.

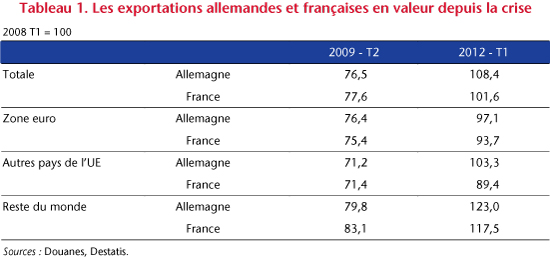

En termes d’évaluation de l’amplitude de l’effet sur les exportations qu’on est en « droit » d’attendre du CICE, nous trouvons un effet non négligeable malgré de faibles élasticités. Comme décrit dans notre contribution, mise à disposition par France Stratégie en toute transparence, cet effet, non négligeable, repose sur l’hypothèse que la créance CICE se transmet intégralement à la baisse des coûts salariaux unitaires (CSU). Nos résultats montrent qu’on devrait s’attendre à un effet positif du CICE sur les exportations compris entre 1,5 et 5,0 milliards d’euros grâce à une baisse du coût du travail équivalente à la créance CICE de 2013, soit 1% de la valeur exportée ou 0,25% du PIB. Si la créance CICE de 2014 se transmet intégralement à la baisse des CSU, la hausse permise des exportations devrait s’établir, à terme, entre 2,9 et 7,6 milliards d’euros, soit 1,3% des exportations et 0,3% du PIB. Ces estimations constituent vraisemblablement les valeurs hautes de la fourchette de réponse. L’effet agrégé cache une hétérogénéité de réponses : la réaction de la marge intensive des exportateurs au CICE est d’autant plus importante que leur taux de marge est faible et/ou qu’elles sont plus exposées au CICE.

Il faut rappeler que nos résultats reposent sur l’hypothèse que le CICE constitue une baisse du coût du travail, et donc, toutes choses égales par ailleurs, du coût de production. Cependant, quel en a été l’usage ? A la suite de cette baisse du coût de production, l’entreprise peut décider de réduire ses prix, augmenter ses marges ou embaucher. Au-delà de l’évaluation globale sur les exportations, notre étude a donc eu pour objectif d’évaluer l’arbitrage prix-taux de marge choisi par les entreprises.

Assimiler le CICE à une baisse du coût du travail, est-ce une hypothèse valable ? Si le CICE est en pratique une baisse d’impôt, le calcul du CICE par l’entreprise ne dépend que de la masse salariale sous le seuil de 2,5 SMIC. Par conséquent, les instances qui régissent la comptabilité tant nationale (INSEE) que privée (Autorité des Normes Comptables) interprètent le CICE comme une baisse des charges d’exploitation associées au travail. Cette hypothèse serait contrariée si le CICE avait permis des augmentations de salaires à postes et qualifications constants, ce qui n’a pas été observé avec robustesse.

Ces résultats ne sont pas contraints par une hypothèse sur le montant de transmission de la variation du coût du travail vers les prix. En effet, cette baisse du coût du travail a pu se traduire par une transmission incomplète vers les prix, et par conséquent par une transmission vers les marges des entreprises ou leur trésorerie. Nos résultats montrent que la transmission de la variation des coûts du travail au prix est loin d’être complète. De fait notre second exercice d’estimation (le canal indirect décrit ci-dessus) indique qu’en moyenne seul un tiers d’une baisse des coûts se traduirait en baisse des prix. Cela laisse entendre que les marges ont automatiquement répercuté environ 70% du gain du CICE. Plus généralement, nos estimations révèlent que les exportations sont sensibles au coût du travail en raison d’une faible différenciation des produits en moyenne. L’absence d’effet constaté en 2013 et en 2014 par des évaluations en double différence (voir LIEPP) et correspondant à la conclusion générale du rapport de France Stratégie ne contredit pas forcément nos résultats. Notre travail permet notamment d’inférer sur les causes d’absence de réaction. Les exportations ne sont pas insensibles par nature à une baisse du coût du travail (l’élasticité estimée aurait alors été nulle). L’absence de réaction au CICE à court terme pourrait s’expliquer de trois manières : 1) Si les entreprises ont augmenté les salaires, elles n’ont pas connu de baisse du coût du travail. Notre hypothèse de travail serait contredite (comme l’objectif de la politique) et les effets sur les exportations seraient plus faibles ;2) Si les entreprises ont substitué du capital par du travail (afin d’augmenter leur créance CICE) et ainsi diminué leur productivité, alors leur coût du travail unitaire a pu être stable ou a pu augmenter[1] ;3) Si les entreprises doutent de la pérennité de la mesure, elles peuvent avoir un comportement attentiste et réagiront en différé. Par exemple, elles ne vont pas changer leur catalogue de prix sans être sûres de pouvoir bénéficier durablement de la mesure dans les années suivantes. Cette phase d’attentisme pourrait expliquer l’absence de réaction des exportations à la variable CICE dans le court terme. Nous privilégions la dernière hypothèse, ce qui nous conduit à dire que dans le moyen terme, les exportations devraient répondre positivement au stimulus du CICE. Notre contribution montre qu’au-delà de la nécessaire évaluation empirique ex-post, il reste fondamental de comprendre les mécanismes théoriques par lesquels le CICE peut agir sur la trajectoire économique. En particulier, ceci permet de mieux appréhender pourquoi ses effets se sont matérialisés ou pas en 2013 et 2014.

[1] On rappelle que le coût du travail unitaire est défini comme le ratio du salaire horaire sur la productivité horaire du travail. Ainsi, toutes choses égales par ailleurs, si la productivité du travail diminue, le coût du travail unitaire augmente.