par Paul Hubert et Fabien Labondance

« The Governing Council expects the key interest rates to remain at present or lower levels for an extended period of time[1] ». Par ces mots prononcés le 4 juillet 2013 lors de la conférence de presse suivant la réunion mensuelle du Conseil des Gouverneurs, Mario Draghi amorce l’adoption par la Banque centrale européenne (BCE) d’une nouvelle stratégie de communication dite de forward guidance. Ces mots ont été depuis ce jour toujours inclus dans son allocution qui suit l’annonce de politique monétaire de la BCE, et il les a à nouveau répétés aujourd’hui[2]. Que faut-il en attendre ? Le forward guidance a été récemment adopté par plusieurs banques centrales, mais les modalités choisies par le BCE diffèrent et laissent entrevoir une efficacité limitée de cette mesure dans la zone euro.

La communication est devenue un élément à part entière de la conduite de la politique monétaire depuis que les taux directeurs sont maintenus à leur niveau plancher. Plus précisément, le forward guidance consiste à annoncer et à s’engager sur la trajectoire future du taux directeur. Par cet intermédiaire, les banques centrales souhaitent accroître la transparence de leur action et ancrer les anticipations. L’objectif est à la fois de préciser leur stratégie ainsi que leurs prévisions quant à l’évolution de la conjoncture. Dans le cas présent, les banques centrales souhaitent affirmer leur volonté de ne pas relever les taux d’intérêt dans un futur proche. Elles espèrent ainsi influencer les anticipations privées de taux courts, et donc les taux longs, afin de renforcer la transmission de la politique monétaire, et ainsi soutenir l’économie.

De la théorie…

Les promoteurs de la stratégie de forward guidance, au premier rang desquels figurent Eggertsson et Woodford (2003), suggèrent que l’efficacité de la politique monétaire peut être accrue avec une politique de taux d’intérêt stable et connue à l’avance. Cette proposition est justifiée par le fait que la demande de crédit dépend fortement des anticipations de taux d’intérêt à long terme, lesquelles dépendent des anticipations de taux à court terme. Ainsi, en annonçant à l’avance les niveaux futurs des taux d’intérêt, la banque centrale précise ses intentions et dissipe l’incertitude reposant sur ses futures décisions. Cette stratégie est d’autant plus pertinente en situation de trappe à liquidité lorsque les taux nominaux sont proches de zéro, comme c’est le cas actuellement. L’outil traditionnel des banques centrales est alors contraint, les taux d’intérêt nominaux ne pouvant être négatifs. Les banques centrales ne peuvent donc plus influencer le prix des prêts accordés mais sont en revanche en mesure de jouer sur les volumes via les mesures non conventionnelles[3]. Le canal des anticipations et l’envoi de signaux aux agents privés deviennent dès lors primordiaux et complètent l’assouplissement quantitatif.

Il est important de préciser que l’effet du forward guidance sur les taux longs et donc sur l’économie passe par la structure par terme des taux d’intérêt. Plusieurs théories tentent d’expliquer comment les taux varient en fonction de leur maturité. La structure par terme des taux d’intérêt peut être abordée sous l’angle de la théorie des anticipations qui suppose que les taux longs sont une combinaison des taux courts futurs anticipés et donc que les différentes maturités sont des substituts parfaits. De son côté, la théorie de la prime de liquidité suppose que les taux d’intérêt à long terme incluent une prime liée à l’existence d’un ou plusieurs risques à long terme. Enfin, une autre théorie repose sur l’hypothèse de segmentation du marché et stipule que les instruments financiers de différentes maturités ne sont que peu substituables et que leurs prix évoluent indépendamment. Si les investisseurs souhaitent détenir des actifs liquides, ils préféreront les instruments à court terme à ceux à long terme et leurs prix varieront dans des directions opposées. Dans le cas des deux premières théories uniquement, le forward guidance peut avoir l’effet désiré sur les taux longs.

…à la pratique

Avant la crise financière de 2008, certaines banques centrales avaient déjà mis en œuvre une telle stratégie. C’est le cas en Nouvelle-Zélande depuis 1997, en Norvège depuis 2005 et en Suède depuis 2007. Les Etats-Unis ont également mis en place cette stratégie de communication à plusieurs reprises alors que les taux étaient très bas. Le Federal Open Market Committee (FOMC) avait introduit de manière implicite le forward guidance dans sa communication en août 2003. Alors que son taux cible était à son plus bas historique, le FOMC mentionna que « that policy accommodation can be maintained for a considerable period[4] ». Ce vocabulaire propre au forward guidance demeura dans les communiqués du FOMC jusqu’à fin 2005. Il y réapparut en décembre 2008 et de manière plus précise en août 2011, lorsque Ben Bernanke, président de la Réserve Fédérale (ou « Fed ») des États-Unis, annonça que les conditions économiques justifiaient le maintien des taux des fonds fédéraux à un bas niveau au moins jusqu’à mi-2013. Depuis, l’annonce du 13 septembre 2012 précisant que la Fed ne relèvera pas ses taux avant mi-2015, prolonge précisément cette stratégie.

Pour comprendre quel pourrait être l’effet du forward guidance de la BCE, il est important de distinguer deux types de forward guidance : celui pour lequel l’action de la banque centrale est conditionnée à une période temporelle, et celui dépendant de variables économiques incluant des seuils déclenchant une action de sa part. Dans le cas de la Fed, les premières annonces mentionnées précédemment font référence à une période de temps. Mais depuis décembre 2012, la Fed conditionne dorénavant son engagement sur l’évolution future des taux à des seuils conjoncturels déclencheurs. Elle a ainsi annoncé que « les niveaux exceptionnellement bas des taux des Fed Funds le resteront aussi longtemps que le taux de chômage demeurera au-dessus de 6,5%, que l’inflation prévue à 1-2 ans ne dépassera pas de plus d’un demi-point l’objectif à long terme (2%) et que les anticipations d’inflation à plus long terme resteront bien ancrées.» L’arrivée de nouveaux membres au FOMC à partir de janvier 2014 pourrait cependant modifier le timing du prochain resserrement monétaire. De même, Mark Carney, nouveau gouverneur de la Banque d’Angleterre (BoE), a mis en place en août 2013 une stratégie de forward guidance signalant son intention de ne pas remonter les taux tant que le taux de chômage n’est pas repassé sous la barre des 7%. Cet engagement est néanmoins conditionnel à une inflation contenue, des anticipations d’inflation ancrées et à un effet neutre de cet engagement sur la stabilité financière.

Le forward guidance conditionnel à une durée de temps, adopté par la BCE (et comme nous le décrirons plus tard) présente un inconvénient majeur : les conditions économiques évoluant au cours de la période de temps en question, elles rendent l’engagement caduc. La crédibilité de l’annonce est donc très faible. Le forward guidance conditionnel à des seuils sur des variables économiques ne présente pas cet inconvénient. Un critère pour la crédibilité de ces engagements conditionnels à des seuils est néanmoins que les variables sous-jacentes choisies soient observables (PIB plutôt qu’output gap) et ne souffre pas d’erreurs de mesure (inflation plutôt qu’anticipations d’inflation) afin que les agents privés puissent évaluer si la banque centrale agit comme elle s’était engagée à le faire. Alors et seulement alors, les agents pourront avoir confiance dans ces annonces et la banque centrale sera en mesure d’influencer les anticipations de taux longs. Les avantages et inconvénients relatifs des deux types de forward guidance expliquent que la Fed soit passée de l’un à l’autre et que la BoE ait aussi pris un engagement lié à des seuils.

La mise en place d’un forward guidance conditionnel à un seuil pour une variable macroéconomique peut néanmoins concourir à brouiller les pistes concernant la hiérarchie des objectifs de la banque centrale. Si plusieurs variables sont ciblées simultanément et que leurs évolutions divergent, quelles seront ses futures décisions ? La Fed ne hiérarchise pas ses objectifs. Qu’elle souhaite, en sortie de crise, s’assurer de la vigueur du PIB ou de la diminution du chômage plutôt que de l’inflation est dès lors tout à fait envisageable. De son côté, la BoE suit une stratégie de ciblage d’inflation. Elle a ainsi défini des conditions (« knockouts ») sur l’inflation, les anticipations d’inflation et la stabilité financière, qui dès lors qu’elles ne seraient pas respectées, entraîneraient la fin du forward guidance et donc de l’engagement à maintenir les taux inchangés. La hiérarchie des objectifs serait donc bien respectée, et la crédibilité de la BoE maintenue.

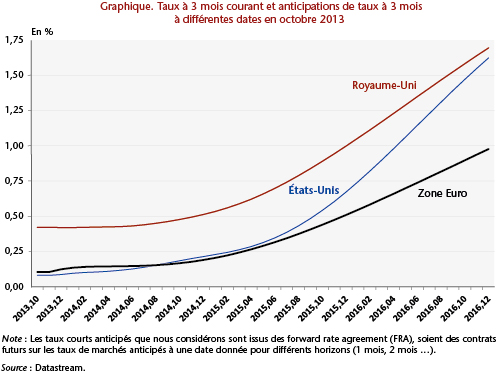

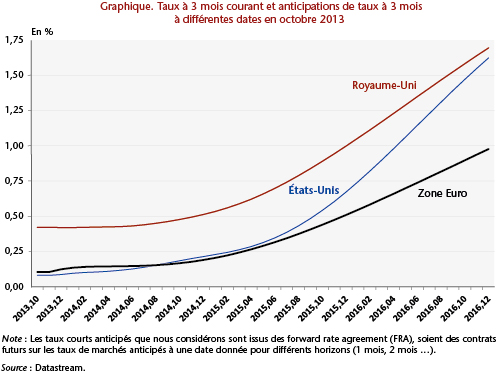

Quelle peut être l’efficacité du forward guidance? Kool et Thornton(2012) expriment de sérieux doutes quant aux résultats obtenus par l’intermédiaire du forward guidance. Ils évaluent la prédictibilité des taux courts et longs dans les pays où cette stratégie a été adoptée et montrent que le forward guidance n’améliore la capacité des agents privés à prévoir les taux courts futurs que pour des horizons de prévisions inférieurs à un an, sans amélioration de la prédictibilité des taux à plus long terme. Le graphique ci-dessous montre ainsi les anticipations de taux à 3 mois par les marchés financiers en octobre 2013 pour les prochains mois. L’évolution minimale des taux directeurs étant de 0,25%, ce graphique nous indique qu’aucune modification des taux n’est pour l’heure anticipée, hormis peut être aux Etats-Unis à l’horizon d’un an.

La timide adoption par la BCE

En ce qui concerne la BCE, qui de son côté hiérarchise ses objectifs en donnant la priorité à l’inflation, la mise en place du forward guidance constitue un engagement conditionnel à une période de temps (« … for an extended period of time ») en l’absence de référence à des seuils. De ce point de vue, elle est à contre-courant de la Fed et de la BoE qui ont pris des engagements conditionnels à des seuils chiffrés. Pour mémoire, avant le 4 juillet, la BCE donnait des indices quant à sa prochaine décision du mois suivant sous la forme d’expressions aisément reconnaissables par les observateurs. Ainsi, l’insertion du mot « vigilance » dans le discours du président de la BCE lors de sa conférence de presse annonçait un probable durcissement de la politique monétaire[5]. En intégrant le forward guidance à sa panoplie d’instruments, la BCE se veut moins énigmatique. En particulier, il semblerait qu’elle ait voulu répondre à des inquiétudes portant sur une éventuelle remontée des taux.

Cependant, Benoit Coeuré, membre du directoire de la BCE, a affirmé que cette stratégie ne remettait pas en cause la règle, répétée maintes fois en conférence de presse, qui veut que la BCE ne s’engage jamais sur les politiques futures (« no pre-commitment rule ») et que le forward guidance soit réévalué à chaque réunion du Conseil des Gouverneurs. Jens Weidmann, membre du conseil de politique monétaire de la BCE en tant que president de la Bundesbank, a confirmé que le forward guidance « is not an absolute advanced commitment of the interest rate path[6]» tandis que Vitor Constancio, vice-président de la BCE, a ajouté une dose supplémentaire de confusion en affirmant que le forward guidance de la BCE « is in line with our policy framework as it does not refer to any date or period of time but is instead totally conditional on developments in inflation prospects, in the economy and in money and credit aggregates – the pillars of our monetary strategy[7]. »

L’efficacité à attendre d’une politique mal définie, qui ne semble pas faire consensus au sein du Conseil des Gouverneurs de la BCE, et dont la clé du succès – la crédibilité de l’engagement – est ouvertement remise en cause, paraît donc très faible.

Références bibliographiques

Eggertsson, G., et Woodford, M. (2003). Optimal monetary policy in a liquidity trap. NBER Working Paper (9968).

Kool, C., et Thornton, D. (2012). How Effective is Central Forward Guidance? Federal Reserve Bank of Saint Louis Working Paper Series .

Rosa, C., et Verga, G. (2007). On the Consistency and Effectiveness of Central Bank Communication: Evidence from the ECB. European Journal of Political Economy, 23, 146-175.

[1] « Le Conseil des Gouverneur anticipe que les taux directeurs demeurent à leur niveau actuel ou à des niveaux plus bas pour une période de temps prolongée ».

[2] La baisse aujourd’hui de 25 points de base du taux directeur est en accord avec la stratégie de forward guidance de la BCE.

[3] Les mesures non conventionnelles renvoient aux pratiques de politique monétaire qui ne relèvent pas de la politique traditionnelle (i.e. des modifications du taux directeur). Il s’agit de mesures entraînant une modification du contenu ou de la taille du bilan des banques centrales via des achats de titres publics ou privés. On parle alors d’assouplissement quantitatif (« Quantitative easing »).

[4] « Notre politique accommodante pourra être maintenue sur une longue période. »

[5] Rosa et Verga (2007) proposent une description de ces expressions.

[6] « Le forward guidance ne constitue pas un pré-engagement absolu quant à la trajectoire du taux d’intérêt. »

[7] « Notre communication de type forward guidance est en accord avec notre cadre opérationnel de politique monétaire puisqu’il n’est fait référence à aucune date ou période de temps précise et qu’elle est entièrement conditionnée aux évolutions des perspectives d’inflation, dans l’économie et dans les agrégats monétaires et de crédits, qui demeurent les piliers de notre stratégie monétaire ».

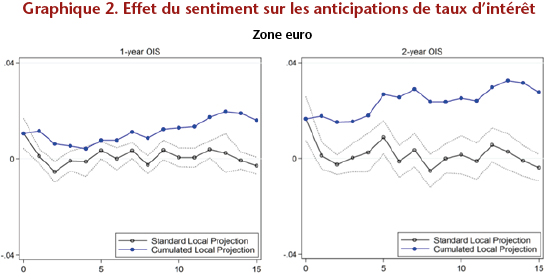

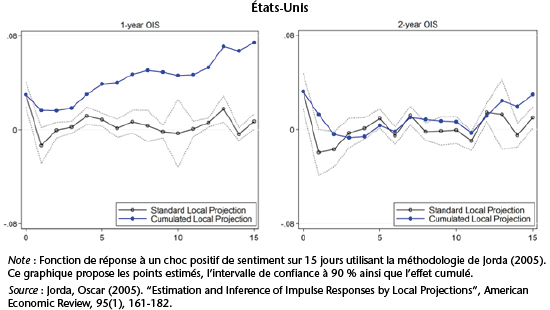

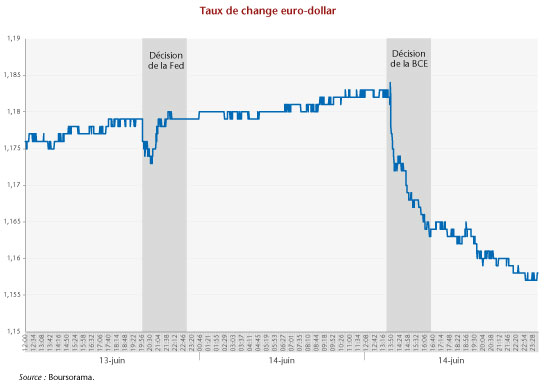

Cette fois-ci, les marchés ont accordé plus d’importance à la décision de la BCE qu’à celle de la Réserve fédérale. En effet, sur une fenêtre de 3 heures suivant la publication des décisions, l’euro n’a baissé que faiblement et temporairement après l’annonce de la Réserve fédérale, mais plus fortement et durablement après celle de la BCE. Cette différence s’explique largement par le contenu informationnel des annonces. D’une part, la décision de la Réserve fédérale était largement anticipée et déjà intégrée par les investisseurs sur le marché des changes. Il n’est donc guère surprenant que la réaction n’ait été qu’éphémère. D’autre part, le signal relatif à l’orientation de la politique monétaire était plus marqué pour la décision de la BCE : la Fed a juste annoncé une hausse d’un quart de point de son taux directeur, alors que la BCE a annoncé que son taux n’augmenterait pas dans les 12 prochains mois. Reste à savoir dans quelle mesure cet effet sera durable. Sur ce point, l’analyse développée dans notre article indique que les chocs de politique monétaire en zone euro auraient un effet plus important que ceux liés à la politique monétaire américaine.

Cette fois-ci, les marchés ont accordé plus d’importance à la décision de la BCE qu’à celle de la Réserve fédérale. En effet, sur une fenêtre de 3 heures suivant la publication des décisions, l’euro n’a baissé que faiblement et temporairement après l’annonce de la Réserve fédérale, mais plus fortement et durablement après celle de la BCE. Cette différence s’explique largement par le contenu informationnel des annonces. D’une part, la décision de la Réserve fédérale était largement anticipée et déjà intégrée par les investisseurs sur le marché des changes. Il n’est donc guère surprenant que la réaction n’ait été qu’éphémère. D’autre part, le signal relatif à l’orientation de la politique monétaire était plus marqué pour la décision de la BCE : la Fed a juste annoncé une hausse d’un quart de point de son taux directeur, alors que la BCE a annoncé que son taux n’augmenterait pas dans les 12 prochains mois. Reste à savoir dans quelle mesure cet effet sera durable. Sur ce point, l’analyse développée dans notre article indique que les chocs de politique monétaire en zone euro auraient un effet plus important que ceux liés à la politique monétaire américaine.