par Henri Sterdyniak

La société française a choisi de mettre en place un niveau important de dépenses publiques et sociales, ce qui implique un haut niveau de prélèvements obligatoires. Ce choix social nécessite d’une part que les dépenses soient gérées avec rigueur, d’autre part que les prélèvements soient le plus équitables possibles.La fiscalité a trois rôles. Le premier est de faire financer les dépenses publiques par chaque citoyen selon ses capacités contributives. Ceci se traduit aussi par la règle : « A revenu égal, impôt égal ». Le degré de liberté des gouvernements en matière fiscale est ainsi en principe limité. Le deuxième est de redistribuer les revenus de façon à ce que les revenus disponibles soient plus équitables que les revenus primaires. Le troisième est d’inciter les agents économiques à avoir des comportements socialement et économiquement souhaitables. Ces objectifs se renforcent parfois (ainsi, la taxation progressive est conforme aux deux premiers rôles de la fiscalité) mais parfois se contredisent (ainsi, subventionner les emplois à domicile n’est pas conforme aux deux premiers objectifs). Aussi, les mesures fiscales incitatives qui entrent en conflit avec le principe de taxation selon les capacités contributives doivent-elles être soigneusement réfléchies.

Malheureusement, la fiscalité française est trop souvent réformée par des mesures incohérentes, qui contribuent à la rendre compliquée et injuste. Ces réformes sont dictées par les préoccupations à court terme des hommes politiques, au pouvoir ou en campagne électorale. Des mesures à fort effet de communication sont souvent privilégiées, comme la baisse de l’IR, censée avoir un impact psychologique positif sur les contribuables. Les gouvernants préfèrent créer de nouvelles prestations plutôt qu’indexer correctement les prestations existantes. Des dispositions inutiles, compliquées, injustes ne sont pas revues pour ne pas faire de vagues. Pourtant, il est légitime qu’une réforme qui vise à mettre fin à des situations injustes, crée des perdants parmi leurs bénéficiaires.

Nous discuterons ici, de point de vue de la logique fiscale, six mesures annoncées par Emmanuel Macron dans sa campagne électorale, mesures que le gouvernement actuel essaie de mettre en œuvre dans le budget et la loi de financement de la Sécurité sociale de 2018[1].

1- La suppression de l’ISF et la création de l’IFI

Le gouvernement a donc décidé de supprimer l’ISF. Cet impôt était accusé de faire fuir les plus riches et de coûter davantage en pertes de recettes fiscales qu’il ne rapporte. Il ne portait pourtant pas sur les biens professionnels et comporte de larges possibilités d’exemption pour les entrepreneurs et leurs familles. L’ISF considérait que le patrimoine est un indicateur de la capacité à contribuer aux dépenses publiques, en plus du revenu. Déjà, le plafonnement de l’ISF en fonction du revenu était une erreur puisque les contribuables aisés qui réussissaient à échapper à l’IR en dissimulant leur revenu, échappaient aussi à l’ISF. Le gouvernement va donc remplacer l’ISF par un IFI (Impôt sur la fortune immobilière) pour encourager les placements productifs et décourager les placements immobiliers.

Le problème est que ce nouvel impôt n’aura strictement aucune légitimité. Les dépenses des collectivités locales liées au logement sont déjà prises en charge par la taxe foncière. Il y aurait certes des arguments pertinents pour taxer le revenu que représentent les loyers implicites, mais l’IFI n’est pas une taxe sur les loyers implicites puisqu’il frappe aussi les immeubles loués. Il y a aussi de bons arguments pour taxer les biens de luxe, comme l’occupation de résidences d’un prix élevé, les yachts, les voitures luxueuses, etc. Mais, l’IFI ne taxe que les résidences (et pas les autres biens de luxe) et ne fait pas le partage entre résidences occupées et résidences louées. Du point de vue redistributif, il n’y a pas de raison pour frapper particulièrement la richesse immobilière. Faut-il détaxer la richesse mobilière car elle a la possibilité de fuir à l’étranger ? C’est récompenser l’exil fiscal et encourager la concurrence fiscale en renonçant à l’équité.

Par ailleurs, le besoin de logement est aussi respectable qu’un autre ; une entreprise qui construit et gère des logements pour étudiants est aussi utile qu’une entreprise qui organise des soirées de gala ; la production de services de logement est aussi productive que la production de tels ou tels services, services de beauté, d’éducation, de loisir, etc. Comment placer la frontière : comment traiter les titres de SCPI, de OCPI ? C’est de l’immobilier, semble dire le gouvernement. Et les entreprises qui gèrent des établissements d’accueil de personnes âgées ou dépendantes, celles qui gèrent des chaînes d’hôtels ? Que faire enfin des entreprises qui possèdent et louent des bureaux ou des locaux industriels ? La distinction entre actifs immobiliers et mobiliers est parfois arbitraire.

Enfin, il semble que l’IFI portera sur la valeur du patrimoine immobilier moins les dettes immobilières. Imaginons donc quelqu’un qui dispose d’un patrimoine de 3 millions d’euros et veut faire un placement immobilier. Il peut acheter un immeuble pour 3 millions et sera alors assujetti à l’IFI ; mais, il peut aussi acheter cet immeuble avec un crédit de 2,5 millions et utiliser 2,5 millions à faire des placements financiers, par exemple un dépôt dans sa banque (qui servira précisément à financer ce crédit). Dans ce cas, son patrimoine immobilier net ne sera que de 0,5 million et il ne sera pas assujetti.

Bref, l’IFI est un impôt mal pensé, qui ne sert qu’à réduire le coût de la suppression de l’ISF (et son mauvais effet sur l’opinion publique). Il est certain que l’IFI sera déféré par les parlementaires devant le Conseil constitutionnel. Il est probable que celui-ci le refusera.

2- Le Prélèvement Forfaire Unique

Avec les mêmes motivations pour favoriser les placements financiers, le gouvernement veut introduire un Prélèvement Forfaitaire Unique à 30% sur les revenus du capital mobilier. L’objectif qui avait guidé les premières réformes fiscales du quinquennat précédent : « Tous les revenus doivent être taxés de la même manière » est oublié. Le principe de progressivité de l’impôt sur le revenu est lui aussi oublié. Comment le justifier ? La cohérence de la taxation du revenu des ménages est mise en cause. Le chiffre de 30% est arbitraire. A chaque réforme se posera la question : comment s’applique-t-elle aux revenus du capital ? On le voit dès maintenant avec la hausse de la CSG (qui ne frappera donc pas les revenus du capital). Le 30% sera-t-il bien réparti entre 15,5+1,7=17,2% pour la Sécurité Sociale et 12,8% pour l’Etat ? Ce 12,8% est très faible par rapport au 45% de la tranche supérieur de l’IR.

La fiscalité actuelle distingue les intérêts et les dividendes. Les dividendes ayant déjà subi un prélèvement à l’IS (de 33,3% en principe) bénéficient en contrepartie d’un abattement de 40% à l’IR, ce qui n’est pas le cas pour les intérêts. Cet avantage relatif des dividendes va disparaître avec le PFU.

On pourrait à la limite justifier des exonérations du revenu épargné (à condition qu’il soit taxé à la sortie, comme dans les PERP) ; il est difficile de justifier un traitement privilégié des revenus du capital qui ne sont pas a priori réinvestis dans les fonds propres des entreprises. La mesure envisagée ne s’attaque pas aux dépenses fiscales injustifiées actuellement : la non-taxation des PEA, les privilèges de l’assurance-vie…

Le point le plus délicat nous semble le même que celui de l’IFI : comment justifier un traitement différencié des revenus du capital mobilier et des revenus du capital immobilier ? Se pose de plus le traitement du revenu mixte, celui des entrepreneurs individuels, dont la composante implicite « revenu du capital » sera taxé au taux normal de l’impôt sur le revenu, donc obligatoirement à un taux plus élevé que 30%, de sorte que la mesure devrait décourager les entrepreneurs individuels d’investir dans leur entreprise. Là aussi, le Conseil constitutionnel aura son mot à dire.

3- La réduction de la taxe d’habitation

Pour compenser ces deux mesures qui profitent essentiellement aux ménages les plus riches, Le gouvernement a donc décidé de supprimer la taxe d’habitation pour 80% des contribuables, ceux dont le revenu fiscal de référence est en dessous d’un certain seuil. Certes la taxe d’habitation est un impôt injuste qui affecte lourdement les habitants des communes pauvres et dont la base (les valeurs locatives) est périmée. Cependant, cette base périmée demeure pour la taxe foncière ; elle demeure pour les 20% de ménages qui continueront à la payer ; on peut craindre que la mesure de suppression ne fasse que retarder la nécessaire révision des valeurs locatives

Ensuite, il faudra compenser durablement la perte pour les communes ; on ne peut se contenter de leur dire que l’Etat assurera une compensation euros pour euros car ce serait injuste (pourquoi subventionner plus certaines communes que d’autres en 2027 sur la base de leur taxe d’habitation de 2017). De toute évidence, il fallait repenser la fiscalité locale : revaloriser les bases de la taxe d’habitation et de la taxe foncière ; réduire leur importance en finançant par des transferts budgétaires les dépenses imposées aux communes et, par ailleurs, donner aux communes une part de la taxation du revenu. Mais il aurait fallu réfléchir à cette réforme avant de prendre une mesure d’allègement sur laquelle il faudra revenir. Il sera d’autant plus difficile de repenser la fiscalité locale que les perdants seront obligatoirement des ménages figurant dans les 80% bénéficiant de la réforme aujourd’hui, donc que la prochaine réforme semblera anti-redistributive.

Cette mesure a le défaut de prévoir que 80% des habitants ne contribueront plus financièrement, en tant qu’habitant, à leur commune ; c’est gênant du point de vue de la démocratie locale. Enfin, la réforme introduit un seuil brutal, ce qui n’est pas souhaitable en principe et introduit des injustices (une personne dont le revenu dépasse le seuil de 1 euro peut devoir payer 500 euros d’impôt supplémentaire) ou des complications (si on introduit un raccord en biseau). Une fiscalité progressive bien pensée suppose un barème avec des tranches régulières d’imposition et non avec des seuils.

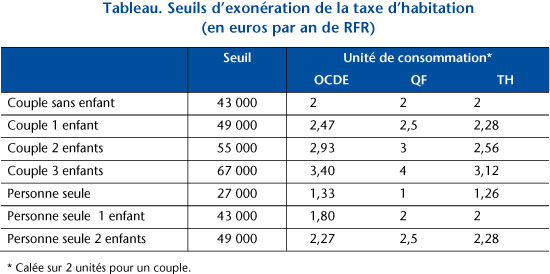

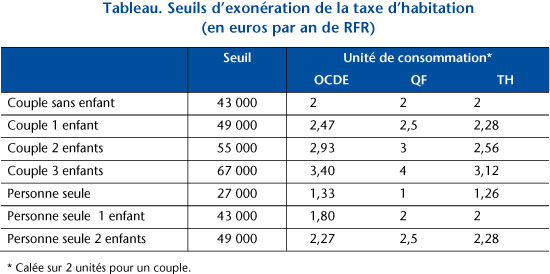

Notons cependant un point satisfaisant. Le seuil d’exonération s’applique au revenu fiscal de référence (et non au revenu imposable), de sorte que les revenus de capital financier (ceux qui ne seront pas soumis à l’IR mais au PFU) seront bien pris en compte. Le barème des seuils tient compte de la situation familiale selon des unités de consommation proches de celles définies par l’OCDE (ou l’INSEE) : les familles avec enfants sont toutefois légèrement perdantes

4- Financement de l’assurance chômage : une réforme sans légitimité

L’assurance chômage est jusqu’à présent régie selon les principes de l’assurance sociale. Chaque salarié a droit à des prestations (l’ARE, Allocation d’aide au retour à l’emploi) qui dépendent, pour leur montant comme pour leur durée, des cotisations que lui et son entreprise ont versées. Actuellement, les cotisations employeurs représentent 4 % du salaire brut ; les cotisations salariés 2,4%. Les règles sont définies par accord contractuel entre les partenaires sociaux qui gère l’UNEDIC ; l’Etat valide ces règles et garantit la dette de l’Unedic. Le principe des assurances sociales est que le lien entre les cotisations et les droits n’est pas strict, n’est pas défini par des règles actuarielles, mais est social, comportant une certaine composante de solidarité. Ainsi, les cotisations ne dépendent pas du risque individuel de chômage ; ainsi, le taux de remplacement des cadres est plus faible que celui des salariés au SMIC. Les prestations chômage constituent du salaire socialisé et différé. La même problématique s’applique aux 0,75 point de cotisations maladie des salariés qui finance les indemnités maladie et maternité de remplacement.

Comme l’assurance chômage couvre des pertes d’emploi involontaires, elle ne couvre pas les salariés démissionnaires. Toutefois, elle couvre les démissions jugées légitimes (comme suivi du conjoint ou harcèlement au travail) et tout salarié démissionnaire peut demander un réexamen de ses droits après 4 mois. Les partenaires sociaux ont décidé que la rupture conventionnelle ouvre les droits aux prestations chômage. Le gouvernement propose d’ouvrir ce droit aux salariés démissionnaires, ce qui ne pose pas problème, sauf que ce droit ne serait donné qu’une fois tous les 5 ans, au lieu de dépendre du motif de la démission.

L’autre réforme envisagée est d’ouvrir le droit à l’ARE aux non-salariés, mais cela supposerait, en toute équité, qu’ils cotisent pour 4+2,4=6,4% d’une base de leur revenu équivalente au salaire brut, base qui permettrait de calculer leurs droits à l’ARE. De même que le salaire brut représente environ 70% du salaire extra-brut, le revenu assuré des non-salariés pourrait représenter 70 % de leur revenu d’activité (la différence étant leurs cotisations sociales) ; les non-salariés devraient cotiser pour environ 6,4% de leur revenu assuré (soit 4,5% de leur revenu d’activité). Les non-salariés voudront-ils bien payer une telle cotisation ? On pourrait certes mettre en place une cotisation plus faible qui leur ouvrirait des droits plus limités (soit en niveau de revenu assuré, soit en taux de remplacement), dans une caisse autonome. Par contre, ils ne peuvent avoir des droits équivalents à ceux des salariés sans cotisations équivalentes aux leurs. Ce d’autant plus que pour les non-salariés, le chômage est difficile à définir en raison de la discontinuité de leur activité et de leur revenu. S’agit-il de compenser la perte totale de revenu d’activité ou les fluctuations de celui-ci ou la baisse durable de revenu ? En tout état de cause, il faudra des règles spécifiques pour eux (comme pour les intermittents du spectacle). Il aurait fallu que ces règles soient négociées, avec les gestionnaires de l’Unedic, si les non-salariés voulaient bénéficier de l’assurance-chômage des salariés.

Bizarrement, le gouvernement affirme que les prestations chômage qui couvriront tous les actifs deviendront de ce fait une prestation universelle. C’est une interprétation erronée. Les prestations famille ou maladie en nature sont universelles car elles ne dépendent pas des cotisations versées. Ce n’est pas le cas pour les prestations chômage, retraites ou maladie de remplacement, qui restent des prestations d’assurances sociales. Cet argument est utilisé pour justifier de remplacer les cotisations chômage (et maladie) des salariés, soit 3,15 points par 1,7 point de CSG.

Les allocations chômage seraient en partie financées par un impôt payé par des retraités et des titulaires de revenu foncier. Elles perdraient leur statut de salaire différé et socialisé. Cela justifierait qu’elles ne soient plus gérées de façon paritaire par les syndicats de salariés et d’employeurs, mais par l’Etat. Une prestation financée par l’impôt doit être une prestation universelle ou une prestation d’assistance. Avec cette réforme du financement, la porte est ouverte pour que les allocations chômage deviennent des prestations universelles d’un montant uniforme et relativement faible, au détriment des salariés de salaire moyen qui se détourneraient du système de protection sociale qui ne les protégerait plus de façon satisfaisante.

Alors que les salariés profiteraient d’une hausse de 1,8% de pouvoir d’achat, les retraités (du moins ceux qui paient actuellement la CSG, ceux dont le revenu dépasse 1 330 euros par mois pour un célibataire, 2 040 euros pour un couple) subiraient une perte de pouvoir d’achat de 1,85%, alors qu’ils ne bénéficient pas depuis 1983 de hausse de pouvoir d’achat, quelle que soit l’évolution des salaires. La réforme réduirait immédiatement le taux de remplacement net des retraites (de 72% à 69,5 %), alors que celui-ci est déjà sur une pente descendante du fait des réformes en cours. Cette baisse ne s’inscrit pas dans une réflexion d’ensemble sur l’évolution souhaitable du niveau de vie relatif des retraités. Elle fragilise encore la garantie de niveau de vie que devrait apporter le système des retraites puisqu’une mesure analogue pourrait être prise demain pour les cotisations famille ou santé.

Les chômeurs seraient épargnés. Ils continueraient à payer 6,7% de CRDS-CSG contre 9,1% pour les retraités et 9,7% pour les actifs.

Les ménages titulaires de revenus du capital financier ne seraient pas touchés pour la quasi-totalité puisque le PFU implique une taxation uniforme à 30% de ces revenus[2].

Les fonctionnaires et les salariés du secteur public ne paient pas actuellement de cotisations maladie et chômage ; ils paient une contribution de solidarité de 1%. La réforme se traduirait pour eux par une baisse de 0,7% de leur revenu brut, si leur contribution de solidarité était supprimée. Certes, le gouvernement avait fait courir le bruit qu’ils bénéficieraient eux aussi d’une hausse de revenu équivalente à ceux du secteur privé, mais il y a renoncé, se contentant d’évoquer les gains que le PPCR apporterait aux fonctionnaires. Par ailleurs, les salariés du secteur public n’ont pas droit à l’Unedic. Leurs éventuelles prestations chômage sont payées par leur employeur. Cela deviendra injustifiable s’ils financent l’Unedic par de la CSG. Mais il faudrait alors que les employeurs publics paient des cotisations employeurs.

Les non-salariés paieraient certes de la CSG, mais a priori pas de cotisations, donc leurs droits ne seraient pas calculables, contrairement à ceux des salariés (sauf, là encore, si la prestation devient universelle). La réforme ne peut se justifier que si les non-salariés paient en plus de la CSG l’équivalent des cotisations chômage employeurs (soit 4% de leur revenu assuré, 2,8% de leur revenu d’activité), cela permettra de leur ouvrir des droits. En toute logique, ils devraient perdre 4,5% de pouvoir d’achat (2,8 points de cotisations employeurs et 1,7 point de CSG) en échange de l’ouverture de droits aux prestations chômage. En fait, le programme présidentiel prévoyait de leur donner les mêmes gains de pouvoir d’achat qu’aux salariés, alors même que leur situation de départ, en ce qui concerne les prestations chômage, était différente. Le gouvernement a donc décidé que les non-salariés bénéficieraient d’une réduction de 2,15 points de leur cotisation famille sur l’ensemble de leur revenu (ce qui compense la hausse de la CSG compte tenu des différences d’assiette) et d’une baisse dégressive des cotisations maladie jusqu’à un revenu de l’ordre de 3 SMIC. Ces baisses sont arbitraires et elles ne vont pas vers une convergence des cotisations salariés et non-salariés, en particulier pour les cotisations non-contributives maladie et famille. La réforme souhaitable, aligner les prestations et les cotisations des salariés et des non-salariés, se serait traduite au contraire par une hausse des cotisations des non-salariés.

Si la prestation chômage devient universelle, ouverte à tous les actifs sans conditions de cotisations, rien ne justifiera plus qu’elle soit financée en grande partie par des cotisations employeurs ne portant que sur les salaires.

Donc, la proposition du gouvernement ne repose pas sur une légitimité économique et sociale. Elargir l’assurance chômage telle qu’elle est, avec des droits dépendant des cotisations, nécessite qu’elle reste essentiellement financée par des cotisations assises sur les revenus d’activité (même si l’Etat et donc l’impôt pourrait prendre en charge une plus grande part des frais de fonctionnement de Pôle emploi et des dépenses de formation[3]). Transformer les prestations chômage en une prestation universelle suppose de supprimer les cotisations chômage employeurs ou de faire payer une cotisation équivalente aux non-salariés et aux revenus du capital. En tout état de cause, on ne peut avoir une prestation financée pour partie par la CSG, assise sur tous les revenus des ménages, pour partie par des cotisations employeurs assises sur les seuls salaires du privé, prestation à laquelle auraient droit les salariés du privé selon les cotisations versées par leurs employeurs et les non-salariés (de manière non encore définie) et pas les salariés du secteur public.

Contrairement à l’apparence, la mesure n’est pas favorable aux salariés puisque tant leur droit à l’assurance chômage que leur taux de remplacement à la retraite seront fragilisés. Il y a une différence fondamentale entre une cotisation qui fait partie du salaire socialisé et ouvre des droits salariaux que les syndicats ont toute légitimité à cogérer et un impôt (même si celui-ci finance une prestation). Ainsi, la réforme remet en cause le principe même de l’assurance chômage. Elle risque d’aboutir à remplacer une prestation d’assurances sociales, droit des salariés ayant cotisé, assurant un taux de remplacement relativement satisfaisant à la grande masse des salariés, par une prestation uniforme et d’un montant non garanti.

Reste l’aspect financier. Selon le gouvernement la mesure serait neutre pour les finances publiques. Donc, contrairement à ce qu’il prétend par ailleurs, elle n’augmenterait pas le pouvoir d’achat des ménages. Les retraités perdraient ce que gagneraient les actifs. En fait, les promesses faites ne sont pas équilibrées. Donner 1,45 % de hausse de revenu brut aux salariés du privé et aux non-salariés coûterait 9,6 milliards, ouvrir l’ARE aux non-salariés et aux démissionnaires environ 2 milliards ; prélever 1,7 point de CSG supplémentaire sur les retraités et titulaires de revenus immobiliers rapporterait 6 milliards. Il manque 5,6 milliards pour boucler l’opération.

5- L’exonération des heures supplémentaires

La mesure figurait dans le programme présidentiel : les heures supplémentaires seraient dispensées de cotisations sociales salariés et de CSG. Les cotisations salariés financent actuellement des prestations retraites (au régime général, à l’Agirc, à l’Arrco) ou chômage. Le montant de ces prestations dépend des cotisations versées. Si les heures supplémentaires ne sont plus soumises à cotisations, elles ne devraient pas ouvrir de droit. Les salariés perdraient à terme ce qu’ils gagneraient à court terme. Peut-on imaginer que les heures supplémentaires ouvrent des droits sans verser de cotisations ? Le Conseil constitutionnel s’est déjà opposé à ce dévoiement quand le gouvernement a voulu créer des exonérations de cotisations salariés pour les bas-salaires (décision du 6 Août 2014).

Le principe de base de la CSG, ce qui fait sa force et sa cohérence, est que, contrairement à l’IR, il n’est pas mité par des niches fiscales. Ce serait prendre une lourde responsabilité que d’en introduire une quasi-première, de plus pour les heures supplémentaires, dont il n’est pas évident qu’il faille les encourager en situation de chômage de masse.

6- Le choix de l’individualisation

Dans son programme, Emmanuel Macron proposait de permettre « à tous les couples qui le souhaitent de faire le choix d’une imposition individualisée ». Ceci avec l’argument : « dans le système actuel, certains couples à deux salaires paient davantage d’impôts que si les deux membres du couple vivaient seuls ! Cela pèse particulièrement sur le conjoint qui a le revenu le plus faible – souvent une femme – pour laquelle une hausse du revenu d’activité donne lieu à un supplément d’impôt plus important que si elle était seule ».

Notons d’abord qu’une telle présentation oublie les enfants. Peut-on préconiser que les parents pratiquent l’imposition séparée en attribuant fictivement la charge de 2 enfants au père et du troisième à la mère (ou l’inverse) ? Il mélange deux problèmes : le choix entre l’individualisation et la familialisation de l’impôt (que nous ne discuterons pas ici[4]) et le fait que, dans certains cas, l’individualisation serait plus favorable pour un couple. En fait, le principe de l’impôt progressif et du quotient familial fait que dans la grande majorité des cas, un couple (ou une famille) a intérêt à l’imposition conjointe. Il aurait même toujours intérêt à l’imposition conjointe si la France n’avait pas introduit un mécanisme baroque de décote.

Avec l’imposition séparée comme avec l’imposition conjointe, une personne seule compte pour une part fiscale et un couple pour 2 parts. C’est injuste par rapport aux unités de consommation telles que mesuré par l’OCDE ou l’INSEE (tableau 1) : une personne seule devrait compter pour 1 ; un couple pour 1,5. Mais, ce n’est pas réalisable du point de vue fiscal car le mariage (ou le PACS) serait fiscalement sanctionné par rapport au concubinage.

La meilleure solution aurait été de compter 2 part pour un couple (marié ou pacsé), 1 part pour une personne vivant en couple non officiel et 1,33 part (2/1,5) aux personnes vivant effectivement seules. Ce qui supposerait soit de se fier à leurs déclarations sur l’honneur, soit un contrôle pénible (comme celui que la CAF pratique déjà aujourd’hui).

La France avait choisi une cote mal taillée en donnant une part à tous les célibataires, une demi-part supplémentaire aux personnes seules avec enfants, une demi-part supplémentaire aux veuves (ou veufs) ayant élevé des enfants[5] et en introduisant en 1981 une décote pour les célibataires de bas-revenus. Cette décote a été étendue en 1986 aux couples de faible revenu, mais avec un montant identique pour les célibataires et les couples. Les couples bénéficient maintenant d’une décote plus élevée que les célibataires, mais le système continue à favoriser les célibataires (leur décote est de 1 165 euros) au détriment des couples (leur décote est de 1 920 euros, soit 410 euros de moins que 2 fois 1 165 euros). Ainsi, certains couples (par exemple, deux conjoints de 14 470 euros de revenu imposable chacun) peuvent devoir payer 410 euros de plus en étant mariés plutôt que concubins.

Il s’agit cependant de cas très particuliers. Le problème n’est pas qu’ils payent 410 euros de trop ; le problème est que les concubins bénéficient indument d’une réduction d’impôt qui devrait être réservée aux personnes vivant seules. L’idéal serait donc de supprimer la décote, quitte à repenser le barème pour les bas revenus, et d’attribuer 1,33 part aux personnes vivant seules.

Plus généralement, laisser aux couples la possibilité de choisir entre taxation conjointe ou séparée n’est pas une piste souhaitable. D’une part, cela rendra difficile le calcul de l’IR et l’automatisation du prélèvement à la source si les familles pouvaient changer chaque année la prise en charge des enfants et l’attribution des revenus et charges communes (revenus fonciers par exemple). D’autre part, le fisc et surtout les services sociaux ont besoin d’attribuer un niveau de vie à chaque famille : le meilleur moyen est de diviser le revenu fiscal de référence par le nombre d’unités de consommation de la famille. Cela ne serait pas possible si les familles avaient le droit de décider arbitrairement de leur composition pour minimiser leurs impôts et maximiser leurs droits aux aides. Il faut pouvoir distinguer une femme qui est seule sans ressources avec trois enfants et une femme sans ressources propres qui vit en famille, avec trois enfants et un mari à revenu satisfaisant. Compte-tenu des réformes récentes ou envisagées du RSA, de la prime d’activité, des allocation-logement, de l’impôt sur le revenu, comme de l’extension de la DSN, l’avenir est sans doute à un suivi en temps continu des ressources des ménages. Il faudra d’une façon ou d’une autre lever l’ambiguïté sur la composition de ces derniers.

——————-

[1] Nous ne revenons pas ici sur le chiffrage du coût des mesures. Voir : « Evaluation du programme présidentiel pour le quinquennat 2017-2022 », OFCE, Policy Brief, n°25, 12 juillet 2017.

[2] Ne seraient touchés que les ménages les plus pauvres qui auraient intérêt à choisir la taxation à la CSG à 18,2% et à l’IR, donc les ménages non imposables pour les obligations, les ménages dans la tranche à 14% pour les actions. Très peu de personnes.

[3] Voir Bruno Coquet : « L’assurance chômage doit-elle financer le Service public de l’emploi ? », Lettre de l’OFCE, février 2016.

[4] Voir Sterdyniak Henri : « Faut-il remettre en cause la politique familiale française ? », Revue de l’OFCE, n° 116, janvier 2011 ; pour un point de vue différent : Allègre Guillaume et Hélène Périvier : “Le choix d’individualiser son impôt pour les couples.” OFCE Policy Brief n° 22, 2017.

[5] Cette demi part est maintenant réservée aux veuves (ou veufs) ayant élevé seules leurs enfants.

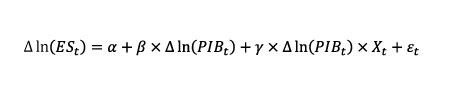

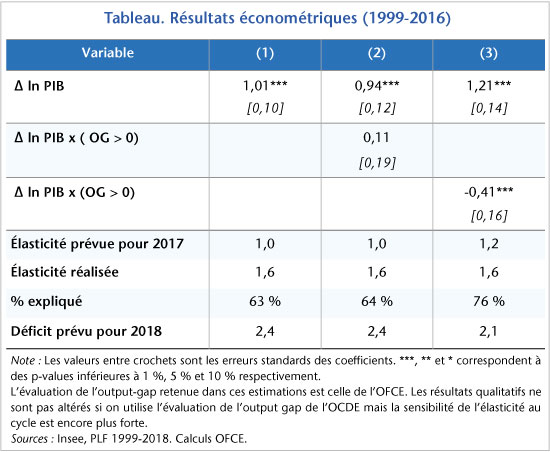

Où représente le PIB nominal à la date et des variables cycliques qui peuvent modifier à court terme l’élasticité des recettes fiscales au PIB nominal.

Où représente le PIB nominal à la date et des variables cycliques qui peuvent modifier à court terme l’élasticité des recettes fiscales au PIB nominal.

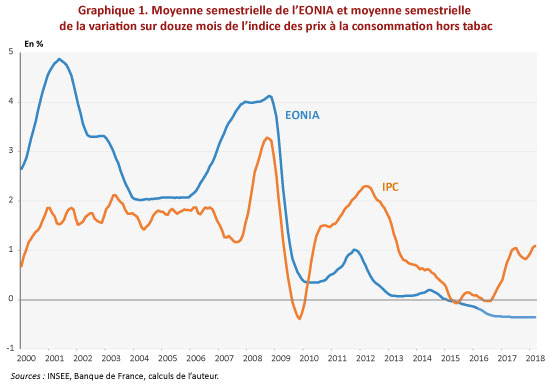

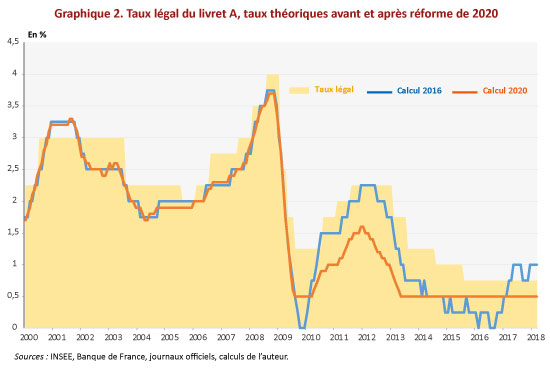

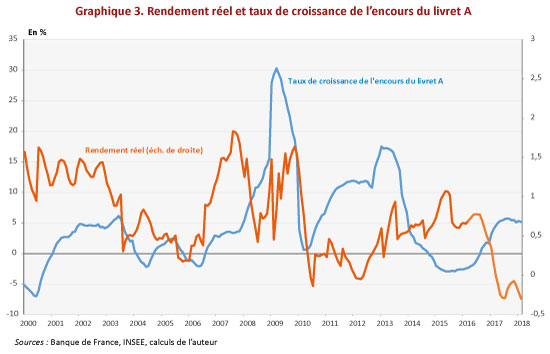

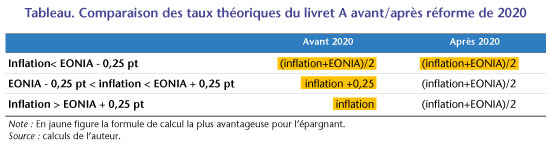

Or, depuis 2010, l’inflation est systématiquement supérieure ou égale au niveau des taux courts (graphique 1). Par conséquent, si le mode de calcul avait été celui proposé par cette réforme, les épargnants auraient été désavantagés depuis 2010. Par exemple, en mars 2018, avec une moyenne semestrielle des taux EONIA de -0,35 % et une moyenne semestrielle du taux de variation sur douze mois de l’IPC hors tabac à 1,09 %, le taux moyen de rémunération serait de 0,37 %, soit 0,4 %. L’instauration d’un taux plancher permettrait de porter ce taux à 0,5 %, mais le taux serait néanmoins deux fois plus faible que si l’on applique le mode de calcul actuel (1 % en l’occurrence). Ainsi, sur l’année 2017, le taux de rendement du livret A, hors mouvements de dépôts ou de retrait, est de 0,8 % avec la formule de calcul théorique actuelle ; il aurait été de 0,5 % avec la formule de calcul applicable à partir de 2020. Sur longue période (2010-2017), le taux de rendement aurait été de 7,9 % avec la formule actuelle, contre 5,9 % après réforme.

Or, depuis 2010, l’inflation est systématiquement supérieure ou égale au niveau des taux courts (graphique 1). Par conséquent, si le mode de calcul avait été celui proposé par cette réforme, les épargnants auraient été désavantagés depuis 2010. Par exemple, en mars 2018, avec une moyenne semestrielle des taux EONIA de -0,35 % et une moyenne semestrielle du taux de variation sur douze mois de l’IPC hors tabac à 1,09 %, le taux moyen de rémunération serait de 0,37 %, soit 0,4 %. L’instauration d’un taux plancher permettrait de porter ce taux à 0,5 %, mais le taux serait néanmoins deux fois plus faible que si l’on applique le mode de calcul actuel (1 % en l’occurrence). Ainsi, sur l’année 2017, le taux de rendement du livret A, hors mouvements de dépôts ou de retrait, est de 0,8 % avec la formule de calcul théorique actuelle ; il aurait été de 0,5 % avec la formule de calcul applicable à partir de 2020. Sur longue période (2010-2017), le taux de rendement aurait été de 7,9 % avec la formule actuelle, contre 5,9 % après réforme.