Prélèvement à la source : une réforme compliquée, un gain très limité

par Henri Sterdyniak

Le prélèvement à la source est le serpent de mer de la fiscalité française, souvent annoncé, souvent étudié[1], jamais réalisé. Ainsi, en 2006, le ministre de l’Economie Thierry Breton annonçait la réforme pour 2008 : « Les revenus de 2007 ne seront pas imposés ». Dix ans après, Christian Eckert fait une déclaration similaire : « Les revenus salariaux de 2017 ne seront pas imposés ». Jusqu’à présent, les difficultés à mettre en place un dispositif satisfaisant, ne surchargeant pas les entreprises de nouvelles tâches administratives, préservant la confidentialité de la situation des salariés vis-à-vis de leur entreprise, tenant compte des complexités de la fiscalité française ainsi que les problèmes que pose l’année transitoire ont empêché la réforme d’aboutir. En sera-t-il de même aujourd’hui ? Certes, les progrès de l’informatique rendent le projet plus crédible, mais les réformes fiscales récentes ainsi que l’instabilité de l’emploi ont sans doute rendu la réforme plus délicate à mettre en place.

Le Conseil des ministres du 17 juin 2015 a tranché. Le prélèvement à la source (PAS) sera mis en œuvre le 1er janvier 2018. Il se fera à système fiscal constant. Mais les modalités précises seront discutées à partir de la rentrée 2015 pour être votées à la rentrée 2016. Quel est l’intérêt du projet ? Remplace-t-il la grande réforme fiscale ? Selon quelles modalités sera organisé le prélèvement ? Comment gérer la transition ?

La situation actuelle

Les ménages reçoivent un revenu tout au long de l’année n. L’impôt sur ce revenu (IR) est voté au Parlement le quatrième trimestre de l’année. Les contribuables reçoivent une déclaration pré-remplie en avril de l’année n+1, qu’ils renvoient en mai. Ils connaissent en août le montant de l’impôt dû. Soit ils ont déjà payé deux tiers provisionnels, égaux chacun à un tiers de l’impôt payé l’année n, (et donc calculés sur les revenus de l’année n-1), ils paient alors le solde en septembre. Soit ils ont choisi la mensualisation, ils paient tout au long de l’année des mensualités égales au dixième de l’impôt de l’année précédente et le solde en novembre-décembre.

Ce système a quatre défauts. Une réforme de l’impôt décidée à la fin de l’année n a un effet rétroactif sur les revenus de l’année n. Mais elle ne s’applique en fait qu’un an plus tard, en septembre ou novembre-décembre de l’année n+1. Une hausse ou une baisse généralisée des revenus ne joue sur l’IR que l’année suivante, ce qui nuit aux propriétés stabilisatrices de cet impôt. Un ménage qui subit une forte baisse des revenus en n+1 doit payer des impôts sur les revenus plus importants qu’il avait touchés l’année n. Théoriquement, chaque ménage devrait épargner sur les revenus de l’année n les impôts qu’il devra payer l’année suivante, mais peu le font explicitement et certains peuvent se retrouver en difficulté en cas de chômage ou de départ à la retraite. L’impôt sur le revenu est fortement progressif : les 10 % de ménages ayant les plus hauts revenus paient 70% de l’IR ; la moitié des ménages en est exonérée, de sorte que les difficultés de paiement liées au délai sont limitées. En sens inverse, les jeunes actifs n’ont pas à payer d’impôt la première année où ils travaillent : l’Etat fait un crédit aux jeunes salariés qu’ils remboursent en partant à la retraite.

Dans un système de PAS, l’impôt est voté à la fin de l’année n-1. Les entreprises et les banques qui versent des revenus au ménage prélèvent un certain montant d’impôt tout au long de l’année n. Au début de l’année n+1, le ménage reçoit un récapitulatif annuel qu’il complète et le fisc lui réclame (ou lui rembourse) la différence entre ce qu’il doit payer et ce qu’il a déjà payé. Ainsi, les réformes de l’IR et les fluctuations de revenus jouent plus rapidement sur l’impôt, le système est plus réactif et les ménages ont moins besoin d’anticiper leur impôt.

Questions de fond

Jusqu’à présent, l’IR n’est pas prélevé à la source. Ceci a entraîné une évolution spécifique du système fiscal français avec un poids très important des cotisations employeurs maladie et famille, de la CSG, des prélèvements sociaux sur les revenus du capital qui sont eux prélevés à la source. Tous ces prélèvements sont proportionnels. Cela a été compensé pour les ménages à faibles salaires, qui ne paient pas d’IR, par les exonérations de cotisations sociales employeurs, les allocations-logement, le RSA-activité (devenu Prime d’Activité) et pour les hauts revenus par le fait que l’IR est très progressif. Ainsi, malgré le faible poids de l’IR (3% du PIB), le système français est très redistributif.

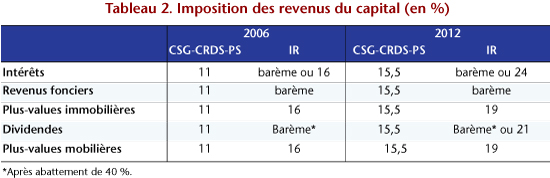

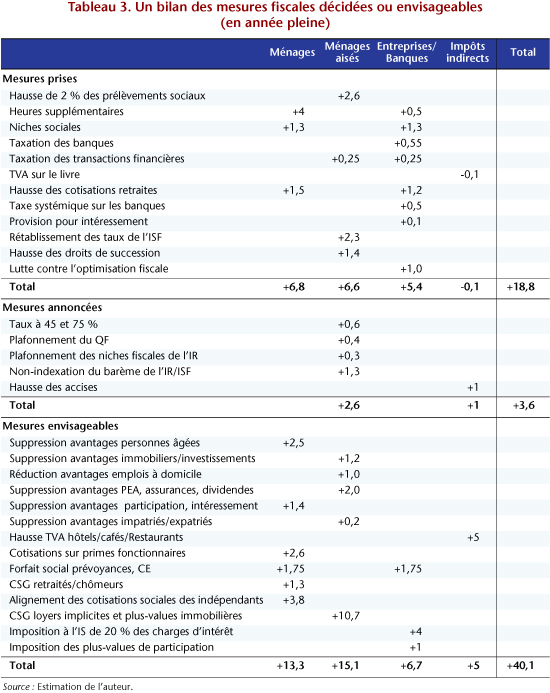

Le Président François Hollande s’était engagé à faire une grande réforme fiscale et le Premier ministre Jean-Marc Ayrault avait repris cet engagement en novembre 2013. Certains leur reprochent de ne pas l’avoir fait. Selon nous, ils ont tort. La réforme a été faite : les revenus du capital sont maintenant soumis à une taxation équivalente à celle du travail ; les cotisations sociales employeurs ont été de nouveau abaissées pour les bas salaires ; la Prime d’Activité soutient les revenus des salariés à bas salaires. On peut certes discuter des modalités de ces réformes, mais il sera difficile d’aller plus loin en termes d’aide aux bas salaires et de prélèvement sur les plus riches.

Beaucoup auraient voulu utiliser le passage au PAS pour mettre en place une nouvelle réforme fiscale. Certains auraient voulu que le PAS permette une fusion de la CSG et de l’IR (ou même des cotisations sociales) dans un impôt plus redistributif. Mais c’est oublier que le système est déjà très redistributif ; que les chômeurs et les retraités les plus modestes ne paient déjà pas de CSG ; qu’elle est plus que compensée par la PA pour les salariés à bas salaires. C’est oublier que la Sécurité sociale a besoin d’une ressource bien définie, qui ne soit pas remise en cause chaque année. C’est oublier que supprimer la CSG sur les bas salaires obligerait à l’augmenter sur le revenu des classes moyennes.

Pour les libéraux, la nécessité de passer au PAS est un argument supplémentaire pour simplifier la fiscalité française en passant à un impôt individuel (et non plus familial ; il faudrait ne plus faire la somme des revenus du travail et des revenus du capital mais imposer ces derniers à un taux uniforme libératoire ; il faudrait supprimer les dépenses fiscales et donc réduire le rôle incitatif de l’impôt). Certes, après une telle réforme, le passage au PAS serait beaucoup plus simple. En contrepartie, la fiscalité française serait moins redistributive ; les bénéficiaires d’importants revenus financiers paieraient moins d’impôts ; les familles des classes moyennes en paieraient davantage.

La réforme est surtout portée par Bercy qui voudrait simplifier la collecte de l’impôt, ne plus avoir à gérer les déclarations de 35 millions (et les paiements de 18 millions) de contribuables, s’adresser uniquement aux entreprises et aux banques pour recevoir l’impôt. Mais, sauf réforme radicale de l’impôt, les ménages devront toujours compléter une déclaration récapitulative au début de l’année suivante[2], de sorte que les gains administratifs seront limités.

Le gouvernement a sagement décidé que le PAS ne s’accompagnerait d’aucune modification de l’IR. L’intérêt de la réforme est donc quasiment nul du point de vue purement économique. Les propriétés redistributives ou incitatives de l’impôt ne sont pas modifiées. Mais un impôt aussi compliqué que l’impôt français, qui porte sur les revenus de l’ensemble du ménage, qui est progressif (sur une base annuelle), qui fait la somme des revenus du travail et du capital, peut-il être prélevé simplement à la source ?

Le diable est dans les détails

Les deux points délicats sont : Comment calculer les prélèvements mensuels ? Qui les paye ? Le principe du PAS est que ces prélèvements sont payés par les employeurs et les banques du ménage contribuable. Mais ceux-ci ne peuvent pas faire le total des revenus du ménage ; ils ne peuvent pas faire varier les prélèvements en fonction des fluctuations du revenu du ménage. Ce serait possible dans le cas simple du célibataire à employeur unique qui n’aurait que des revenus salariaux. Mais que faire dans le cas d’un couple avec enfants, qui a des revenus du capital, dont la femme a certes un revenu stable, mais dont le mari a des revenus fluctuant fortement au cours de l’année avec plusieurs employeurs successifs ? Comment échanger les informations et harmoniser les paiements entre les employeurs, l’Unedic, les banques des deux conjoints ?

Certains ont proposé que les employeurs et les banques prélèvent l’impôt sur le revenu courant selon une formule simple, ne tenant pas compte des situations familiales, la régularisation se faisant en début d’année suivante. On aboutirait à un système peu acceptable où les familles avec enfants ou les couples à revenus très différents feraient crédit à l’Etat tandis que certains ménages à revenus élevés mais de sources différentes auraient un avantage de trésorerie.

La solution la plus simple est que le fisc communique aux employeurs et aux banques du ménage un taux moyen d’imposition, découlant des revenus de l’année n-1 et du barème décidé à la fin de l’année n-1. Ceux-ci l’appliqueront à tous les revenus du ménage, durant l’année n, avec une régularisation au début de l’année n+1.

Cependant, le système conserve de nombreux défauts. Le revenu de l’année n-1, et donc le taux d’imposition moyen à appliquer à l’année n, n’est pas connu tout au début de l’année n. Le PAS devra donc commencer avec le taux de l’année n-1 pour être rectifié en cours d’année. Il faut que les conjoints soient d’accord pour se voir appliquer le même taux d’imposition, ce qui est contestable si leurs revenus sont très différents. Sinon, il faudra qu’ils se mettent d’accord sur un partage de l’imposition qu’ils devront faire agréer par le fisc. Comme le taux moyen n’est pas le taux marginal, les fluctuations de l’impôt dues aux fluctuations du revenu resteront trop faibles. Que se passera-t-il si l’entreprise a prélevé l’IR sur le salaire de son salarié mais ne l’a pas retransmis au fisc (en cas de faillite, par exemple) ? Imaginons une famille taxée à un taux de 15% ; l’un des conjoints, devenu chômeur, subit une forte perte de revenu en cours d’année. L’autre conjoint pourra-t-il demander à son entreprise de baisser le taux à 10% ? Qui aura la responsabilité de cette baisse ? En sens inverse, que faire pour une personne qui commence à travailler ? Qui aura la responsabilité d’évaluer son impôt (compte tenu du salaire de son conjoint) ?

Le problème est que l’entreprise aura une nouvelle tâche : celle de faire l’interface entre ses salariés et le fisc en matière d’IR, ce qui est autrement plus compliqué que de verser des cotisations sociales. Une fiche de paie comporte déjà 28 lignes. Faut-il en rajouter d’autres ? D’une part, les entreprises pourront dire que ce n’est pas leur rôle, qu’elles ne veulent pas s’engager dans de nouvelles tâches administratives, que les revenus du conjoint de leurs salariés, leurs déductions fiscales, leurs revenus du capital ne les concernent pas. De l’autre, chaque citoyen peut refuser que l’entreprise interfère dans ses relations avec le fisc.

Dans tous les cas, une régularisation serait nécessaire l’année suivante. Il n’est pas certain qu’elle pourra être plus rapide que dans la situation actuelle.

Comment gérer l’année transitoire ?

En tout état de cause, il y aura une année transitoire : 2017 dont les revenus ne seront pas imposés en principe. En 2017, les contribuables paieront leurs impôts sur les revenus de l’année 2016. En 2018, le PAS sera effectif et les contribuables paieront leurs impôts sur les revenus de l’année 2018. Globalement, et au premier ordre, cela ne changera rien pour l’Etat et les contribuables. Mais, les jeunes qui commenceront à travailler en 2018 paieront immédiatement l’IR pour 2018 ; les personnes qui prendront leur retraite en 2017 seront gagnantes puisqu’en 2018, elles paieront l’impôt sur leur pension de retraite de 2018 (et non sur leurs salaires de 2017 a priori plus élevés). Seront aussi gagnants les héritiers des personnes qui décéderont en 2017.

Malheureusement, la réforme a déjà été annoncée. Elle devrait être votée en 2016. Aussi, les contribuables pourront-ils avoir la tentation de concentrer leurs revenus exceptionnels en 2017 pour qu’ils ne soient pas imposés. Au niveau des salariés, l’effet sera sans doute limité ; certains pourraient vouloir travailler davantage, faire plus d’heures supplémentaires ; d’autres demanderont à leur entreprise de payer en 2017 leurs primes de 2016 ou de 2018 ; mais les entreprises seront sans doute réticentes. Il faudra cependant mettre en garde les entreprises contre la distribution de primes exceptionnelles aux salariés en 2017, mettre en place un dispositif de contrôle. Par contre, l’effet pourrait être extrêmement fort pour les dividendes et les plus-values (mobilières ou immobilières). Ainsi, chacun pourra-t-il purger ses plus-values mobilières en 2017 en vendant et en rachetant immédiatement ses titres. Il faudrait donc que la non-imposition des revenus de 2017 ne s’applique pas aux dividendes et plus-values. Mais le Conseil constitutionnel acceptera-t-il un traitement spécifique ?

En sens inverse, les ménages qui auront des droits à crédit d’impôt en 2017 devront pouvoir les faire valoir en 2018. D’une part, il serait sans doute inconstitutionnel de les en priver. D’autre part, cela aurait des conséquences fâcheuses si en 2017 les contribuables renoncent, pour des raisons fiscales, à verser aux œuvres et aux partis politiques, à payer leurs cotisations syndicales, à employer (et déclarer) du personnel pour les services à domicile, à effectuer des travaux d’économies d’énergie, à prendre soin des monuments historiques, etc… Et que faire des déductions pour pension alimentaire, des versements au PERP, des réductions d’impôt pour enfant scolarisé, des déductions pour frais de garde ?

Il faudra donc faire un inventaire minutieux de tous les types de revenus (pour éviter l’optimisation fiscale) et de toutes les dépenses fiscales (pour maintenir celles dont l’effet incitatif ne peut être suspendu en 2017). Ainsi, la déclaration récapitulative de 2018 devra obligatoirement intégrer les revenus de 2017 et 2018, avec un traitement différencié de chaque ligne, traitement qui devra être accepté par la Conseil constitutionnel.

Un projet saugrenu

Dans une note récente de Terra Nova, « Retenue à la source : le choc de simplification à l’épreuve du conservatisme administratif », Romain Perez et Marc Wolf s’appuient sur les progrès de l’informatisation et la prochaine mise en place de la Déclaration sociale nominative pour imaginer un logiciel centralisé à Bercy qui serait capable d’indiquer en temps réel à chaque entreprise, mois après mois, combien il doit prélever à chaque salarié pour aboutir en fin d’année au bon niveau d’IR.

Le système imposerait un partage, plus ou moins arbitraire, des impôts entre les revenus salariaux et les revenus du capital de chaque conjoint. Le calcul automatique serait problématique en cas de variation des revenus d’un des conjoints. Madame C a un salaire fixe de 2 000 euros par mois ; son mari reçoit un revenu mensuel de 5 000 euros en janvier et février. L’impôt que devra verser l’entreprise de Madame C dépend des revenus de Monsieur C, de leur caractère permanent ou temporaire. Qui va en décider ? Surtout, l’entreprise devrait prélever chaque mois un montant d’imposition variable à chacun de ses salariés, montant qu’elle serait incapable de justifier, montant qui dépendra des informations que le logiciel aura, ou non, intégré sur les différents revenus du ménage. Que se passera-t-il en cas de contestation ? Qui gèrera les conflits entre les conjoints : leurs employeurs, le fisc ? Par ailleurs, il faudra toujours une déclaration de régularisation en début de l’année n +1. Il nous semble difficile de prétendre que le PAS est un « choc de simplification ».

D’autre part, les exemples du logiciel Louvois ou du dossier médical personnel montrent que ce genre de logiciel ne fonctionne pas. Les auteurs le disent clairement : leur solution s’appuie « sur la capacité prochaine d’un ordinateur central alimenté de mois en mois par toutes les données de revenus transmises à l’administration, d’anticiper au fil de l’eau ce que sera l’imposition future du foyer et sa déclinaison optimale entre les membres qui le composent ». Peut-on baser un prélèvement effectif sur une anticipation informatisée ? Quel ministre ferait confiance à une telle usine à gaz ?

Pour réduire le problème posé par l’année transitoire, les auteurs proposent un passage progressif en quatre ans, années durant lesquelless les deux systèmes cohabiteront, les ménages devant payer en l’année n une partie des impôts de l’année n-1 et les entreprises une partie des impôts de l’année n, partie qui monterait en puissance. Durant cette période, les entreprises devraient modifier chaque année leur logiciel de paie. Le patronat s’étranglerait, à juste titre, devant une telle complication. Le projet est d’ailleurs si complexe, prévoyant un traitement spécifique des avantages familiaux, traitement variant au cours des quatre années, qu’il serait sans aucun doute censuré par la Cour constitutionnelle.

Une alternative

Contrairement à ce que peuvent laisser croire des analyses sommaires, il n’existe pas de solution parfaite. L’impôt devant porter sur l’ensemble des revenus du ménage, être progressif et familial, il ne peut s’ajuster immédiatement aux revenus mensuels des conjoints ; il peut difficilement être payé par chaque employeur et chaque banque.

Une solution intermédiaire serait de maintenir le principe de la responsabilité de chaque contribuable sur le paiement de ses impôts tout en passant au prélèvement contemporain au revenu. L’impôt serait obligatoirement mensualisé. L’impôt payé pour l’année n correspondrait bien au revenu de l’année n. La question de l’année transitoire donc reste entière. Chacun devrait payer, chaque mois, un douzième de l’impôt de l’année n-1 ou un douzième de l’impôt prévisible pour l’année n, qu’il pourrait calculer sur le site « impôts.gouv.fr » du ministère des Finances en évaluant ses revenus de l’année. Chaque contribuable pourrait gérer son dossier sur le site, en y inscrivant les opérations donnant droit à abattement de revenu, crédit ou réduction d’impôt. Ceci suppose cependant que chaque contribuable ait un accès Internet au site et que des agents des impôts consacrent leur temps à la tenue des comptes des personnes qui n’ont pas la maîtrise d’Internet. Au début de l’année n+1, un bilan des sommes versées et des sommes dues serait fait automatiquement.

Quelle que soit la réforme envisagée, le gain sera faible pour la grande masse des contribuables. La réforme du mode de collecte ne rendra le système fiscal ni plus ni moins redistributif.. Une déclaration annuelle récapitulative sera toujours nécessaire. Le risque est qu’une partie de la tâche du fisc passe à la charge des entreprises. Le risque est que l’année transitoire donne lieu à des tentatives d’optimisation fiscale. Les avancées récentes (généralisation du prélèvement mensuel, déclaration des revenus pré-remplie) font que le passage au PAS apporte peu d’avantages. Dans une France toujours en dépression, toujours en chômage de masse, avec un secteur industriel en difficulté, il est permis de penser que cette réforme nécessitera beaucoup d’énergie pour un piètre résultat.

[1] Voir dans la période récente les rapports du Conseil des prélèvements obligatoires: Prélèvements à la source et impôt sur le revenu (février 2012), Impôt sur le revenu, CSG quelles réformes ? (février 2015) et le rapport de François Auvigne et Dominique Lefebvre : Rapport sur la fiscalité des ménages, avril 2014.

[2] C’est, par exemple, le cas en Allemagne.