Par Sabine Le Bayon

Les organismes HLM et l’Etat ont signé le 8 juillet dernier un pacte pour assurer la mise en œuvre des objectifs de construction de logements sociaux. Lors de la campagne électorale de 2012, François Hollande avait fait de la question du logement l’une de ses priorités et visait la construction de 500 000 logements par an, dont 150 000 logements sociaux. Depuis son élection, plusieurs mesures ont été prises dans ce sens. Concernant le logement social, il s’agit essentiellement de la mobilisation du foncier public, de la hausse du plafond du livret A, du renforcement de la loi SRU de 2000, de la fin du prélèvement sur le potentiel financier des bailleurs sociaux et de l’accord avec Action logement (ex-1% logement) pour augmenter sa participation à l’effort de construction de logements sociaux. Dans le cadre du pacte du 8 juillet, l’Etat a aussi rappelé la baisse prévue du taux de TVA sur la construction sociale de 7 à 5 % dès 2014 tandis que les organismes HLM se sont engagés à construire 120 000 logements sociaux par an[1] d’ici 2015 et à mutualiser une partie de leurs fonds (280 millions d’euros) pour soutenir les organismes les plus sollicités. L’objectif de 150 000 logements sociaux financés ne sera donc pas atteint dès 2013[2], comme l’avait déjà reconnu en mai dernier la Ministre de l’Egalité des territoires et du Logement, Cécile Duflot. En effet, dans un contexte budgétaire tendu, l’objectif du gouvernement relève de la quadrature du cercle. Certes les mesures prises par le gouvernement ne sont pas neutres pour les finances publiques : la réduction du taux de TVA représente un manque à gagner et la hausse du nombre de prêts accordés par la Caisse des dépôts va entraîner une augmentation des avantages de taux, à la charge de l’Etat. Il n’en reste pas moins que les aides directes de l’Etat ne sont pas à la hauteur de l’enjeu et qu’il apparaît paradoxal de renforcer les contraintes de construction de logements sociaux pour les communes sans y consacrer les ressources nécessaires et en laissant aux autres acteurs du secteur le soin de boucler les opérations de financement.

Un objectif ambitieux au regard de la construction récente

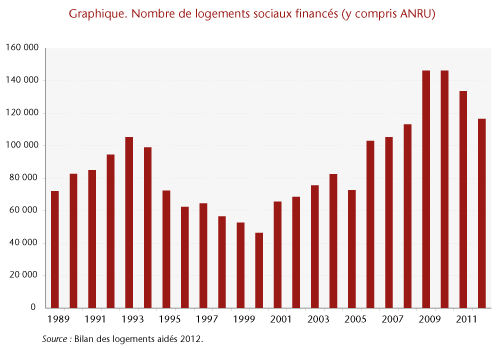

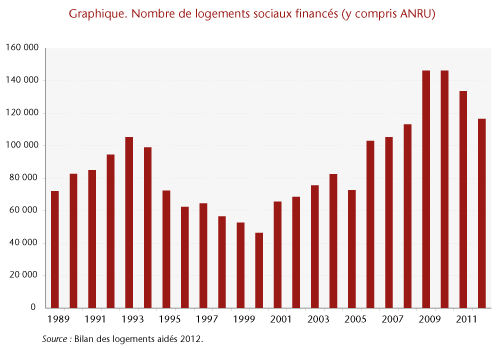

L’objectif gouvernemental paraît bien ambitieux au regard de la construction sociale de ces dernières années (graphique). En 2012, alors que 120 000 logements sociaux devaient être financés, seuls 102 000 l’ont été effectivement (hors logements issus de la rénovation urbaine dits logements « ANRU »[3], soit le champ couvert par l’objectif gouvernemental). Pour mémoire, un pic avait été atteint en 2010 avec le financement de 146 000 logements sociaux (131 500 hors ANRU), dans le cadre du plan de relance, soit déjà un niveau important au regard de la moyenne des années 2000 (87 500).

Des contraintes réglementaires accrues

Dans le cadre de la loi du 18 janvier 2013 relative à la mobilisation du foncier public en faveur du logement et au renforcement des obligations de production de logement social, la pression sur les collectivités locales est renforcée, avec la révision de l’article 55 de la loi Solidarité et renouvellement urbain (SRU). Alors que jusqu’à présent les objectifs en termes de logements sociaux devaient être atteints en 2020, le gouvernement a repoussé cette échéance à 2025 en même temps qu’il augmentait les objectifs. Dorénavant :

- – le taux de logements sociaux à atteindre passe de 20 à 25 %[4]. Seules les communes en décroissance démographique ou pour lesquelles ne se justifie pas d’effort de construction supplémentaire conserveront un objectif de 20 %;

- – l’obligation des 20 % est élargie à un certain nombre de communes, hors périmètre SRU jusque-là, et qui sont en forte progression démographique.

Selon les évaluations gouvernementales, le nombre de communes ne respectant pas les taux de logements sociaux à atteindre passerait de 980 à 1086 avec l’entrée en vigueur de la loi.

La loi prévoit aussi de renforcer le prélèvement versé par les communes ne respectant pas le taux de logements sociaux prévu[5]. Enfin, les intercommunalités ou agglomérations ne pourront plus reverser une partie des pénalités aux communes prélevées, ce qui permettait précédemment de contourner la loi. Désormais, les prélèvements seront versés aux agglomérations bénéficiant de la délégation des aides à la pierre ou à un établissement public foncier, pour l’achat de foncier en vue de la réalisation de logements sociaux. Le gouvernement prévoit que le prélèvement qui s’élevait à 24 millions d’euros en 2012 pourrait atteindre 63 millions en 2014, du fait de la majoration prévue. Mais son niveau resterait relativement faible, du fait des diverses exemptions prévues et de la possibilité de déduire les montants dépensés pour la réalisation de logement sociaux[6].

Le faible montant prélevé est aussi dû au fait que de plus en plus de communes respectent leurs engagements triennaux (63 % entre 2008 et 2010, contre 49 % entre 2002 et 2004). Au final, durant la dernière période triennale (2008-2010), 43 000 logements sociaux par an ont été financés dans les communes soumises à la loi SRU, soit environ 38 % du total des logements sociaux financés en France. Pour répondre aux objectifs de la nouvelle loi, l’effort de construction demandé aux communes à court terme va augmenter. En effet, sur la période 2014-2016, il leur faudra réaliser 25 % des logements sociaux manquants pour atteindre 25 % de logements sociaux. Le gouvernement estime que la construction de logements sociaux dans ces communes devrait atteindre 187 000 sur la période 2014-2016, soit 62 000 par an. La loi va donc nettement accroître la pression sur les communes à partir de 2014.

Une action sur les coûts de production

Face à l’explosion des coûts de production (+85 % entre 2000 et 2011)[7], plusieurs mesures ont été prises. Parmi celles-ci, figure l’autre grand volet de la loi du 18 janvier dernier sur la cession de terrains publics aux collectivités territoriales et EPCI[8]. La décote autorisée peut désormais aller jusqu’à 100 % de la valeur vénale dans les zones les plus tendues si les terrains sont affectés à la construction de logements locatifs très sociaux (contre seulement 35 % précédemment). Le taux de décote est d’autant plus important que le territoire est « tendu » et que le programme intègre des logements très sociaux. Le coût pour l’Etat pourrait atteindre au maximum 370 millions d’euros sur 5 ans selon les évaluations du gouvernement. Le foncier représentant environ 20 % du prix de revient d’un logement social, l’impact pour les organismes HLM sera non négligeable, même en tenant compte du coût de viabilisation de ces terrains, mais il ne sera pas visible avant plusieurs trimestres voire plusieurs années (Caisse des Dépôts, 2012). Selon une première évaluation du Ministère, environ 900 sites, couvrant 2000 hectares, seraient disponibles, ce qui permettrait la construction de 110 000 logements d’ici 5 ans (dont la moitié pourrait être du logement social), soit près de 7 % de l’objectif du gouvernement sur 5 ans en matière de logements sociaux. Cependant, plusieurs réserves doivent être apportées aux ambitions gouvernementales. D’une part, le programme précédent (2008-2012) n’a vu la réalisation que de 60 % des objectifs fixés. D’autre part, les négociations de cession prennent du temps. Depuis l’entrée en vigueur de la loi, peu de cessions ont ainsi été réalisées.

Par ailleurs, pour limiter la hausse des coûts, le taux de TVA pour la construction et la réhabilitation de logements sociaux, qui devait augmenter pour atteindre 10 % en 2014 (après 5,5 % en 2011), sera finalement réduit à 5 % à compter du 1er janvier 2014. Le gain pour les bailleurs sociaux est estimé à 800 millions par rapport à un taux à 10 % (Caisse des Dépôts, 2013). Il devrait nettement alléger la facture pour les organismes HLM, puisque la baisse s’appliquera pour les logements livrés à partir de 2014, c’est-à-dire ayant reçu des agréments à partir de 2011 ou 2012, étant donné les délais de construction.

Outre l’accent mis sur les coûts de production, le financement des logements sociaux serait facilité grâce à l’augmentation du plafond du livret A et à une mobilisation plus importante des subventions des employeurs.

Un accent mis sur le livret A et les subventions patronales

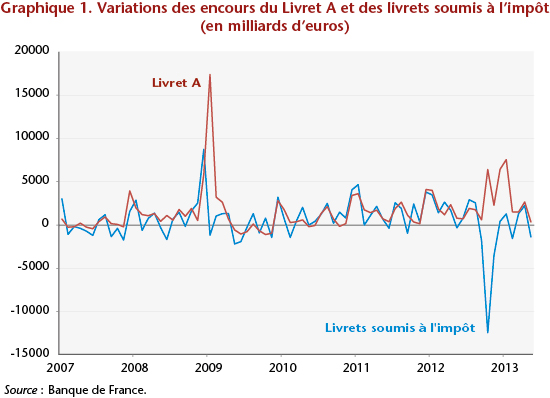

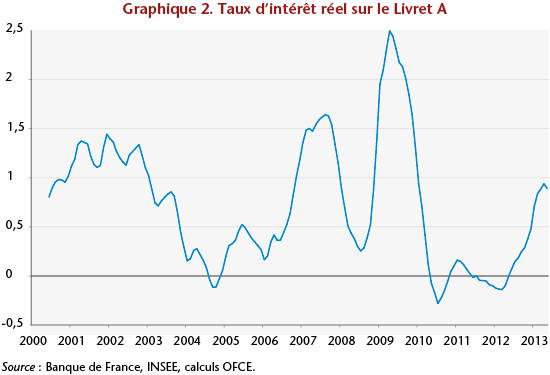

Une des spécificités du modèle français de financement du logement social repose sur le non recours aux marchés financiers. Les organismes HLM ne se financent pas sur les marchés obligataires mais contractent des prêts auprès de la Caisse des dépôts et consignation (CDC) sur des horizons de long terme (30 à 50 ans) et à des taux préférentiels (Hoorens, 2013). Les prêts sont assis sur une partie de l’épargne déposée par les ménages sur leurs livrets A. In fine environ 52 % des sommes déposées sur les livrets A sont effectivement disponibles pour financer des HLM[9] (Levasseur, 2011). Pour gonfler ces liquidités et donc faciliter le financement du logement social, le plafond du livret A a été relevé en octobre 2012 puis en janvier 2013, pour atteindre 22 950€, soit 50 % de plus que début 2012. Ceci s’est traduit par une collecte record (8,2 milliards en janvier 2013, contre 2,3 milliards en moyenne chaque mois en 2012) et la baisse récente du taux rémunérateur (de 2,25 % à 1,75% en février 2013) n’a pas eu pour le moment de répercussions négatives. Pour le moment, la liquidité semble plus que suffisante pour couvrir les besoins de financement.

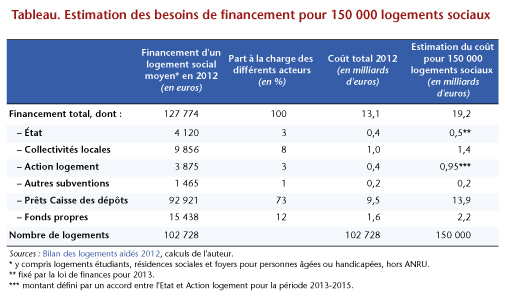

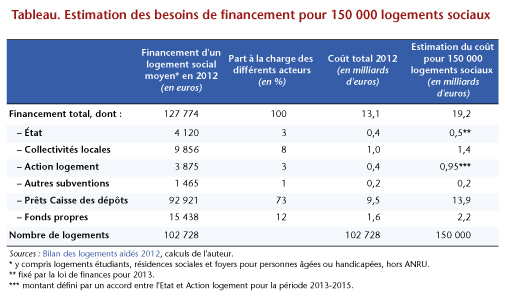

Enfin, il faut rappeler qu’en plus des 73 % de prêts de la Caisse des dépôts en 2012, le reste du financement du logement social provient de subventions de l’Etat (3 %), des collectivités locales (8 %) et des employeurs[10] (3 %), ainsi que des fonds propres des bailleurs sociaux (12 %)(tableau). Cette répartition reflète un désengagement progressif de l’Etat durant les années 2000 en termes d’aide par unité produite. La subvention (directe) du gouvernement par unité a ainsi baissé de 54 % entre 2000 et 2011 pour un logement social moyen, pour s’établir à 2500 euros en 2011. Cependant, le gouvernement en a financé davantage, l’enveloppe globale ayant été multipliée par trois entre 2000 et 2009 avant de baisser ces dernières années. Simultanément, on a observé une montée en puissance des subventions des collectivités locales (9 700 euros en 2011, soit une hausse de 170 % par rapport à 2000) tandis que les bailleurs ont dû accroître leur financement sur fonds propres (+375 %, à 19 000 euros). Il faut tout de même souligner qu’en complément de ces subventions directes, les organismes HLM bénéficient d’avantages de taux sur les prêts et d’avantages fiscaux (TVA réduite et exonération de taxe foncière pendant 25 ans)[11].

Malgré les mesures gouvernementales, l’objectif de 150 000 logements sociaux financés en 2013 paraît difficile à atteindre. Le nombre de financements devrait être proche de celui de 2012, c’est-à-dire légèrement supérieur à 100 000. Plusieurs raisons expliquent pourquoi l’objectif est hors de portée dès 2013. D’une part, la difficulté de mobiliser rapidement du foncier, notamment en zones tendues, allonge les délais pour monter des opérations de logement social. Ensuite, pour boucler le financement d’un logement social, ce sont tous les acteurs qui doivent être mobilisés. Or, l’accord entre l’Etat et Action logement est intervenu tardivement et le déblocage des aides d’Action logement nécessite du temps. De plus, les collectivités locales, qui fournissent une part croissante des subventions, sont aussi soumises à un contexte budgétaire tendu qui limite leurs moyens d’action.

Pour financer les 150 000 logements sociaux souhaités par le gouvernement, ce sont en effet environ 19,2 milliards d’euros qui doivent être mobilisés, soit 6 milliards de plus qu’en 2012 (tableau), en se basant sur le prix moyen d’un logement social en 2012. Ce dernier était en effet de 128 000 euros, soit moins que le coût d’un logement social « ordinaire » (compris entre 130 000 et 140 000 euros), du fait de la prise en compte dans nos calculs du prix d’un logement en foyer ou en résidence sociale et étudiante. Les logements « ordinaires » ne représentent en effet qu’un peu plus de 70% du total des logements sociaux financés. En conservant la répartition du financement de 2012 entre les différents acteurs, cela signifie 4,4 milliards de prêts supplémentaires de la CDC. Il faut donc que la CDC prête au total 14 milliards, ce qui paraît possible au regard des montants collectés sur les livrets A en 2012 et sur la première moitié de l’année 2013 et des fonds excédentaires dont la CDC dispose. Mais au-delà de ces prêts, il faut aussi que les autres financements soient suffisants. Or, il reste 1,6 milliard à répartir entre les autres financeurs. La contribution de l’Etat devrait peu varier (500 millions prévus dans la loi de finances pour 2013, contre 430 millions dépensés en 2012), avec une poursuite de la baisse de la subvention par logement. En revanche, Action logement sera davantage mise à contribution, avec une aide effective de 950 millions d’euros (sous forme de prêts et de subventions)[12], soit une hausse de 500 millions par rapport à 2012. Cet effort accru d’Action logement –alors que sa situation financière est fragile- a d’ailleurs été critiqué par la Cour des comptes dans son dernier rapport annuel, mais elle permettra de limiter l’effort supplémentaire pour les collectivités locales et les bailleurs dans un contexte là-aussi déjà tendu. Un supplément de 600 millions de fonds propres des bailleurs et de 400 millions de subventions des collectivités locales sera toutefois nécessaire.

Les bailleurs pourront compter sur quatre mesures d’économies importantes. D’abord, on l’a vu, la baisse de la TVA leur permet d’économiser environ 300 millions d’euros. Ensuite, le gouvernement met fin au prélèvement de 175 millions d’euros sur leur potentiel financier qui avait été instauré en 2011. Ce dernier visait à financer le PNRU (Programme national de rénovation urbaine) et à pénaliser les organismes n’investissant pas assez. De plus, la baisse du taux du livret A de 0,5 point en février 2013 et 0,5 point en août prochain (Madec, 2013) va permettre aux bailleurs sociaux des économies importantes sur les intérêts versés à la Caisse des dépôts. L’USH estimait ainsi qu’une baisse de 0,2 point du taux du livret A permettait d’économiser l’équivalent de 400 millions d’euros de subventions. Enfin, le foncier libéré par l’Etat devrait à partir de 2014 ou 2015 diminuer les dépenses des bailleurs de l’ordre de 70 millions d’euros par an. Par ailleurs, un mécanisme de mutualisation a été acté dans le cadre du pacte du 8 juillet dernier : il prévoit des aides pour les années 2013 à 2015 aux organismes produisant des logements sociaux. Pour 2013, le montant sera de 3 300 euros en zone tendue et 1 300 euros dans les autres zones. Une enveloppe de 280 millions d’euros est prévue. Cette aide sera financée via une contribution des différents organismes en fonction notamment des loyers perçus et du patrimoine locatif. Le but est de mieux utiliser la trésorerie disponible au niveau national en aidant les organismes les plus sollicités. Toutes ces mesures sont positives pour les bailleurs et augmenteront leurs capacités de production. Il n’en reste pas moins que l’effort demandé aux collectivités locales et à Action logement est lourd et que les objectifs ne seront pas atteint dès cette année.

L’accent mis sur le logement social par le nouveau gouvernement s’inscrit dans la tendance initiée au milieu des années 2000 avec le Plan de cohésion sociale de 2005. La conjonction d’une hausse de la production de logements sociaux depuis le milieu des années 2000 et de la baisse de la construction de logements privés a ainsi entrainé une augmentation de la part des logements sociaux dans la construction (comprise entre 25 % et 30 % depuis 2009). Ce mouvement devrait se poursuivre, même si les objectifs ne sont pas atteints, du fait du ralentissement important du rythme de construction par les agents privés. Entre mai 2012 et mai 2013, ce sont en effet seulement 300 000 logements neufs (privés et sociaux) qui ont été mis en chantier. Cependant, les ambitions gouvernementales sont élevées par rapport aux moyens financiers. Certes, l’Etat va contribuer à l’effort via les aides indirectes (aides de taux et aides fiscales), la fin du prélèvement sur les bailleurs et la mobilisation du foncier, mais peu via les aides à la pierre alors que François Hollande s’était engagé à les doubler pendant la campagne électorale de 2012. De plus, la situation financière d’Action Logement est fragile et cette dernière ne pourra pas supporter sur le long terme un tel effort. Surtout, la réalisation des objectifs repose largement sur les collectivités locales, qui sont contraintes via la révision de la loi SRU à accroître encore leur participation sans moyens supplémentaires fournis par l’Etat. Les mesures prises devraient permettre d’ici la fin du quinquennat d’augmenter nettement le nombre de logements sociaux, mais l’objectif de 150 000 logements sociaux par an semble difficile à atteindre. De plus, le gouvernement ne pourra faire l’économie de revoir à moyen terme le mode de financement du logement social, soumis à une forte hausse du coût de production et à une stagnation du pouvoir d’achat de ces locataires.

[1] Pour mémoire, les organismes HLM représentent 80% du parc social, le reste étant aux mains de sociétés d’économie mixte (SEM). Les 30 000 logements restants par an doivent être construits par ces dernières.

[2] Il faut rappeler que plusieurs années sont ensuite nécessaires pour que ces logements financés soient achevés et donc disponibles pour des locataires (un peu plus de 3 ans en moyenne).

[3]ANRU : Agence nationale pour la rénovation urbaine. Nous parlons ici de l’offre brute de logements sociaux, puisque dans le cadre du programme ANRU, la construction d’un logement donne souvent lieu simultanément à la destruction d’un autre.

[4] Cette obligation concerne les communes de plus de 3500 habitants (1500 en Ile de France) appartenant à une agglomération de plus de 50 000 habitants (avec au moins une commune de plus de 15 000 habitants).

[5] Jusqu’à maintenant, pour les communes ne respectant pas les objectifs de constructions sociales fixés dans le cadre des plans triennaux de rattrapage, le préfet pouvait engager une procédure de constat de carence, lui permettant par la suite de majorer le prélèvement à hauteur du taux de non réalisation des objectifs. Ce prélèvement majoré pouvait ensuite être doublé jusqu’à une certaine limite. Dorénavant, le prélèvement majoré pourra être quintuplé et la limite augmente pour les communes les plus riches. Les prélèvements sont calculés via la formule suivante : nombre de logements sociaux manquants * 20% du potentiel fiscal par habitant.

[6] En 2012, sur les 1004 communes ayant moins de 20% de logements sociaux, étant donné les autres motifs d’exemption (communes en décroissance démographique ou bénéficiant de la dotation de solidarité urbaine et de cohésion sociale ou dont le prélèvement est inférieur à 3811,23 euros), seules 354 ont effectivement versé une pénalité et 190 ont été reconnues en état de carence (c’est-à-dire ne respectant pas leurs objectifs triennaux de production de logements sociaux). En plus de la majoration du prélèvement, l’état de carence conduit à un transfert du droit de préemption vers le préfet. Dorénavant, dans les communes en état de carence, tous les projets de construction de plus de 12 logements ou de plus de 800 m2 de surface devront comporter au moins 30% de logements sociaux.

[7] Cette augmentation est due à la hausse des prix fonciers et à celle du coût de production, incluant des normes plus contraignantes en termes de consommation énergétique ou d’accessibilité aux handicapés.

[9] En effet, 65 % des dépôts des livrets A doivent normalement être centralisés à la Caisse des dépôts. Comme les prêts pour le logement social et la politique de la ville doivent être couverts à 125 % par les dépôts centralisés du livret A, du LDD et du LEP, les prêts au secteur social ne peuvent excéder un peu plus de la moitié des dépôts des livrets A.

[10] Il s’agit de la participation des employeurs à l’effort de construction (PEEC), instaurée en 1953 et désignée sous le terme de “1% logement”, avant d’être renommée en 2009 “Action logement”.

[11] D’après les comptes du logement, l’ensemble des avantages pour le logement social (aides à la pierre, avantages de taux, avantages fiscaux) a ainsi représenté près de 8 milliards d’euros en 2011 pour les finances publiques (Etat et collectivités locales).

[12] Action logement va pour cela emprunter 1 milliard d’euros par an à la Caisse des dépôts pendant trois ans (gagé sur son patrimoine).

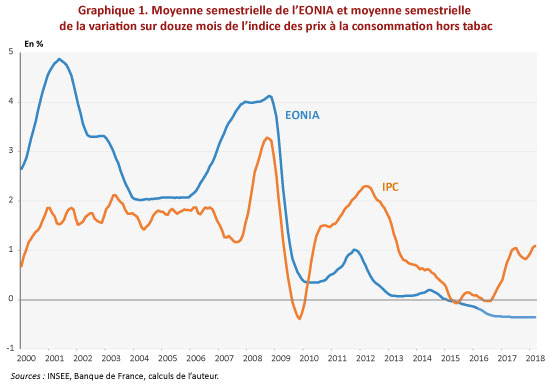

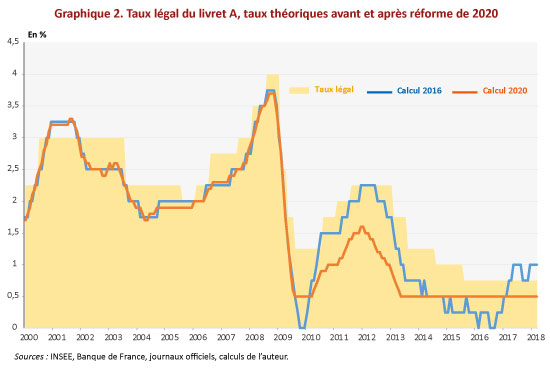

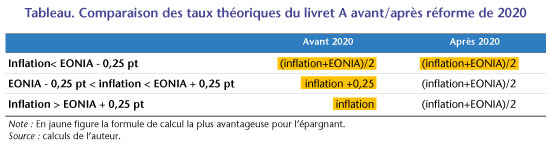

Or, depuis 2010, l’inflation est systématiquement supérieure ou égale au niveau des taux courts (graphique 1). Par conséquent, si le mode de calcul avait été celui proposé par cette réforme, les épargnants auraient été désavantagés depuis 2010. Par exemple, en mars 2018, avec une moyenne semestrielle des taux EONIA de -0,35 % et une moyenne semestrielle du taux de variation sur douze mois de l’IPC hors tabac à 1,09 %, le taux moyen de rémunération serait de 0,37 %, soit 0,4 %. L’instauration d’un taux plancher permettrait de porter ce taux à 0,5 %, mais le taux serait néanmoins deux fois plus faible que si l’on applique le mode de calcul actuel (1 % en l’occurrence). Ainsi, sur l’année 2017, le taux de rendement du livret A, hors mouvements de dépôts ou de retrait, est de 0,8 % avec la formule de calcul théorique actuelle ; il aurait été de 0,5 % avec la formule de calcul applicable à partir de 2020. Sur longue période (2010-2017), le taux de rendement aurait été de 7,9 % avec la formule actuelle, contre 5,9 % après réforme.

Or, depuis 2010, l’inflation est systématiquement supérieure ou égale au niveau des taux courts (graphique 1). Par conséquent, si le mode de calcul avait été celui proposé par cette réforme, les épargnants auraient été désavantagés depuis 2010. Par exemple, en mars 2018, avec une moyenne semestrielle des taux EONIA de -0,35 % et une moyenne semestrielle du taux de variation sur douze mois de l’IPC hors tabac à 1,09 %, le taux moyen de rémunération serait de 0,37 %, soit 0,4 %. L’instauration d’un taux plancher permettrait de porter ce taux à 0,5 %, mais le taux serait néanmoins deux fois plus faible que si l’on applique le mode de calcul actuel (1 % en l’occurrence). Ainsi, sur l’année 2017, le taux de rendement du livret A, hors mouvements de dépôts ou de retrait, est de 0,8 % avec la formule de calcul théorique actuelle ; il aurait été de 0,5 % avec la formule de calcul applicable à partir de 2020. Sur longue période (2010-2017), le taux de rendement aurait été de 7,9 % avec la formule actuelle, contre 5,9 % après réforme.