La BCE, ou comment devenir moins conventionnel

par Jérôme Creel et Paul Hubert

La situation économique morose de la zone euro, avec ses risques de déflation, amène les membres de la Banque centrale européenne (BCE) à réfléchir à de nouveaux assouplissements monétaires quantitatifs, comme en attestent les récentes déclarations des banquiers centraux allemand, slovaque et européen. De quoi pourrait-il s’agir et ces mesures pourraient-elles être efficaces pour relancer l’économie de la zone euro ?

Les assouplissements quantitatifs, bien souvent qualifiés de QE (pour Quantitative Easing), regroupent plusieurs types différents de politique monétaire non-conventionnelle. Pour les définir, il convient de commencer par caractériser la politique monétaire conventionnelle.

La politique monétaire conventionnelle consiste à modifier le taux d’intérêt directeur (celui des opérations dites de refinancement à moyen terme) par des opérations dites d’open-market pour influencer les conditions de financement. Ces opérations peuvent modifier la taille du bilan de la banque centrale, notamment par le biais de la création monétaire. Il y a donc là un écueil dans la distinction entre politiques conventionnelle et non-conventionnelle : l’augmentation de la taille du bilan de la banque centrale ne suffit pas pour caractériser une politique non conventionnelle.

A contrario, une politique d’assouplissement quantitatif, non-conventionnelle, donne lieu stricto sensu à une augmentation de la taille du bilan de la banque centrale, mais sans création monétaire immédiate supplémentaire : le supplément de liquidités fourni par la banque centrale aux banques commerciales sert à augmenter les réserves de celles-ci auprès de la banque centrale, à charge pour elles d’utiliser in fine ces réserves à l’acquisition ultérieure de titres ou à l’octroi de crédits. Ces réserves, qui sont des actifs sûrs des banques commerciales, permettent d’assainir leurs propres bilans : la proportion d’actifs risqués diminue, celle des actifs sûrs augmente.

Un autre type de politique monétaire non-conventionnelle, l’assouplissement qualitatif (ou Qualitative Easing), consiste à modifier la structure du bilan de la banque centrale, généralement côté actif, mais sans modifier la taille du bilan. Il peut s’agir pour la banque centrale d’acquérir des titres plus risqués (non triple A) au détriment de titres moins risqués (triple A). Ce faisant, la banque centrale atténue la part de risque au bilan des banques auprès desquelles elle a acquis ces titres risqués.

Un dernier type de politique monétaire non-conventionnelle consiste à mener à la fois une politique d’assouplissement quantitatif et qualitatif : c’est l’assouplissement du crédit (ou Credit Easing). La taille du bilan de la banque centrale et le risque induit augmentent de concert.

Parmi les politiques monétaires non-conventionnelles attribuées à la BCE, on cite souvent les opérations d’octroi de liquidités à long terme (3 ans) et à taux d’intérêt bas, entreprises en novembre 2011 et février 2012 et qualifiées d’opérations VLTRO (Very long term refinancing operation). S’agissait-il effectivement d’opérations non-conventionnelles de grande ampleur ? D’une part, ces opérations n’ont pas porté sur des montants de 1 000 milliards d’euros, mais sur des montants nets plus proches de 500 milliards d’euros, ce qui n’est pas négligeable, après corrections des remboursements des banques auprès de la BCE. D’autre part, les opérations de LTRO font partie de l’arsenal conventionnel de politique de la BCE. Enfin, ces opérations auraient été en partie stérilisées : les crédits octroyés par la BCE aux banques commerciales auraient été compensés par des ventes de titres par la BCE, modifiant ainsi la structure de l’actif de la BCE. On peut donc conclure que les opérations de VLTRO ont été, pour partie, « conventionnelles » et, pour partie, « non-conventionnelles ».

Il en va différemment du mécanisme de Securities Market Programme qui a consisté, de la part de la BCE, à acquérir sur les marchés secondaires des titres de dette publique pendant la crise des dettes souveraines. Ce mécanisme a conduit à augmenter la taille du bilan de la BCE, mais aussi le risque induit : cette politique d’assouplissement du crédit a bel et bien été une politique non-conventionnelle.

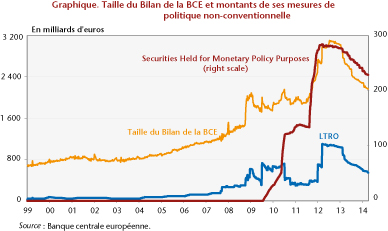

Compte tenu des différentes définitions existantes à propos de ces politiques non-conventionnelles, il est utile de rappeler que la BCE communique expressément sur les montants qu’elle a consentis dans le cadre qu’elle a défini comme étant caractéristique de ses politiques non-conventionnelles (Securities held for monetary policy purposes). Ces montants sont représentés dans le graphique ci-après. Ils témoignent de la fréquence et de l’ampleur des activités monétaires que la BCE définit donc elle-même de non-conventionnelles.

Les 3 différentes mesures représentées sur ce graphique (taille du bilan de la BCE, montant des LTRO et montant des Securities held for monetary policy purposes) sont exprimées en milliards d’euros. Les deux premières ont connu une hausse au 4e trimestre 2008 après la faillite de Lehman Brothers tandis que la troisième mesure de politique non-conventionnelle n’a commencé qu’en juin 2009. On remarque ensuite une nouvelle vague conjointe d’approfondissement de ces mesures lors de la fin d’année 2011. A la suite de cet épisode, le montant des opérations de LTRO était égal à 1 090 milliards d’euros et représentait environ 10 % du PIB de la zone euro (9 400 Mds€), soit un tiers environ du bilan de la BCE, tandis que le montant des Securities held for monetary policy purposes n’était que de 280 milliards d’euros, soit 3 % du PIB de la zone euro, et environ 4 fois moins que les opérations de LTRO. Il est intéressant de noter que la politique monétaire de la BCE, qui dépend de la demande de liquidités des banques, s’est modifiée en 2013. On peut interpréter la réduction de la taille du bilan comme le signe d’une politique moins expansionniste ou comme une baisse de la demande de liquidités en provenance des banques. Dans le premier cas, il s’avèrerait que cette stratégie de sortie des politiques d’assouplissement monétaire était sans doute trop précoce au regard de la conjoncture européenne, d’où le recours évoqué récemment à de nouvelles mesures non-conventionnelles.

Jusque-là, ces mesures ont été introduites officiellement afin de restaurer les canaux de transmission de la politique monétaire de la BCE à l’économie réelle, canaux qui dans certains pays de la zone euro ont été brouillés par la crise financière et de la zone euro. Le moyen de restaurer ces canaux a consisté à injecter des liquidités dans l’économie et à augmenter les réserves du secteur bancaire afin d’inciter les banques à accorder à nouveau des prêts. Un autre objectif de ces politiques est d’envoyer un signal aux investisseurs sur la capacité de la banque centrale à assurer la stabilité et la pérennité de la zone euro, matérialisé par le célèbre « whatever it takes »[1] prononcé par Mario Draphi le 26 juillet 2012.

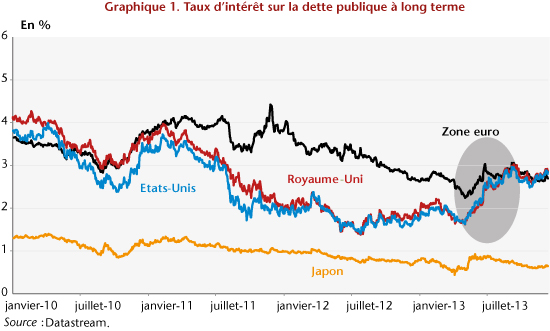

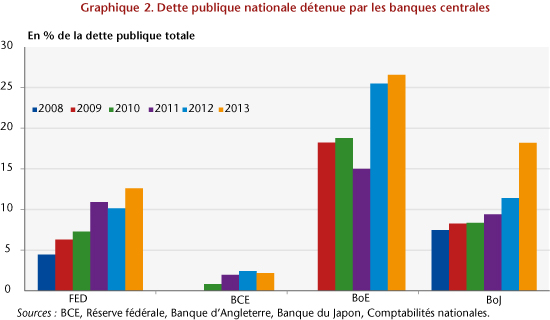

Dans un récent document de travail avec Mathilde Viennot, nous nous penchons sur l’efficacité des politiques conventionnelles et non-conventionnelles pendant la crise financière. Nous estimons les effets de l’instrument conventionnel et des achats de titres dans le cadre des politiques non-conventionnelles de la BCE (Securities held for monetary policy purposes) sur les taux d’intérêt et volumes de nouveaux crédits consentis sur différents marchés : prêts aux entreprises non-financières, aux ménages, marché des dettes souveraines, marché monétaire et celui des dépôts.

Nous montrons que les politiques non-conventionnelles ont permis de réduire les taux d’intérêt sur le marché monétaire, celui des titres souverains et des prêts aux entreprises non-financières. Ces politiques n’ont cependant pas eu d’effets sur les volumes de prêts accordés. Dans le même temps, il s’avère que l’instrument conventionnel, dont l’inefficacité a été l’une des justifications à la mise en place des mesures non-conventionnelles, a eu l’effet attendu sur quasiment tous les marchés étudiés, et d’autant plus dans les pays du Sud de la zone euro que dans ceux du Nord sur le marché des titres souverains à 6 mois et des prêts immobiliers aux ménages.

Il semble donc que les politiques non-conventionnelles ont eu des effets directs sur le marché des titres souverains et des effets indirects, en permettant de restaurer l’efficacité de l’instrument conventionnel sur les autres marchés. Une des raisons permettant d’expliquer le faible impact des deux instruments sur les volumes de prêts accordés tient à la nécessité pour les banques commerciales[2] de se désendetter et de réduire la taille de leur bilan en ajustant leur portefeuille d’actifs pondérés des risques, ce qui les a poussées à accroître leurs réserves plutôt que d’assurer leur rôle d’intermédiation et à réclamer une rémunération relativement plus élevée pour chaque exposition consentie. Ces comportements, bien que légitimes, nuisent à la transmission de la politique monétaire : les taux baissent mais le crédit ne repart pas. Il semble dès lors important que la politique monétaire ne repose pas exclusivement sur le secteur bancaire. Si une nouvelle vague d’opérations non-conventionnelles devait être entreprise, il faudrait qu’elle soit concentrée directement sur l’acquisition de titres souverains ou d’entreprises privées afin de contourner le secteur bancaire. Grâce à ce contournement, on assisterait certainement à des effets d’amplification de la transmission de la politique monétaire à l’économie réelle. Et ce serait bienvenu pour échapper au risque de déflation dans la zone euro.[3]

[1] « La BCE mettra en œuvre tout ce qu’il faudra pour préserver l’euro. Et croyez-moi, ce sera suffisant. »

[2] Le raisonnement du désendettement s’applique aussi à leurs clients : les agents non-financiers.

[3] Voir le post de Christophe Blot et le récent rapport du CAE par Agnès Bénassy-Quéré, Pierre-Olivier Gourinchas, Philippe Martin et Guillaume Plantin sur ce sujet.