Exit la croissance ?

Département analyse et prévision (équipe internationale)

Ce texte s’appuie sur les perspectives 2016-2018 pour l’économie mondiale et la zone euro dont la version intégrale est disponible ici.

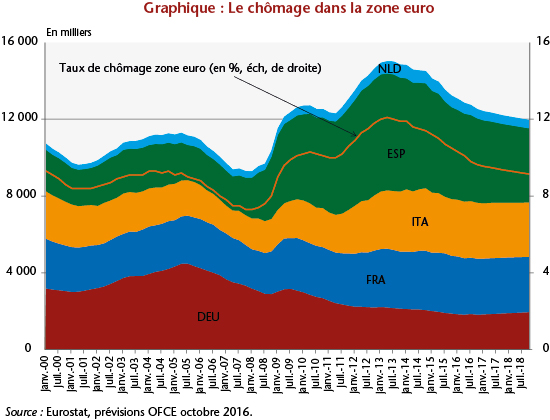

Après avoir évité le Grexit pendant l’été 2015, les Européens devront faire face au Brexit. Au-delà de l’impact qui devrait être significatif sur l’économie du Royaume-Uni se pose la question des effets de ce choc sur les autres pays. Alors que tous les clignotants semblaient s’être mis au vert permettant à la zone euro de sortir d’une double récession liée à la crise financière de 2007-2008 puis à la crise des dettes souveraines, la perspective du Brexit ne risque-t-elle pas d’interrompre ce mouvement de reprise ? Cette crainte est d’autant plus fondée que la reprise tardive n’a pas permis de résorber l’ensemble des déséquilibres qui ont résulté des années de crise. Le taux de chômage de la zone euro dépassait encore 10 % au deuxième trimestre 2016. Un coup d’arrêt sur la croissance ne ferait qu’accentuer la crise sociale et alimenterait en retour les doutes – et donc la défiance – sur la capacité de l’Europe à satisfaire ses ambitions inscrites en préambule du Traité sur le fonctionnement de l’Union européenne et rappelées à Lisbonne en 2000.

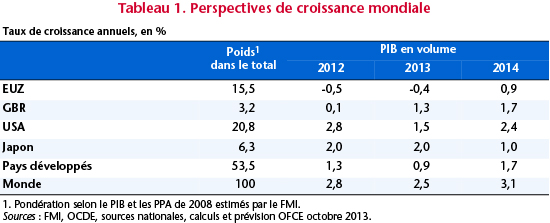

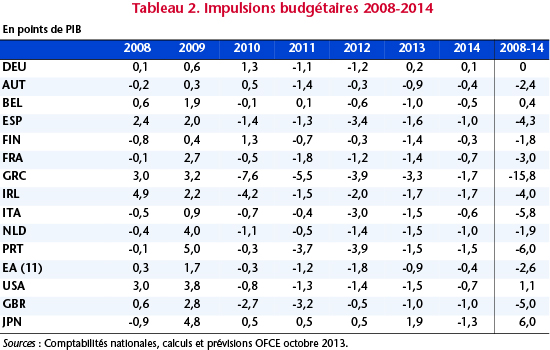

Pourtant, alors que l’on pouvait craindre un nouveau choc financier, force est de constater que celui-ci ne s’est pas produit. Certes, le Brexit sera le fruit d’un long processus qui n’a pas encore démarré, mais il semble que le pire a été évité pour l’instant. L’économie britannique verrait sa croissance divisée par deux en 2017. Mais les effets négatifs à court terme sur les autres pays de la zone euro seraient assez limités, sauf peut-être en Irlande où l’interdépendance avec le Royaume-Uni est plus forte. La reprise mondiale poursuivrait donc sa route. Néanmoins, la croissance ralentirait dans la zone euro et passerait de 1,9 % en 2015 à 1,3 % en 2018. En effet, les nombreux facteurs qui avaient permis d’amorcer la reprise[1] vont en partie s’essouffler. Le prix du pétrole a déjà entamé une hausse après un point bas à moins de 30 dollars en janvier 2016. Il dépasse aujourd’hui à nouveau les 50 dollars le baril. Quant à l’euro, il fluctue depuis le début de l’année autour de 1,1 dollar alors qu’en 2014 et 2015, il s’était déprécié de 12,5 et 11,3 % respectivement. Par contre, La politique monétaire de la BCE reste expansionniste et les politiques budgétaires sont beaucoup moins restrictives qu’entre 2011 et 2014. En 2015 et 2016, l’impulsion agrégée a même été légèrement positive. Enfin, le commerce mondial connaît un fort ralentissement, qui va bien au-delà du changement de modèle de croissance de l’économie chinoise qui se traduit par une décélération de ses importations. On espérait cependant qu’après l’amorçage de la reprise, une dynamique vertueuse de croissance s’enclencherait dans la zone euro. L’accélération de la croissance liée à des facteurs en partie exogène permettrait des créations d’emplois, la hausse des revenus et de meilleures perspectives pour les ménages et les entreprises. Ces éléments devaient être propices au retour de la confiance et stimuler en retour l’investissement et la consommation. Les dynamiques de l’investissement productif en France ou en Espagne au cours des derniers trimestres donnaient du crédit à ce scénario. La reprise ne serait certes pas avortée mais un tel rythme de croissance semble bien insuffisant pour réduire les déséquilibres induits par de longues années de récession ou de faible croissance. A la fin de l’année 2018, le taux de chômage de la zone euro serait encore près de 2 points supérieur à celui de la fin 2007 (graphique). Pour les cinq principaux pays de la zone euro, cela représente près de 2,7 millions de chômeurs en plus. Dans ces conditions, bien plus que le Brexit, c’est sans doute la situation sociale de la zone euro qui met à mal le projet européen. L’Europe ne peut certainement pas être tenue seule responsable du faible dynamisme de la croissance et du niveau de chômage dans chacun de ses pays mais les perspectives actuelles témoignent que nous n’avons sans doute pas atteint les objectifs qui avaient été fixés à Lisbonne en 2000, c’est-à-dire faire de l’Union européenne « l’économie de la connaissance la plus compétitive et la plus dynamique du monde d’ici à 2010, capable d’une croissance économique durable accompagnée d’une amélioration quantitative et qualitative de l’emploi et d’une plus grande cohésion sociale ».

[1] Voir la précédente synthèse d’avril 2016 sur la conjoncture internationale de l’OFCE.