Réactions aux décisions du Conseil constitutionnel du 29 décembre 2012

par Henri Sterdyniak

Le 29 décembre 2012, le Conseil constitutionnel s’est prononcé sur la conformité à la Constitution de la Loi de finances 2013 ainsi que sur celle de la troisième Loi de finances rectificative pour 2012. Il en a censuré plusieurs dispositions.

La Constitution française est pratiquement silencieuse en matière de fiscalité, de sorte que le seul texte auquel le Conseil peut se référer est l’article 13 de la Déclaration des droits de l’homme et du citoyen de 1789 qui stipule : « Pour l’entretien de la force publique, et pour les dépenses d’administration, une contribution commune est indispensable : elle doit être également répartie entre tous les citoyens, en raison de leurs facultés ». Cependant, depuis 1789, la fiscalité s’est vue attribuer d’autres rôles que celui de financer équitablement les dépenses publiques ; la fiscalité a des objectifs incitatifs (décourager certaines pratiques socialement néfastes, comme le tabac, l’alcool, la pollution ; encourager des pratiques socialement utiles comme la culture) ; elle a aussi des objectifs redistributifs : taxer fortement les gains injustifiés ainsi que les plus hauts revenus, dans la mesure où ceux-ci ne proviennent pas uniquement de l’effort de leurs bénéficiaires, mais de l’ensemble de l’organisation sociale et de l’héritage institutionnel et technologique de la société. Le Conseil constitutionnel doit donc largement interpréter l’article 13, qui ne correspond plus à la conception actuelle de la fiscalité. Il se réfère souvent à sa décision du 16 août 2007, selon laquelle : « l’exigence résultant de l’article 13 de la Déclaration de 1789 ne serait pas respectée si l’impôt revêtait un caractère confiscatoire ou faisait peser sur une catégorie de contribuables une charge excessive au regard de leurs facultés contributives ».

Par ailleurs, le Conseil constitutionnel invoque fréquemment l’article 34 de la Constitution, qui attribue au législateur le pouvoir de fixer le taux et l’assiette de chaque impôt. Il considère que lui-même « n’a pas un pouvoir général d’appréciation et de décision de même nature que celui du Parlement » ; il n’intervient qu’en cas de « rupture caractérisée de l’égalité devant les charges publiques ».

Avec ces limites en tête, les décisions du Conseil peuvent être critiquées du point de vue économique et fiscal ; c’est ce que nous nous proposons de faire ici.

La taxation doit elle être familiale ?

Conformément aux intentions annoncées par François Hollande durant sa campagne électorale, la loi de finances 2013 instaurait une contribution exceptionnelle de 18 % sur les revenus d’activité des années 2012 et 2013 supérieurs à 1 million d’euros, soit une tranche dite à 75 % (la tranche supérieure de l’IR à 45 plus 4 % de contribution exceptionnelle sur les hauts revenus plus 8 % de CRDS-CSG plus ces 18 %).

Le Conseil a estimé que cette imposition n’était pas conforme à la Constitution car cette contribution était individuelle alors que l’impôt sur le revenu doit porter sur le foyer fiscal. On ne peut que se réjouir de voir ainsi réaffirmé le caractère familial de la fiscalité française, conforme au principe selon lequel les membres d’une famille doivent se partager équitablement les revenus du foyer. Pourtant, en même temps, le Conseil accepte la baisse de 2 336 à 2 000 euros du plafond du quotient familial par enfant ; il proclame certes que l’impôt sur le revenu doit tenir compte du nombre d’enfants du foyer, mais que cette prise en compte pourrait se faire autrement que par le quotient familial ; il accepte que l’ISF ne tienne plus compte de la taille du foyer. Ces décisions manquent de cohérence.

Selon le Conseil, l’imposition du foyer doit être globale, dépendre du total de ses revenus, et non du revenu de chacun de ses membres. Le quotient conjugal est ainsi sacralisé ; ce n’est pas le cas du quotient familial. On aboutit ainsi à un système où le plafond du quotient familial est de 2 000 euros par enfant (4 000 euros à partir du troisième enfant) tandis que le plafond conjugal n’a pas de plafond explicite. Toutefois, le barème de l’IR fait que le plafond implicite du plafond conjugal est aujourd’hui de 32 829 euros. Considérons un homme de 50 ans qui gagne 1 million d’euros par an ; son impôt sur le revenu est de 458 171 euros ; il épouse une jeune femme de 23 ans qui n’a pas de revenu propre ; leur impôt diminue à 426 342 euros (soit une réduction de 32 829 euros). Soit maintenant une veuve de 50 ans de même revenu ; son fils de 23 ans poursuit ses études ; leur impôt est de 456 171 euros ; soit 30 829 euros de plus que le couple précédent. Pourtant, leur capacité contributive est la même. On comprend mal pourquoi le Conseil ne défend pas le quotient familial et considère que le plafonnement du quotient conjugal à 32 829 euros (tel qu’il aurait été maintenu par la non-prise en compte des revenus du conjoint pour les très hauts revenus) est anticonstitutionnel. Il serait plus conforme à l’article 13 de réaffirmer le principe du quotient familial et de plafonner le quotient conjugal.

Son refus de l’individualisation de l’impôt a permis au Conseil de rejeter d’emblée la contribution exceptionnelle sans avoir à se prononcer sur la constitutionnalité d’une tranche marginale à 75 %. Le doute persiste donc sur le taux maximum que le Conseil autorise, tant en taux marginal qu’en taux moyen. Toutefois, le Conseil a accepté un taux de 75 % pour le plafonnement de l’ISF.

D’un côté, ce taux de 75 % avait clairement été annoncé par le candidat élu. Il ne s’appliquait que sur la tranche de revenu supérieur à 1 million d’euros. Une personne seule gagnant 2 millions (3 millions) de revenus d’activité n’aurait supporté, CRDS-CSG comprise, qu’un taux d’imposition moyen global de 63 % (67 %). Des taux marginaux plus élevés (supérieur à 80%) ont été mis en place aux Etats-Unis et au Royaume-Unis entre 1945 et 1980.

De l’autre, le système mis en place était extrêmement compliqué avec un IR portant sur le revenu imposable familialisé, des contributions exceptionnelles de 3 % (à partir de 250 000 euros par part) et 4 % (au-delà de 500 000 euros) portant sur le revenu fiscal de référence conjugalisé, et cette nouvelle contribution exceptionnelle de 18 % portant sur le revenu d’activité individuel. La marche de 18 % était trop grande. Un système plus simple, réunifié, supprimant les contributions exceptionnelles, introduisant une tranche à 50 % (à partir de 250 000 euros par part), puis un taux de 60 % (à partir de 750 000 euros par part) serait plus satisfaisant et n’aurait pas de raison de se heurter à la censure du Conseil.

Un taux maximum d’imposition ?

Ni la Déclaration des droits de l’homme de 1789, ni la Constitution de 1958 ne comportent de taux maximum d’imposition. Le Conseil constitutionnel a décidé en 2007 que l’impôt ne devait pas être confiscatoire, mais sans définir cette notion. En décembre 2012, le Conseil ne s’est pas prononcé sur la constitutionalité d’un taux à 75 %, mais il a censuré des dispositifs particuliers qui aboutissaient à des taux marginaux de 90,5 %, de 82 %, de 75,34 % ou même de 73,2 %. Il semble donc que le Conseil fixe un taux maximum de 70 % à ne pas dépasser. Ce taux est nettement plus élevé que les 50 % du bouclier fiscal, mais il reste arbitraire ; de plus il s’agit d’un taux marginal.

Cependant, les quatre cas censurés sont des cas particuliers où le législateur voulait faire jouer à la fiscalité un rôle désincitatif :

– Les retraites-chapeau sont soumises à la CSG-CRDS, à l’IR et à une taxation spécifique qui atteint 21 % au-delà de 24 000 euros par mois. Au-delà de ce niveau, leur taux marginal d’imposition était donc de 75,34 %. Le Conseil a jugé ce taux excessif, contraire au principe d’égalité devant les charges publiques. La taxation spécifique a été ramenée à 14 %, soit un taux d’imposition marginal de 68,34 %. Le problème est que cette taxation spécifique n’avait pas pour objet de financer les charges publiques, mais de décourager ce type de rémunération. D’ailleurs, l’entreprise paie une taxe de 32 % sur ces retraites qui demeurent donc très coûteuses. Sans doute, faudra-t-il que le législateur se décide à les encadrer strictement : l’entreprise pourrait aider ses cadres dirigeants à se constituer un supplément de retraite, mais cette aide devrait être considérée comme un salaire et supporter toutes les cotisations sociales.

– Le Conseil interdit à l’Etat de taxer à 75 % le produit des titres et des bons dont l’identité du bénéficiaire n’est pas communiquée à l’administration fiscale en arguant que l’imposition totale atteint 90,5 %, compte tenu des prélèvements sociaux. Mais une personne riche taxée à 45 % à l’IR et à 1,5 % à l’ISF subit un prélèvement marginal de 95,5 % sur ses revenus d’intérêts. Il n’était donc pas injuste de faire subir la taxation maximum à une personne qui veut rester anonyme. Sans doute, faudra-t-il interdire ces bons anonymes.

– L’Etat souhaitait taxer fortement les plus-values sur les terrains à bâtir. Aux taxes spécifiques déjà en place (de l’ordre de 20 %), aux prélèvements sociaux (15,5 %), s’ajoutait la taxation des plus-values au barème de l’IR (avec un taux maximum de 49 %), sans abattement pour l’inflation ou la durée de détention. Le Conseil a estimé que la taxation totale qu’il évalue à 82 % était excessive. Certes, la non-prise en compte de l’inflation était contestable. Mais le calcul du Conseil suppose que le vendeur jouit de revenus supérieurs à 500 000 euros par an. De plus, cette plus-value est un pur effet d’aubaine, qu’il n’est pas illégitime de surtaxer.

– Les gains tirés des stock-options et des actions gratuites sont dorénavant imposés à l’IR comme à la CSG-CRDS. Ils supportent de plus une contribution salariale, non déductible de l’IR, naguère de 10 %, qui devait passer à 17,5 % (pour les actions détenues pendant un certain temps), à 22,5 % pour les autres. Le total aboutissait pour une imposition à la tranche de 45 % à un taux d’imposition total de 68,2 % (ou 73,2 %) ; pour la tranche de 49 % à 72 % (ou 77 %). Le Conseil a jugé cette taxation excessive ; il a maintenu la contribution salariale à 10 %, ce qui limite la taxation globale à 60,7 % pour la tranche de 45 % (ou 64,5 % pour celle de 49 %). Là-aussi, les entreprises payent une taxe de 30% sur les avantages qu’elles accordent à leurs salariés ou mandataires sociaux sous cette forme.

Dans ces quatre cas, le Conseil interdit de faire jouer à la fiscalité directe un rôle incitatif (ou plutôt désincitatif). Il faudra donc que le législateur utilise d’autres instruments, soit la taxation au niveau des entreprises, soit la réglementation.

Notons que le Conseil a une version strictement juridique de la notion d’imposition et de revenu. Ainsi, écrit-il à propos de la contribution employeur : « c’est une imposition à la charge de l’employeur qui ne s’impute pas sur le montant de la rente versée », alors que du point de vue économique, la distinction entre contribution employeurs et salariés n’a pas de sens, il faut faire masse des deux. De même, ne juge-t-il pas abusive la taxation des intérêts. Mais une personne recevant 4 % de taux d’intérêt quand l’inflation est de 2 %, n’a un revenu réel que de 2 %. Le total des prélèvements sociaux et de la tranche à 45 % de l’IR aboutit à une imposition nominale de 58,2 %, qui est en réalité de 116 % si on rapporte l’impôt (4*58,2 % = 2,32 %) au revenu réel (2 %, soit 4 % moins les 2% d’inflation).

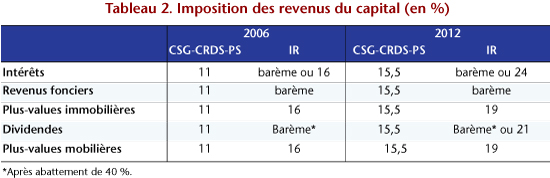

Le Conseil affirme que « les prélèvements sociaux qui pèsent sur les revenus de dividendes et de produits de placement ont des taux plus élevés que ceux qui pèsent sur les revenus d’activité », mais il ne tient compte que des prélèvements sociaux et de la CRDS-CSG, et pas des cotisations sociales employeurs. En fait, il ne compare pas précisément l’imposition des uns et des autres, ce qui obligerait à distinguer les cotisations ouvrant des droits, à tenir compte de l’inflation, de l’impôt sur les sociétés, etc. Il se limite au cas de « rupture caractérisée » de l’égalité devant l’impôt. Il est permis de le regretter.

Vers la réduction des niches fiscales

Le Conseil constitutionnel a heureusement censuré l’article 14 de la Loi de finances qui reportait une nouvelle fois de cinq ans l’extinction des dispositifs fiscaux dérogatoires en matière de droits de successions sur les biens immobiliers en Corse.

L’article 73 de la loi de finances classe en fait les réductions et crédit d’impôts en trois catégories. Certaines ne sont pas soumises au plafonnement global ; d’autres sont soumises à un plafond global de 10 000 euros ; d’autres (les investissements outre-mer et les investissements dans le cinéma) étaient soumises à un plafond spécifique de 18 000 euros + 4 % du revenu imposable. Le Conseil a maintenu cette distinction mais a réduit le plafond spécifique des investissements favorisés en supprimant la prise en compte de 4 % du revenu imposable. Seul, parmi les dépenses d’investissement, l’investissement dans la restauration d’immeubles dans les secteurs sauvegardés échappe maintenant à un plafonnement global. C’est un pas dans la bonne direction de suppression progressive de niches fiscales profitant aux plus riches, réduisant la progressivité de l’impôt et peu efficaces pour aider tel territoire ou telle activité. Reste au gouvernement à mettre en place, comme il s’y est engagé, des subventions explicites et mieux ciblées pour les départements d’outre-mer.

En revanche certaines exonérations injustifiées demeurent comme celles des revenus des placements en PEA et en assurance-vie, des majorations de retraites, de la participation et de l’intéressement. Il est dommage que le Conseil constitutionnel n’ait pas eu l’occasion de censurer ces dispositifs contraires au principe de soumission de tous les revenus à l’impôt sur le revenu.

Faut-il permettre l’optimisation fiscale ?

En ce qui concerne l’ISF, la position du Conseil est difficile à comprendre. D’une part, il proclame avec pertinence que la détention d’un patrimoine procure en elle-même une capacité contributive ; que l’ISF peut donc frapper des biens qui ne procurent aucun revenu ; que cette capacité contributive peut donc être supérieure aux revenus des biens imposables. Ceci l’amène à déclarer conforme à la Constitution la nouvelle version de l’ISF, même si elle aboutit dans certains cas à des taux de taxation marginaux très élevés de certains revenus, en particulier les revenus d’intérêt, puisque la taxation ne prend pas en compte la dépréciation liée à l’inflation. D’autre part, le Conseil avait proclamé en août 2012 que la remise à niveau de l’ISF devait obligatoirement s’accompagner de la remise en place d’un mécanisme de plafonnement. Le Conseil a heureusement accepté, en décembre 2012, que le plafonnement du total des impôts payés (ISF + IR + CRDS-CSG + prélèvement sociaux) soit établi à 75 % du revenu, soit nettement au-dessus des 50 % de l’ancien bouclier fiscal.

Mais le diable se cache dans les détails. Le revenu doit être mesuré de façon adéquate. Prenons un exemple extrême. Considérons Monsieur A qui dispose d’un patrimoine de 3 millions d’euros, placé en actions, qui lui rapportent des dividendes au taux de 8 %, soit 240 000 euros par an. Monsieur A va payer 37 200 euros de prélèvements sociaux, 40 366 euros d’IR et 15 690 euros d’ISF, soit un total de 93 256 euros, un taux de prélèvement global de 38,8 % : il n’est pas concerné par le plafonnement. Monsieur B dispose d’un patrimoine du même montant de 3 millions. Il l’a investi pour 1 million dans sa résidence principale. Les deux autres millions sont investis dans un fonds qui accumule ses 160 000 euros de dividendes et lui prête 120 000 euros pour vivre. Monsieur B n’a ainsi pas de revenus déclarés. Il ne paye que l’ISF, soit 12 690 euros, compte tenu de l’abattement de 30 % sur la résidence principale. Il serait absurde que l’Etat rembourse ses 12 690 euros à Monsieur B, sous prétexte que son taux d’imposition apparent est infini, alors que Monsieur B paye déjà 80 566 euros d’impôts de moins que Monsieur A, qui a la même capacité contributive.

Les bénéficiaires du plafonnement risquent donc d’être les personnes qui réussissent à ne pas déclarer de revenus en capitalisant les revenus de leur capital financier et en étant propriétaire de leur logement. C’est pourquoi, la Loi de finances 2013 avait prévu que les revenus capitalisés, dans des bons ou contrats de capitalisation, dans des trusts, dans des sociétés contrôlées par le contribuable, même s’ils ne sont pas effectivement réalisés, seraient pris en compte pour le plafonnement de l’imposition totale. On peut même regretter qu’elle ne soit pas allée au bout de sa logique en y faisant figurer les loyers implicites (la valeur du loyer du logement habité par son propriétaire). Malheureusement, le Conseil constitutionnel a censuré la prise en compte des revenus capitalisés en prétendant que ces revenus ne sont pas disponibles, qu’ils ne doivent donc pas être pris en compte pour déterminer les facultés contributives. Mais la non-disponibilité de ces revenus provient d’un choix du contribuable, choix dont le but est précisément d’échapper à l’impôt. Fallait-il maintenir cet instrument d’optimisation fiscale, tant prôné par les officines de défiscalisation ?

Dorénavant les plus-values de cessions de valeurs mobilières sont imposables aux prélèvements sociaux et à l’IR (avec un abattement de 40 % après 6 ans de détention). Il est cependant possible d’échapper à la taxation en transmettant les titres à plus-values latentes à ses enfants soit par donation, soit par succession, puisque ces deux opérations purgent la plus-value. Les enfants bénéficiaires peuvent revendre les titres, plus ou moins rapidement, et ne paient que la plus-value entre la donation et la vente ; la plus-value entre l’achat et la donation échappe à toute taxation. Cette optimisation fiscale est très pratiquée par les familles au patrimoine élevé. Pour la combattre, l’article 19 de la troisième Loi de finances rectificative pour 2012 prévoyait qu’en cas de revente avant 18 mois, le bénéficiaire de la donation de titres mobiliers serait imposé sur la plus-value totale depuis l’acquisition par le donateur (moins les droits de mutation qu’il aurait acquittés). Cette disposition a été censurée par le Conseil constitutionnel qui a jugé que le critère retenu (une revente avant 18 mois) n’était pas pertinent pour caractériser une opération d’optimisation fiscale et que le bénéficiaire ne pouvait payer un impôt sur les plus-values obtenues par le donateur. Certes, le dispositif adopté n’était pas satisfaisant : il maintenait la purge des plus-values par succession ; il ne frappait pas ceux qui pouvaient conserver plus de 18 mois les titres reçus. Mais la censure du Conseil constitutionnel laisse subsister la possibilité d’échapper à l’impôt. La situation ainsi maintenue n’est pas conforme à l’article 13, puisque les familles riches peuvent échapper à la taxation des plus-values. Il serait donc souhaitable que la loi aille jusqu’au bout de sa logique et impose les plus-values latentes au moment de la donation ou de la succession.

Dans ces deux cas, on ne peut que regretter que le Conseil constitutionnel désarme ainsi l’administration fiscale et l’empêche de lutter efficacement contre l’optimisation fiscale.

Conclusion

Le contrôle qu’exerce le Conseil constitutionnel sur la fiscalité repose sur une base fragile et archaïque, ce qui introduit une certaine incertitude dans la conduite des réformes fiscales.

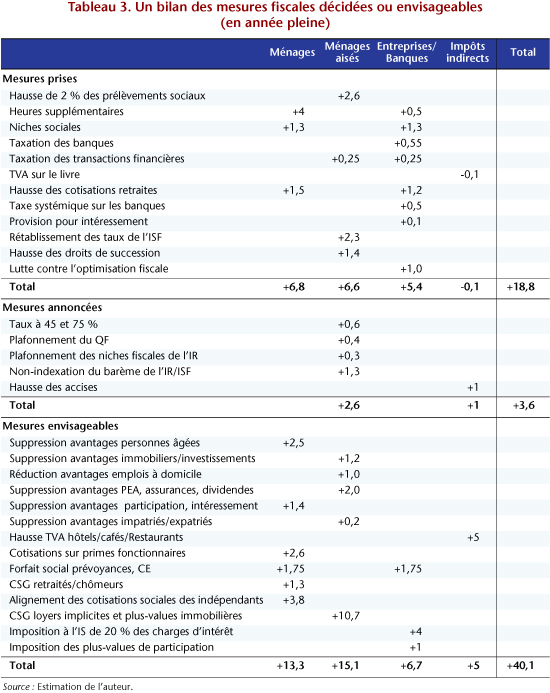

Le système fiscal français apparaît aujourd’hui d’une complexité excessive, que les réformes successives ne font qu’augmenter. En même temps, il est fortement redistributif : en particulier, les plus hauts salaires supportent des cotisations sociales sans plafond ; les revenus du capital sont assujettis aux prélèvements sociaux, l’impôt sur le revenu et l’ISF. De nombreuses complications sont inévitables : il faut tenir compte des charges effectivement supportées (pensions alimentaires), encourager certaines pratiques (dons aux œuvres), en taxer d’autres (plus-values immobilières et mobilières). La grande réforme fiscale qui rendrait le système plus simple et plus redistributif est un mythe.

Reste que le système français a besoin d’être repensé. Il faudrait réaffirmer son caractère familial, redéfinir la notion de revenu, bien distinguer les impôts et les cotisations ouvrant des droits à prestations, supprimer certaines dépenses fiscales, remplacer les autres par des subventions explicites. Cette transformation ne peut se faire par l’accumulation de réformes ponctuelles.