Pouvoir d’achat : une prime pour l’activité … à temps plein

par Pierre Madec et Raul Sampognaro

Dans son allocution du 10 décembre 2018, Emmanuel Macron a annoncé que « le salaire d’un travailleur au SMIC augmentera de 100 euros par mois dès 2019 sans qu’il en coûte un euro de plus à l’employeur ». Cet engagement a conduit le gouvernement à augmenter la prime d’activité[1] de 90 euros pour un salarié percevant un revenu d’activité équivalent à un SMIC à temps plein, la différence avec l’annonce présidentielle étant couverte par la hausse légale annuelle du SMIC.

Les bénéficiaires de la prime d’activité devraient percevoir dès le début du mois de février les premiers effets de cette mesure. Selon nos estimations, celle-ci a pour conséquence d’augmenter considérablement le nombre de ménages éligibles à la prestation, celui-ci passant de 3,9 à 5,1 millions. Si le taux de non recours des nouveaux éligibles est identique au taux observé avant la revalorisation, c’est-à-dire (21%), le coût budgétaire de la mesure serait de 2,3 milliards d’euros, une estimation inférieure à celle du gouvernement qui est de 2,6 milliards.

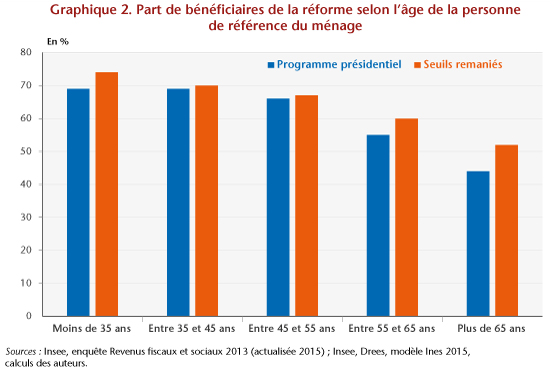

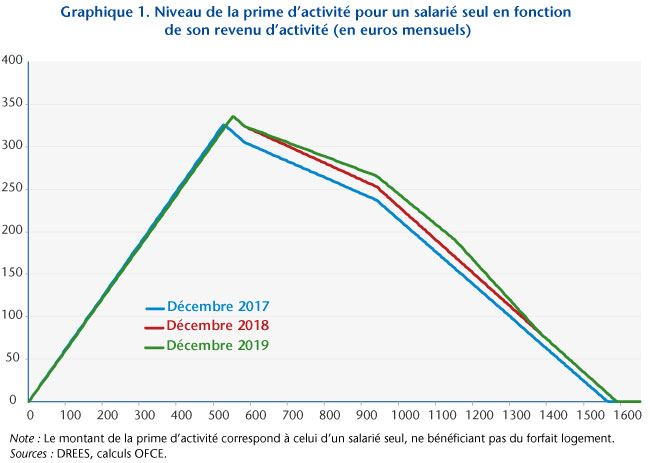

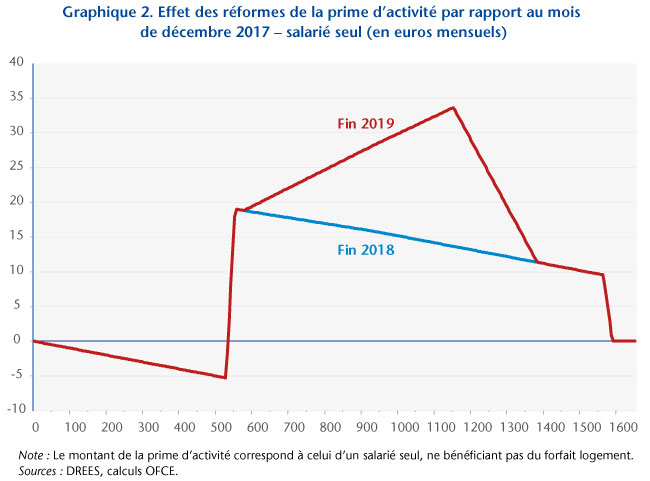

Afin de cibler la hausse de la prime d’activité autour des actifs gagnant l’équivalent d’un SMIC à temps plein, la mesure augmente le montant de la bonification individuelle et étend le nombre de bénéficiaires. Désormais, la bonification individuelle sera perçue à partir de la perception de revenus individuels équivalant à 0,5 SMIC mensuel et atteindra un montant maximal à 1 SMIC (alors qu’avant elle atteignait son niveau maximal à 0,8 SMIC). Par ailleurs, le montant maximal de la bonification est augmenté de 90 euros par mois. Ainsi, la décision de revaloriser la bonification individuelle et non le montant forfaitaire réduit, voire élimine, les gains pour les salariés aux durées de travail faibles au cours du mois. Le graphique 1 montre l’évolution de la prime d’activité à la suite des décisions du mois de décembre pour un individu célibataire, sans enfant et sans forfait logement.

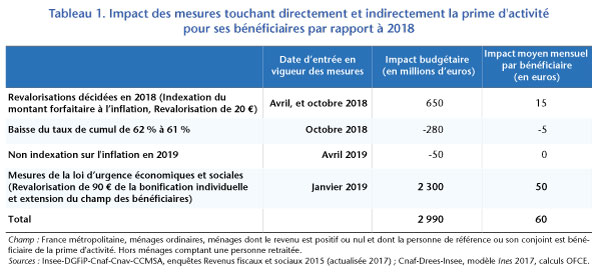

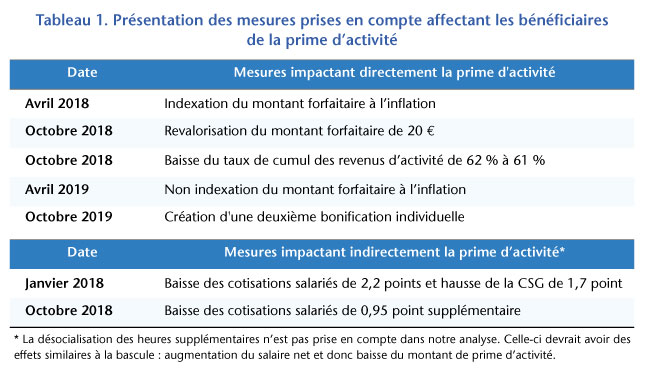

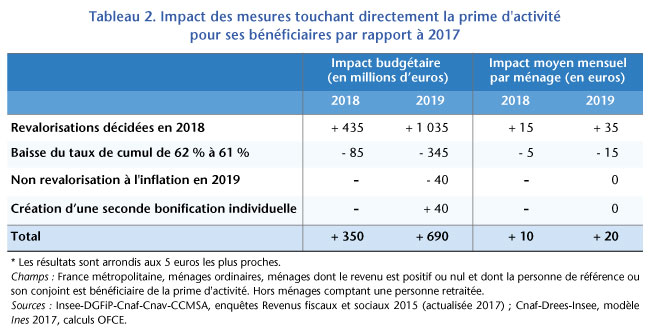

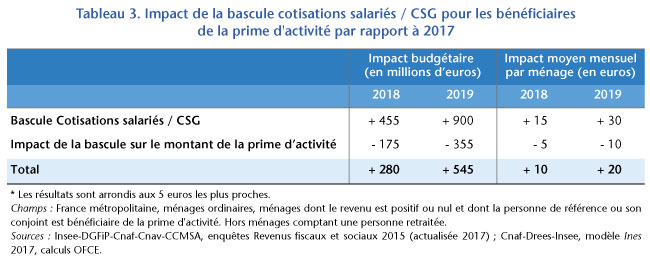

Notons également qu’avant ces annonces, au cours de l’année 2018, la prime d’activité a été l’objet d’évolutions impactant le pouvoir d’achat des bénéficiaires et pour certaines d’entre elles à contresens des mesures annoncées dans le cadre de la Loi de mesures d’urgence économiques et sociales. Si, au mois d’octobre 2018, le montant forfaitaire de la prestation a été revalorisé de 20 euros par mois, des modifications techniques sont intervenues pour réduire l’impact budgétaire de cette revalorisation : indexation ou absence d’indexation à l’inflation ou encore évolution du taux de cumul des revenus d’activité. En cumulant l’ensemble des mesures, les ménages bénéficiaires de la prime d’activité devraient voir le montant de leur prime s’accroître d’en moyenne de 60 euros par mois en 2019 par rapport à 2018 (tableau).

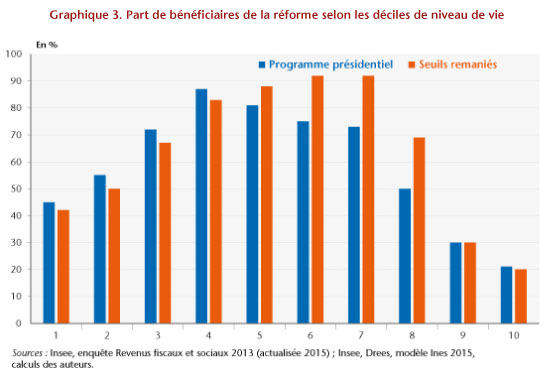

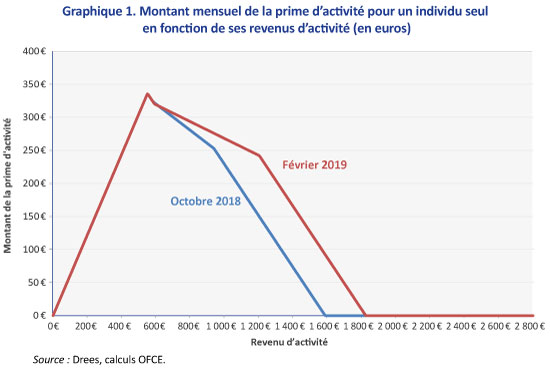

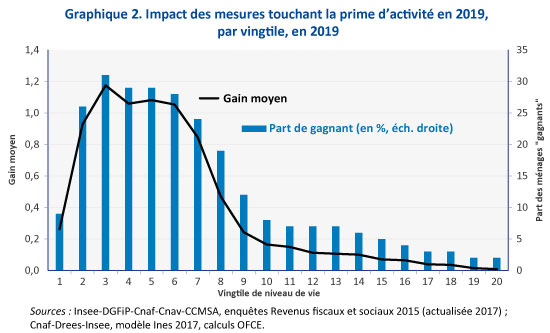

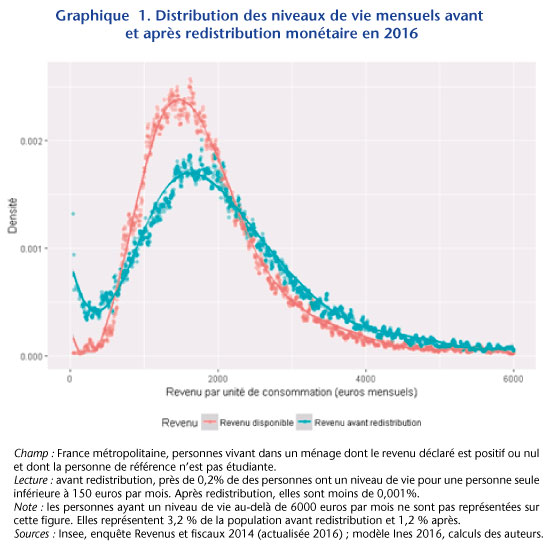

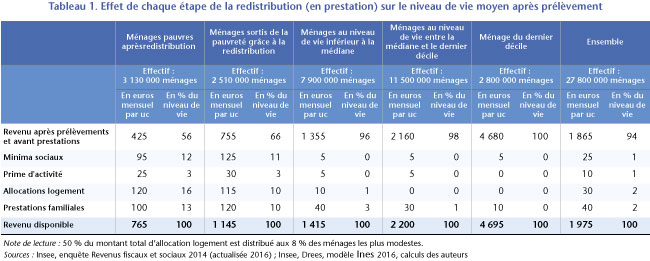

L’augmentation de la prime d’activité devrait augmenter le niveau de vie de nombreux ménages de la première moitié de la distribution. Rapportés aux niveaux de vie des ménages, les gains à attendre ne devraient pas dépasser 1,2% par vingtile. Entre les 2e et 6e vingtile (soit le tiers des ménages les plus modestes hors 5% les plus pauvres), plus d’un quart des ménages devrait être concernés par l’augmentation de la prime d’activité pour un gain moyen compris entre 1% et 1,2% de leur niveau de vie. A contrario, au sein des 30% de ménages les plus modestes, deux ménages sur trois ne devraient pas bénéficier des mesures touchant à la prime d’activité.

[1] La prime d’activité est un complément de revenus d’activité s’adressant aux travailleurs aux revenus modestes.

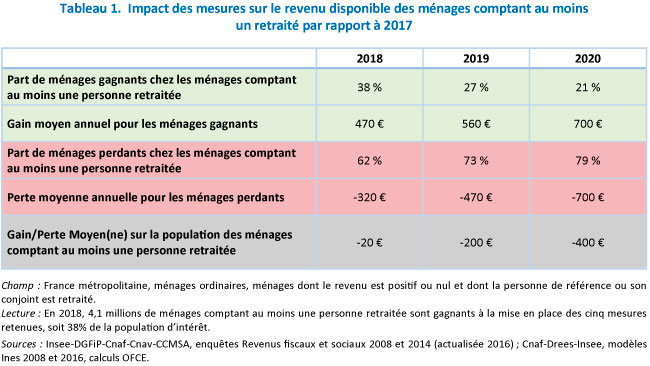

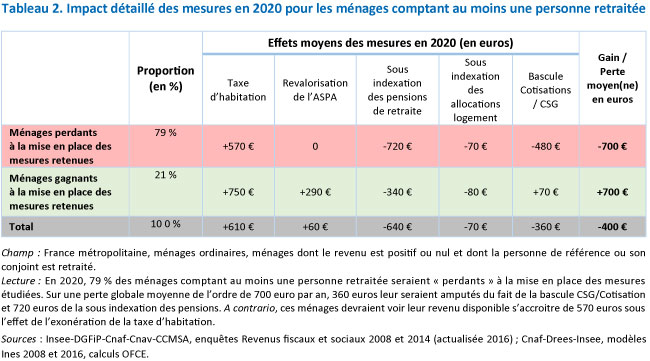

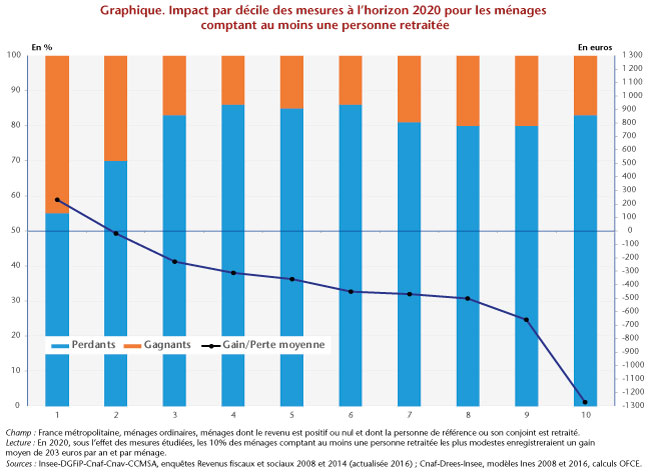

En 2019, du fait de la sous-indexation des pensions de retraite, l’impact des mesures retenues serait globalement négatif sur le revenu disponible des retraités, et ce malgré l’annonce récente d’annulation de la hausse de la CSG pour 300 000 retraités. En moyenne, les ménages comptant au moins une personne retraitée perdraient 200 euros par an du fait de l’entrée en vigueur des mesures. Si la part des ménages perdants est plus forte (73%), des ménages continueraient tout de même à être « bénéficiaires nets » des mesures, notamment sous l’effet de la montée en charge de l’exonération de la taxe d’habitation et des revalorisations de l’ASPA.

En 2019, du fait de la sous-indexation des pensions de retraite, l’impact des mesures retenues serait globalement négatif sur le revenu disponible des retraités, et ce malgré l’annonce récente d’annulation de la hausse de la CSG pour 300 000 retraités. En moyenne, les ménages comptant au moins une personne retraitée perdraient 200 euros par an du fait de l’entrée en vigueur des mesures. Si la part des ménages perdants est plus forte (73%), des ménages continueraient tout de même à être « bénéficiaires nets » des mesures, notamment sous l’effet de la montée en charge de l’exonération de la taxe d’habitation et des revalorisations de l’ASPA.

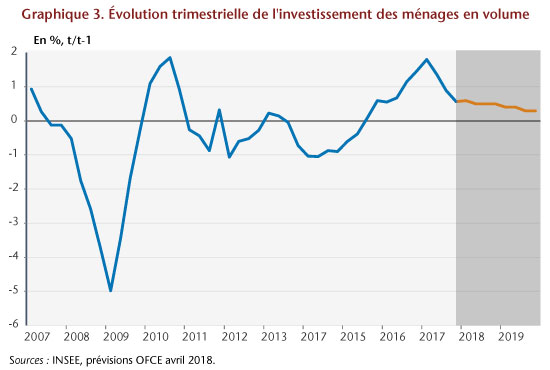

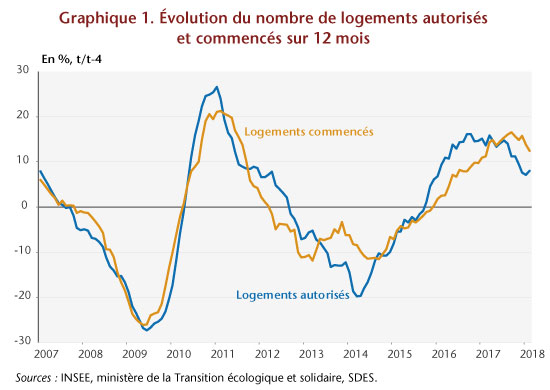

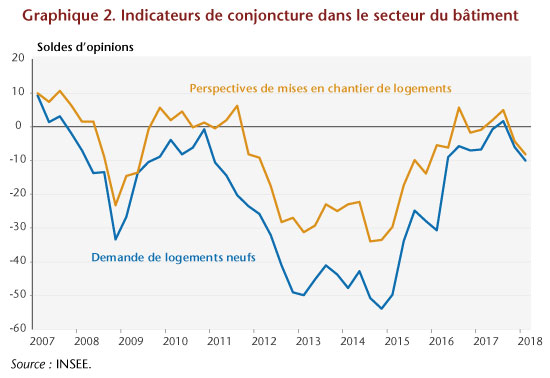

Les économies demandées aux organismes de logements sociaux, associées à la contraction des enveloppes consacrées aux aides à l’accession à la propriété et à l’investissement locatif privé, laissent planer le risque d’un repli du marché de la construction dans les trimestres à venir, même si celui-ci pourrait être en partie compensé par le dynamisme du pouvoir d’achat et des taux d’emprunt toujours bas. À l’horizon 2019, l’investissement des ménages devrait ralentir. Après 5,3% en 2017, il croîtrait de 2,5% en 2018 et de 1,3% en 2019 (graphique 3).

Les économies demandées aux organismes de logements sociaux, associées à la contraction des enveloppes consacrées aux aides à l’accession à la propriété et à l’investissement locatif privé, laissent planer le risque d’un repli du marché de la construction dans les trimestres à venir, même si celui-ci pourrait être en partie compensé par le dynamisme du pouvoir d’achat et des taux d’emprunt toujours bas. À l’horizon 2019, l’investissement des ménages devrait ralentir. Après 5,3% en 2017, il croîtrait de 2,5% en 2018 et de 1,3% en 2019 (graphique 3).