Le montant des recettes publiques en 2018 réserve-t-il une surprise ?

par Raul Sampognaro

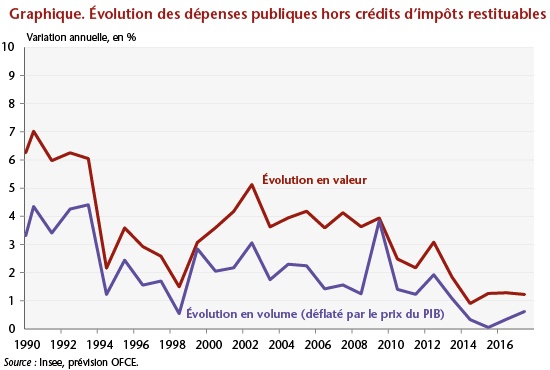

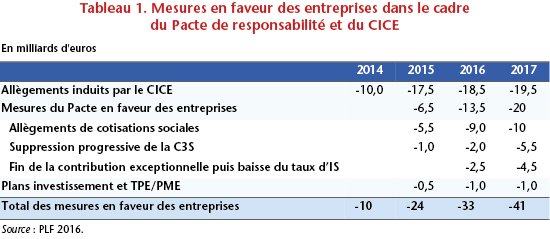

En 2017 le déficit public français s’est amélioré de 0,8 point de PIB pour atteindre 2,6 % du PIB et passer sous la barre des 3 %. La baisse du déficit s’explique en grande partie par la hausse de 0,7 point de PIB du taux de prélèvements obligatoires (PO). Cette hausse s’est opérée alors même que les mesures discrétionnaires augmentaient les PO à peine de 0,1 point de PIB[1]. Ainsi, ces prélèvements ont connu un dynamisme bien supérieur à celui du PIB. Ce différentiel explique 0,6 point de PIB de la hausse totale du taux de PO. La question se pose de savoir si ce dynamisme des assiettes fiscales peut se maintenir en 2018.

La sensibilité des recettes fiscales à la croissance dépend des conditions cycliques

À court terme, les élasticités des recettes fiscales au PIB peuvent fluctuer et s’éloigner de leur niveau de long terme[2]. Trois raisons peuvent modifier le lien entre niveau d’activité et recettes publiques :

– La composition de la croissance : toutes les composantes du PIB ne sont pas soumises à la même taxation. Ainsi, une croissance portée par la consommation des ménages aura plus d’impact sur les recettes publiques que si elle l’est par les exportations ;

– Le cycle du prix des actifs : certaines recettes sont liées aux prix des actifs (immobiliers ou financiers) qui ne sont pas toujours corrélés au cycle du PIB. Ceci est notamment vrai pour la fiscalité locale ou les impôts assis sur la valeur du patrimoine ;

– Un effet dynamique sur l’assiette fiscale : certains impôts sont encaissés sur la base d’une assiette correspondant à l’année antérieure. Ainsi, les recettes d’IS de l’année t sont dépendantes des profits déclarés pour l’année t-1. De même, l’IRPP dépend (avant l’instauration du prélèvement à la source) du revenu de l’année précédente. Le décalage entre la dynamique du PIB et de celle des profits ou du RDB peut casser le lien entre PIB et recettes.

Ces facteurs ont joué en 2017 et, en particulier, l’emploi est reparti à la hausse. Dans ce contexte, ce sont surtout les impôts assis sur les revenus et le patrimoine (+5,2 %) et les impôts sur les produits et la production (+4,6 %) qui ont crû plus fortement que le PIB nominal (+2,8 %).

Une estimation de la sensibilité des recettes à la croissance en fonction du cycle pour la France

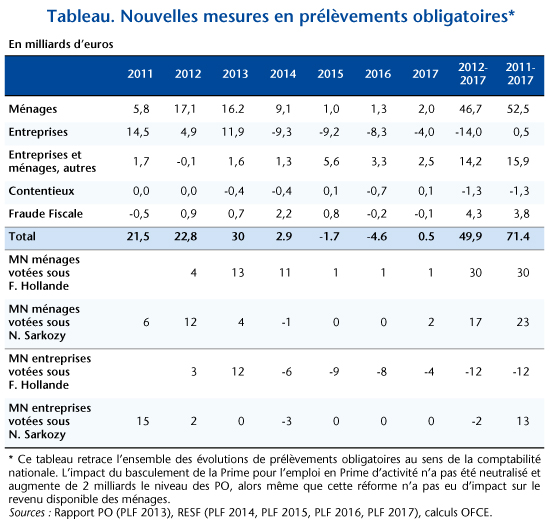

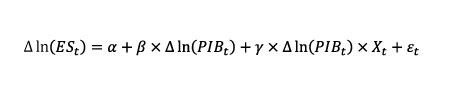

Évaluer le lien entre l’évolution des recettes et celle du PIB requiert de tenir compte des changements législatifs introduits. Il est possible d’appréhender l’impact des nouvelles mesures à partir des évaluations réalisées dans chaque projet de loi de finances. Nous suivons la méthodologie de Lafféter et Pak (2015)[3] pour obtenir une série des recettes corrigées des changements législatifs sur la période 1998-2017 (notée ). Le lien existant entre l’évolution spontanée des PO et le cycle de l’activité économique est évalué sur la base du modèle suivant, qui sera estimé économétriquement :

Où représente le PIB nominal à la date et des variables cycliques qui peuvent modifier à court terme l’élasticité des recettes fiscales au PIB nominal.

Où représente le PIB nominal à la date et des variables cycliques qui peuvent modifier à court terme l’élasticité des recettes fiscales au PIB nominal.

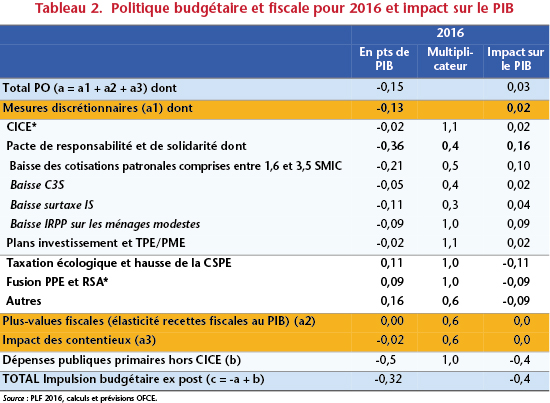

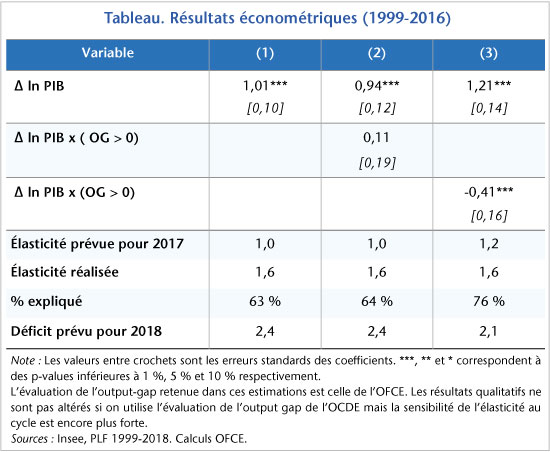

La spécification (1), présentée dans le tableau 1, relie simplement les recettes fiscales au PIB nominal à législation constante, sans se soucier du contexte cyclique. Dans ce modèle de référence, l’élasticité estimée est bien unitaire, ce qui traduit bien l’idée que les recettes fiscales, corrigées des mesures fiscales, croient spontanément comme le PIB.

L’ajout de variables cycliques modifie le diagnostic. En particulier, la spécification (3) couple la croissance du PIB nominal avec le niveau de l’output-gap. En bas de cycle, l’élasticité des recettes serait sensiblement supérieure à l’unité et serait de 1,21.

Les recettes peuvent rester dynamiques en 2018

En 2018, l’output gap resterait ouvert et la reprise devrait se poursuivre en France selon notre dernière prévision. Dans ce contexte, un aléa haussier sur les recettes ne peut pas être exclu. Dans notre scénario de base – prudent – où l’élasticité des PO serait unitaire, le déficit nominal s’établirait à 2,4 %. En revanche, si l’élasticité s’établit à 1,21, un surplus de recettes fiscales de 6 milliards peut être attendu (0,3 point) et le déficit serait de 2,1 % du PIB.

Une telle surprise donnerait de l’air au gouvernement et sécuriserait sa trajectoire de finances publiques. Or, la France affiche une stabilisation de son solde structurel pour 2018. Ceci constitue une déviation de plus de 0,5 point de PIB vis-à-vis de la convergence vers son Objectif de Moyen Terme (OMT) dans le cadre du volet préventif du Pacte de stabilité[4], ce qui pourrait aboutir au renforcement des procédures budgétaires européennes. Or, avec une surprise positive sur les recettes – que l’on peut évaluer à 0,3 point de PIB d’après l’estimation du tableau 1 – l’écart vis-à-vis des obligations en termes de convergence vers l’OMT serait plus faible et dans la marge des déviations annuelles autorisées par le Pacte de stabilité et de croissance (0,25 point de PIB). Ceci, permettrait à la France de préserver sa stratégie de finances publiques et cela sans même jouer la carte des flexibilités existantes dans la gouvernance européenne, comme celles de la clause de réformes structurelles et la clause d’investissement public.

[1] Ce chiffre inclut la contribution exceptionnelle sur les bénéfices des grandes entreprises – 0,2 point de PIB – destinée à financer la moitié du remboursement de la taxe sur les dividendes annulés par le Conseil constitutionnel. Cette contribution exceptionnelle constitue un one-off qui ne sera pas reconduit en 2018. Ainsi, les mesures discrétionnaires structurelles peuvent même être évaluées comme une baisse de la fiscalité de 0,1 point de PIB.

[2] Dans un premier temps on peut considérer cette élasticité de long terme comme étant unitaire. La DG Trésor l’évalue à 1,04.

[3] Lafféter Q. et M. Pak, 2015, « Élasticités des recettes fiscales au cycle économique : étude de trois impôts sur la période 1979-2013 en France », Document de travail, INSEE, G. 2015/08.

[4] Le 23 mai 2018 la Commission européenne a publié sa recommandation au Conseil pour acter la fin de la procédure de déficit excessif ouverte à l’encontre de la France en 2009. Cette recommandation sera validée par le Conseil avant la fin du mois de juin 2018.