« RUE » : une ambition à financer

par Pierre Madec et Xavier Timbeau

Cette évaluation du Revenu universel d’existence (RUE), proposition phare de Benoît Hamon, met en lumière un impact potentiellement important du dispositif sur le niveau de vie des ménages les plus modestes et sur les inégalités de niveau de vie. S’il était mis en œuvre, le Revenu universel d’existence aurait pour effet de faire de la France l’un des pays les plus égalitaires de l’Union européenne. En contrepartie, le coût « net » du dispositif pourrait s’avérer élevé, de l’ordre de 45 à 50 milliards d’euros. Compte tenu du coût de la mesure, son financement par une réforme de l’impôt sur le revenu pourrait accroître encore la redistribution du système socio-fiscal français mais conduirait à une hausse considérable des taux marginaux supportés par les ménages les plus aisés.

En en faisant l’une des propositions phares de son programme pour la présidentielle, Benoît Hamon a relancé le débat autour du revenu universel. Projet radical et sujet à de nombreuses controverses (voir par exemple Allègre et Sterdyniak, 2017), la quantification d’un tel projet est nécessaire. En partant du projet de Benoît Hamon, significativement modifié ces dernières semaines, nous tentons ici, sous un certain nombre d’hypothèses importantes (individualisation totale ou partielle, dépendance aux autres prestations sociales) un premier travail d’évaluation. L’idée ici n’est pas d’entrer dans le débat de savoir si les modalités d’application retenues sont ou non pertinentes, à l’exemple de l’exclusion des retraités, ou de juger si la proposition dans sa forme actuelle s’est éloignée d’un idéal d’universalité. Le but ici est de s’extraire de ce type de débat et de qualifier et quantifier les effets de la mise en œuvre du RUE tel que proposé par le candidat à la présidentielle.

La dernière version de la première étape du revenu universel d’existence (RUE) peut se résumer ainsi : « le revenu universel correspond à une hausse de revenu net qui commence à 600 euros pour les personnes sans ressources et s’annule ensuite à 1,9 SMIC brut ».

Ainsi posée, la proposition est celle d’une allocation différentielle permettant de ne pas faire apparaître un surcroît d’impôt artificiel chez ceux dont la situation de revenu n’est pas modifiée par le revenu universel.

Pour les couples mariés, le dispositif n’est pas automatiquement individualisé puisqu’il laisse le choix de maintenir ou non une imposition commune. Les couples dont le quotient conjugal est inférieur au montant potentiel de RUE devraient choisir l’individualisation. C’est le cas des couples au sein desquels les ressources et la différence de revenu sont faibles. A contrario, les couples pour lesquels le quotient conjugal procure un avantage plus élevé que le RUE devraient faire le choix de maintenir une imposition commune[1]. Ce sera notamment le cas des couples au sein desquels l’un des individus a des revenus très élevés et l’autre aucun revenu[2].

Pour les ménages les plus modestes le RUE remplace le RSA et la Prime d’activité, et le calcul des prestations sociales (allocations logement et familiales, Allocation adulte handicapé, bourses, …) n’est pas modifié, leurs montants étant inclus dans les ressources servant de référence pour le calcul du revenu universel.

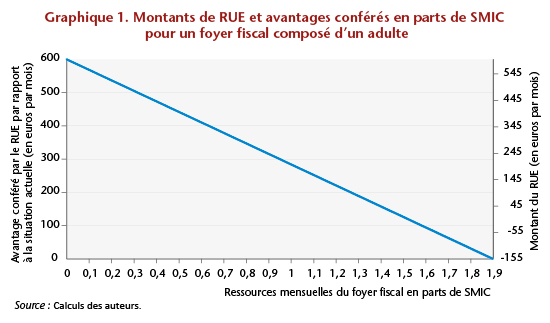

Dans le cadre général, pour l’ensemble des foyers fiscaux dont les ressources sont inférieures à 1,9 SMIC brut, soit 2 800 euros brut par mois, le RUE est égal à la différence entre le montant de base de 600 euros par mois (7 200 euros par an) et 27,4% des ressources brutes du foyer fiscal. Pour les foyers fiscaux non imposables, le RUE est considéré comme un impôt sur le revenu négatif. Pour les foyers imposables ayant des ressources comprises entre 1,5 et 1,9 SMIC brut (3,8 SMIC dans le cas d’un couple marié), le RUE vient diminuer l’impôt dû, augmentant le revenu disponible pour le ménage, ce revenu supplémentaire s’annulant à 1,9 SMIC. Le coût pour les finances publiques de la mesure pour ces ménages correspond donc à la différence entre le montant du RUE et l’impôt sur le revenu actuellement acquitté. Pour les foyers fiscaux dont les ressources brutes sont supérieures à 1,9 SMIC brut (3,8 SMIC pour les couples mariés), le système actuel s’applique et le gain est nul (graphique 1).

Formellement, le montant mensuel de RUE perçu par le foyer fiscal composé d’un seul adulte et ayant des ressources inférieures à 1,9 SMIC brut est assis sur la formule suivante :

RUE = 600 – 0,274 x RB

RB, les ressources brutes, correspondent au revenu imposable brut (RIB), au sens du code des impôts, du foyer fiscal augmenté d’un coefficient 1,33 permettant d’approximer la conversion entre revenu imposable et ressources brutes des charges et cotisations, assiette retenue pour le calcul du RUE. Dans le cas d’un couple marié, le RUE est calculé de la façon suivante, le RUE tel que proposé n’étant alors pas individualisé :

RUE = [600 – 0,274 x RB/2] x 2

Afin de mesurer l’impact redistributif de la mesure, nous avons mobilisé le modèle de micro simulation INES[3] de la DREES et l’INSEE (voir encadré)La dernière version opérationnelle du modèle datant de 2015, les résultats présentés devront être interprétés en écart à la législation de 2015. De fait, des dispositifs tels que la Prime d’activité, mise en place en 2016, ne sont pas ici pris en compte au contraire de la Prime pour l’emploi (PPE).

Les plus de 18 ans encore rattachés fiscalement au foyer fiscal de leurs parents, éligibles au RUE, devraient, dès janvier 2018, quitter le foyer fiscal de leurs parents afin de pouvoir bénéficier du RUE. Il est à noter que ce cas n’est pas traité dans notre évaluation, compte tenu de la complexité de la prise en compte des transferts entre parents et enfants lorsqu’ils ne sont pas dans le même foyer fiscal. Nous nous concentrerons ainsi sur les ménages pour lesquels la personne de référence était âgée de 18 à 64 ans soit 20 millions de ménages parmi les 28,3 millions de ménages français, les autres, retraités, n’étant pas éligibles au dispositif.

Le RUE a été modélisé comme une ligne supplémentaire dans le calcul de l’impôt sur le revenu, son montant venant se soustraire, sous les conditions d’âge, de ressources et de statut marital explicitées précédemment, à cette dernière.

Sous ces hypothèses, le RUE devrait bénéficier à 11,6 millions de ménages dont la personne de référence est âgée de 18 à 64 ans pour un coût brut de l’ordre de 51 milliards d’euros soit une moyenne de 4 400 euros par an et par ménage bénéficiaire.

Le coût brut n’est pas le coût pour les finances publiques. En effet, la mise en place du RUE engendrerait de facto la disparition du RSA-socle et de la Prime d’activité du système socio-fiscal français. En 2016, ces deux dispositifs ont eu un coût budgétaire proche de 15 milliards d’euros (10 milliards d’euros pour le RSA et 5 milliards pour la Prime d’activité). De plus, les interactions entre le revenu universel et les autres prestations sociales ne sont pas encore tout à fait arrêtées dans la proposition de Benoît Hamon[4]. Si le montant perçu de RUE venait à être pris en compte pour le mode de calcul des autres prestations sociales, les montants versés au titre de celles-ci se réduiraient significativement. Le coût brut du revenu universel resterait inchangé mais des économies pourraient être réalisées sur des prestations sociales. Nous faisons l’hypothèse ici que le montant perçu en prestations sociales par le ménage est pris en compte lors du calcul définitif. Autrement dit, nous soustrayons au montant de RUE perçu par le ménage 27,4% du montant de l’ensemble des prestations sociales en espèces (allocation logement et familiale, bourses, Allocation adulte handicapée, …, soit 32 milliards d’euros par an pour les bénéficiaires potentiels du RUE) qu’il perçoit. Si cette prise en compte des prestations dans le calcul du montant du RUE est rendue complexe par la structure du modèle de microsimulation, il est possible d’estimer la réduction du montant global de RUE versé en prenant en compte l’ensemble des prestations sociales à environ 6 milliards d’euros.

Dans le cas où cette option serait privilégiée – ce que nous supposons faute de plus de précisions – le coût « net » du RUE, exclusion faite des 18-25 ans rattachés fiscalement à leurs parents, serait alors de l’ordre de 30 milliards d’euros, soit un montant proche de celui affiché par le candidat, montant auquel une fois encore il conviendra d’additionner le montant dû aux individus âgés de 18 à 24 ans qui sont aujourd’hui fiscalement rattachés à leurs parents. En 2015, sur les 5,2 millions d’individus de 18 à 24 ans, 1,7 million étaient fiscalement indépendants de leurs parents. En le majorant du coût brut supplémentaire (si tous les 18-24 ans ne sont plus rattachés au foyer fiscal de leurs parents) il serait donc de l’ordre de 25 milliards d’euros auquel il conviendrait de soustraire 27,4 % des bourses (0,115 milliard d’euros par an environ) et aides au logement versées (1,4 milliard d’euros par an) ainsi que l’avantage fiscal dont bénéficient actuellement les parents des dits individus (avantage majoré à 1 500 euros par an et par enfant, au maximum 5,2 milliards si tous les foyers sont au plafond).

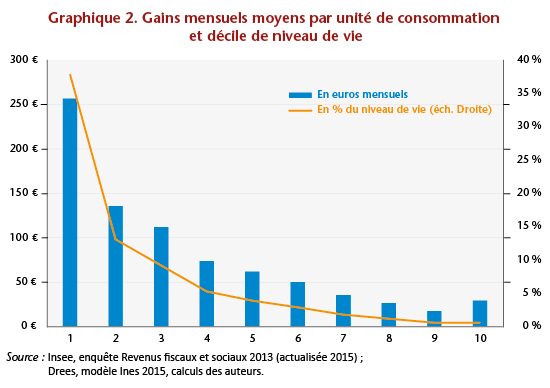

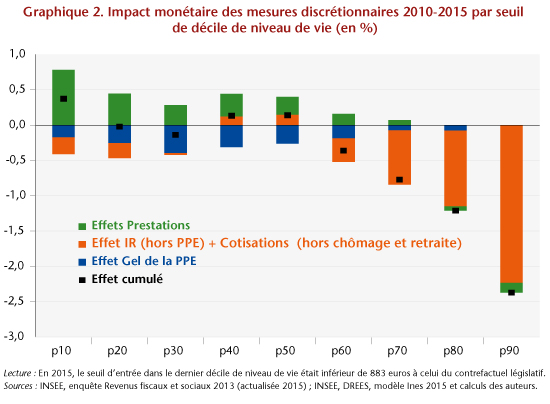

Ciblé sur les ménages à bas revenus, le dispositif, non financé par une augmentation de l’imposition des ménages ou une baisse des prestations sociales, impacterait positivement le bas de la distribution des niveaux de vie (graphique 2)[5].

En moyenne, les ménages du premier décile de niveau de vie devraient voir leur niveau de vie augmenter de 257 euros par mois et par unité de consommation (UC), soit une hausse de 38% de leur niveau de vie moyen. Le gain pour les ménages du deuxième décile devrait être quant à lui deux fois inférieur à 137 euros par mois et par unité de consommation, soit une augmentation de 13% de leur niveau de vie moyen.

Compte tenu du fait que le RUE, contrairement à nombre de prestations, soit attribué non pas aux ménages mais aux foyers fiscaux, certains membres (non rattachés fiscalement mais cohabitants comme les couples non mariés non pacsés) de quelques ménages des derniers déciles de la distribution des niveaux de vie devraient percevoir le RUE (et le dernier décile plus que le neuvième par un effet de composition). En d’autres termes, il existe des foyers fiscaux à faible revenu brut au sein de ménages à niveau de vie élevé[6].

Sous ces hypothèses d’application du RUE, le niveau de vie médian serait relevé de 3,6% et le taux de pauvreté, c’est-à-dire la part des ménages français ayant des ressources inférieures à 60% du niveau de médian, c’est-à-dire environ 1 000€/mois/unité de consommation, atteindrait 8,5% contre 13,4% à l’heure actuelle. Le niveau de vie médian des ménages les plus pauvres – c’est-à-dire ceux ayant un niveau de vie inférieur au seuil de pauvreté – atteindrait 11%. L’intensité de la pauvreté, mesurée comme l’écart relatif entre le niveau de vie médian de la population pauvre et le seuil de pauvreté, se verrait elle aussi réduite d’un tiers passant de 17% aujourd’hui à 11%.

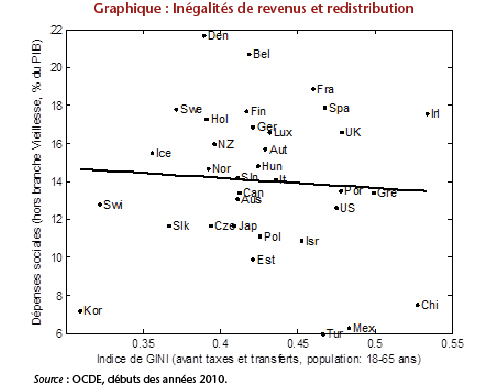

Enfin, le coefficient de Gini de niveau de vie, indicateur d’inégalité, serait lui diminué de 0,04 à un niveau de 0,26, faisant ainsi passer la France d’une situation médiane en termes de Gini au niveau européen à une situation parmi les moins inégalitaires, le Gini médian européen se situant en 2015 à 0,30 (et le plus bas à 0,25).

Sans les jeunes (18-24 ans) rattachés fiscalement à leurs parents, le coût net du RUE serait de l’ordre de 30 milliards d’euros. En les ajoutant, sous réserve d’une évaluation plus fine, le coût net serait de l’ordre de 49 milliards. Ces montants sont loin des 400 milliards un temps annoncés, mais restent non négligeables[7]. Si l’on finançait le RUE par une réforme de la fiscalité des personnes, cela conduirait à une hausse considérable des taux marginaux touchant les déciles les plus élevés de la distribution des revenus. Pour rappel, l’impôt sur le revenu des personnes physiques est une ressource de 74 milliards annuels. La mobilisation d’une autre base fiscale comme le patrimoine est également possible mais aboutirait à une hausse très significative de cette fiscalité. La taxe foncière et l’ISF apportent aujourd’hui un peu moins de 30 milliards d’euros. Par ailleurs, les effets redistributifs du RUE – conséquents selon notre évaluation –, seraient amplifiés par une hausse des fiscalités déjà progressives.

_________________________________________________________________________

Encadré : Le modèle de micro simulation Ines (Sources : INSEE, DREES)

Ines est l’acronyme d’« Insee-Drees », les deux organismes qui développent conjointement le modèle. Le modèle est basé sur les enquêtes Revenus fiscaux et sociaux (ERFS) de l’Insee, qui comprennent plusieurs centaines d’informations sur chaque individu et des données précises et fiables sur les revenus, issues des déclarations fiscales. Il permet de simuler toutes les années législatives récentes sur les millésimes d’ERFS récents.

Ce modèle est utilisé pour réaliser des études à périodicité annuelle, mais il est aussi mobilisé dans le cadre d’études approfondies afin d’éclairer le débat économique et social dans les domaines de la redistribution monétaire, la fiscalité ou la protection sociale. Enfin, il est parfois utilisé comme outil d’appui à la réflexion pour répondre à des sollicitations ponctuelles de divers Hauts conseils, de ministères de tutelle ou d’organismes de contrôle (IGF, Cour des comptes, Igas).

Le modèle Ines simule :

— les prélèvements sociaux et fiscaux directs : les cotisations sociales, la CSG, la CRDS et l’impôt sur le revenu (y. c. la prime pour l’emploi) ;

— les prestations sociales autres que celles correspondant à des revenus de remplacement : les aides personnelles au logement ; les principaux minima sociaux : le revenu de solidarité active (RSA), l’Allocation pour adulte handicapé (AAH) et ses compléments, les allocations du minimum vieillesse et l’Allocation supplémentaire d’invalidité (ASI) ; les prestations familiales : allocations familiales (AF), complément familial, Allocation de rentrée scolaire (ARS) et les bourses du secondaire, Prestation d’accueil du jeune enfant (Paje) et ses compléments (complément libre choix d’activité – CLCA – et complément libre choix du mode de garde – CMG), les subventions publiques pour la garde d’enfants en crèches collectives et familiales, l’Allocation de soutien familial (ASF) et l’Allocation d’éducation de l’enfant handicapé (AEEH) ; la Prime d’activité.

Les principales omissions concernent les taxes et aides locales (taxe foncière par exemple) et l’Impôt de solidarité sur la fortune. Les pensions de retraite, les allocations chômage et la taxe d’habitation ne sont pas simulées mais sont présentes dans les données. Les prélèvements indirects n’entrent pas non plus dans le champ d’analyse du modèle Ines stricto sensu. Le modèle simule, sur barèmes, les différentes prestations auxquelles chaque ménage a droit et les impôts et prélèvements qu’il doit acquitter. Ines est adossé à l’enquête Revenus fiscaux et sociaux (ERFS) de l’Insee qui réunit les informations sociodémographiques de l’enquête Emploi, les informations administratives de la Cnaf, la Cnav et la CCMSA et le détail des revenus déclarés à l’administration fiscale pour le calcul de l’impôt sur le revenu.

Ines est un modèle dit « statique » : il ne tient pas compte des changements de comportement des ménages, par exemple en matière de natalité ou de participation au marché du travail, que pourraient induire les évolutions des dispositions de la législation socio-fiscale. Depuis 1996, le modèle est mis à jour chaque année durant l’été afin de simuler la législation la plus récente, portant sur la dernière année révolue. Par exemple, à l’été 2016, Ines a été mis à jour pour simuler la législation de l’année 2015. Sur la base de ces mises à jour, les équipes de l’INSEE et de la DREES contribuent annuellement au Portrait social de l’INSEE dans lequel elles analysent le bilan redistributif des mesures de prélèvements et de prestations prises au cours de l’année précédente. La dernière publication s’intitule « Les réformes des prestations et prélèvements intervenues en 2015 opèrent une légère redistribution des 30 % les plus aisés vers le reste de la population » (André, Biotteau, Cazenave, Fontaine, Sicsic, Sireyjol).

______________________________________________________________

[1] Rappelons que le quotient conjugal donne droit à une réduction d’impôts maximale de 30 000 euros annuel. La suppression du quotient conjugal rapporterait 5,5 milliards d’euros (HCF 2011) mais coûterait l’ensemble des RUE versés aux conjoints avec un revenu inférieur qui ont choisi l’individualisation.

[2] Nous avons fait le choix de ne pas prendre en compte ces mécanismes d’optimisation fiscale au sein des ménages mais il est entendu que l’évaluation proposée du coût du dispositif est dès lors sous-estimée.

[3] Le code source et la documentation du modèle de micro-simulation INES a été ouvert au public en juin 2016 (https://adullact.net/projects/ines-libre). Nous utilisons la version en libre accès de 2015 depuis le 1er octobre 2016.

[4] En particulier, l’utilisation d’un modèle de micro simulation comme INES permet d’explorer les conséquences des choix d’articulation sur la situation des intéressés, sur la redistribution nette opérée et sur le reste à financer. Un changement dans les règles d’attribution ou de calcul d’une prestation sociale peut avoir des impacts importants sur le coût net et sur les effets redistributifs.

[5] Le dispositif proposé modifie significativement la distribution des niveaux de vie. De fait, certains ménages voient leur appartenance à un décile de niveau de vie, positivement ou négativement. Les déciles sont ici maintenus à leur niveau avant réforme.

[6] A titre d’illustration, l’âge moyen des personnes de référence des ménages du dernier décile de niveau de vie bénéficiaires du RUE est supérieur à 55 ans. On peut ainsi supposer que ces ménages abritent en leur sein des jeunes adultes indépendants fiscalement et aux ressources faibles.

[7] L’évaluation présentée ici est dite « statique ». Elle ne prend donc pas en considération les possibles modifications de comportement des individus vis-à-vis de l’emploi engendrées par l’entrée en vigueur de la mesure.