Quels sont les facteurs de la hausse des dettes publiques en zone euro de 1999 à 2019 ?

par Pierre Aldama

Entre 1999 et 2019, à la veille de la pandémie de la Covid-19, les dettes

publiques avaient augmenté en moyenne de 20 points de PIB dans les 11 plus

anciens membres de la zone euro. Cette hausse des dettes publiques est

communément attribuée aux déficits budgétaires structurels, en particulier ceux

d’avant-crise et dans les pays du « Sud ». Cependant, quelle est

vraiment la part du stock de dette publique en 2019 que l’on peut attribuer aux

déficits structurels, et celles qui sont attribuables à la croissance du PIB, à

la charge d’intérêts ou aux déficits conjoncturels ? Dans ce billet, on décompose

les variations de dette publique à partir de l’édition de décembre 2020 de l’Economic

Outlook de l’OCDE, selon ses principaux facteurs : soldes primaires

structurel et conjoncturel, charge d’intérêt, croissance du PIB nominal et

ajustements flux-stock. On montre que la contribution des déficits structurels

est généralement moins forte que communément admise et que la hausse des

dettes publiques sur la période est largement le résultat des conséquences

directes et indirectes de la double récession en zone euro.

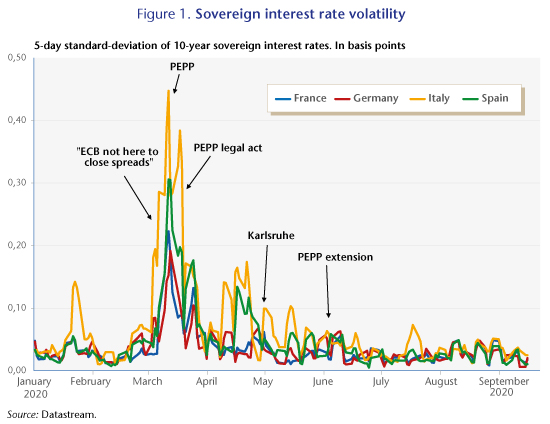

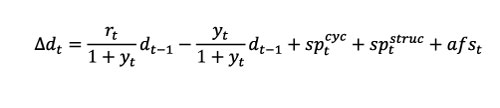

À la veille de la crise

engendrée par la pandémie de Covid-19, le niveau moyen de la dette publique (au

sens de Maastricht) des 11 pays les plus anciens de la zone euro était de 92%

du PIB. Entre 1999 et 2019, la hausse moyenne de la dette publique dans ces 11

pays a été de 20 points de PIB, avec cependant une forte hétérogénéité (Figure

1). D’un côté, un premier groupe de pays dits « vertueux » − Allemagne,

Pays-Bas, Autriche, Finlande et Irlande − ont ramené leurs ratios d’endettement

à leur niveau de 1999, à 60% du PIB, voire à un niveau inférieur. De l’autre,

des pays dont la dette publique s’est accrue − France, Espagne, Grèce et Portugal

−

ou maintenue à un niveau élevé − Belgique, Italie. Peut-on en déduire

simplement qu’il y a d’un côté des pays-fourmis et de l’autre des

pays-cigales ? Sans doute pas.

En effet, tous les pays ne sont

pas entrés dans l’UEM avec les mêmes niveaux d’endettement : leur point de

départ biaise donc le constat dans la mesure où il n’informe pas de la nature

structurelle, cyclique ou liée à la dynamique des charges d’intérêt de la

politique budgétaire effectivement menée de 1999 à 2019. La hausse des dettes

publiques dans les pays cigales est-elle largement attribuable à l’accumulation

des déficits structurels, ou au contraire, à des facteurs conjoncturels et aux

conséquences des récessions en zone euro (2008-2010 et 2011-2013) ?

Dans ce billet, on décompose les variations de dette publique à partir de

l’édition de décembre 2020 de l’Economic

Outlook de l’OCDE, selon ses principaux facteurs : soldes primaires

structurel et conjoncturel, charge d’intérêt, croissance du PIB nominal et

ajustements flux-stock. On montre que la contribution des déficits structurels

est généralement moins forte que communément admise et que la hausse des

dettes publiques sur la période est largement le résultat des conséquences

directes et indirectes de la double récession en zone euro.

La décomposition comptable de la dynamique de la dette publique

La variation de la dette publique

(en pourcentage du PIB) entre l’année t

et l’année t-1 peut se décomposer

selon 5 grands facteurs, à partir de l’équation suivante :

où rt / (1+yt) dt-1 est l’effet de la charge d’intérêts, –yt / (1+yt)dt-1 est l’effet de la croissance du PIB nominal (et la somme des deux termes est le fameux effet boule-de-neige[1] de la dette publique), sptcyc est la composante cyclique du solde budgétaire primaire (hors-charge d’intérêts), sptstruc est le solde primaire structurel (ou ajusté de l’écart de production) et afst sont les ajustements flux-stock, c’est-à-dire les opérations sur l’actif et le passif des APU (Administrations publiques) qui ne sont pas comptabilisées dans le solde primaire.

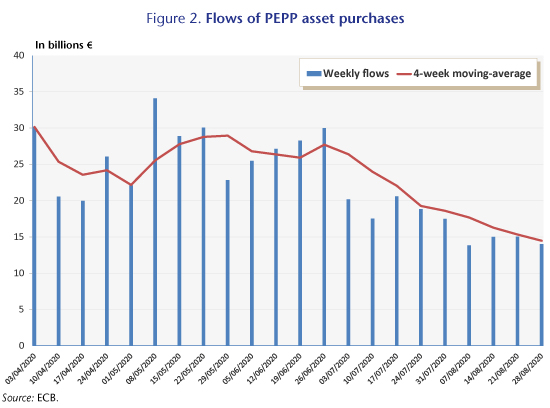

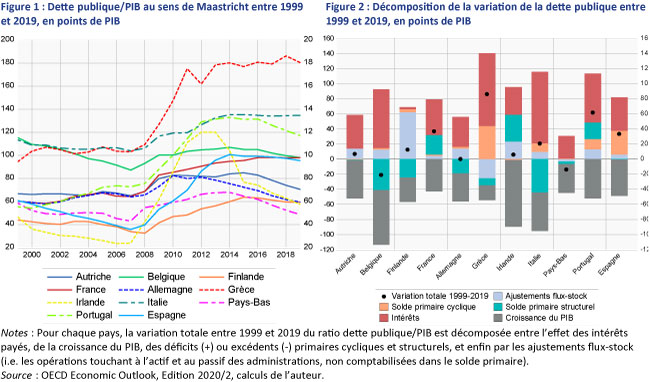

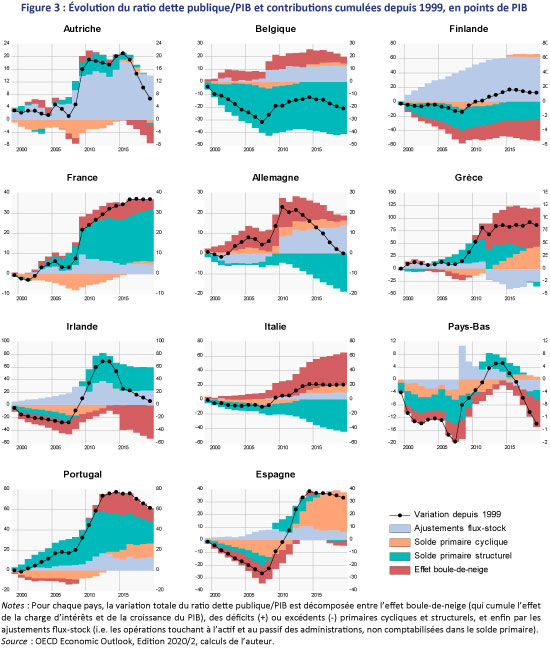

Finalement, en cumulant

chacun de ces termes, on calcule les contributions à la variation totale de la

dette publique entre 1999 et 2019 (Figure 2) et année après année (Figure 3).

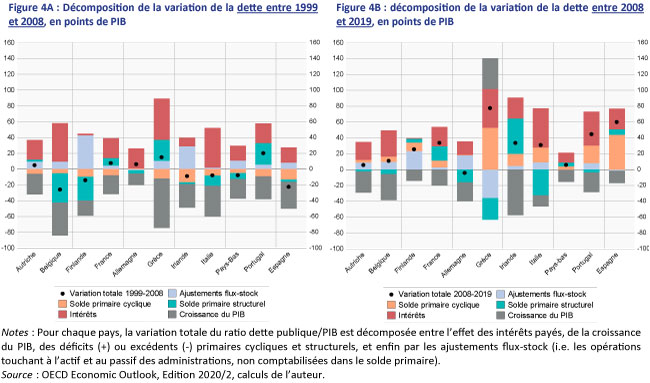

Enfin, les Figures 4A et 4B présentent des décompositions de la dette publique

analogues à la Figure 2 mais sur deux sous-périodes : 1999-2008 et

2008-2019.

Les cicatrices de la double récession de 2008-2010 et de

2011-2013 en zone euro

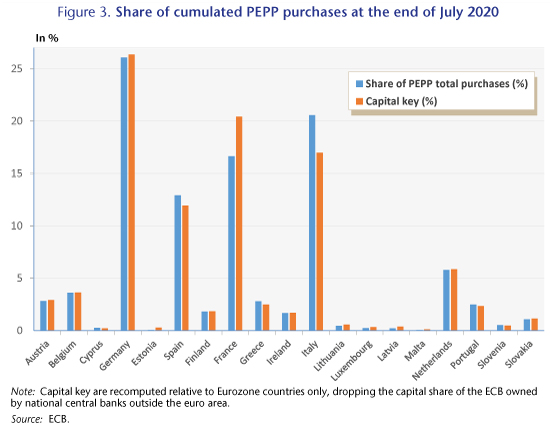

La hausse des dettes

publiques en UEM est largement expliquée par les effets conjoncturels de la

double récession de 2008-2010 et de 2011-2013 (Figure 3). Entre 2008 et 2019,

parmi les trois pays qui enregistrent les plus fortes hausses de dette publique

(Grèce, Espagne, Portugal), la hausse de l’endettement s’explique

majoritairement par des déficits primaires conjoncturels et par l’effet

boule-de-neige. La Grèce est un exemple frappant à cet égard dans la mesure où

l’effet boule-de-neige représente près des 3/5 de la hausse de la dette

publique entre 1999 et 2019, et cet effet est principalement concentré entre

2008 et 2019, avec l’effondrement du PIB en niveau. À

l’inverse, l’apparent « miracle » irlandais s’explique en réalité par

un effet massif de la croissance nominale en 2015, qui s’explique quant à lui

par la

relocalisation d’actifs immatériels existants en Irlande par des

multinationales.

Par ailleurs, l’éventuelle contribution positive des déficits structurels à la croissance de la dette pendant la crise de 2008-2010 constitue en réalité une réponse contracyclique optimale de la politique budgétaire pendant la récession, et ne peut être interprétée en soi comme un manque de sérieux budgétaire. Ce n’est cependant le cas que dans moins de la moitié des pays étudiés : Espagne, Pays-Bas, France, Autriche, Irlande, et cela reflète en large partie pour les autres pays la pro-cyclicité des politiques budgétaires discrétionnaires en zone euro sur la période (Aldama et Creel, 2020).

Enfin, d’une façon générale,

la contribution des Ajustements Flux-Stocks s’accroît fortement après la crise

de 2008, principalement en raison au plan de sauvetage du secteur bancaire.

Dans le cas de la Grèce, la contribution négative des AFS correspond largement

au défaut de 2012.

Excédents du Nord vs. déficits

structurels du Sud de la zone euro ?

Sur la période 1999-2019, il apparaît que seulement trois pays (France, Irlande et Portugal) ont une contribution positive des déficits primaires structurels à la croissance de leur dette publique. Remarquablement, la Grèce aussi bien que l’Italie se distinguent de ces pays par une contribution négative du fait de leurs excédents structurels primaires, et on le verra par la suite, notamment du fait de l’ajustement budgétaire structurel réalisé depuis 2010 dans le cas de la Grèce. La Belgique, fortement endettée à son entrée dans l’UEM (114% du PIB) se caractérise également par une forte contribution négative de son solde primaire structurel à la croissance de la dette.

Dans le cas de la

Grèce, on observe notamment la forte baisse de la contribution du solde

structurel primaire, qui devient même négative en 2019 : en d’autres

termes, après 2010 la Grèce a plus que compensé l’effet de ses déficits

primaires structurels antérieurs. De façon encore plus remarquable, l’Italie a

mené sur l’ensemble de la période une

politique budgétaire très rigoureuse, dans la mesure où la contribution

(négative) de son excédent structurel primaire n’a cessé de s’accroître en

valeur absolue. Dans une situation intermédiaire, le Portugal a commencé à

dégager des excédents primaires structurels, sans pour autant annuler l’effet

des déficits antérieurs à 2010. L’Irlande, parfois présentée comme la

« bonne élève » de la zone euro à la suite de la crise de 2010, n’a

pas compensé les déficits structurels enregistrés pendant la crise par des

excédents structurels post-crise (la contribution à la variation de la dette

étant stable).

Si on se focalise sur

la période pré-2008 (Figure 4A) et sur les pays dits du « Sud », là

encore, seuls la Grèce et le Portugal ont vu une contribution positive de leurs

déficits structurels à la croissance de la dette, tandis que l’Irlande,

l’Italie et l’Espagne enregistraient une contribution négative de leurs

excédents structurels primaires.

Du côté du couple

franco-allemand, la divergence est nette. La rigueur budgétaire allemande

apparaît presque extrême : même à la suite de la crise de 2008-2010, le

solde structurel primaire de l’État fédéral n’a pas

contribué positivement à la croissance de la dette, traduisant une très faible

politique discrétionnaire contracyclique (le solde structurel allemand s’est

creusé de 1 point de PIB en 2010). À l’inverse dans le cas

de la France, une bonne partie de la variation de la dette publique

s’expliquerait par les déficits structurels enregistrés aussi bien avant qu’après 2008 (Figures 4A et 4B), avec cependant

un ralentissement dans la seconde moitié des années 2010 (Figure 3). Ainsi sur

les 37 points de PIB de dette publique accumulés depuis 1999, près de 26 points

proviendraient des déficits structurels accumulés sur la période.

Bien entendu, la distinction

entre solde structurel et solde conjoncturel repose de manière critique sur

l’estimation du niveau de PIB « potentiel », c’est-à-dire de pleine

utilisation des facteurs de production, sans pressions inflationnistes. Cette

mesure est sujette à une forte incertitude et à de nombreuses critiques, comme

par exemple une trop grande sensibilité au cycle macroéconomique et à des

chocs de demande (Coibion

et al. 2018, Fatas et Summers 2018).

Certains de ces travaux suggèrent que le niveau potentiel de l’activité

pourrait être sous-estimé. Ainsi, le biais vraisemblable dans les estimations

de PIB potentiel doit nous prévenir contre toute interprétation définitive sur

la nature structurelle vs.

conjoncturelle des déficits ou des excédents budgétaires.[2]

***

Si les dettes publiques

ont globalement augmenté en zone euro depuis 1999, ce sont les conséquences

directes et indirectes de la crise de 2008, à travers les déficits

conjoncturels, l’aggravation de l’effet boule de neige et de la faiblesse structurelle de la croissance dans

certains pays du Sud, qui en explique une large partie.

Au contraire, parmi les

pays les plus endettés aujourd’hui, la plupart ont dégagé de forts excédents

structurels primaires sur la période, tels que l’Italie ou la Belgique. La

Grèce a même plus que compensé la contribution positive de ses déficits

structurels passés. De quoi torde le coup à une grille de lecture encore trop

souvent mobilisée, celle du Nord contre le Sud, ou de la rigueur contre le

laxisme budgétaire : elle ne survit pas à une analyse simplement comptable

de la dynamique de la dette publique.

[1] L’effet

boule-de-neige de la dette publique est l’effet du différentiel entre le taux d’intérêt payé sur le stock de

dette accumulé et le taux de croissance de l’économie. Si ce

différentiel est positif, la dette publique tend alors à s’accroître

mécaniquement, pour un solde budgétaire primaire donné ; inversement, s’il est

négatif, la dette publique tend à se réduire mécaniquement.

[2]

Cependant en se basant sur l’Economic

Outlook de l’OCDE, on bénéficie d’une approche homogène selon les pays, et

donc avec un biais relativement uniforme entre eux. Par ailleurs, la mesure du

PIB potentiel utilisée par l’OCDE serait vraisemblablement moins

cyclique que celles du FMI et de la Commission européenne.