Ce que révèlent les stratégies de relance budgétaire aux États-Unis et en Europe ?

par Christophe Blot et Xavier Timbeau

Parallèlement aux décisions de la Réserve

fédérale et de la BCE,

les gouvernements multiplient les annonces de plans de relance pour tenter

d’amortir les conséquences économiques de la crise sanitaire du COVID19 qui a

déclenché une récession d’une ampleur et d’une vitesse inédites. Le confinement

de la population et la fermeture des commerces non essentiels induisent

respectivement une baisse des heures travaillées et un empêchement de la

consommation ou de l’investissement combinant un choc d’offre avec un choc de

demande.

Aux États-Unis comme en Europe, les réponses à la crise se

dévoilent au fur et à mesure du temps, mais les choix effectués des deux côtés

de l’Atlantique livrent déjà des enseignements sur les idéologies, les

caractéristiques fondamentales des économies et le fonctionnement de leurs

institutions.

Budget fédéral :

en avoir un ou pas

Après quelques jours de négociations entre Démocrates et

Républicains, le Congrès américain vient de voter un plan de soutien à

l’économie de 2 000 milliards de dollars (9,3 points de PIB)[1],

prévoyant notamment des transferts vers les ménages, des prêts pour les PME et

des mesures de soutien aux secteurs en difficulté sous forme de report

d’échéances. Du côté des Européens, la Commission a proposé de créer un fonds

doté de 37 milliards d’euros dans le cadre d’une initiative en faveur de

l’investissement. L’Union réaffecterait

également un milliard d’euros « en garantie au Fonds européen

d’investissement pour encourager les banques à octroyer des liquidités aux PME

et aux petites entreprises de taille intermédiaire »[2].

À

l’échelle de l’Union, ces sommes représentent 0,2 point de PIB et peuvent

sembler d’autant plus dérisoires qu’il ne s’agit pas de débloquer des fonds

additionnels mais de réallouer des fonds au sein du budget.

Ces différences de taille rappellent en premier lieu que le

budget européen est limité par construction et qu’il ne permet pas de répondre

à un ralentissement économique touchant l’ensemble des États membres. Au sein de l’Union

européenne, les prérogatives budgétaires sont la compétence des États

membres, tout comme les principaux instruments régaliens de réponse aux crises.

Ce sont les budgets nationaux qui sont mobilisés pour soutenir

l’activité économique. Ainsi, en cumulant les annonces faites au niveau des 5

plus grands pays de l’Union, on atteint une somme dépassant 430 milliards d’euros

(3,3 % du PIB), à laquelle il faut ajouter les garanties qui pourraient

s’élever à plus de 2 700 milliards, soit plus de 20 points de PIB de

l’Union européenne[3]. Les

mesures prises aux États-Unis et par les pays européens sont donc d’un ordre

de grandeur comparable et se distinguent donc par l’échelon auquel elles sont

prises puis par la répartition des sommes allouées. Aux États-Unis, le budget fédéral représente

33 % du PIB, ce qui permet de mettre en œuvre une action commune et

centralisée, qui bénéficie à l’ensemble des ménages et des entreprises selon

les décisions votées par le Congrès et opère donc implicitement une

stabilisation entre les États. En effet, les

impôts ou taxes versés par les ménages et les entreprises des États

les plus touchés diminueront relativement et ces mêmes États pourront aussi bénéficier

plus largement de certaines mesures fédérales. Surtout, le Congrès américain

peut voter un budget en déficit, ce qui permet de mettre en œuvre des mesures

de stabilisation intertemporelle[4].

À l’opposé, l’UE n’a pas la capacité de s’endetter et ce

sont les États

membres qui s’endettent. Cette capacité de stabilisation peut être contrainte

par la difficulté à se financer, induisant une hausse des taux d’intérêt dans

un premier temps ou un assèchement des marchés dans un second temps. Les

différents États

membres ne sont pas égaux devant les marchés, du fait de leur situation

macroéconomique ou du niveau de leur dette, comme l’Italie. Mais au-delà de ces

différences, c’est surtout parce que les épargnants, par l’intermédiaire des

marchés financiers, peuvent arbitrer entre des dettes de différents pays dans

un espace juridique (l’UE) qui garantit la libre circulation des capitaux que

les mouvements de taux d’intérêt peuvent amplifier de petites différences

macroéconomiques et alimenter des dynamiques autoréalisatrices. La crise des

dettes souveraines en 2012 a montré que la contagion par les taux souverains

entraînant, après la Grèce, l’Italie et l’Espagne dans la spirale du doute des

marchés financiers, pouvait induire des transferts considérables des pays en

difficulté vers les pays considérés comme vertueux. La contrepartie de

l’arbitrage avait été la baisse des taux pour l’Allemagne ou la France. Ces

transferts peuvent atteindre plusieurs points de PIB, au point qu’ils

engendrent un risque d’éclatement de la zone euro : il peut être

préférable de mettre fin à la libre circulation des capitaux, capturer

l’épargne nationale pour financer la dette publique (et donc monétiser le

déficit public) plutôt que laisser s’envoler la charge de la dette et devoir se

soumettre à un plan de redressement humiliant en échange de l’aide européenne.

L’envolée des taux souverains italiens, avant la

clarification de la communication de la BCE, a alors logiquement relancé le

débat sur la possibilité d’émettre des euro-bonds (appelés corona-bonds)

et qui permettraient de mutualiser une partie des dépenses budgétaires des États

de la zone euro et d’éviter cette spirale de l’arbitrage entre dettes

souveraines que rien ne justifie et dont les conséquences peuvent aller jusqu’à

l’éclatement de la zone euro.

Tant que ces titres de dette commune ne sont pas mis en

place ou que la Banque Centrale Européenne répugne à intervenir pour racheter

telle ou telle dette publique européenne, le rôle des institutions européennes

doit se situer à une autre échelle. Il s’agit d’abord de favoriser la

coordination des décisions prises par les États membres et d’inciter les

gouvernements à prendre des mesures fortes afin d’éviter des passagers

clandestins, qui attendraient des mesures prises par leurs voisins un effet

positif[5].

Ces effets risquent cependant d’être limités et on n’imagine pas vraiment qu’un

pays ne prenne pas les mesures nécessaires pour aider directement les ménages

et les entreprises à faire face au choc.

Plus que la coordination, il est essentiel d’assouplir les

règles budgétaires en vigueur comme annoncé afin de donner les marges de

manœuvre nécessaires aux États en faisant jouer la clause de circonstances

exceptionnelles. Mais au-delà d’une réponse à court terme, il importe que la

crise ne soit pas l’occasion d’exercer une pression vers plus de discipline

budgétaire. La légitimité des États membres dans la crise et la pertinence

de leurs réponses sera scrutée de près après la crise. L’Union européenne ne

doit pas s’engager sur un débat décalé qui ne ferait que compromettre

définitivement sa légitimité politique.

Puisqu’il n’existe aucun outil de dette mutualisée, la BCE

joue un rôle crucial pour maintenir un faible niveau de taux d’intérêt pour

l’ensemble des États de l’Union, aujourd’hui et demain.

Adapter les

plans au fonctionnement du marché du travail

Au-delà des sommes engagées et du niveau institutionnel

auquel les décisions sont prises, le contenu des plans rappelle que le

fonctionnement du marché du travail est bien différent de part et d’autre de

l’Atlantique. Les États membres de la zone euro ont privilégié le recours au

chômage partiel, ce qui permet de maintenir les salariés en emploi et de

socialiser la perte de revenu à la source. Le tissu productif est préservé

parce qu’il n’y a pas de rupture du contrat de travail et les États

offrent, selon les dispositifs en vigueur, de compléter partiellement les

pertes de salaire afin de maintenir le pouvoir d’achat des ménages. Ces

mécanismes, déjà largement répandus en Allemagne et en Italie, ont été

récemment amplifiés en France ou développés en Espagne. Ce faisant, une fois la

récession sera passée, la reprise de l’activité pourra se faire dans de

meilleures conditions puisque les entreprises disposent déjà de la main-d’œuvre

et évite ainsi les coûts de recrutement et de formation.

Aux États-Unis, ces mécanismes sont peu répandus et le marché

du travail américain est très flexible. Les délais pour licencier les salariés

sont très courts si bien que les entreprises ajustent rapidement leur demande

de travail. La chute de l’activité se traduira rapidement par une hausse du

taux de chômage comme semble l’indiquer les premières remontées du ministère fédéral

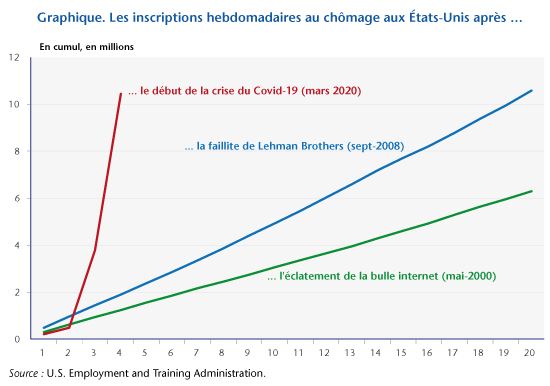

du travail (graphique). En deux semaines, le cumul d’inscription au chômage a

effectivement dépassé 10 millions, bien plus que ce qui a été observé après la

faillite de Lehman Brothers en septembre 2008 ou après l’effondrement de la

bulle internet en 2000. Par ailleurs, la durée d’indemnisation des chômeurs,

définie au niveau des États[6],

est généralement plus courte, ce qui expose rapidement les ménages au risque de

perte de revenu. C’est pourquoi une part importante des mesures du plan d’aide

voté par le Congrès prévoit un soutien direct aux ménages par le biais de

transferts ou de baisses d’impôts selon le niveau de revenu. Les mesures

prévoient également l’extension des périodes d’indemnisation et une aide supplémentaire

aux salariés licenciés qui pourra s’ajouter aux indemnités perçues dans le

cadre de l’assurance-chômage standard. Mais au lieu de cibler directement ceux

qui perdent leur emploi, ces mesures ont un spectre large. Un plan de relance

vigoureux sera sans doute nécessaire après la crise sanitaire. Mais, là aussi, les

effets d’aubaine consommeront une large partie du stimulus et il coûtera très

cher de remettre l’économie sur les rails d’avant la crise.

À l’approche des élections, ces choix expliquent aussi sans doute pourquoi Donald Trump semble parfois réticent à prolonger le confinement des Américains arguant que la crise économique pourrait faire plus de dégâts que la crise sanitaire[7]. Mais en laissant se répandre le virus, le nombre de personnes infectées et présentant des formes graves risque d’exploser et d’exposer les États-Unis à une crise sanitaire de grande ampleur. Il n’est pas certain que le bilan du Président s’en trouve plus favorable et que la stratégie américaine s’avère plus efficace, que ce soit sur le plan sanitaire ou économique.

[1] Ce plan

fait suite aux mesures précédentes dont le montant d’élevait à un peu plus de

100 milliards de dollars. Il inclut l’ensemble des mesures en faveur des

ménages et des entreprises (prêts et soutiens à la liquidité).

[2] Voir https://ec.europa.eu/commission/presscorner/detail/fr/IP_20_459.

[3] Notons

de plus que certaines mesures ont été prises en fonction d’une durée supposée

du confinement et pourraient donc être recalibrées suivant l’évolution de la

situation.

[4] La

grande majorité des États ont par contre des contraintes en matière de déficit

ou de dette. Face à l’ampleur de la crise, certains d’entre eux débloquent

cependant également des dépenses qui peuvent donc s’ajuster au plan de soutien

fédéral.

[5] Si un

pays A décide d’augmenter ses dépenses, le pays B peut espérer en tirer partiellement

profit par la hausse induite des importations du pays A en provenance de B, et

particulièrement s’il est petit par rapport à A.

[6] Le

système d’assurance-chômage américain s’appuie sur un régime propre aux États.

L’État

fédéral intervient sur la gestion des coûts de l’ensemble du système. Voir

Stéphane Auray et David L. Fuller (2015) : « L’assurance

chômage aux Etats-Unis ».

[7] Voir ici

pour une analyse des risques économiques et sanitaires.