Exercices d’assouplissement à la BCE : il n’y a pas d’âge pour commencer

par Christophe Blot, Jérôme Creel, Paul Hubert et Fabien Labondance

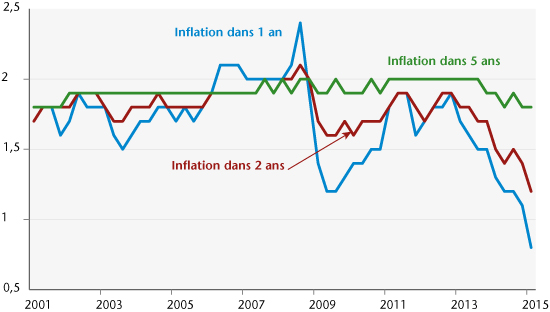

La décision de la BCE de lancer un plan d’assouplissement quantitatif (QE) était largement anticipée. En effet, Mario Draghi avait répété à plusieurs reprises au cours du deuxième semestre 2014 que le Conseil des gouverneurs était unanime dans son engagement à mettre en œuvre les mesures nécessaires, dans le respect de son mandat, pour lutter contre le risque d’un ralentissement prolongé de l’inflation. De par l’ampleur et la nature du plan annoncé le 22 janvier 2014, la BCE envoie un signal fort, bien que peut-être tardif, de son engagement à lutter contre le risque déflationniste qui s’est amplifié dans la zone euro, ainsi qu’en atteste notamment le décrochage des anticipations d’inflation aux horizons d’un et deux ans (graphique 1). Dans l’étude spéciale intitulée « Que peut-on attendre du l’assouplissement quantitatif de la BCE ? », nous clarifions les conséquences de cette nouvelle stratégie en explicitant les mécanismes de transmission de l’assouplissement quantitatif, et en se référant aux nombreuses études empiriques sur les précédents assouplissements intervenus aux Etats-Unis, au Royaume-Uni et au Japon.

Graphique : Anticipations d’inflation dans la zone euro

Source : BCE (Survey of Professional Forecasters).

Les modalités de l’assouplissement quantitatif décidées par la BCE sont en effet proches de celles adoptées par d’autres banques centrales, en particulier la Réserve fédérale ou la Banque d’Angleterre, ce qui légitime les comparaisons. Il ressort des expériences américaines, britanniques et japonaises que les mesures mises en œuvre ont conduit à une baisse des taux d’intérêt souverains et plus généralement à une amélioration des conditions financières dans l’ensemble de l’économie[1]. Ces effets ont notamment résulté d’un signal sur l’orientation présente et future de la politique monétaire et d’une réallocation des portefeuilles des investisseurs. Certaines études[2] montrent également que le QE américain a provoqué une dépréciation du dollar. La transmission du QE de la BCE à cette variable pourrait être primordiale dans le cas de la zone euro. Une analyse en termes de modèles VAR montre en effet que les mesures de politique monétaire prises par la BCE ont un impact significatif sur l’euro mais également sur l’inflation et les anticipations d’inflation. Il est vraisemblable que les effets de la dépréciation de l’euro sur l’activité économique européenne seront positifs (cf. Bruno Ducoudré et Eric Heyer), ce qui rendra plus aisé pour Mario Draghi le retour de l’inflation à sa cible. La mesure aurait donc bien les effets positifs attendus ; cependant, on pourra regretter qu’elle n’ait pas été mise en œuvre plus tôt, quand la zone euro était engluée dans la récession. L’inflation dans la zone euro n’a cessé de baisser depuis la fin de l’année 2011, témoignant mois après mois d’un risque déflationniste croissant. De fait, la mise en œuvre du QE à partir de mars 2015 permettra de consolider et d’amplifier une reprise qui aurait sans doute eu lieu de toute façon. Mieux vaut tard que jamais !

[1] L’impact final sur l’économie réelle est cependant plus incertain notamment parce que la demande de crédit est restée atone.

[2] Gagnon, J., Raskin, M., Remache, J. et Sack, B. (2011). “The financial market effects of the Federal Reserve’s large-scale asset purchases,” International Journal of Central Banking, vol. 7(10), pp. 3-43.