Les comportements d’investissement dans la crise : une analyse comparée des principales économies avancées

Par Bruno Ducoudré, Mathieu Plane et Sébastien Villemot

Ce texte renvoie à l’étude spéciale « Équations d’investissement : une comparaison internationale dans la crise » qui accompagne les Perspectives 2015-2016 pour la zone euro et le reste du monde.

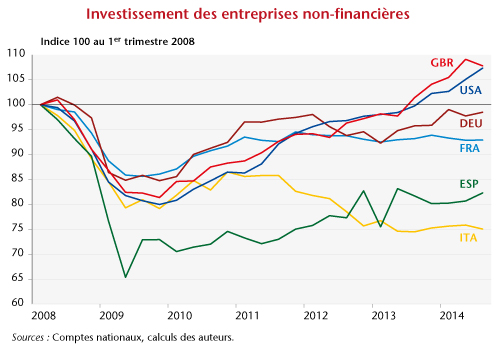

L’effondrement de la croissance consécutif à la crise des subprime fin 2008 s’est traduit par une chute de l’investissement des entreprises, la plus importante depuis la Seconde Guerre mondiale dans les économies avancées. Les plans de relance et les politiques monétaires accommodantes mises en œuvre en 2009-2010 ont toutefois permis de stopper l’effondrement de la demande ; et l’investissement des entreprises s’est redressé de façon significative dans tous les pays jusqu’à la fin 2011. Mais depuis 2011, l’investissement a été marqué par des dynamiques très différenciées selon les pays, en témoignent les écarts entre d’un côté les Etats-Unis et le Royaume-Uni et de l’autre les pays de la zone euro, en particulier l’Italie et l’Espagne. Fin 2014, l’investissement des entreprises se situait encore 27 % en-dessous de son pic d’avant-crise en Italie, 23 % en Espagne, 7 % en France et 3 % en Allemagne. Aux États-Unis et au Royaume-Uni, l’investissement des entreprises était respectivement 7 % et 5 % au-dessus de son pic d’avant-crise (cf. graphique).

En estimant des équations d’investissement pour six grands pays (Allemagne, France, Italie, Espagne, Royaume-Uni et Etats-Unis), notre étude vise à expliquer les mouvements de l’investissement sur longue période, en portant une attention toute particulière à la crise. Les résultats montrent que les déterminants traditionnels de l’investissement des entreprises – le coût du capital, le taux de profit, le taux d’utilisation des capacités de production et l’activité attendue par les entreprises – permettent de capter les principales évolutions de l’investissement pour chacun des pays au cours des dernières décennies, y compris depuis 2008.

Ainsi, depuis le début de la crise, les différences en matière de choix fiscaux, la mise en place de politiques budgétaires plus ou moins restrictives et la pratique de politiques monétaires plus ou moins expansives ont conduit à des dynamiques d’activité, de coût réel du capital ou de taux de profit différentes selon les pays qui expliquent aujourd’hui les disparités observées sur l’investissement des entreprises.