par Sébastien Villemot

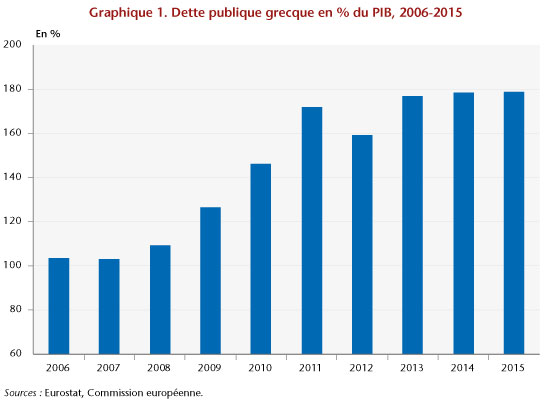

Entre 2007 et 2015, la dette publique grecque est passée de 103 % à 179 %[1] du PIB (voir graphique ci-dessous). L’augmentation du ratio a été ininterrompue, exceptée une baisse de 12 points en 2012 à la suite de la restructuration imposée aux créanciers privés, et ce malgré l’application de deux programmes d’ajustement macroéconomique (et le commencement d’un troisième) dont l’objectif était précisément de redresser les comptes publics grecs. L’austérité a plongé le pays dans une spirale récessive et déflationniste, rendant son désendettement difficile sinon impossible, ce qui pose avec acuité la question d’une nouvelle restructuration.

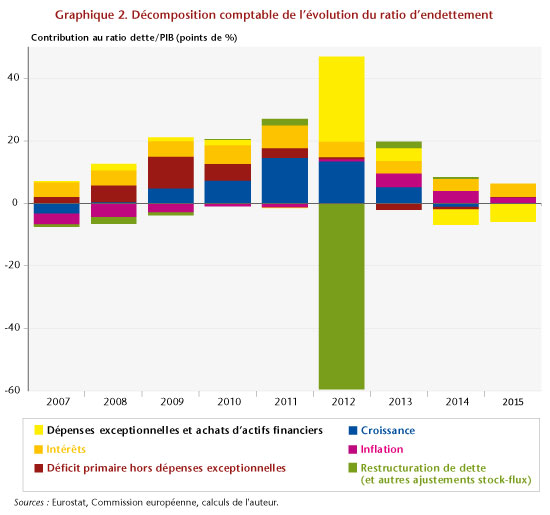

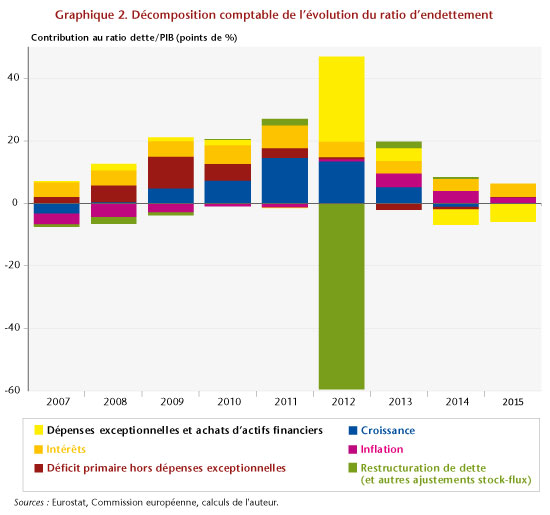

Comment expliquer cet échec ? Quelle est la contribution relative des différents facteurs (déficit publique, austérité, déflation, restructurations, recapitalisations bancaires, …) dans la dynamique d’endettement ? Pour apporter quelques éléments de réponse, nous avons procédé à une décomposition comptable de l’évolution du ratio d’endettement, dont le résultat est donné par le graphique ci-dessous pour la période 2007-2015.

Plusieurs phases sont clairement identifiables sur le graphique, correspondant aux différents développements de la crise grecque.

En 2007, avant la tempête financière, le ratio dette sur PIB est stable : l’effet négatif du déficit budgétaire (intérêts inclus), qui augmente le numérateur du ratio, est compensé par l’effet bénéfique de la croissance et de l’inflation, qui augmentent le dénominateur. La situation est donc stabilisée, au moins temporairement, même si en niveau l’endettement est déjà élevé (à 103 % du PIB, ce qui d’ailleurs explique le poids important des intérêts).

Cet équilibre est rompu avec le déclenchement de la crise financière mondiale : en 2008 et 2009, la croissance devient nulle puis négative, tandis que le déficit primaire augmente, pour partie en raison des « stabilisateurs automatiques », jusqu’à contribuer pour 10 points de PIB en 2009.

À partir de 2010, face à l’intensité de la crise budgétaire, un premier plan d’ajustement est mis en place. Sous l’effet des mesures d’austérité, le déficit primaire entame un mouvement de réduction (il deviendra quasi-nul en 2012, hors dépenses exceptionnelles). Mais l’austérité a également pour effet d’intensifier la récession : en 2011, la croissance (très négative) contribue ainsi pour près de 15 points de PIB à l’augmentation de la dette. L’austérité a aussi pour conséquence de faire baisser l’inflation, qui devient quasi-nulle et ne joue donc plus son rôle naturel d’amortisseur de la dette. En parallèle, la charge d’intérêts reste élevée (jusqu’à 7,2 points de PIB en 2011).

Il convient de rappeler que la décomposition comptable présentée ici a tendance à sous-estimer l’impact négatif de la croissance, et à surestimer celui du déficit budgétaire. En effet, une récession engendre un déficit conjoncturel, par le biais des stabilisateurs automatiques, et contribue donc de façon indirecte à l’endettement par le canal du solde budgétaire. Cependant, pour identifier les composantes structurelles et conjoncturelles du déficit budgétaire, il faut disposer d’une estimation de la croissance potentielle. Dans le cas grec, étant donné la profondeur de la crise, cet exercice relève de la gageure, et les quelques estimations disponibles sont largement divergentes ; pour cette raison, nous avons préféré nous en tenir à une approche purement comptable.

L’année 2012 est celle des grandes manœuvres, avec deux restructurations successives de la dette en mars puis en décembre. Sur le papier, l’annulation de dette (mesurée par le terme d’ajustement stock-flux) est substantielle : presque 60 points de PIB. Mais ce qui aurait dû être un allègement significatif a été largement neutralisé par des forces contraires. Ainsi, la récession reste exceptionnellement intense et contribue pour 13,5 points de PIB à la hausse de l’endettement. Surtout, le principal effet négatif provient des recapitalisations bancaires, rendues nécessaires par l’effacement de titres de dette publique dont les banques nationales étaient largement détentrices. Comptablement, ces recapitalisations prennent deux formes : des dons aux banques (comptabilisés dans les dépenses exceptionnelles) ou des achats d’actions nouvellement émises (comptabilisées dans les achats d’actifs financiers)[2], raison pour laquelle ces deux catégories sont regroupées sur le graphique. La catégorie achats d’actifs financiers comptabilise également la constitution d’un matelas financier destiné au financement de recapitalisations bancaires futures[3].

En 2013, le ratio dette sur PIB repart fortement à la hausse, bien que le solde primaire (hors dépenses exceptionnelles) soit excédentaire. Les recapitalisations bancaires (19 milliards d’euros) pèsent lourdement et ne sont que partiellement couvertes par la vente d’actifs financiers. La récession, bien que moins intense, et la déflation, dorénavant bien installée, aggravent le tableau.

En 2014 et 2015, la situation s’améliore, mais sans pour autant permettre une décrue du ratio dette sur PIB, et ce bien que le déficit primaire hors dépenses exceptionnelles soit quasi nul. La déflation persiste, tandis que la croissance ne redémarre pas (l’embellie de 2014 est modérée et fait long feu), et qu’il a fallu de nouveau recapitaliser les banques en 2015 (pour 5 milliards d’euros). La charge d’intérêts reste élevée, en dépit de la décision des créanciers européens de baisser les taux sur les prêts du Fonds européen de stabilité financière (FESF) : il faudra plusieurs années avant que cela ne se matérialise dans la charge d’intérêts effective. Seules des ventes d’actifs financiers permettent de tempérer la hausse de l’endettement, ce qui n’est évidemment pas soutenable sur le long terme puisque le stock de ces actifs est limité.

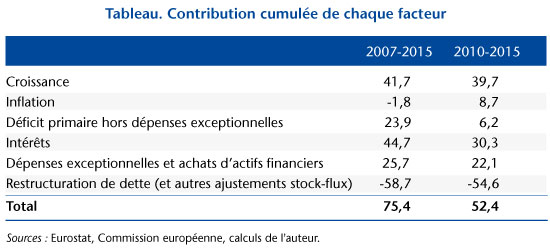

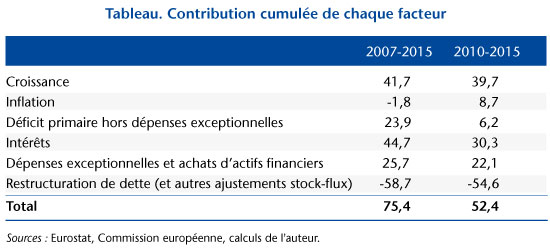

Le tableau ci-dessous donne la contribution cumulée de chaque facteur sur l’ensemble de la période, et sur la sous-période durant laquelle la Grèce était sous programme (2010-2015).

Les deux contributions principales à la hausse de la dette sont la croissance (négative) et la charge d’intérêts. Autrement dit, l’augmentation totale de la dette est principalement due à « l’effet boule de neige », qui désigne l’augmentation mécanique due au différentiel entre taux d’intérêt réel et croissance (le fameux « r−g»). La remise de dette de 2012 ne suffit même pas à compenser l’effet boule de neige cumulé sur la période. Les recapitalisations bancaires, rendues nécessaires notamment par l’annulation de dette, pèsent lourdement. Le déficit primaire, qui lui est plus directement sous contrôle du gouvernement grec, n’intervient qu’en 4e position sur 2007-2015 (et contribue particulièrement peu sur la période 2010-2015).

Il est donc clair que la forte hausse du ratio dette sur PIB depuis 2007 (et encore plus depuis 2010) n’est pas principalement le fait de l’irresponsabilité budgétaire du gouvernement grec, mais est d’abord le résultat d’une stratégie de consolidation erronée, fondée sur une logique d’austérité comptable et non pas sur un raisonnement macroéconomique cohérent. Un redémarrage de la croissance et de l’inflation sera nécessaire pour permettre un désendettement substantiel. Mais les nouvelles mesures d’austérité prévues dans le 3e plan d’ajustement risquent de provoquer un retour en récession, tandis que les contraintes de compétitivité-prix au sein de la zone euro empêchent d’envisager un réel redémarrage de l’inflation. Une remise de dette significative, qui ne serait pas conditionnée à une nouvelle cure d’austérité destructrice, permettrait un nouveau départ ; dans une précédente étude[4], nous avons montré qu’une restructuration ramenant la dette grecque à 100 % du PIB correspondrait à un scénario soutenable. Cependant, les États européens, qui sont aujourd’hui les principaux créanciers de la Grèce, refusent pour le moment un tel scénario. Les voies du désendettement grec sont donc plus incertaines que jamais…

[1] Pour 2015, les données ne sont pas encore entièrement disponibles. Les chiffres cités pour cette année correspondent aux projections de la Commission européenne publiées le 4 février 2016.

[2] Ces prises de participation dans le capital des banques sont ici comptabilisées à leur valeur d’achat. Les dépréciations ultérieures sur ces prises de participation n’apparaissent pas dans le graphique, car elles n’engendrent pas de nouvelle augmentation de la dette brute (mais elles font augmenter la dette nette).

[3] En 2012 la Grèce a ainsi acheté pour 41 milliards d’euros de bons du FESF. Sur ce total, 6,5 milliards ont été immédiatement donnés à la Banque du Pirée, tandis que 24 milliards ont été prêtés aux 4 grandes banques (qui bénéficieront d’une annulation partielle de leur dette en 2013 contre des prises de participation par l’État grec de moindre valeur). Les 10 milliards restants, inutilisés ont été restitués par la Grèce au FESF en 2015, à la suite de l’accord à l’Eurogroupe du 22 février.

[4] Voir Céline Antonin, Raul Sampognaro, Xavier Timbeau et Sébastien Villemot, 2015, « La Grèce sur la corde raide », Revue de l’OFCE, nº 138.