L’inflation en 2021, un point sans cible ?

par Sabine Le Bayon et Hervé Péléraux

Depuis janvier 2021, l’inflation a

fait un retour remarqué après s’être quasiment fait oublier durant la décennie

2010. Le regain de l’inflation fait suite à l’émergence de la Covid-19 durant

l’année 2020 qui a fait basculer l’économie mondiale dans une violente récession

au premier semestre 2020. L’écroulement subit de l’activité a imprimé un choc

négatif aux prix des matières premières, à savoir ceux de l’énergie et dans une

moindre mesure ceux des matières premières alimentaires et industrielles. En

2020, l’inflation d’ensemble a intégré ce contrechoc par le biais de la baisse

du prix des importations d’énergie et de produits alimentaires consommés directement

par les ménages, créant une situation de prix anormalement bas en comparaison

de leur trajectoire de moyen terme.

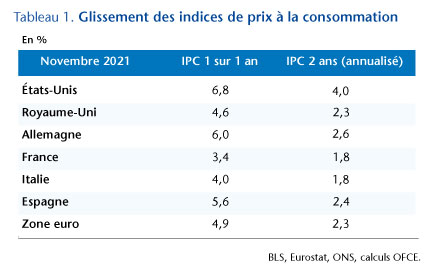

La forte reprise de l’activité à

partir du troisième trimestre 2020 a fait rebondir vivement les prix des

matières premières, et finalement l’inflation (tableau 1). Les indices de prix headline

ont donc entamé entre 2020 et 2021 un rattrapage dont la mesure sur un an est

amplifiée par la base de calcul anormalement basse l’année précédente. Une

manière d’éliminer cet effet de base est de considérer la trajectoire des prix

en prenant comme base de calcul non pas le niveau des prix de l’année 2020,

mais celui de 2019 à la même période de l’année[1]. Ce

faisant, le rebond de l’inflation apparaît deux fois moindre, à l’exception de

celui des États-Unis.

Au-delà du caractère spectaculaire de

la reprise de l’inflation en 2021, on peut s’interroger sur la position du

niveau des prix par rapport à leur trajectoire de plus long terme dès lors que

le rebond de 2021 fait en partie écho au fort ralentissement de ces derniers,

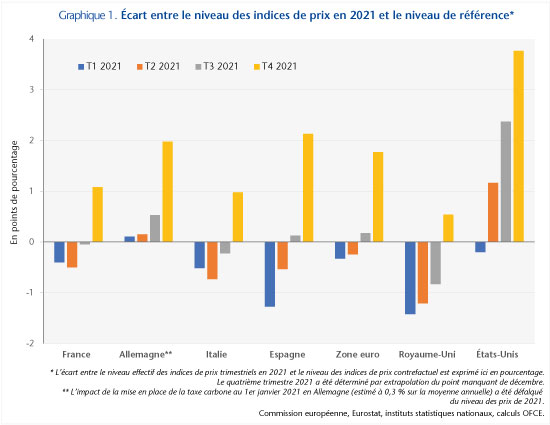

l’année précédente. Pour évaluer la

situation des pays au regard d’une trajectoire contrefactuelle en 2021, c’est-à-dire

une trajectoire qui se serait déroulée en l’absence de pandémie, nous nous

sommes appuyés sur les prévisions trimestrielles d’inflation élaborées par la

Commission européenne à l’automne 2019, couvrant l’Europe et les pays

anglo-saxons, soit 29 pays. Par définition, ces prévisions n’incorporent pas le

« choc Covid », qui s’est déclaré au premier trimestre 2020. Elles

peuvent donc être considérées comme une référence pour bâtir une situation

contrefactuelle en 2020 et en 2021. Ces prévisions étaient inférieures à 1,5 %

par an en 2020 et en 2021 pour les quatre grands pays de la zone euro. Pour les pays anglo-saxons, elles étaient d’environ

2 % chaque année.

En Europe, les prix observés excèdent leurs niveaux de référence hors crise seulement au dernier trimestre 2021 (mesuré sur la base d’octobre et novembre) (graphique 1). Pour la France, l’Italie et l’Espagne, l’accélération des prix tient à un effet rattrapage jusqu’au troisième trimestre 2021. Ce n’est en effet qu’à partir du quatrième trimestre que le contrefactuel est dépassé, dans un contexte où le prix du pétrole est bien supérieur à celui prévu par la Commission européenne à l’automne 2019 (69 dollars en moyenne le baril en 2021, contre 56 prévu). C’est aussi le cas au Royaume-Uni, mais dans une bien moindre mesure. En revanche, en Allemagne, le niveau contrefactuel est dépassé significativement dès le troisième trimestre, une fois l’indice des prix corrigé à la baisse pour neutraliser l’effet de la mise en place d’une taxe carbone début 2021[2]. Enfin aux États-Unis, l’économie est en surchauffe inflationniste depuis plusieurs trimestres[3].

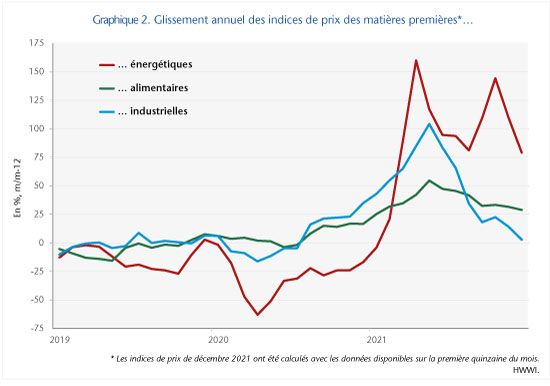

Cette situation inquiète dès lors qu’elle pourrait être vue comme l’indice avant-coureur d’un dérapage de l’inflation. Pourtant des signaux d’apaisement semblent se dessiner au tournant de 2021 et de 2022. Sur les marchés des matières premières dans leur ensemble, les signaux de détente apparaissent, même si certains produits peuvent faire exception. Selon l’Institut de Hambourg (HWWI), les rythmes de hausse des indices de prix de matières premières industrielles et alimentaires ont atteint un pic au printemps 2021 (graphique 2). La trajectoire des prix énergétiques a été plus heurtée : un nouvel accès de fièvre temporaire s’est produit en octobre 2021, avant une nouvelle détente. Exacerbée par la poussée des matières premières, l’inflation devrait donc atteindre un point haut au tournant de 2021 et 2022 dès lors que les rythmes de progression des matières premières ont déjà entamé leur décrue. C’est en tout cas ce que suggère l’analyse que nous avons menée dans un article récent, avec l’apparition de contributions négatives des matières premières importées à l’inflation d’ensemble en 2022[4].

[1]

Le taux de croissance sur 2 ans a été ramené sur une base annuelle pour pouvoir

être comparé au glissement annuel.

[2]

Les prévisions d’inflation élaborées à l’automne 2019 par la Commission

européenne n’incorporaient pas cette taxe carbone, ce qui justifie de corriger

le niveau des prix de 2021 de l’effet inflationniste de la mesure, évalué à 0,3

point de moyenne annuelle par la

Bundesbank (Monthly Report, juin 2020). D’autre part, Le

dispositif de baisse de la TVA mis en place au deuxième semestre 2020 n’affecte

pas le niveau des prix en 2021 dès lors que les taux sont revenus à leur niveau

normal au 1er janvier 2021. En revanche, dans la seconde moitié de

2021, les glissements annuels sont majorés par l’effet de base induit.

[3]

Voir E.

Aurissergues, C. Blot, C. Bozou, « Tensions sur les prix aux

États-Unis : quel impact de la politique budgétaire américaine ? », Blog

de l’OFCE, 1er décembre 2021 et « Les

États-Unis vers la surchauffe ? », OFCE Policy Brief, n° 97,

25 novembre 2021.

[4]

Voir S. Le

Bayon et H. Péléraux (2021), « Le renouveau de l’inflation », Revue

de l’OFCE, étude spéciale, 174 (2021/4), pp.14-18.