Pourquoi la Fed n’a-t-elle pas réussi à rassurer les marchés ?

Par Christophe Blot et Paul Hubert

Face au risque croissant d’un fort coût économique de l’épidémie de coronavirus, la Réserve fédérale a décidé, le 3 mars, de baisser son taux directeur d’un demi-point. Cette décision a été prise lors d’une réunion extraordinaire du Comité de politique monétaire (FOMC). Au-delà de l’effet escompté sur les conditions de financement, la décision de la banque centrale envoie aux marchés le signal de sa détermination à mettre en œuvre tous les moyens dont elle dispose pour amortir la baisse prévisible de la croissance américaine. La Réserve fédérale espérait également sans doute calmer la tempête boursière ; l’indice Dow Jones ayant baissé de 13 % la semaine précédant la décision. Sous l’hypothèse que le prix des actifs financiers cotés reflète toute l’information disponible, la variation de l’indice Dow Jones, à la suite de l’annonce de la Réserve fédérale, nous renseigne sur l’interprétation que les marchés ont faite de cette annonce de baisse des taux.

En théorie, une baisse non anticipée par les marchés des taux d’intérêts devrait se traduire par une hausse des cours boursiers. En effet, des taux plus bas augmentent la valeur actualisée des flux de revenus futurs – dividendes – , ce qui accroît la valeur fondamentale des actions. Puisque la réunion du 3 mars n’était pas inscrite au planning des réunions de 2020, la décision prise par le FOMC était forcément non anticipée par les marchés[1].

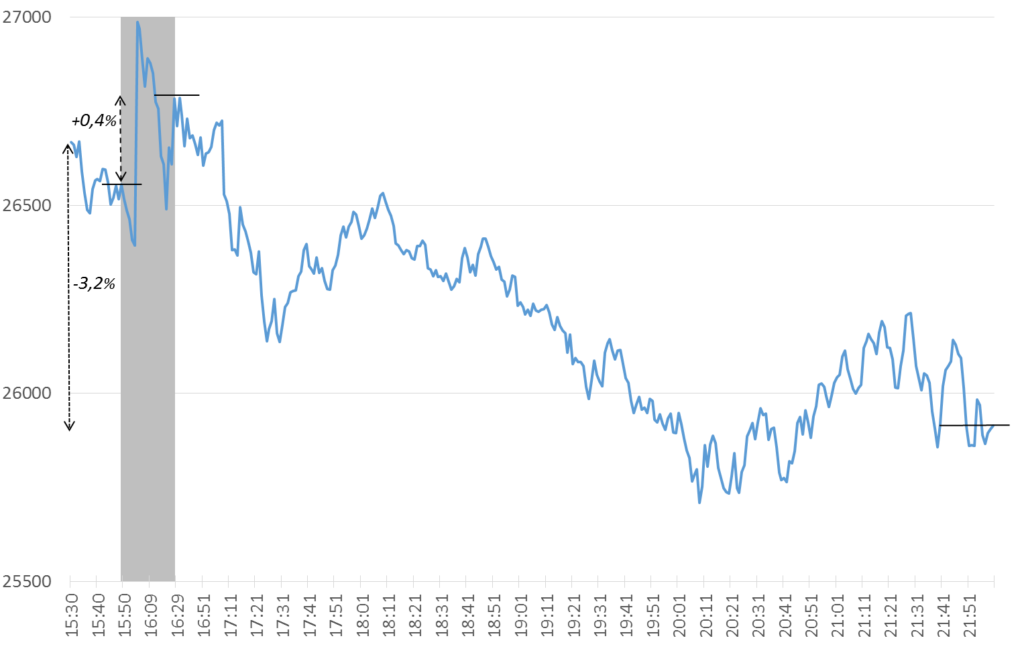

De nombreuses analyses – qualifiées d’études d’événement – s’appuient sur l’information contenue dans l’évolution des prix de différents actifs après les annonces des banques centrales pour en déduire l’impact de la politique monétaire. L’information que l’on peut tirer de ces variations de prix est d’autant plus pertinente qu’il n’y a pas d’autres annonces économiques simultanément aux décisions de politique monétaire. Cette hypothèse est d’autant plus crédible que la fenêtre dans laquelle sont observées les fluctuations de prix est étroite[2]. Ainsi, sur la base d’une fenêtre de 30 minutes (allant de 10 minutes avant l’annonce à 20 minutes après) autour de l’annonce du 3 mars, on observe que l’indice Dow Jones a progressé de 0,4 % (graphique). Cette hausse fut néanmoins temporaire et l’indice est ensuite rapidement reparti à la baisse, si bien qu’en fin de séance le Dow Jones clôturait à un niveau inférieur à son cours d’ouverture (-3,2%). Bien que l’on ne puisse pas observer quelle aurait été l’évolution de l’indice sans cette décision, force est de constater que la Réserve fédérale n’est pas parvenue à atténuer la panique boursière.

Peut-on en déduire que la baisse du Dow Jones suggère que la politique monétaire serait inefficace pour enrayer le ralentissement ? Une interprétation est que les investisseurs ont fait une autre lecture de la décision de la Réserve fédérale. En convoquant une réunion d’urgence et en précipitant la décision de baisser son taux directeur, le FOMC envoie le signal que la situation économique est plus préoccupante que ce qu’anticipaient les marchés. Nakamura et Steinsson (2018) ont récemment mis en évidence ce canal de transmission à propos des décisions de politique monétaire de la Réserve fédérale[3]. Ainsi, les annonces des banques centrales informent les investisseurs sur l’orientation future de la politique monétaire et révèle aussi des signaux sur l’état de l’économie tel que perçu par la banque centrale[4]. Or si la baisse des taux conduit bien à faire monter le prix des actions, la dégradation de la situation macroéconomique réduit les perspectives de revenus futurs et donc leur prix. A la suite de la réunion du 3 mars, il semble donc que ce soit le deuxième effet qui ait finalement dominé. Il ne faut cependant pas en conclure que la baisse des taux est inutile car quelle que soit la réaction des marchés, les conditions de financement de l’économie ont bien été assouplies.

Les regards se portent maintenant sur l’annonce de la BCE qui aura lieu ce jeudi 12 mars. Cette réunion étant prévue de longue date et les conséquences économiques du coronavirus apparaissant de plus en plus évidentes, la réaction des marchés financiers devrait cette fois être davantage liée aux mesures qui seront prises.

Graphique. Évolution du Dow Jones durant la journée du mardi 3 mars 2020

[1] Notons cependant que les marchés avaient sans doute anticipé que la Réserve fédérale allait baisser son taux directeur lors de la réunion planifiée du 18-19 mars.

[2] Voir Gürkaynak, R. et J. Wright (2013). “Identification and inference using event studies”, The Manchester School, 81, 48-65.

[3] “High-frequency

identification of monetary non-neutrality: the information effect.” The Quarterly Journal of Economics,

133(3), 1283-1330.

[4]

Précisons qu’il ne s’agit pas ici de faire l’hypothèse que la Fed dispose de

plus d’information ou d’une meilleure information, mais seulement que ses

actions et annonces révèlent ou confirment quelles informations entrent dans sa

fonction de réaction.