L’économie française sur la voie de la reprise

par Hervé Péléraux

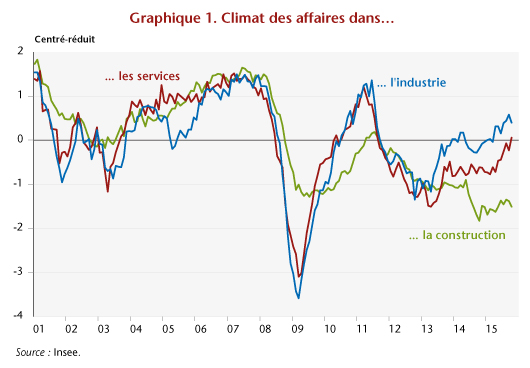

La publication des enquêtes de conjoncture de l’INSEE le 22 octobre dernier confirme la bonne orientation de l’activité dans la seconde moitié de 2015, suggérant que la contre-performance française au deuxième trimestre 2015 (0 %) n’aura été qu’un « trou d’air » après la forte croissance du premier (+0,7 %). Le climat des affaires dans l’industrie a dépassé sa moyenne de longue période pour le septième mois consécutif ; celui des services se redresse rapidement depuis le mois de mai 2015 et rejoint à son tour sa moyenne, s’établissant désormais à son plus haut niveau depuis quatre ans (graphique 1). Le climat des affaires dans le bâtiment reste quant à lui plombé par la crise dans la construction, mais a interrompu son effondrement à la fin de l’année 2014 pour, au-delà de ses à-coups mensuels, engager une lente remontée qui pourrait signaler la fin des déboires du secteur dans les trimestres à venir.

Délivrant une information qualitative résumant les soldes d’opinions relatifs aux différentes questions posées sur l’activité des entreprises, sur la confiance des ménages ou sur la situation dans le commerce, les indicateurs de confiance peuvent être convertis en une information quantitative au moyen d’une équation économétrique les reliant au taux de croissance trimestriel du PIB[1]. De cette façon, on peut déduire de ces données purement qualitatives une estimation du taux croissance du PIB sur le passé et sur le futur proche (deux trimestres) dans la mesure où la publication des enquêtes précède celle du PIB. Parmi les indicateurs sectoriels disponibles, seuls les climats des affaires dans l’industrie, les services et la construction apportent économétriquement une information utile pour retracer la trajectoire du taux de croissance du PIB. Les autres séries ne sont pas significatives, notamment l’indice de confiance des consommateurs ou la confiance dans le commerce de détail ou encore dans le commerce de gros.

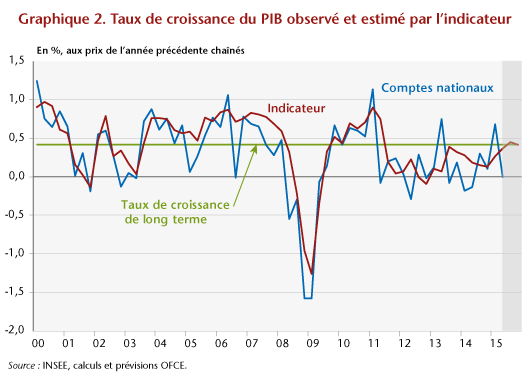

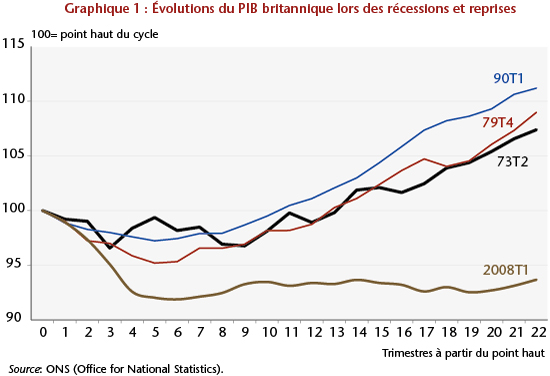

L’indicateur avancé, qui présente un profil nettement plus lissé que le taux de croissance du PIB, ne parvient pas à décrire pleinement la volatilité de l’activité et de ce fait ne doit pas être considéré comme un prédicteur de la croissance au sens strict (graphique 2). Par contre, d’un point de vue plus qualitatif, il parvient à délimiter assez correctement les phases durant lesquelles la croissance est supérieure ou inférieure à la croissance moyenne (ou de long terme) déterminée par l’estimation. Sous cet angle, l’indicateur peut être vu comme un indicateur de retournement du cycle économique. Depuis le deuxième trimestre 2011, aucun franchissement du taux de croissance de long terme n’a été envisagé par l’indicateur, malgré les faux signaux de reprise lancés par les chiffres trimestriels du PIB, au deuxième trimestre 2013 et au premier trimestre 2015.

Sur la base des données d’enquêtes disponibles jusqu’en octobre, la croissance escomptée par l’indicateur serait de 0,4 % au troisième et au quatrième trimestre 2015, juste égale à la croissance de long terme[2]. Si un signal de reprise n’est donc pas encore clairement lancé par l’indicateur, il est à noter que l’information sur le quatrième trimestre, limitée aux enquêtes d’octobre, est tout à fait partielle. Les climats de confiance étant extrapolés jusqu’à la fin de l’année, ces prévisions sont fondées sur une hypothèse conservatoire et sont susceptibles d’être relevées au cas où les enquêtes poursuivraient leur amélioration d’ici à décembre.

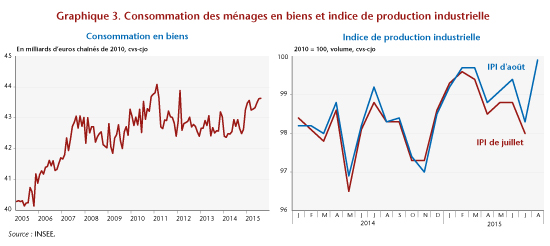

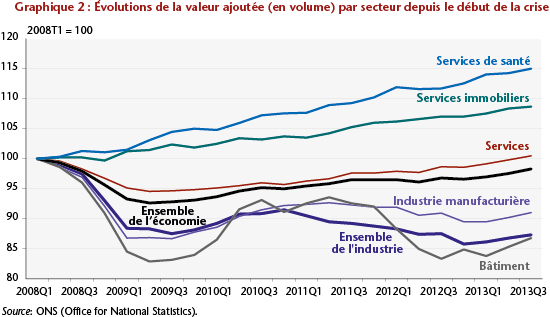

Les informations quantitatives disponibles à l’heure actuelle sur le troisième trimestre 2015 incitent aussi à l’optimisme après la déconvenue du deuxième trimestre. Sous l’effet de la désinflation issue de la baisse des prix de l’énergie qui a permis un rebond marqué du pouvoir d’achat, la consommation des ménages en biens s’est nettement redressée au début de l’année (graphique 3). La hausse s’est interrompue au deuxième trimestre, du fait du mauvais chiffre de mars qui a déprécié l’acquis, mais la consommation a repris une trajectoire haussière continue depuis lors. L’acquis de croissance en août pour le troisième trimestre est franchement positif (+0,6 %), ce qui laisse augurer une nouvelle contribution positive de la consommation en biens à la croissance du PIB pour ce trimestre.

Le schéma de retour de la croissance au troisième trimestre est aussi confirmé par l’évolution de l’indice de production industrielle, en forte hausse au mois d’août (+1,6 % pour l’IPI total, et même +2,2 % pour le seul indice manufacturier). Ce net rebond fait suite à une retombée de la production après le point haut de février-mars 2015[3], ce qui a contribué à la mauvaise performance du PIB au deuxième trimestre (graphique 3), et a étayé l’idée que le deuxième trimestre n’était pas un « trou d’air » mais bien la poursuite de la longue de phase de stagnation d’une France incapable de profiter des vents favorables venus de l’extérieur[4]. L’acquis de la production industrielle en août s’élève désormais à +0,3 %, alors qu’il s’établissait à -0,7 % selon l’ancienne série disponible en juillet.

Les récentes évolutions des indicateurs mensuels augurent d’un réamorçage de la croissance au troisième trimestre 2015. L’extrapolation de la croissance du PIB par l’indicateur avancé, complétée par les données quantitatives précédentes, table aussi sur une hausse de l’activité de 0,4 % au troisième trimestre, qui, si elle se réalisait, mettrait alors l’économie sur de bons rails pour enfin enclencher la reprise.

[1] Pour plus de détails voir : « France : retour sur désinvestissement, Perspectives 2015-2017 pour l’économie française », pp. 34-37.

[2] La croissance de long terme considérée ici n’est pas la croissance potentielle estimée par ses déterminants structurels au moyen une fonction de production, mais la moyenne du taux de croissance du PIB telle qu’elle ressort de l’estimation de l’indicateur.

[3] Il est à noter que les révisions statistiques peuvent modifier la perception de la dynamique à très court terme de l’économie. La série d’IPI publiée le 9 octobre 2015 par l’INSEE a revu assez nettement à la hausse le niveau de l’indice par rapport à la publication antérieure. L’IPI reste orienté à la baisse entre février et juillet 2015, mais la trajectoire décrite est moins négative et la moyenne trimestrielle de l’indice au deuxième trimestre 2015 s’en ressent : selon l’ancienne série, elle s’établissait à -0,7 %, contre -0,4 % selon la série révisée.

[4] Voir Heyer E. et R. Sampognaro, 2015, « L’impact des chocs économiques sur la croissance des pays développés depuis 2011 », Revue de l’OFCE, n°138, juin 2015.