Banques européennes : vers une sortie de la zone de turbulences ?

par Vincent Touzé

La crise de 2008 a failli mettre en péril le système financier mondial. Grâce au soutien des gouvernements et des banques centrales, le secteur bancaire s’est rétabli et affiche de nouveau une apparente solidité financière. Contrecoup de la crise, les finances publiques des pays du Sud de la zone euro – Portugal, Italie, Espagne et Grèce – et de l’Irlande (PSZEI) sont, à leur tour, lourdement fragilisées. La Grèce a été contrainte à la cessation de paiement et un risque de défaut pèse toujours sur les autres. Depuis début 2011, les engagements bancaires dans ces économies sont devenus une source importante d’inquiétude pour les marchés financiers. Malgré de bons stress-tests, cette crainte s’est intensifiée en août 2011. Les banques européennes sont alors entrées dans une nouvelle phase de tourmente et la banque centrale européenne a été contrainte de leurs prêter plus de 1000 milliards d’euros pendant 3 ans au taux de 1% afin d’éviter un credit crunch majeur.

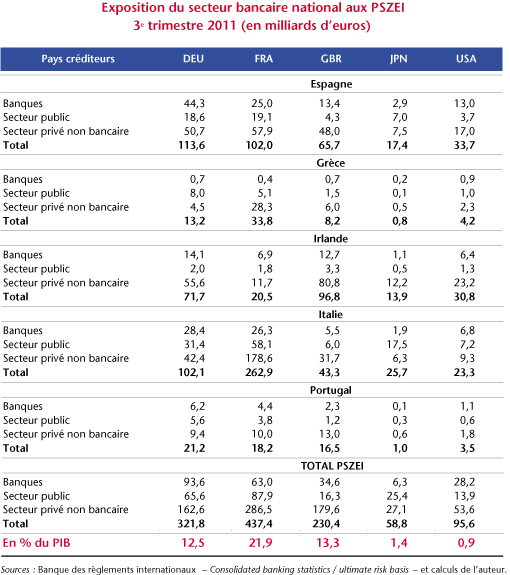

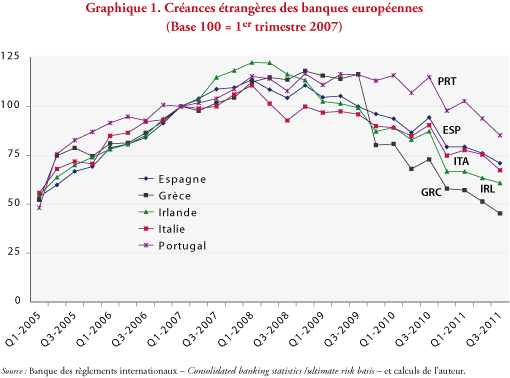

Les banques européennes sont engagées, au titre de leurs investissements à l’étranger et via leurs succursales étrangères, auprès des PSZEI à travers des prêts accordés au secteur bancaire, au secteur public (dettes souveraines et crédits) ainsi qu’aux ménages et aux entreprises privées non bancaires. La France est l’un des pays les plus exposés aux PSZEI (secteurs public et privé confondus) avec un engagement total de son système bancaire d’environ 437 milliards d’euros (voir tableau), soit 21,9% de son PIB, au troisième trimestre 2011. Avec environ 322 milliards d’euros (12,5% du PIB), l’engagement de l’Allemagne est moindre. L’exposition du système bancaire du Royaume-Uni est comparable et elle est évaluée à 230 milliards d’euros, soit 13,3% du PIB. En comparaison, les banques japonaises et américaines détiennent peu de créances : 59 milliards d’euros (1,4% du PIB) pour le Japon et 96 milliards d’euros (0,9% du PIB) pour les Etats-Unis. Avec la crise financière, les banques européennes se sont désengagées de ces économies (1). D’après les statistiques de la Banque des règlements internationaux (graphique 1), la réduction des expositions est la plus marquée en Grèce (-55% depuis le 1er trimestre 2007) et la plus faible au Portugal (-15%). Les désengagements des économies espagnole (-29%), italienne (-33%) et irlandaise (-39%) sont comparables et se situent à un niveau intermédiaire par rapport aux deux précédents.

En cas de faillite d’une banque, des fonds de garantie peuvent être mobilisés mais généralement leurs provisions sont insuffisantes pour soutenir une « grosse » banque en difficulté. Selon le principe « too big to fail », l’Etat doit intervenir pour éviter une faillite. Ses modalités d’action consistent à entrer dans le capital de la banque, à la nationaliser en la renflouant ou à faciliter son refinancement à long terme en achetant des obligations. Une faillite bancaire doit être évitée à tout prix car elle est souvent accompagnée d’effets de panique dont les dommages collatéraux sont difficiles à anticiper et à contenir. Souvent, le simple fait qu’un Etat annonce un soutien crédible à une banque ou au système bancaire suffit à éviter la panique. Si les Etats devaient venir à la rescousse des banques en cas de défaut grec, l’enjeu macroéconomique d’un défaut de 50% de l’ensemble des créances privées et publiques semble assez faible puisque cela nécessiterait, pour le cas de la France par exemple, une prise en charge d’environ 17 milliards d’euros, soit un montant bien inférieur à 1% du PIB (voir tableau). Par contre, un défaut de l’ensemble des PSZEI de 50% nécessiterait un soutien français de 220 milliards (11% du PIB français). Ex ante, le coût macroéconomique paraît élevé mais il n’est pas insurmontable. Malencontreusement, un défaut non maîtrisé d’un ou plusieurs PSZEI entrainerait un mécanisme en chaîne incontrôlable dont le coût macroéconomique global pourrait être considérable.

Cette crise financière frappe également les compagnies d’assurance-vie et elle intervient dans une période de réforme de la réglementation prudentielle. Le secteur bancaire achève de satisfaire à Bâle II et va devoir adopter progressivement (jusqu’en 2019) Bâle III (2) tandis que le secteur de l’assurance est en pleine mutation vers Solvency II (3). Ces deux réformes de la réglementation conduisent à un besoin accru de fonds propres alors que la crise financière fragilise les bilans et accroît les tensions sur les ratios de solvabilité. Les fonds propres permettent de résister aux crises financières mais en même temps la réglementation peut contraindre à des recapitalisations dans des conditions de refinancement très tendues. C’est un effet pro-cyclique indésirable de la réglementation prudentielle.

Le risque d’un défaut de paiement de certains PSZEI a rendu les analystes financiers particulièrement vigilants sur la solvabilité et la rentabilité des banques européennes. Pourtant, le bilan des tests de résistance(4) (stress tests) sur les banques européennes publié mi-juillet 2011 a été jugé bon. Les hypothèses utilisées sont loin d’être optimistes. Dans la zone euro (resp. dans les autres pays), elles envisagent une baisse du taux de croissance de 2 points (resp. 2,4 points) en 2011 et 2 points (resp. 1,9 points) en 2012 par rapport à un scénario de référence. Dans la zone euro, cette entrée dans la récession (-0.5% en 2011 puis -0.2% en 2012) s’accompagne d’une hausse du taux de chômage (+0,3 point en 2011 et +1,2 point en 2012), d’une baisse du taux d’inflation (-0,5 point en 2011 puis -1,1 point en 2012), d’une forte baisse des prix de l’immobilier, d’une hausse des taux à long terme ainsi que des décotes sur les dettes souveraines (5) pouvant aller jusqu’à 30%. L’objectif de ce scénario « stressé » est de tester la capacité de résistance des banques pour maintenir un ratio « Core Tier 1 » supérieur à 5% (6). Sous ces hypothèses extrêmes, seulement 8,9% des 90 banques testées obtiennent un ratio inférieur au seuil de 5%, ce qui nécessite de facto une recapitalisation pour respecter cette cible (7). Les quatre banques françaises ont réussi sans difficulté les stress tests puisqu’elles conservent un ratio élevé : 6,6% pour la Société Générale, 6,8% pour le groupe Banque populaire-Caisse d’épargne, 7,9% pour BNP Paribas et 8,5% pour le Crédit Agricole. Les pays où des échecs sont observés sont : l’Autriche (1 banque), l’Espagne (5 échecs) et la Grèce (2 échecs). Au regard des stress tests, le système bancaire européen peut donc être jugé comme apte à résister à une crise économique d’envergure.

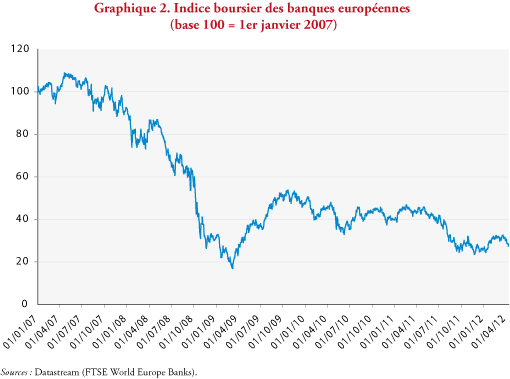

A la suite du deuxième plan d’aide à la Grèce du 21 juillet 2011, aux tensions persistantes sur les autres dettes souveraines, une inquiétude s’est emparée des marchés boursiers et les valeurs bancaires européennes ont fortement chuté d’août à décembre 2011 (graphique 2). Ces évolutions boursières observées ont été en complète contradiction avec les bons résultats des stress tests. Il y a trois interprétations possibles pour expliquer la réaction des marchés financiers :

– La crise réelle serait plus forte que les hypothèses des stress tests ;

– Les méthodes de stress tests seraient insuffisantes pour estimer les conséquences d’une crise ;

– Les marchés s’emballeraient aux moindres rumeurs et seraient déconnectés des fondamentaux.

Pour l’instant au regard des prévisions les plus pessimistes, il ne semble pas que les hypothèses de stress test soient particulièrement favorables. Cependant, les ceux-ci ont des faiblesses pour évaluer les crises financières systémiques dans la mesure où chaque banque n’intègre pas dans son évaluation les dégradations induites par l’application de ce scénario aux autres banques et les conséquences sur le marché du crédit. Il n’y a pas de bouclage des interconnections financières. De plus, la crise économique peut augmenter fortement les taux de défaut des entreprises privées. Ce point pourrait avoir été sous-estimé par les tests de résistance. Il faut également noter que les tests sont réalisés à un niveau interne, ce qui peut aussi conduire à des appréciations différentes des conséquences de certains scénarios. Par ailleurs, les stress tests évaluent la solidité financière des banques, mais de facto, une banque, bien que solvable, peut voir son cours chuter en période de crise pour la simple raison que sa rentabilité anticipée baisse. Enfin et surtout, l’emballement des marchés financiers est attribuable au manque de consensus dans les décisions dans l’Union européenne pour trouver une solution définitive à la crise des dettes souveraines mais également au fait que les statuts de la Banque centrale européenne lui interdisent de participer aux émissions de dette publique. Ces incertitudes renforcent la volatilité du cours boursier des banques particulièrement exposées aux PSZEI, comme en témoigne la forte corrélation entre les CDS sur les banques privées et sur les dettes souveraines dans la zone euro (8).

Avec l’amorce d’une solution sur la dette grecque, une remontée des cours des banques européennes s’observe à partir janvier 2012. On peut espérer que l’accord sur la dette souveraine grecque du 21 février 2012 calmera la tempête qui frappe les marchés obligataires. L’opération vise à ce que les investisseurs privés acceptent de renoncer à 107 des 206 milliards d’euros de dette publique qu’ils détiennent et que les Etats de la zone euro consentent un nouveau prêt de 130 milliards. L’accord conclu est une opération d’échange de dette. Les anciennes obligations sont échangées contre des nouvelles avec une décote de 53,5% de la valeur faciale (9) et un nouveau taux d’intérêt contractuel. Cette décote n’est pas une surprise pour les banques qui ont déjà provisionné les pertes. L’opération est un franc succès (10) puisque 83% des titres ont été volontairement proposés à l’échange le 9 mars (11). La participation est portée à plus de 95% en procédant à un échange obligatoire auprès des créanciers n’ayant pas répondu positivement à l’opération (clauses d’action collective engagées pour les créances de droit grec). A l’issue de cet échange, les Etats européens, le FMI, la BCE détiendront « plus des trois-quarts de la dette grecque »(12), ce qui signifie qu’une nouvelle crise de la dette souveraine grecque impactera peu les investisseurs privés. Une nouvelle source d’incertitude provient des CDS qui ont été souscrits à des fins de couverture ou de spéculation (achat à nu). Dans un premier temps, l’International Swaps and Derivatives Association(ISDA) (13) avait annoncé, le 1er mars, que cet échange n’était pas « un événement de crédit ». Le 9 mars, elle a révisé son jugement (14). Désormais, l’ISDA considère que les clauses d’action collective forcent les détenteurs à accepter l’échange, ce qui constitue un évènement de crédit. Le défaut de paiement de la Grèce est reconnu sur un plan juridique et les CDS sont donc activés. D’après l’ISDA, l’exposition nette des CDS sur la Grèce s’élèverait à seulement 3,2 milliards de dollars. Pour estimer le coût global des CDS pour le secteur financier, il faut soustraire à ce montant la valeur résiduelle des obligations. Compte-tenu de l’incapacité de la Grèce à renouer avec la croissance, la soutenabilité de sa dette restante n’est pas assurée et les risques de contagion persistent. En tout état de cause, les dettes publiques des pays du Sud de la zone euro et de l’Irlande sont dorénavant considérées comme des actifs à risque, ce qui constitue un facteur de fragilisation du secteur bancaire européen. A ce titre, la récente remontée des taux sur les dettes publiques italienne et espagnole a provoqué, depuis fin mars, une baisse des valeurs boursières des banques européennes (graphique 2).

Cette crise financière fragilise le secteur bancaire de la zone euro qui peut être enclin à réduire ses expositions aux risques : un crédit crunch majeur est donc à craindre. La dernière enquête réalisée par la BCE, du 9 décembre 2011 au 9 janvier 2012, auprès des banques (15) sur les conditions d’attribution de crédit n’est pas très rassurante. Un durcissement des conditions est envisagé par 35% (contre 16% le trimestre précédent) des banques pour les crédits aux entreprises et par 29% (contre 18% le trimestre précédent) des banques pour les crédits immobiliers aux ménages. Face à une telle perspective, la BCE a procédé, le 21 décembre 2011, à une opération de refinancement à long terme (long term refinancing operation). Cette opération a remporté un large succès puisque 489 milliards d’euros de crédits ont été accordés au secteur bancaire. L’argent est prêté à 1% pour une durée de 3 ans. Même si les effets de cette mesure sont encore difficiles à apprécier, le président de la BCE, Mario Draghi a annoncé, en février, que cet apport de liquidité avait, de toute évidence, évité un credit crunch majeur. Le 29 février 2012, la BCE a lancé un deuxième plan de refinancement à long terme (16). La souscription a été très importante puisque 530 milliards d’euros ont été prêtés. Il est donc permis de penser que le credit crunch sera évité.

En conclusion, la sortie du secteur bancaire de la zone de turbulence repose sur quatre éléments clés :

i) Seul un retour durable de la croissance dans l’ensemble de la zone euro est en mesure de consolider les finances publiques et réduire le nombre de faillites d’entreprises (17), ce qui diminuera de facto l’exposition des banques au risque de défaut, à charge pour les gouvernements européens et la BCE d’identifier et de mettre en place le « bon » policy-mix ainsi que les mesures structurelles adéquates.

ii) L’Etat grec est en cessation de paiement, il ne faut pas que cette faillite des finances publiques s’étendent aux autres économies, car la crise bancaire est aussi un test de la solidité de la solidarité financière dans la zone euro, et il reste notamment à savoir si les Allemands seront plus enclins à soutenir l’Espagne ou l’Italie en cas de risque de défaut qu’ils ne l’ont été avec la Grèce.

iii) La crise bancaire met vraisemblablement en avant des effets pro-cycliques de la réglementation prudentielle qui mériteraient d’être corrigés.

iv) Les marges de manœuvre des gouvernements comme soutien de premier secours sont devenues très limitées en raison de leur endettement massif. En cas de nouveau choc majeur, la BCE pourrait n’avoir d’autre choix que d’être le prêteur en dernier ressort.

__________

[1] Il est à noter que la dépréciation financière (moins-value) de la valeur au bilan des actifs détenus dans les PSZEI implique une réduction automatique de l’exposition dans ces économies.

[2] http://www.bis.org/speeches/sp100921_fr.pdf

[3] http://ec.europa.eu/internal_market/insurance/solvency/background_fr.htm.

[4] European Banking Authority, 2011, http://stress-test.eba.europa.eu/pdf/EBA_ST_2011_Summary_Report_v6.pdf.

[5] European Banking Authority (2011), Methodogical Note – Additional guidance, June 2011.

[6] Le niveau minimal prudentiel exigé par Bâle II concernant le ratio « Core Tier 1 » est de seulement 2% et il augmente à 4,5% avec Bâle III (application en 2013). Ce ratio mesure la proportion des actifs pondérés du risque couverts par les fonds propres.

[7] Pour une banque dont le ratio tombe à x%, les besoins en recapitalisation correspondent à (5%-x)/x % des fonds propres après choc. Ainsi si x=4%, le besoin de recapitalisation correspond à 25% des fonds propres.

[8] « La corrélation entre taux d’intérêt sur les dettes publiques et sur les dettes privées va rendre difficile la résolution des crises des dettes souveraines dans la zone euro », Flash marchés, Natixis, 14 mars 2011 – N° 195, http://cib.natixis.com/flushdoc.aspx?id=57160.

[9] Par exemple, chaque ancienne obligation de valeur faciale 100 euros est échangée contre une nouvelle de 46,5 euros. Le FESF se porte garant sur 15 euros et l’Etat grec sur 31,5 euros.

[10] http://www.minfin.gr/portal/en/resource/contentObject/id/baba4f3e-da88-491c-9c61-ce1fd030edf6.

[11] En raison de détenteurs de dettes publiques non soumises au droit grec qui refusent de participer à l’opération, l’échéance du 9 mars (voir http://fr.reuters.com/article/frEuroRpt/idFRL6E8F54OO20120405) a été repoussée au 4 avril puis au 20 avril. L’Etat grec considère que ces refus d’échange ne sont pas en mesure de faire échouer l’opération car avec les clauses d’action collective, la participation volontaire ou contrainte passe à 95,7%. Face à ces investisseurs, l’Etat grec a le choix entre attendre encore un peu, respecter ses engagements contractuels (maintien du remboursement du nominal et des échéances d’intérêt initialement prévus), faire une nouvelle offre d’échange (mais il faut qu’elle soit équitable vis-à-vis de ceux qui ont déjà accepté la précédente) ou faire défaut avec d’éventuels risques de poursuite devant la justice internationale.

[12] Olivier Garnier, « Comprendre l’échange de dette publique grecque », Le Webzine de l’actionnaire – Analyses, Société Générale, 13 mars 2012, http://www.societegenerale.com/actiorama/comprendre-l%E2%80%99echange-de-dette-publique-grecque.

[13] http://www.isda.org/dc/docs/EMEA_Determinations_Committee_Decision_01032012Q2.pdf.

[14] http://www2.isda.org/greek-sovereign-cds/

[15] The Euro Area Bank Lending Survey, 1er février 2012, http://www.ecb.int/stats/pdf/blssurvey_201201.pdf.

[16] http://www.ecb.int/press/pr/date/2011/html/pr111208_1.en.html.

[17] « Les entreprises après la crise », Colloque Banque de France, 28 juin 2011, http://www.banque-france.fr/fileadmin/user_upload/banque_de_france/publications/Bulletin-de%20la-Banque-de-France/Bulletin-de-la-Banque-de-France-etude-185-2.pdf