Pigeons : comment imposer les plus-values mobilières (1/2)

Par Guillaume Allègre et Xavier Timbeau

Après avoir proposé dans le Projet de loi de finances 2013 d’imposer les gains de cession de valeurs mobilières au barème progressif de l’IR, et non plus à un taux proportionnel de 19 %, le gouvernement a promis de corriger sa copie, sous la pression d’un groupe d’entrepreneurs qui s’est mobilisé sur les réseaux sociaux sous le hashtag #geonpi (« pigeons »). Un amendement au projet de loi a été voté en ce sens. Nous discutons ici de l’imposition équitable des plus-values mobilières. Dans un second billet, nous discuterons de la spécificité de l’entreprenariat.

Le projet de loi de finances traduit l’engagement de François Hollande de réaliser une grande réforme fiscale afin de rendre la contribution de chacun plus équitable : « les revenus du capital seront imposés comme ceux du travail » (engagement 14 des 60 engagements pour la France). Lorsque le capital résulte de l’épargne de revenus du travail et qu’il a été rémunéré à un taux « normal », sa taxation présente un défaut de double imposition et peut paraître discutable. Il faut cependant noter que dans une économie financiarisée, les revenus du capital ne sont pas que la conséquence d’une épargne mais également le résultat direct d’une activité (voir le numéro 122 de la revue de l’OFCE dédié à la réforme fiscale et en particulier Allègre, Plane, Timbeau : « Réformer la fiscalité du patrimoine ?»). En ce sens, les revenus du capital procèdent de la faculté contributive des ménages, au même titre que les revenus du travail. L’imposition progressive sur le revenu doit donc s’appuyer sur l’intégralité des revenus, qu’ils proviennent du capital ou du travail, afin de respecter le principe d’équité horizontale « à revenu égal, impôt égal ».

Concernant les gains de cession, seule la variation de la valeur réelle du capital peut être considérée comme un revenu : si la valeur d’un bien a augmenté au même rythme que l’inflation, la plus-value nominale même positive ne couvre pas le coût implicite de détention. Le projet de loi prévoyait que les plus-values des cessions bénéficient d’un abattement en fonction de la durée de détention, copié sur celui s’appliquant aux plus-values immobilières. L’amendement réduit les durées de détention par rapport au texte initial :

– les gains de cession imposables au barème de l’impôt sur le revenu « sont réduits d’un abattement égal à :

a) 20 % de leur montant lorsque les actions, parts, droits ou titres sont détenus depuis au moins deux ans et moins de quatre ans à la date de la cession ;

b) 30 % de leur montant lorsque les actions, parts, droits ou titres sont détenus depuis au moins quatre ans et moins de six ans à la date de la cession;

c) 40 % de leur montant lorsque les actions, parts, droits ou titres sont détenus depuis au moins six ans.

Ce type d’abattement sur la plus-value nominale est un mauvais instrument pour tenir compte de l’inflation [1] : si la variation de la valeur réelle du capital est nulle alors l’imposition doit être nulle (il n’y a pas de revenu réel), alors qu’un abattement ne fera que la réduire ; au contraire, si la variation de la valeur réelle du capital est très largement supérieure à l’inflation, l’abattement sera trop favorable ; l’abattement est forfaitaire par palier, alors que la hausse des prix est un phénomène continu. Au moins, l’abattement n’atteint pas 100%, ce qui est encore le cas pour les plus-values de cession immobilières, totalement exonérées de plus-values après 30 ans de détention. Un bon système n’appliquerait pas d’abattement à la plus-value nominale, mais actualiserait le prix d’achat par un indice reflétant la hausse des prix, ce qui permet de déterminer la variation de valeur réelle du patrimoine.

Exemples : un bien est acheté en janvier 2000, pour une valeur de 100. Il est revendu 200 en janvier 2011. La plus-value nominale est de 100. L’abattement de 40% s’applique et donc dans le système proposé par le gouvernement, la taxation portera sur 60, intégré dans l’impôt sur le revenu. La variation de la valeur réelle du capital est de 79, ce qui est la base la plus justifiée pour la taxation (on ne s’intéresse pas ici au taux de taxation mais à la base taxable).

Si au contraire, en janvier 2011, le bien est revendu 120, le montant retenu par le système d’abattement est de 8 alors que la variation de la valeur réelle du capital est de -1 ;

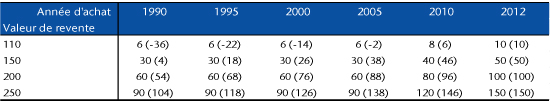

Le tableau suivant représente la base d’imposition suivant le système d’abattement et la variation de la valeur réelle du capital (entre parenthèses) en fonction de la valeur de revente et de la date d’acquisition pour un bien acquis pour une valeur de 100 et vendu en 2012.

Note de lecture : Pour un bien acheté 100 en 1990 et revendu 110 en 2012, la base d’imposition après abattement de 40% est de 6 alors que la variation de la valeur réelle du capital est de -36, compte tenu de l’inflation. Alors que le revenu économique est négatif (il y a perte de pouvoir d’achat), avec le système d’abattement, l’assiette fiscale augmente. Pour un bien acheté 100 en 2005 et revendu 250 en 2012, la base d’imposition après abattement est de 90 alors que la variation de la valeur réelle du capital est de 138 : le système d’abattement est très favorable lorsque la plus-value est importante.

La base d’imposition devrait être la plus-value compte tenu de la taxe inflationniste (variation de la valeur réelle du capital). Mais il ne faut pas pour autant soumettre directement cette base fiscale au barème progressif. Les gains de cession sont en effet différés et doivent subir une imposition équivalente à un revenu régulier durant toute la période de détention. Le lissage par un système de quotient qui dépend de la durée de détention répond à ce point. Un tel système consiste à diviser ce revenu par le nombre d’années de détention[2], d’appliquer le barème progressif à ce « revenu régulier équivalent », en ajoutant les autres revenus de l’année courante du foyer, puis à multiplier l’augmentation de l’imposition liée au revenu exceptionnel par le nombre d’années de détention[3]. Une alternative est d’imposer les plus-values de cession à un taux constant égal au principal taux marginal (30 %, auquel il convient d’ajouter la CSG).

A ces quelques remarques, il faut ajouter les points suivants :

- Les systèmes de compensation générale entre plus-values et moins-values pendant une période longue (aujourd’hui 10 ans) permettent de tenir compte des risques et des possibilités de pertes, au moins pour les investisseurs diversifiés ;

- Les revenus du travail pouvant être facilement convertis en revenus du capital (par le biais d’instruments financiers divers, de structures de portage), aligner les deux impositions permet de limiter les tentations d’optimisation fiscale qui ouvrent la voie à l’évasion fiscale ;

- A ce titre, une Exit Tax, assise sur les plus-values latentes, permet de minimiser l’intérêt à l’exil fiscal, croissant avec les plus-values accumulées et la fiscalité potentielle ;

Les donations, notamment lorsqu’elles se font hors droits de succession, ne devraient pas permettre d’effacer les plus-values, comme c’est le cas aujourd’hui. Cette disposition, qui avait pour objectif initial d’éviter une double imposition, permet aujourd’hui d’échapper complètement à l’impôt.

[1] Ajouté le 09/11/2012 : Ce n’est pas non plus un bon instrument pour tenir compte de la double imposition (Impôt sur les sociétés et Impôt sur le revenu). En effet, contrairement à la distribution de dividendes qui nécessite d’avoir réalisé des bénéfices avant de les distribuer, les plus-values ne correspondent pas entièrement à des profits non-distribués. Le prix de vente ne reflète pas non plus nécessairement la charge future de l’IS (ce qui est le cas si l’acquéreur réussit à échapper à l’impôt via de l’optimisation fiscale). Comme il n’y a pas nécessairement double imposition, un système d’abattement universel ne peut pas répondre équitablement à ce problème. En présence d’optimisation fiscale et de taux d’IS effectivement payés par les entreprises très hétérogènes, seul un système d’avoir fiscal permet de répondre au problème de double imposition.

[2] En se basant sur l’équivalence de traitement fiscal pour un revenu régulier et un revenu exceptionnel, il apparaît que la division se fait par un coefficient qui dépend du taux d’intérêt. En pratique, pour des taux d’intérêt faibles, ce coefficient est égal au nombre d’années de détention.

[3] Ce calcul est équivalent à l’imposition au fil de l’eau si les revenus courants du foyer sont représentatifs de ses revenus (hypothèse de revenus réguliers) pendant la durée de détention et si le barème de l’impôt est relativement stable.