Financiarisation et crise financière : vulnérabilité et choc traumatique

par Jérôme Creel, Paul Hubert, Fabien Labondance

Depuis le mini-krach survenu à la bourse de Shanghai en août dernier, l’instabilité financière a refait surface sur les marchés et dans les média et, de nouveau, le lien avec la financiarisation a été évoqué. La crise chinoise serait le résultat d’un mélange de bulles immobilière et boursière nourries par l’épargne abondante d’une classe moyenne à la recherche de placements à rendements élevés. On se croirait revenu presque dix ans en arrière lorsqu’on recherchait dans la financiarisation jugée excessive de l’économie américaine – l’épargne abondante des pays émergents rendant possible l’endettement généralisé des ménages américains -, la cause de l’instabilité financière et de la crise qui allait se déclencher à l’été 2007.

Ce lien entre d’un côté, le recours à l’endettement et la grande diversité des placements financiers, et, de l’autre, la volatilité des cours boursiers et la détérioration de la qualité des crédits bancaires, existe-t-il vraiment ? Et s’il existe, dans quel sens se produit-il : de la financiarisation vers l’instabilité financière, de l’instabilité financière vers la financiarisation, ou les deux à la fois ? La montée de l’endettement pourrait ainsi engendrer l’octroi de prêts de plus en plus risqués à des agents qui s’avéreraient incapables de les rembourser, ce qui déboucherait sur une crise financière : c’est le premier cas de figure possible. L’occurrence d’une crise modifierait le comportement des ménages et des entreprises, en les amenant à se désendetter : c’est le second cas de figure où l’instabilité financière réduit la financiarisation de l’économie. Selon les cas, les politiques publiques à mettre en place sont différentes. Dans le premier, il faut surveiller le degré de financiarisation de l’économie et cibler, par exemple, un montant maximal de crédits bancaires en proportion du PIB afin de prévenir les bulles spéculatives et leur éclatement. Dans le second cas, deux situations sont possibles : soigner les causes, et donc surveiller la qualité des prêts consentis aux ménages et aux entreprises afin de veiller à la bonne allocation du capital dans l’économie ; ou soigner les conséquences en soutenant l’investissement productif pour annihiler tout rationnement du crédit.

Dans le cadre du débat sur les liens entre financiarisation et instabilité financière, et des conséquences à en tirer en termes de politique publique, la situation européenne est intéressante à double titre : en effet, l’Union européenne a mis en place une surveillance des déséquilibres extérieurs, y compris financiers, depuis 2011 et une union bancaire depuis 2014. Dans un récent document de travail, nous nous intéressons à ce débat pour plusieurs groupes de pays de l’Union européenne sur la période 1998-2012.

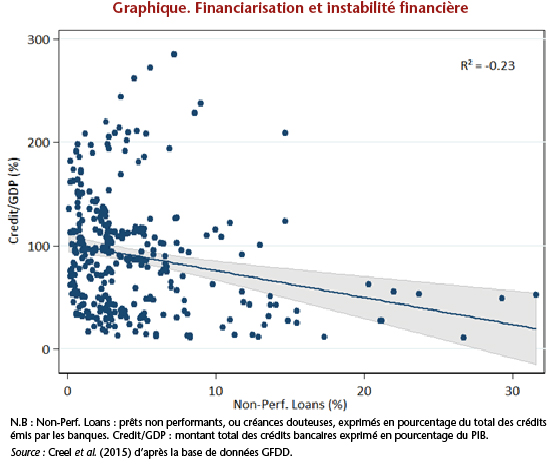

A première vue, la relation entre ces deux concepts n’est pas aisée à démontrer, comme l’illustre le graphique suivant. Ce dernier présente un nuage de points qui pour chaque année et pour chaque pays européen donne les niveaux de financiarisation (approximée ici par la part des crédits/PIB) et d’instabilité financière (approximée ici par les prêts non performants). La corrélation entre ces variables est de -0,23.

Nous testons donc les deux cas de figure discutés plus haut. Nous qualifions le premier cas d’effet de vulnérabilité. En se développant, la financiarisation entraînerait une sorte d’euphorie qui donnerait lieu à l’octroi de prêts de plus en plus risqués qui favoriseraient l’instabilité financière. Cette hypothèse renvoie aux travaux de Minsky (1995)[1]. Parallèlement, nous testons le lien potentiellement négatif entre instabilité financière et financiarisation que nous qualifions d’effet de trauma. L’instabilité financière, de par son occurrence et ses effets, incite les agents économiques à prendre moins de risques et à réduire leur endettement. Nos estimations montrent que le lien entre instabilité financière et financiarisation n’est pas uni-directionnel. Contrairement à ce que laisse supposer le coefficient de corrélation simple, le signe de la relation n’est pas le même lorsque l’on regarde l’effet de l’une des variables sur l’autre, et vice-versa. Les deux effets, de vulnérabilité et de trauma, ont été à l’œuvre dans les pays européens. Une politique d’ordre macro-prudentiel visant à surveiller la politique d’octroi de crédits des banques, en termes de volume et de qualité, semble donc bel et bien nécessaire en Europe.

Nous testons aussi la possibilité que ces effets soient non-linéaires, c’est-à-dire qu’ils dépendent de valeurs de référence. L’hypothèse de vulnérabilité semble dépendante à la fois du niveau de financiarisation (plus il est élevé, plus cette relation est établie) et du temps. Ce dernier point nous montre en effet que la relation positive entre financiarisation et instabilité financière se révèle au moment de la crise pour les pays déjà fortement financiarisés. Enfin, dans les pays périphériques de l’Union européenne[2], les taux d’intérêt de long terme et les taux d’inflation influencent beaucoup la variable d’instabilité financière. Par conséquent, dans ces pays, il semble qu’une forte coordination entre supervision bancaire et surveillance macroéconomique doive être organisée.

[1] Minsky H. P. (1995), « Sources of Financial Fragility: Financial Factors in the Economics of Capitalism », paper prepared for the conference, Coping with Financial Fragility: A Global Perspective, 7-9 September 1994, Maastricht, available at Hyman P. Minsky Archive. Paper 69.

[2] Ce groupe comprend l’Espagne, l’Irlande, l’Italie, la Grèce, le Portugal et des pays des vagues d’élargissement de 2004 et 2007. La constitution de ce groupe est expliquée dans le document de travail.