2013 : quel impact des mesures budgétaires (nationales) sur la croissance ?

par Mathieu Plane

Ce texte complète les prévisions pour l’économie française d’octobre 2012 de l’OFCE

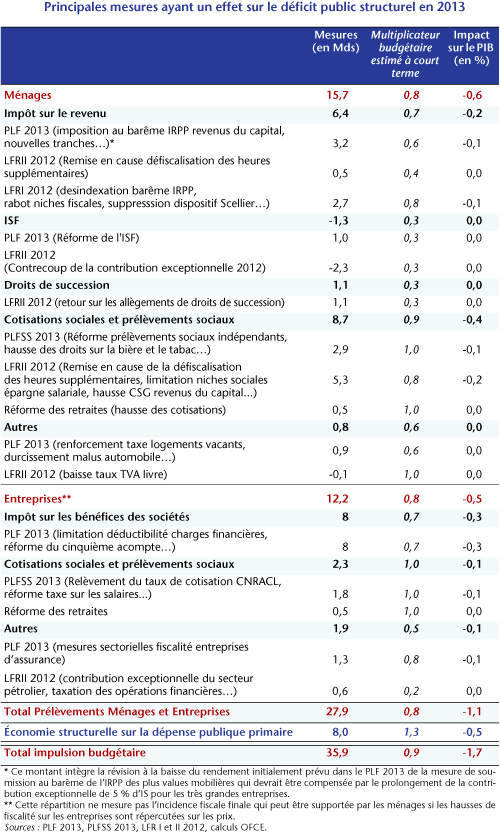

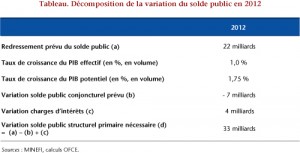

Après avoir détaillé les effets multiplicateurs attendus pour les différents instruments de la politique budgétaire, le multiplicateur budgétaire interne moyen associé à la politique d’austérité menée en France en 2013 serait de 0,9. Cette politique amputerait le PIB de 1,7 % pour cette seule année.Après un effort budgétaire cumulé de 66 milliards d’euros en 2011 et 2012, les économies structurelles attendues pour 2013 représentent environ 36 milliards d’euros (1,8 point de PIB) si l’on intègre à la fois les mesures prises dans le cadre du Projet de loi de finances pour 2013 et les différentes mesures décidées précédemment (tableau). Le choc budgétaire résultant du PLF pour 2013 serait de 28 milliards d’euros, dont 20 uniquement sur les taux de prélèvements obligatoires (PO). Parmi les 8 milliards d’euros restant, près de 5 milliards de hausse de PO sont issus de la seconde Loi de finances rectificative de l’été 2012, le reste étant principalement dû à la première Loi de finances rectificative pour 2012 et à la hausse des cotisations qui résulte de la révision de la réforme des retraites de l’été 2012.

Au total, l’effort budgétaire pour 2013 se décompose entre une hausse de prélèvements obligatoires pour environ 28 milliards d’euros (1,4 point de PIB) et une économie structurelle sur la dépense publique primaire de 8 milliards (0,4 point de PIB). La hausse de la pression fiscale et sociale représenterait près de 16 milliards pour les ménages et plus de 12 milliards pour les entreprises. Cette répartition ne tient pas compte des mesures de compétitivité annoncées le 6 novembre par le premier ministre. Les crédits d’impôt pour la compétitivité et l’emploi (CICE) n’auraient pas d’effet budgétaire en 2013 à l’exception près de la possible mise en place dès 2013 d’une avance, pour certaines entreprises en mal de trésorerie, sur leur futur crédit d’impôt.

A partir des variantes de multiplicateur budgétaire, réalisées avec e-mod.fr selon la position de l’économie dans le cycle, pour les principaux prélèvements fiscaux et sociaux ainsi que les principales composantes de la dépense publique[1] et des différentes évaluations que nous avons pu mener, notamment dans le cadre de l’évaluation du programme économique du quinquennat, nous avons appliqué un multiplicateur budgétaire spécifique à chaque mesure pour 2013 (tableau). Les multiplicateurs à court terme ne prennent en compte que les effets directs des mesures sur l’activité domestique, indépendamment des politiques budgétaires de nos partenaires commerciaux qui amplifient l’impact de la politique nationale. On suppose par ailleurs que la politique monétaire n’est pas modifiée. Les valeurs à long terme des multiplicateurs sont différentes de celles de court terme et moins élevées sauf à conserver durablement un écart de production négatif.

Sur les 16 milliards d’augmentation de PO sur les ménages en 2013, la hausse discrétionnaire de l’IRPP serait de 6,4 milliards dont 3,2 issus de la Loi de finances pour 2013 (contre 4 dans le PLF car la proposition d’imposition au barème des plus-values mobilières sera largement amendée et le rendement de la mesure pourrait baisser d’environ 0,8 milliard, le manque à gagner pouvant être compensé par le prolongement de la contribution exceptionnelle de 5 % d’IS pour les très grandes entreprises), le reste provenant de la Loi de finances rectificative pour 2012 (dont 1,7 milliard uniquement avec la désindexation du barème de l’IRPP). Si la hausse de l’IRPP liée au PLF 2013 est ciblée sur les hauts revenus, sa contribution (3,2 milliards) représente seulement 11 % de la hausse des PO (20 % si l’on se limite aux seuls ménages) en 2013 et moins de 9 % de l’effort budgétaire total. Selon nos calculs, le multiplicateur budgétaire moyen lié aux différentes mesures de hausse de l’IRPP serait de 0,7 en 2013.

L’augmentation des PO des ménages proviendrait principalement de la hausse des prélèvements sociaux et des cotisations sociales (8,7 milliards d’euros) prévue dans le Projet loi de finances de la Sécurité sociale pour 2013 (2,9 milliards) et les mesures de la Loi de finances rectificative pour 2013 (5,3 milliards qui incluent la remise en cause de la défiscalisation des heures supplémentaires, la limitation des niches sociales, de l’épargne salariale, la hausse de la CSG sur les revenus du capital, …) et la réforme des retraites avec une hausse du taux de cotisation (0,5 milliard). Le multiplicateur budgétaire moyen lié à ces différentes mesures serait de 0,9. Enfin la réforme des droits de succession augmenterait les PO de 1,1 milliard. En revanche, les recettes de l’ISF, en 2013, seraient inférieures de 1,3 milliard par rapport à celles de 2012. En effet, la contribution exceptionnelle sur la fortune qui avait été mise en place dans le cadre de la Loi de finances rectificative pour 2012 a un rendement supérieur à celui issu de la nouvelle réforme pour 2013. Le multiplicateur budgétaire pour ces deux mesures est de 0,3.

Au total, selon nos calculs, la hausse des prélèvements sur les ménages en 2013 aurait en moyenne un effet multiplicateur de 0,8 et amputerait la croissance de 0,6 point de PIB.

Pour les entreprises, les mesures prises passent principalement par la hausse de l’impôt sur les sociétés prévue dans le PLF 2013 (8 milliards d’euros dont 4 milliards liés à la réforme de la déductibilité des charges financières). Le multiplicateur moyen de la hausse de l’IS est estimé à 0,7 en 2013. 2,3 milliards d’euros proviennent d’une hausse des cotisations sociales et des prélèvements sociaux avec un multiplicateur budgétaire unitaire. Enfin d’autres mesures, comme les mesures sectorielles sur la fiscalité des assurances ou la contribution exceptionnelle du secteur pétrolier, viendront augmenter la pression fiscale des entreprises de 1,9 milliard en 2013 et le multiplicateur budgétaire moyen est évalué à 0,5.

Selon notre évaluation, la hausse des PO sur les entreprises aurait en moyenne un effet multiplicateur de 0,8 et réduirait le PIB de 0,5 point de PIB en 2013.

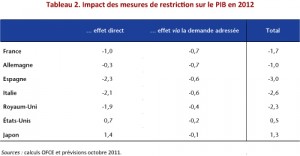

Par ailleurs, le multiplicateur budgétaire à court terme associé à la dépense publique, dans une phase de bas de cycle, est, selon notre modèle, de 1,3 ; il est donc supérieur à celui qui est associé aux prélèvements. Ce résultat est conforme aux résultats de la littérature empirique la plus récente (pour plus de détails, voir encadré « Multiplicateurs budgétaires : la taille compte ! ». La perte d’activité estimée résultant de la restriction sur la dépense publique serait de 0,5 point de PIB en 2013.

Au total, le multiplicateur budgétaire interne moyen associé à la politique d’austérité menée en France en 2013 serait de 0,9 et cette politique amputerait le PIB de 1,7 %. Ce résultat est dans la fourchette basse des derniers travaux du FMI qui estime, à partir des données récentes sur 28 pays, que les multiplicateurs réels pourraient s’échelonner de 0,9 à 1,7 depuis le début de la Grande Récession.

[1] Pour plus de détails, voir Creel, Heyer, Plane, 2011, « Petit précis de politique budgétaire par tous les temps », Revue de l’OFCE, n° 116, janvier 2011.