Que doit-on déduire des chiffres d’inflation ?

par Eric Heyer

En mai, l’inflation en zone euro s’est rapprochée de l’objectif de la BCE. En passant d’un rythme annuel de 1,2% à 1,9% en l’espace d’1 mois, cette nette hausse de l’inflation n’a pourtant suscité aucun émoi, la nature principale de celle-ci étant commune à tous les pays et parfaitement identifiée : la flambée des cours du pétrole. Après avoir dégringolé jusqu’à 30 dollars le baril en début d’année 2016, celui-ci s’établit aujourd’hui autour de 77 dollars, niveau jamais atteint depuis 2014. Même corrigé du taux de change – l’euro s’est apprécié par rapport au dollar – le prix du baril a augmenté de près de 40 % (soit 18 euros) au cours des 12 derniers mois engendrant mécaniquement une accélération des prix dans les pays importateurs nets de pétrole. A cet effet commun vient se greffer pour la France l’incidence de la hausse de la fiscalité indirecte sur le tabac et les carburants entrée en vigueur en début d’année qui, selon nos évaluations, augmenterait de 0,4 point l’indice des prix.

Dans le même temps, l’inflation sous-jacente (ou core inflation) – indice excluant les produits à prix volatils (comme le pétrole ou les produits frais) ainsi que les prix soumis à l’intervention de l’État (électricité, gaz, tabac…) – n’accélère toujours pas et reste en dessous de 1%. L’effet de second tour d’un choc pétrolier transitant par une hausse des salaires ne semble donc pas s’enclencher, le consommateur absorbant l’essentiel du choc par une baisse de son pouvoir d’achat. Cela explique une partie du ralentissement observé de la consommation des ménages en ce début d’année ainsi que le peu de réactions des autorités monétaires à l’annonce des chiffres d’inflation.

Reste alors la question de la faiblesse de l’inflation tendancielle et de son lien avec la situation conjoncturelle. Avons-nous déjà rattrapé le retard de production engendré depuis la Grande crise de 2008 (output gap proche de zéro) ou reste-il encore des capacités de production mobilisables en cas de supplément de demande (output gap positif) ? Dans le premier cas, cela signifierait que le lien entre la croissance et l’inflation est significativement rompu ; dans le second cas, cela indiquerait que le faible niveau de l’inflation n’est pas surprenant et que la normalisation de la politique monétaire doit être progressive.

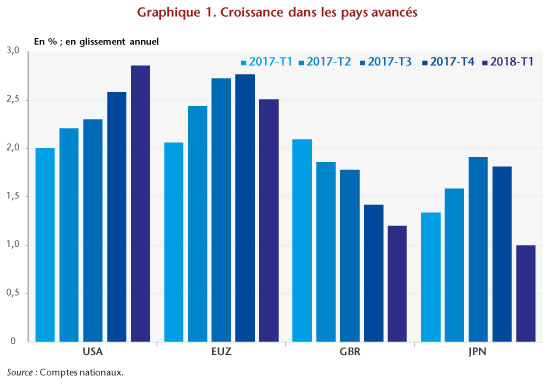

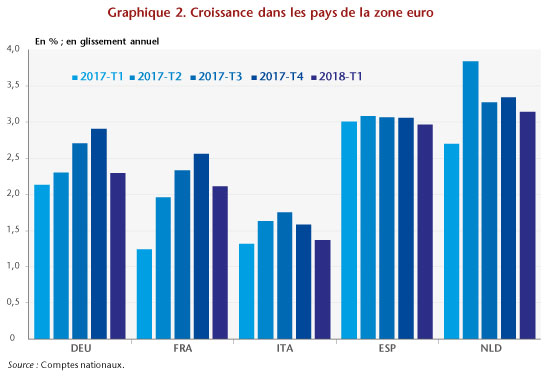

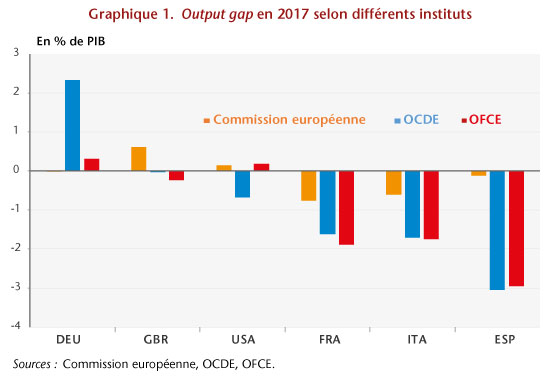

En 2017, malgré un processus de reprise qui se consolide et se généralise, la plupart des économies développées accusent encore du retard par rapport à la trajectoire d’avant-crise. Seuls certains semblent avoir déjà comblé ce retard de croissance. Ainsi, deux catégories de pays semblent émerger : la première – constituée notamment de l’Allemagne, des États-Unis et du Royaume-Uni – est celle des pays ayant rattrapé leur niveau de production potentielle et se situant en haut de cycle ; la seconde – dans laquelle figure la France, l’Italie et l’Espagne par exemple – est celle des pays connaissant encore un retard de production qui se situerait, selon les instituts de conjonctures économiques, entre 1 et 2 points de PIB pour la France et l’Italie et 3 points de PIB pour l’Espagne (graphique 1).

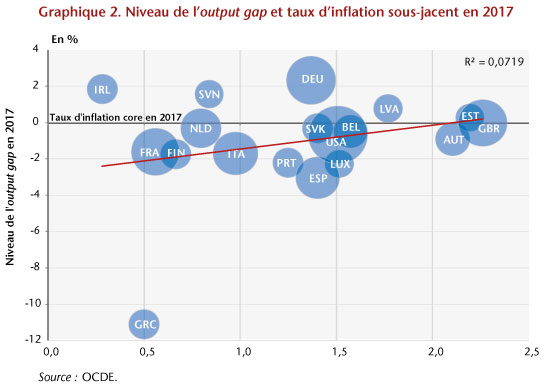

La présence de pays développés dans les deux catégories devrait en toute logique se traduire par l’apparition de tensions inflationnistes dans les pays figurant dans la première, et par un écart d’inflation avec ceux de la seconde. Or, ces deux phénomènes ne sont pas apparents en 2017 : comme l’illustre le graphique 2, le lien entre le niveau de l’output gap et le taux d’inflation sous-jacent est loin d’être clair, jetant un doute sur l’interprétation que l’on doit avoir du niveau de l’output gap : aux incertitudes relatives à cette notion se rajoute celle associée au niveau de cet écart dans le passé, en 2007 par exemple.

La présence de pays développés dans les deux catégories devrait en toute logique se traduire par l’apparition de tensions inflationnistes dans les pays figurant dans la première, et par un écart d’inflation avec ceux de la seconde. Or, ces deux phénomènes ne sont pas apparents en 2017 : comme l’illustre le graphique 2, le lien entre le niveau de l’output gap et le taux d’inflation sous-jacent est loin d’être clair, jetant un doute sur l’interprétation que l’on doit avoir du niveau de l’output gap : aux incertitudes relatives à cette notion se rajoute celle associée au niveau de cet écart dans le passé, en 2007 par exemple.

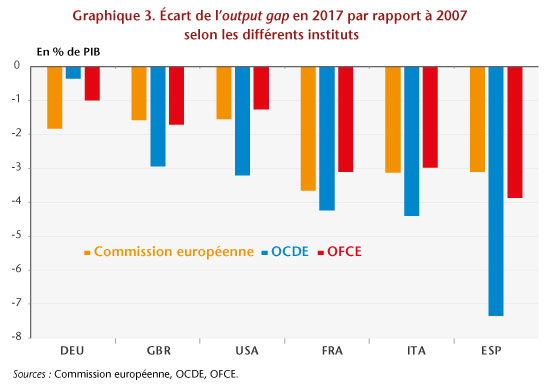

Face à cette forte incertitude, il semble opportun d’établir un diagnostic sur la base de la variation de cet output gap depuis 2007. Une telle analyse aboutit à un consensus plus net entre les différents instituts et à la disparition de la première catégorie de pays, ceux n’ayant plus de marge de croissance supplémentaire au-delà de leur seule croissance potentielle. En effet, selon eux, aucun des grands pays développés n’aurait retrouvé en 2017 son niveau d’output gap de 2007, y compris l’Allemagne. Cet écart se situerait autour de 1 point de PIB pour l’Allemagne, de 2 points de PIB pour le Royaume-Uni et les États-Unis, au-delà de 3 points de PIB pour la France et l’Italie et autour de 5 points de PIB pour l’Espagne (graphique 3).

Face à cette forte incertitude, il semble opportun d’établir un diagnostic sur la base de la variation de cet output gap depuis 2007. Une telle analyse aboutit à un consensus plus net entre les différents instituts et à la disparition de la première catégorie de pays, ceux n’ayant plus de marge de croissance supplémentaire au-delà de leur seule croissance potentielle. En effet, selon eux, aucun des grands pays développés n’aurait retrouvé en 2017 son niveau d’output gap de 2007, y compris l’Allemagne. Cet écart se situerait autour de 1 point de PIB pour l’Allemagne, de 2 points de PIB pour le Royaume-Uni et les États-Unis, au-delà de 3 points de PIB pour la France et l’Italie et autour de 5 points de PIB pour l’Espagne (graphique 3).

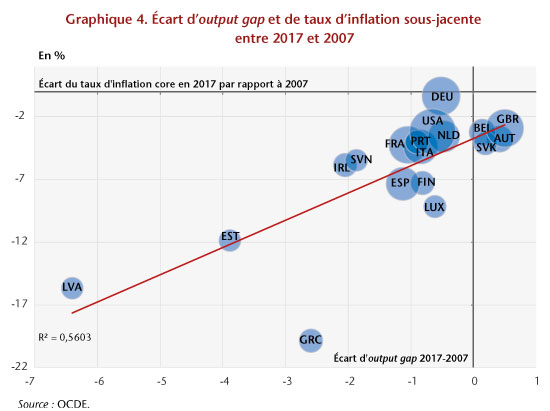

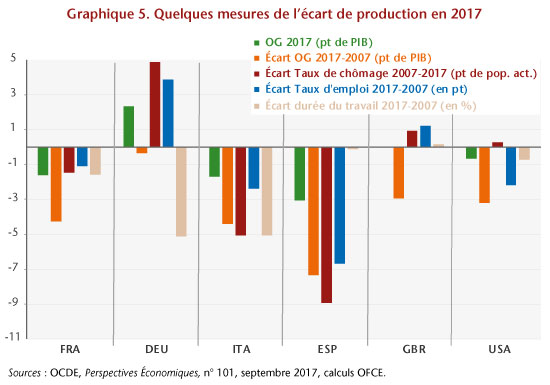

Cette analyse est davantage en ligne avec le diagnostic de reprise d’inflation basée sur le concept du sous-jacent : le fait que les économies des pays développés n’aient pas retrouvé en 2017 leur niveau cyclique de 2007 explique des taux d’inflation inférieurs à ceux observés au cours de la période pré-crise (graphique 4). Ce constat est corroboré par une analyse basée sur d’autres critères que l’output gap, notamment la variation du taux de chômage et du taux d’emploi depuis le début de la crise ou du taux de croissance de la durée du travail durant cette même période. Le graphique 5 illustre ces différents critères. Sur la base de ces derniers, le diagnostic qualitatif porté sur la situation cyclique des différentes économies est celui de l’existence de marges de rebond relativement élevées en Espagne, en Italie et en France. Ce potentiel de rebond est faible en Allemagne, aux États-Unis et au Royaume-Uni : seule l’augmentation du temps de travail pour le premier et du taux d’emploi pour les deux suivants pourrait le permettre.

Cette analyse est davantage en ligne avec le diagnostic de reprise d’inflation basée sur le concept du sous-jacent : le fait que les économies des pays développés n’aient pas retrouvé en 2017 leur niveau cyclique de 2007 explique des taux d’inflation inférieurs à ceux observés au cours de la période pré-crise (graphique 4). Ce constat est corroboré par une analyse basée sur d’autres critères que l’output gap, notamment la variation du taux de chômage et du taux d’emploi depuis le début de la crise ou du taux de croissance de la durée du travail durant cette même période. Le graphique 5 illustre ces différents critères. Sur la base de ces derniers, le diagnostic qualitatif porté sur la situation cyclique des différentes économies est celui de l’existence de marges de rebond relativement élevées en Espagne, en Italie et en France. Ce potentiel de rebond est faible en Allemagne, aux États-Unis et au Royaume-Uni : seule l’augmentation du temps de travail pour le premier et du taux d’emploi pour les deux suivants pourrait le permettre.