Par Henri Sterdyniak

En juin 2014, le gouvernement avait fait voter par le parlement une nouvelle disposition prévoyant la dégressivité des cotisations sociales salariés, afin d’augmenter le pouvoir d’achat des salariés à bas salaires. Ainsi, un salarié payé au SMIC aurait bénéficié d’une réduction de 3 points de cotisations, soit un gain de 43 euros par mois, correspondant à une hausse de 4% de son salaire net. La ristourne devait ensuite diminuer avec le niveau de salaire horaire pour s’annuler à 1,3 fois le SMIC. Le 6 août 2014, le Conseil constitutionnel a décidé de censurer cette disposition. Cette censure est bienvenue pour trois raisons.

Comme le fait remarquer le Conseil constitutionnel, les cotisations salariés financent des prestations de retraites ou de remplacement, d’assurances sociales, réservées aux personnes ayant cotisé, et qui dépendent des cotisations versées. La mesure aurait brisé la logique contributive du système puisque des salariés auraient ainsi eu la possibilité de percevoir des droits sans avoir pleinement cotisé[1]. Le Conseil constitutionnel souligne la spécificité des cotisations sociales contributives et rappelle ainsi un principe sain de notre système de sécurité sociale. Il faut cependant remarquer que le Conseil constitutionnel ne s’était pas opposé aux mesures d’exonérations de cotisations sociales employeurs portant sur les cotisations retraite dont la logique est également contributive. Par contre, les exonérations de cotisations maladie ou famille sont plus légitimes puisque ces cotisations n’ouvrent pas de droits individuels. Mais, il n’est jamais trop tard pour corriger ses oublis.

La nouvelle mesure prévue par le gouvernement aboutissait une nouvelle fois à réduire les ressources propres de la Sécurité sociale. Les exonérations de cotisations sociales sont devenues la plus grande arme contre le chômage au détriment de l’objet même des cotisations : financer la Sécurité sociale. Certes, l’Etat aurait compensé ces exonérations, mais la Sécurité sociale aurait dépendu encore plus de transferts publics d’autant que cette mesure s’ajoutait, pour les seules années 2013 et 2014, à l’extension des réductions de cotisations sociales employeurs et aux transferts des ressources issues de la fiscalisation des majorations familiales de retraite et de la baisse du quotient familial.

Enfin, cette exonération aurait introduit une nouvelle complication pour les fiches de paie. Celles-ci comportent déjà une vingtaine de lignes de cotisations. De plus, les employeurs doivent calculer des exonérations de cotisations employeurs dégressives de 28 points au niveau du SMIC jusqu’à 1,6 fois celui-ci, auxquelles s’ajoute le Crédit d’impôt compétitivité emploi (CICE) de 6 % pour les salaires inférieurs à 2,5 fois le SMIC. A partir de 2016, les cotisations familiales seront abaissées de 1,8 point pour les salaires inférieurs à 3,5 fois le SMIC. Fallait-il rajouter une nouvelle dégressivité, avec un nouveau plafond, de 1,3 fois le SMIC ?

Malgré cette censure, le gouvernement ne renonce pas à son objectif. Ainsi, dans un article du Monde daté du 21 août 2014, le Président François Hollande a-t-il annoncé une réforme « qui fusionnera la Prime pour l’emploi (PPE) et le Revenu de solidarité active (RSA) pour favoriser la reprise du travail et améliorer la situation des travailleurs précaires ». Une telle réforme permettrait-elle de remplir l’objectif du président ? Pour répondre à cette question, il est utile de revenir sur les dispositifs existants.

L’état des lieux

La France a mis en place un système particulièrement compliqué qui vise deux objectifs en partie contradictoires : aider les familles pauvres et inciter les travailleurs non-qualifiés à travailler.

L’aide aux ménages les plus pauvres comprend le RSA (un revenu minimum familialisé), la PPE (une allocation individualisée visant à inciter à l’emploi), les allocations-logement (une allocation familialisée) et des prestations familiales sous conditions de ressources (complément familial, allocation de rentrée scolaire). Malgré les efforts de Martin Hirsch, son promoteur, le RSA n’englobe pas la PPE et les allocations-logement. Il se compose d’une allocation de base : le RSA-socle (un revenu minimum, qui dépend de la composition familiale), qui est réduit de 38 euros pour 100 euros de revenu d’activité. Le RSA est versé mensuellement sur la base d’une déclaration trimestrielle de revenu. La PPE est, elle, versée automatiquement sur la base de la déclaration d’impôt sur le revenu, avec un an de décalage. Le RSA s’impute sur la PPE, de sorte qu’un ménage qui ne demande pas le RSA touche automatiquement la PPE.

Trois dispositifs visent spécifiquement à inciter à l’emploi les travailleurs à bas-salaires : les exonérations de cotisations employeurs qui diminuent le coût du travail au niveau du SMIC ; la PPE et le RSA qui augmentent le gain à l’emploi des travailleurs non-qualifiés.

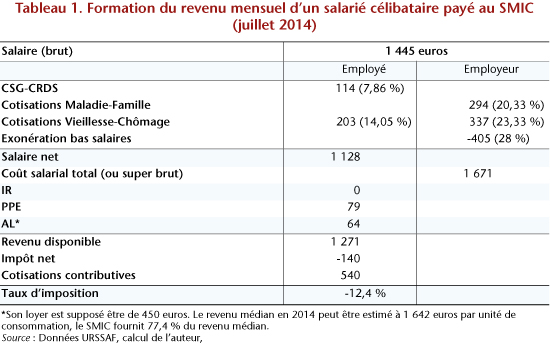

Un célibataire payé au SMIC a droit à la PPE, mais pas au RSA (tableau 1). Il coûte 1 671 euros à son entreprise (pour 35 heures de travail) ; son salaire supporte 540 euros de cotisations, chômage ou retraite, représentant des salaires différés ; il reçoit un transfert net de 140 euros (PPE + allocation logement – CSG-CRDS – cotisations maladie et famille) ; son revenu disponible est de 1 271 euros. Il ne supporte donc aucune charge fiscale nette ; son assurance maladie lui est offerte. Les exonérations de cotisations employeurs sont supérieures aux cotisations non-contributives. En jouant de l’ensemble des dispositifs existants, il est possible de dissocier le niveau de vie assuré aux travailleurs au SMIC du coût de leur travail.

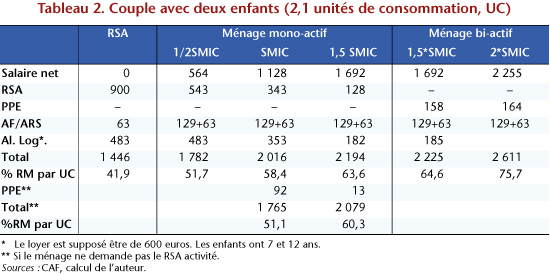

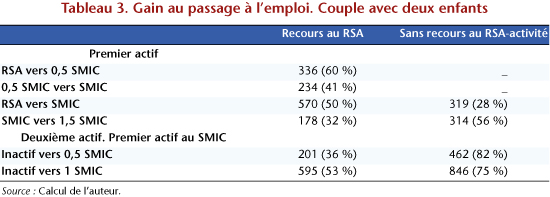

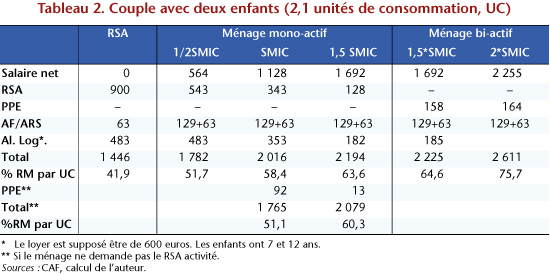

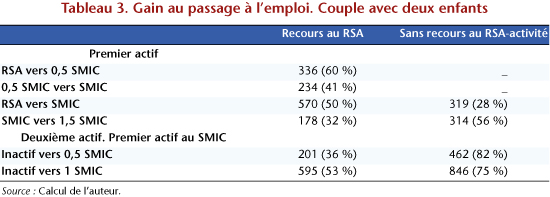

Par contre, une famille mono-active (tableau 2) bénéficie du RSA tant que les revenus salariaux du ménage ne dépassent pas 1,65 fois le SMIC (tableau 2). Le RSA augmente les revenus des ménages les plus pauvres, il accroît les gains à l’emploi du premier actif, mais réduit un peu celui du deuxième (tableau 3). La PPE bénéficie à des familles bi-actives qui sont au-delà du seuil de pauvreté (défini comme 60 % du revenu médian).

Les limites du système actuel

– L’allègement des cotisations employeurs ; la PPE et le RSA créent une catégorie de salariés mal payés, dont les hausses de salaires sont très coûteuses pour l’employeur et peu rentables pour le salarié. Une hausse de 10 % du salaire d’un travailleur au SMIC (145 euros) coûte 242 euros à l’entreprise et rapporte 53 euros au salarié. Les entreprises sont incitées à créer des emplois non-qualifiés spécifiques, sans possibilité d’évolution pour les salariés, coincés dans une trappe à bas salaires. La réduction des cotisations sur les bas salaires ne favorise pas l’emploi de travailleurs qualifiés qui connaissent eux aussi un certain chômage. Les emplois créés ne correspondent pas à la qualification croissante des jeunes. Il serait donc nécessaire de revoir la cohérence de l’ensemble du dispositif. Pour autant, la persistance d’une masse importante de travailleurs non-qualifiés et la volonté de ne pas faire baisser le niveau de vie des travailleurs pauvres ne permettent guère actuellement de prendre le risque de supprimer les dispositifs existants.

– Le calcul de la PPE est compliqué ; son versement intervient avec une année de retard, de sorte que son effet incitatif est sans doute très faible. Cette prime bénéficie à des salariés au-delà du seuil de pauvreté plutôt qu’aux familles les plus pauvres. En même temps, sa suppression diminuerait de 6% le niveau de vie des smicards, ce qui n’est pas envisageable.

– Le taux de non-recours du RSA-activité est très important (de l’ordre de 68 %)[2]. Les travailleurs à bas salaires refusent d’être soumis à un suivi permanent pour toucher une prestation d’un montant relativement réduit. En raison de l’effet de stigmatisation dont sont victimes les titulaires du RSA, ils ne veulent pas être confondus avec des bénéficiaires du RSA-socle.

– Le RSA fournit une allocation de l’ordre de 110 euros par enfant aux familles avec 1 ou 2 enfants au niveau du SMIC, allocation qui comble un manque de notre système, qui était peu généreux pour les familles de travailleurs pauvres. Mais cette allocation n’est pas versée aux familles de chômeurs. Il faudrait verser ces 110 euros sous forme d’un complément familial à toutes les familles pauvres avec 1 ou 2 enfants (celles à 3 enfants et plus ayant déjà un complément familial et des allocations plus généreuses) quelle que soit l’origine des revenus.

– Le RSA n’est pas versé aux jeunes de moins de 25 ans alors que ceux-ci ont des difficultés particulières d’insertion.

Que faire ?

La France ayant déjà un grand nombre d’allocations et de prélèvements, il est possible de cibler précisément la mesure selon l’objectif visé. Plusieurs mesures sont envisageables :

Augmenter les prestations familiales

Si l’objectif est d’augmenter le pouvoir d’achat des familles pauvres, le plus simple est d’augmenter nettement les prestations familiales et l’allocation logement. Au contraire, le gouvernement a décidé de suspendre leur indexation en 2014 ou en 2015, leur infligeant ainsi des pertes de pouvoir d’achat, heureusement limitées par la faiblesse de l’inflation. Mais, la doctrine dominante aujourd’hui est qu’il faut inciter à l’emploi, donc augmenter les salaires nets plutôt que les prestations.

Baisser l’impôt sur le revenu

Les familles pauvres ne payant pas d’impôt sur le revenu, une baisse de celui-ci ne peut les concerner.

Rendre la CSG progressive

Comme le montre le tableau 1, un travailleur au SMIC paie 114 euros de CSG-CRDS et reçoit 79 euros de PPE. Ne pourrait-on compenser la suppression de la PPE en rendant la CSG progressive, ce qui permettrait d’exonérer les travailleurs au SMIC et d’augmenter le salaire perçu chaque mois par les smicards ? Avec justesse, le Conseil constitutionnel considère que tout impôt progressif doit être familialisé et doit prendre en compte l’ensemble des revenus de la famille. Une vraie progressivité de la CSG est donc pratiquement impossible à mettre en œuvre puisque les employeurs et organismes financiers devraient connaître la situation familiale de leurs salariés ou clients et l’ensemble de leurs revenus, donc refaire chacun le travail du fisc. Cela n’aurait de sens que dans le cadre d’une fusion CSG-IR, qui n’est pas envisageable à court terme.

Aussi, ne peut-on envisager qu’une progressivité réduite. Chacun aurait droit à un abattement de l’ordre de 1 445 euros par mois sur le montant de revenu soumis à la CSG-CRDS ; le conjoint sans ressources propres pourrait transmettre son droit à abattement à l’autre conjoint ; les enfants à charge donneraient droit à un abattement de moitié. En contrepartie, la PPE serait supprimée ; les retraités et les chômeurs pourraient être soumis à la même CSG que les salariés. Mais le coût de l’abattement serait énorme et il faudrait en contrepartie faire passer à 15% le taux de la CSG sur les revenus supérieurs à l’abattement. Il faut donc abandonner cette piste.

La fusion de la PPE et du RSA

La fusion de la PPE et du RSA est la piste proposée par le Président de la République. Mais, le diable est dans les détails : comment réaliser cette fusion ?

En 2013, le rapport du député Christophe Sirugue avait proposé une réforme consistant à créer une Prime d’activité qui remplacerait le RSA-activité et la PPE (voir l’analyse critique de Guillaume Allègre : Faut-il remplacer le RSA-activité et la PPE par une Prime d’activité ? Réflexions autour du rapport Sirugue, 2013) Mais, comme le RSA-socle persisterait, les familles à très bas salaires devraient solliciter deux allocations : le RSA-socle et la Prime d’activité. Le système serait compliqué pour elles. Le barème de la prime d’activité prévu dans le rapport Sirugue était arbitraire, avec des pentes et un pic à 0,7 SMIC qui n’avaient aucune justification. Le système était ainsi plus compliqué et plus arbitraire que celui du RSA et n’apportait pas d’améliorations fortes par rapport au système existant. La mesure proposée était coûteuse pour les familles mono-actives (certaines perdaient 10% de revenus). Le risque était que la prime d’activité souffre du même taux de non-recours que la PPA et que certaines familles perdent la PPE sans vouloir recourir à la Prime d’activité[3].

Une fusion qui aboutirait à une prestation familialisée versée par la CAF ferait courir le risque d’un taux élevé de non-recours et ferait des perdants parmi les ménages bi-actifs avec enfants. Une fusion qui aboutirait à une allocation versée sur la fiche de paie ne prendrait pas en compte les enfants et le conjoint, nuirait aux travailleurs à temps partiel et poserait des questions de cohérence avec le RSA socle.

Bref, la fusion est une piste délicate (sinon impossible) à mettre en œuvre.

Augmenter le SMIC[4]

Si l’objectif est d’augmenter le niveau de vie des salariés à bas salaires, la mesure évidente est d’augmenter le SMIC. Une hausse d’environ 10% permettrait de supprimer la PPE et de fournir aux smicards une hausse de revenu équivalente à celle qu’aurait procurée la mesure censurée par le Conseil constitutionnel. Certes, on renoncerait à aider spécifiquement les emplois à temps partiel, comme le fait la PPE, mais cette aide spécifique est trop compliquée pour avoir le moindre effet incitatif. Une hausse du salaire net est sans doute préférable.

Il faut cependant souligner qu’une augmentation du SMIC ne bénéficierait pas assez aux familles pauvres avec un ou deux enfants, en particulier aux familles de chômeurs, Il faudrait alors aider spécifiquement les familles de travailleurs pauvres (entre le RSA-socle et 2 fois le SMIC), en introduisant un complément familial de l’ordre de 80 euros pour un enfant, de 160 euros pour deux enfants

Le RSA-activité doit être maintenu, puisqu’il permet que toute activité se traduise effectivement par une hausse du revenu disponible mais son rôle serait réduit et, grâce à l’extension du complément familial, le non-recours aurait moins de conséquences pour les familles avec enfants.

Par ailleurs, il faudrait créer une allocation d’insertion, du montant du RSA, pour les jeunes à la recherche d’un emploi, n’ayant pas de droit à l’indemnité chômage, allocation soumise à des cotisations retraites.

Reste que, dans la situation actuelle, où la baisse du coût du travail est un des axes majeurs de la politique gouvernementale, on ne peut augmenter le coût du travail non-qualifié, de sorte que deux modalités sont possibles.

Soit, la compensation pour les employeurs se fait par une hausse des exonérations de cotisations sur les bas-salaires (qui devraient passer de 28 à 34,6%), ce qui n’introduit pas un dispositif supplémentaire. Mais, les exonérations de cotisations employeurs porteront sur des cotisations contributives, ce qui pourrait susciter l’ire du Conseil constitutionnel.

Soit, la hausse du SMIC se fait par une PPE figurant sur la fiche de paie, celle-ci étant explicitement reconnue comme prime, ce qui implique que le taux de prélèvement obligatoire augmentera, mais aussi que le Conseil constitutionnel ne pourra s’y opposer, avec l’inconvénient que la prime sera dégressive avec le niveau du salaire horaire, donc représentera une charge administrative supplémentaire pour les entreprises.

On le voit, il n’y a pas de solutions simples.

[1] Le Conseil écrit : « un même régime de sécurité sociale continuerait, en application des dispositions contestées, à financer, pour l’ensemble de ses assurés, les mêmes prestations malgré l’absence de versement, par près d’un tiers de ceux-ci, de la totalité des cotisations salariales ouvrant droit aux prestations servies par ce régime ; que, dès lors, le législateur a institué une différence de traitement, qui ne repose pas sur une différence de situation entre les assurés d’un même régime de sécurité sociale, sans rapport avec l’objet des cotisations salariales de sécurité sociale ».

[2] Selon P. Domingo et M. Pucci, 2012, « Le non-recours au revenu de solidarité active et ses motifs », annexe n° 1 du rapport du Comité national d’évaluation du Rsa.

[3] Le Rapport sur la fiscalité des ménages de François Auvigne et Dominique Lefebvre, 2014, pointe lui-aussi les déficiences du projet.

[4] C’est déjà la stratégie préconisée par Allègre (2014).