par Pierre Madec

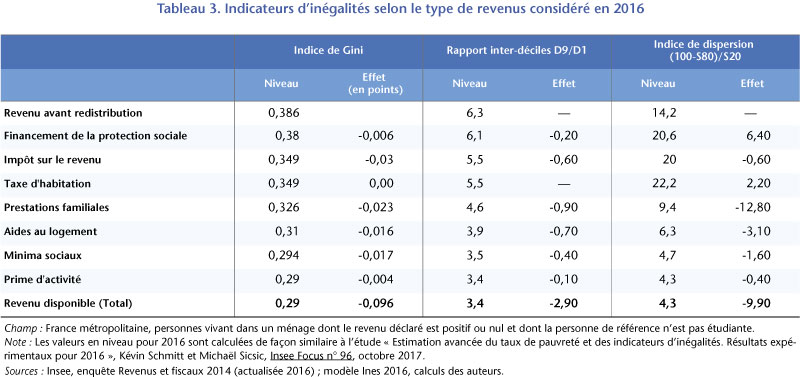

La période 2010-2015 a été marquée par une consolidation budgétaire majeure au cours de laquelle les prélèvements obligatoires (PO) sur les ménages se sont accrus de 49 milliards d’euros (voir « 2010-2017 : un choc fiscal concentré sur les ménages »). Cette hausse massive des prélèvements fiscaux et sociaux n’a évidemment pas été sans conséquence sur le pouvoir d’achat des ménages qui s’est contracté sur la période. Néanmoins, la comptabilité nationale ne permet pas de prime abord de conclure quant à l’impact redistributif des réformes menées. Autrement dit, si le choc fiscal à l’adresse des ménages est avéré, il est impossible, sans modèle de micro-simulation fiscal, de chiffrer l’impact de ce choc selon les caractéristiques des ménages et notamment selon leur place dans la distribution des revenus. A l’aide du modèle de micro-simulation Ines (voir encadré), mis à disposition de l’OFCE par l’INSEE et la DREES, nous avons mené cette analyse.

En appliquant à l’année 2015 les paramètres législatifs actualisés de l’année 2010 (voir illustration), le modèle de micro-simulation Ines[1] permet de mesurer l’impact budgétaire et redistributif de certaines des politiques fiscales et sociales menées entre 2010 et 2015. Les politiques fiscales retenues pour cet exercice sont celles qui touchent à l’impôt sur le revenu, aux cotisations sociales et à l’ensemble des prestations sociales simulées par le modèle. Cette analyse, partielle sera complétée ultérieurement. Pour le moment, l’exercice réalisé ici sur la partie fiscale porte sur 43 % des PO pesant sur les ménages. Notons également que les conséquences macroéconomiques des différentes politiques mises en œuvre (au travers par exemple de son impact sur le chômage, de l’évolution des taux d’intérêt ou des prix de l’immobilier) ne sont pas prises en compte.

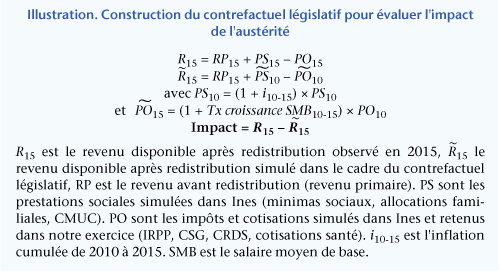

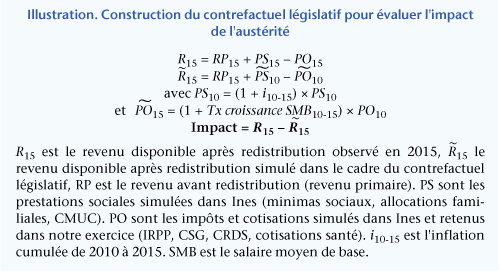

Pour conduire cette analyse, il est nécessaire de construire un contrefactuel « législatif » plus complexe que la simple application des paramètres législatifs en place à l’année de référence (ici 2010). En effet, l’exercice aurait consisté à réduire la valeur réelle de l’ensemble des seuils et des barèmes de la législation. Pour la construction du « contrefactuel législatif », nous décidons de fixer les conditions d’évolution de la législation socio-fiscale relative à l’impôt sur le revenu, aux cotisations et aux prestations depuis 2010 (voir Illustration) sous l’hypothèse que celles-ci n’altèrent pas le pouvoir d’achat des ménages. La définition de ce contrefactuel législatif nécessite des choix d’hypothèses qui ont une influence sur les résultats.

Ainsi, le choix a été fait d’indexer unitairement l’ensemble des seuils et barèmes des prélèvements fiscaux et sociaux – impôt sur le revenu des personnes physiques (IRPP), les cotisations sociales, la CSG, la CRDS[2] – sur l’évolution du salaire mensuel de base (SMB) de l’année précédente (n-1)[3]. L’ensemble des seuils et barèmes des prestations sociales (allocations familiales, minima sociaux, allocation personne handicapée, bourses, allocations logement et couverture maladie universelle complémentaire) ont été indexés sur l’indice des prix à la consommation (hors tabac) de l’année précédente (n-1). L’ensemble des taux de prélèvements et de prestations (lorsqu’ils sont définis par des taux) sont quant à eux figés à leur niveau de 2010.

A titre d’exemple, le barème de l’IRPP a fortement évolué entre 2010 et 2015. Dans notre contrefactuel législatif, hypothèse est faite notamment que la première tranche d’imposition demeure en 2015 à 5,5% (contre 14%), que la dernière tranche d’imposition s’élève à 41% (contre 45%), que les seuils d’imposition ont suivi l’évolution des salaires, soit 10,9% sur la période (contre 2,7%) tout comme le montant de la décote, ou encore les plafonds du quotient familial.

Nous considérons de fait que l’ensemble des écarts législatifs pouvant exister entre la législation 2010 « actualisée » et la législation en place en 2015 sont le résultat de décisions budgétaires visant à augmenter (ou à réduire) délibérément les prélèvements et/ou les prestations. Nous appliquons ainsi les règles décrites précédemment à l’ensemble des prélèvements et des prestations présents dans le modèle Ines[4] (voir Illustration).

Les simulations sont opérées sur la base de l’enquête Revenus fiscaux et sociaux (ERFS) de 2013 dont l’échantillon est « vieilli » jusqu’en 2015. La structure de la population et des salaires est donc identique lors de la comparaison entre la législation effective et la législation 2010 « actualisée ». Les allocations chômage et les pensions de retraite étant présentes mais non simulées dans le modèle Ines, nous avons fait le choix de ne pas modifier les cotisations afférentes à ces deux types de prestations. A contrario, l’ensemble des autres cotisations (CSG, CRDS, Santé, …) et l’impôt sur le revenu ainsi que l’ensemble des minima sociaux, les allocations familiales, les allocations logements et la CMUC sont simulés.

Bien qu’ils ne soient pas directement comparables aux évolutions des taux de prélèvements obligatoires (PO) macroéconomiques du fait de l’exclusion dans la simulation de certains prélèvements comme les taxes indirectes (TVA, TICPE, …) et les impôts locaux, les résultats issus de la micro-simulation confirment les quantifications macroéconomiques retenues dans notre prévision. En revanche, la simulation intègre le volet « dépenses sociales » que l’on ne retrouve pas dans l’analyse seule des PO. Hors crédits d’impôts et PPE, le montant collecté de l’IRPP était ainsi, en 2015, 15,7% plus élevé que le niveau qui aurait été le sien s’il avait suivi une simple indexation sur le salaire de base (SMB). Le gel des seuils d’entrée dans l’IR en 2012 et 2013 et la création d’une tranche au taux marginal de 45% ont augmenté le rendement de l’IRPP, et ce malgré la suppression en 2015 de la première tranche d’imposition.

Associées à la suppression du prélèvement forfaitaire libératoire sur les revenus financiers en 2013 et à l’évolution importante de la CSG, les mesures concernant l’impôt sur le revenu au sens large (IRPP et CSG) ont entraîné une augmentation de ce dernier de 7,6% sur la période 2010-2015, soit près de 11 milliards d’euros.

Si, dans le même temps, les barèmes de certaines prestations sociales ont été réévalués plus rapidement que la simple inflation, d’autres ont été sous-indexés comme les aides au logement ou fortement modifiés comme les allocations familiales. L’évolution relativement positive des prestations sociales (+890 millions d’euros) par rapport au scénario contrefactuel n’a donc pas suffi à compenser l’augmentation de la pression fiscale (+11 milliards d’euros de prélèvements).

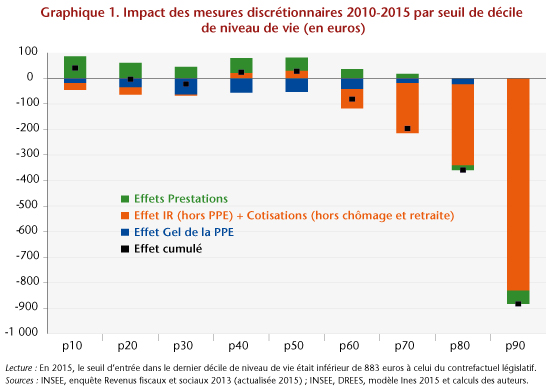

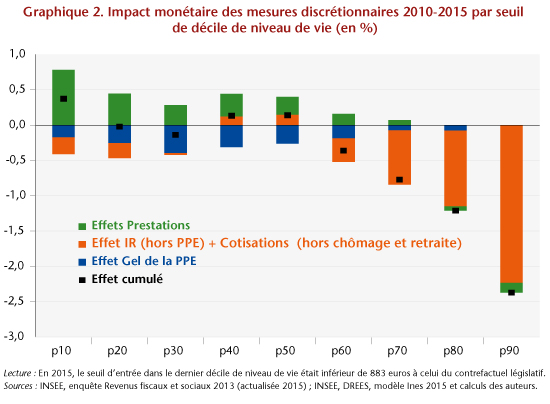

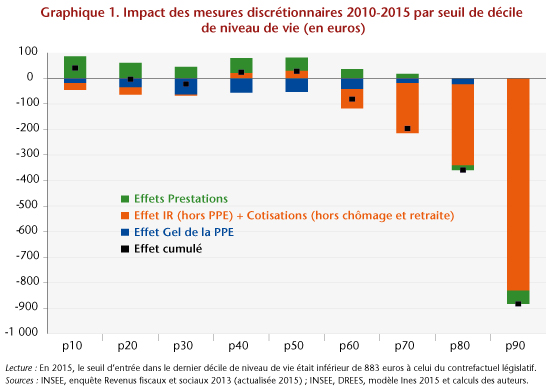

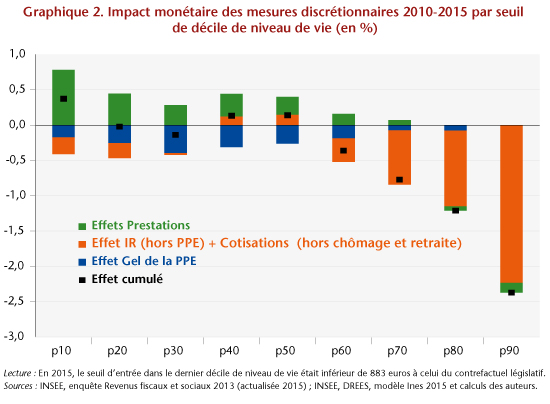

Le modèle de micro-simulation Ines permet d’établir, par décile de niveau de vie, l’impact des mesures étudiées (graphiques 1 et 2). Les enseignements d’une telle étude sont nombreux.

D’une part, il apparaît que les revalorisations des minima sociaux et de certaines prestations familiales ont profité aux ménages au niveau de vie inférieur à la médiane. A contrario, les ménages les plus aisés ont logiquement été impactés négativement par la modulation des allocations familiales.

D’autre part, l’ensemble des ménages a subi les conséquences de la hausse importante des prélèvements directs. Ainsi, le gel du barème de la Prime pour l’emploi (PPE), qui a permis une économie de plus de 1,3 milliard d’euros comparativement au contrefactuel législatif, a eu un impact significatif sur l’évolution du niveau de vie des ménages des premiers déciles ne permettant pas de compenser la suppression de la première tranche d’imposition sur le revenu pour les ménages à partir du quatrième décile. De même, la sous-indexation des barèmes, associée au plafonnement des allocations familiales, à l’ajout d’une tranche supplémentaire d’imposition à 45% et à l’alignement des conditions d’imposition des revenus du capital à ceux du travail ont fortement réduit le niveau de vie des ménages appartenant aux quatre derniers déciles de niveau de vie.

Au final, les mesures étudiées ont eu impact négatif de plus de 10 milliards d’euros sur le niveau de vie des ménages français. Si l’effort a, semble-t-il, été réparti plutôt sur les ménages les plus aisés, notre analyse n’intègre pas les effets induits par la hausse importante de la fiscalité locale et indirecte dont les effets régressifs ont été largement démontrés. Alors qu’elle ne pèse que sur 7,6% du niveau de vie des ménages du dernier décile, la fiscalité indirecte représente 16,6% du niveau de vie des ménages du premier décile[5]. De fait, l’augmentation de la fiscalité écologique, de certaines accises ou des taux normaux et intermédiaires de TVA intervenue en 2014 a, en proportion, davantage impacté les ménages les plus modestes. De même, les augmentations importantes de la fiscalité locale intervenues sur la période ont également pesé sur le pouvoir d’achat des ménages.

________________________________________________________________________________

Encadré : Le modèle de micro simulation Ines (Sources : INSEE, DREES)

Ines est l’acronyme d’« Insee-Drees », les deux organismes qui développent conjointement le modèle.

Le modèle est basé sur les enquêtes Revenus fiscaux et sociaux (ERFS) de l’Insee, qui comprennent plusieurs centaines d’informations sur chaque individu et des données précises et fiables sur les revenus, issues des déclarations fiscales. Il permet de simuler toutes les années législatives récentes sur les millésimes d’ERFS récents.

Ce modèle est utilisé pour réaliser des études à périodicité annuelle, mais il est aussi mobilisé dans le cadre d’études approfondies afin d’éclairer le débat économique et social dans les domaines de la redistribution monétaire, la fiscalité ou la protection sociale. Enfin, il est parfois utilisé comme outil d’appui à la réflexion pour répondre à des sollicitations ponctuelles de divers Hauts Conseils, de ministères de tutelle ou d’organismes de contrôle (IGF, Cour des comptes, Igas).

Le modèle Ines simule :

— les prélèvements sociaux et fiscaux directs: les cotisations sociales, la CSG, la CRDS et l’impôt sur le revenu (y. c. la prime pour l’emploi) ;

— les prestations sociales autres que celles correspondant à des revenus de remplacement : les aides personnelles au logement ; les principaux minima sociaux : le revenu de solidarité active (RSA), l’allocation pour adulte handicapé (AAH) et ses compléments, les allocations du minimum vieillesse et l’allocation supplémentaire d’invalidité (ASI) ; les prestations familiales : allocations familiales (AF), complément familial, allocation de rentrée scolaire (ARS) et bourses du secondaire, prestation d’accueil du jeune enfant (Paje) et ses compléments (complément libre choix d’activité – CLCA – et complément libre choix du mode de garde – CMG), subventions publiques pour la garde d’enfants en crèches collectives et familiales, allocation de soutien familial (ASF) et allocation d’éducation de l’enfant handicapé (AEEH) ; la prime d’activité.

Les principales omissions concernent les taxes et aides locales (taxe foncière par exemple) et l’Impôt de solidarité sur la fortune. Les pensions de retraite, les allocations chômage et la taxe d’habitation ne sont pas simulées mais sont présentes dans les données. Les prélèvements indirects n’entrent pas non plus dans le champ d’analyse du modèle Ines stricto sensu. Le modèle simule, sur barèmes, les différentes prestations auxquelles chaque ménage a droit et les impôts et prélèvements qu’il doit acquitter. Ines est adossé à l’enquête Revenus fiscaux et sociaux (ERFS) de l’Insee qui réunit les informations sociodémographiques de l’enquête Emploi, les informations administratives de la Cnaf, la Cnav et la CCMSA et le détail des revenus déclarés à l’administration fiscale pour le calcul de l’impôt sur le revenu.

Ines est un modèle dit « statique » : il ne tient pas compte des changements de comportement des ménages, par exemple en matière de fécondité ou de participation au marché du travail, que pourraient induire les évolutions des dispositions de la législation socio-fiscale.

Depuis 1996, le modèle est mis à jour chaque année durant l’été afin de simuler la législation la plus récente, portant sur la dernière année révolue. Par exemple, à l’été 2016, Ines a été mis à jour pour simuler la législation de l’année 2015. Sur la base de ces mises à jour, les équipes de l’INSEE et de la DREES contribuent annuellement au Portrait social de l’INSEE dans lequel elles analysent le bilan redistributif des mesures de prélèvements et de prestations prises au cours de l’année précédente. La dernière publication s’intitule « Les réformes des prestations et prélèvements intervenues en 2014 pénalisent les 50 % des ménages les plus aisés et épargnent les 10 % les plus modestes » (Cazenave, Fontaine, Fourcot, Sireyjol et André, 2015).

_______________________________________________________________________________

[1] Le code source et la documentation du modèle de micro-simulation Ines a été ouvert au public en juin 2016 (https://adullact.net/projects/ines-libre). La version 2015 du modèle a été mise à disposition de l’OFCE par l’INSEE et la DRESS depuis le 1er octobre 2016.

[2] Au cours de la période 2012-2015, les impôts locaux ont augmenté de 2,2 milliards d’euros et la taxation indirecte et écologique s’est accrue de 9,5 milliards d’euros.

[3] Bien qu’elle permette de satisfaire l’objectif de stabilité du taux de prélèvements obligatoires des ménages, cette hypothèse forte surestime l’impact des mesures discrétionnaires comparativement à une indexation sur les prix. Selon nos simulations, l’indexation sur les prix des barèmes de prélèvements réduirait l’impact sur le niveau de vie d’en moyenne 0,3 point de niveau de vie par décile.

[4] Pour une description exhaustive des paramètres sociaux et fiscaux présents dans le modèle Ines, voir : http://drees.social-sante.gouv.fr/etudes-et-statistiques/open-data/aide-et-action-sociale/article/le-modele-de-microsimulation-ines

[5] Voir N. Ruiz et A. Trannoy (2008), « Le caractère régressif des taxes indirectes : les enseignements d’un modèle de micro-simulation », Economie et Statisitique ou Conseil des prélèvements obligatoire (2015), « Les effets redistributifs de la TVA», Rapport particulier.