Restructurer la CSG et la Prime d’activité ? Commentaires sur la décision du Conseil constitutionnel du 29 décembre 2015

par Henri Sterdyniak

Le 29 décembre 2015, le Conseil constitutionnel a censuré l’article 77 de la Loi de finances 2015. Issu d’un amendement présenté par deux députés socialistes, Jean-Marc Ayrault, ancien Premier ministre, et Pierre-Alain Muet, cet article instaurait le versement d’une fraction de la prime d’activité (PA) sous la forme d’une réduction dégressive de la CSG.

Cette censure était souhaitée et prévue par le gouvernement et la plupart des fiscalistes. L’amendement rendait encore plus inextricable notre système fiscalo-social. Une prestation sociale (la prime d’activité, PA), calculée sur une base familiale, devait être versée en partie par l’entreprise sous la forme d’une réduction de la CSG (le montant de la réduction n’ayant aucun lien avec le montant de la PA due), réduction qui devait s’imputer sur la PA versée par la CAF, mais devait être récupérée sous forme de hausse de l’IR l’année suivante pour ceux qui n’auraient pas droit à la PA. Ainsi, les députés avaient-ils voté en décembre 2015 une réforme de la PA votée en juillet, avant même que cette prime ne soit encore versée. De toute évidence, c’est au moment du vote de la PA que les modalités de versement auraient dues être pensées.

Malheureusement, le Conseil constitutionnel a censuré l’amendement sur un premier grief (la différence de traitement entre les salariés et les non-salariés) sans examiner les autres, de sorte que certains commentateurs (comme Thomas Piketty, « Retour sur la censure de l’amendement Ayrault-Muet », Libération, 31 décembre 2015) ont cru qu’il suffirait d’étendre les bénéfices de l’amendement aux non-salariés. Certains se sont indignés d’une décision qui « empêchait les parlementaires d’améliorer les conditions de vie des travailleurs modestes ». Nous voudrions ici expliquer pourquoi l’amendement en question n’était pas bien pensé et, plus généralement, pourquoi l’aide aux familles de travailleurs pauvres ne peut pas prendre la forme d’une réduction de la CSG.

Un amendement malvenu

Le système fiscalo-social français est basé sur un principe fondamental, qui est la reconnaissance de la famille, en tant qu’unité de base. Les parents sont censés partager l’ensemble des ressources de la famille entre tous ses membres. La fiscalité comme les prestations sociales évaluent le niveau de vie de la famille en considérant sa composition et l’ensemble de ses revenus. Selon ce principe, tout impôt progressif, toute prestation à visée redistributive doit être familialisée. C’est le cas de l’IR, du RSA, des allocations logement.

Ce principe peut certes être remis en cause ; certains souhaitent que la France passe à un système individuel, qui ne reconnaîtrait pas la famille comme élément de base de la société. Mais, ce choix doit être publiquement posé et démocratiquement décidé. Il doit être pensé de façon cohérente pour les prestations comme pour les impôts comme pour le droit du divorce et de l’héritage. Il suppose, en particulier, que soit clairement établi qui supporte la charge financière des enfants. Il ne peut être introduit en contrebande, par des amendements qui affaiblissent la cohérence du système actuel sans proposer un système alternatif cohérent. Or, l’amendement Ayrault-Muet stipulait que l’imposition des revenus avait deux composantes, l’IR et la CSG, et aboutissait à ce que la progressivité de la seconde se fasse sur une base individuelle, ne tenant pas compte, de plus, des revenus du capital[1]. Aussi, certains économistes comme Piketty, Liem-Hoang-Ngoc (« La réforme fiscale manquée », Libération du 6 janvier 2016), Bargain, Lehmann et Trannoy (« L’amendement Ayrault sur la fiscalité ne doit pas être repoussé », Le Monde, 9 décembre 2015) soutenaient l’amendement, mais comme une étape vers une réforme fiscale, dont le contenu n’a pas fait l’objet jusqu’à présent d’un débat et d’une décision démocratique. Ce n’est pas une bonne méthode.

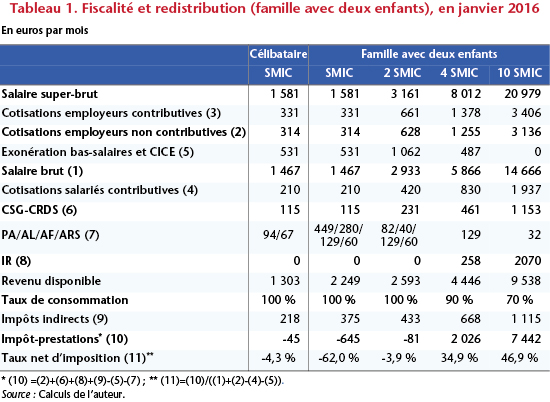

Le système français aide fortement les travailleurs à bas-salaires et leurs familles (tableau 1). Le choix fait a été d’instaurer un salaire minimum relativement élevé en en réduisant le coût pour les employeurs par de fortes exonérations de cotisations sociales patronales. Ainsi, la valeur du travail est reconnue ; ainsi, les travailleurs dits non-qualifiés sont incités à travailler. Par ailleurs, les familles de travailleurs pauvres sont aidées par les prestations familiales, les allocations logement, naguère par le RSA activité, maintenant par la PA. Ainsi, un célibataire au SMIC supporte un prélèvement négatif (-45 euros) si on fait le solde entre les cotisations sociales non-contributives (maladie, famille, etc.) que verse son employeur (314 euros), sa CSG-CRDS (115 euros), ses impôts indirects (218 euros) d’un côté, sa prime d’activité (94 euros), son allocation logement (67 euros) et les exonérations de cotisations employeurs (531 euros) de l’autre. De même, le prélèvement est négatif (-81 euros) pour une famille de deux adultes payés au SMIC, ayant deux enfants à charge.

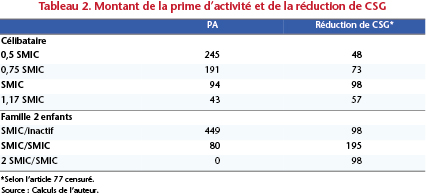

Le choix fait en juillet 2015 a été de renforcer la progressivité du système en remplaçant le RSA activité et la PPE par la Prime d’activité. Comme l’aide aux familles pauvres doit être familialisée et tenir compte de l’ensemble de leurs revenus, elle ne peut pas figurer sur la fiche de paye puisque l’employeur ne connaît pas la situation familiale de ses salariés, leurs autres revenus et que le barème de l’aide souhaitable ne correspond pas à celui de la CSG (tableau 2). Le dispositif mis en place par la PA est beaucoup plus ciblé sur les familles les plus pauvres que ne l’eût été la dégressivité de la CSG. Il est impossible d’aider fortement les familles les plus pauvres par la dégressivité de la CSG car elles en paient très peu. Cette dégressivité ne peut être familialisée et donc elle diminuerait le niveau de vie relatif des familles avec enfants.

En contrepartie, le risque est grand que la PA souffre d’un taux de non-recours élevé, puisque c’est une prestation quérable, dont le montant découle d’un calcul compliqué, intégrant le revenu de la famille et les salaires de chacun, difficilement compréhensible par les bénéficiaires potentiels. Le taux de non-recours du RSA activité était certes de 62%, mais celui des allocations logement (une prestation quérable et compliquée) est lui de l’ordre de 10%[2]. Les conditions d’obtention de la PA sont allégées et simplifiées par rapport à celles du RSA activité, de sorte que les 50% de taux de recours prévu pourraient progressivement être augmentés. L’amendement Ayrault-Muet aurait risqué de démobiliser les CAF sur ce que doit dorénavant être leur objectif: la hausse du taux de recours de la PA.

L’amendement proposé par Ayrault et Muet souffrait de son ambiguïté. Les entreprises auraient distribué à leurs salariés un acompte à la PA qui aurait pris la forme d’une réduction dégressive de la CSG, soit 90% du montant de la CSG pour les travailleurs au SMIC, pourcentage qui aurait diminué linéairement pour s’annuler à 1,34 fois le SMIC. Les auteurs de l’amendement le défendaient, parfois en soutenant qu’il s’agissait d’un simple acompte à la PA (et donc qu’il n’était pas gênant qu’il soit réservé aux salariés et qu’il ne tienne pas compte des charges familiales), parfois en soutenant qu’il s’agissait de rendre la CSG progressive, et donc de réduire la charge fiscale des travailleurs à bas-salaires.

Il est trompeur d’écrire comme les auteurs de l’amendement que le taux d’imposition est immédiatement de 9,7% pour le salarié qui perçoit juste le SMIC, puisque c’est ne tenir compte que de la CSG-CRDS en oubliant, dans le cas du célibataire, la PA, les allocations logement, les cotisations employeurs et leurs exonérations et, dans le cas des familles, les prestations familiales, qui font que le taux d’imposition net est négatif à ce niveau de salaire. Il est trompeur de prétendre que grâce à l’amendement, le taux d’imposition du travailleur au SMIC passait à 1,4%, en confondant un acompte sur prestation avec une baisse d’impôt.

Le mécanisme proposé par l’amendement Ayrault-Muet ne bénéficiait pas aux familles qui reçoivent le plus de PA (tableau 2). Certes, le taux de recours aurait mécaniquement augmenté, mais pas pour les familles les plus pauvres. La CAF pour verser la PA aux familles de salariés aurait dû connaître la ristourne de CSG dont elles avaient effectivement bénéficié, ce qui aurait encore compliqué le dispositif. L’amendement ne prévoyait pas comment ce transfert d’information se serait effectué, ni comment les pertes de CSG seraient compensées à la Sécurité sociale. Par ailleurs, des salariés auraient bénéficié de la ristourne de la CSG sans avoir droit à la PA, en raison des revenus de leur conjoint ou de revenus du capital ; cette ristourne aurait dû être récupérée par le fisc au moment du versement de l’IR. Encore une nouvelle complication puisque le fisc aurait dû vérifier pour chaque ménage ayant bénéficié de la ristourne CSG sans demander la PA s’il y avait droit. Mélangeant la CSG, la PA et l’IR, l’amendement accentuait encore la mise en cause de l’autonomie des ressources de la Sécurité sociale. On ne peut utiliser la CSG comme acompte d’une PA, alors que les deux obéissent à des logiques bien différentes.

Le mieux est l’ennemi du bien. Du moment où le système français comporte des transferts fortement redistributifs (comme l’IR, l’ISF, les cotisations employeurs, la PA, les AL), il n’est pas nécessaire que tous les prélèvements le soient, d’autant qu’un prélèvement progressif obligatoirement familialisé est obligatoirement difficile à gérer. Le choix fait d’aider les travailleurs pauvres par la PA plutôt que par la dégressivité de la CSG (mesure déjà censurée par le Conseil constitutionnel le 19 décembre 2000) est légitime. Il est bizarre de la remettre en cause cinq mois après son vote.

Il est trompeur d’écrire, comme Laurent Mauduit (Médiapart du 30 décembre 2015, « Le Conseil constitutionnel plombe toute réforme fiscale »), « cette disposition contribuait à rétablir un peu d’équité dans un système français très inégalitaire » ou la décision du Conseil constitutionnel « conforte le conservatisme néo-libéral ambiant au terme duquel les riches ne doivent surtout pas payer plus d’impôt que les pauvres ». Il est erroné de prétendre que cette décision remet en cause le principe de progressivité de l’impôt ; au contraire, elle conforte la jurisprudence de la Cour : l’impôt progressif doit être familial.

Le système mis en place est-il pour autant parfait ? Non, sans doute et pour deux raisons, au moins. La prime d’activité aide les familles de travailleurs pauvres, mais n’est plus versée en cas de chômage, ce qui augmente fortement la perte de revenus de ces familles en cas de chômage. Pourquoi ne pas considérer les allocations chômage comme un revenu d’activité et ouvrir aux chômeurs le droit à la PA ?

Il eut été préférable de bien séparer l’objectif d’aide aux familles les plus pauvres (qui nécessite obligatoirement un suivi en temps réel de la composition des familles et de leurs revenus) et l’objectif d’aide à l’emploi non-qualifié (qui dispose déjà d’un instrument spécifique : le couplage SMIC/exonération des cotisations employeurs). Augmenter le SMIC de 10%, en compensant cette hausse par des exonérations de cotisations employeurs ; créer un complément familial pour les familles à 1 ou 2 enfants sous le seuil de pauvreté aurait permis de limiter fortement le nombre de bénéficiaires potentiels de la PA et de réduire le non-recours puisque le recours aux prestations familiales est nettement plus élevé que celui prévu pour la PA.

L’objectif doit être maintenant d’augmenter le taux de recours à la PA, ce qui suppose une forte volonté politique et une mobilisation des CAF pour que le taux prévu (50 %) soit dépassé.

____________________________________________________________________________________________

Prime d’activité et réduction de la CSG

La prime d’activité est calculée pour un ménage par la formule :

PA = (montant forfaitaire + bonifications individuelles) – (38% des revenus d’activité + autres ressources + prestations familiales + forfait logement).

Le montant forfaitaire est le montant du RSA et dépend de la composition de la famille ; le forfait logement est soustrait si la famille perçoit les allocations logement ou est propriétaire de son logement ; la bonification individuelle est versée pour les actifs dont les revenus d’activité sont d’au moins 0,5 Smic ; elle atteint 67 euros pour un actif dont les revenus d’activité dépassent 0,8 SMIC.

Soit, pour une famille de deux enfants et un actif au SMIC :

PA=1001+67-(0,38*1142+0+129+67+129)= 449 € par mois.

La CSG est actuellement de 7,5% sur les 98,75% du salaire brut. L’amendement Ayrault-Muet prévoyait une réduction de 90% pour les salariés au SMIC, soit de 6,67% du salaire brut, soit 98 €. Le taux de réduction baissait linéairement jusqu’à 1,34 SMIC.

_______________________________________________________________________________________

[1] Certes, la CSG est déjà quelque peu progressive pour les retraités, pour des raisons historiques (quand la CSG a été introduite, les pouvoirs publics n’ont pas voulu diminuer le pouvoir d’achat des plus faibles retraites), mais cette progressivité est entièrement calquée sur celle de l’IR, de sorte qu’elle tient compte de l’ensemble des revenus du retraité et de sa situation familiale.

[2] Selon : CAF (2014) : L’Accès aux droits et le non-recours dans la branche Famille des Prestations familiales, Novembre.