par Catherine Mathieu et Henri Sterdyniak

« Politique économique et économie politique dans l’UE après la crise ». Tel était le thème du 15e Colloque EUROFRAME sur les questions de politique économique dans l’Union européenne, qui s’est tenu le 8 juin 2018 à Milan. EUROFRAME est un réseau d’instituts économiques européens qui regroupe : DIW et IFW (Allemagne), WIFO (Autriche), ETLA (Finlande), OFCE (France), ESRI (Irlande), PROMETEIA (Italie), CPB (Pays-Bas), CASE (Pologne) et NIESR (Royaume-Uni). Depuis 2004, EUROFRAME organise chaque année un colloque sur un sujet important pour les économies européennes. Cette année, 25 contributions de chercheurs ont été présentées, dont la plupart sont disponibles sur la page web du colloque. Cette note fournit un résumé des travaux présentés et discutés lors du colloque.

Comme l’ont souligné Catherine Mathieu (OFCE) et Stefania Tomasini,(PROMETEIA) en introduction, le 15e colloque EUROFRAME est centré sur deux défis auxquels la politique économique européenne est confrontée, un peu plus de 10 ans après le déclenchement de la crise financière 2007 : la normalisation de la politique monétaire et l’économie politique de la politique budgétaire. Les banques centrales envisagent de sortir des politiques non conventionnelles. Cela implique-t-il le retour à des taux d’intérêt réels proches du taux de croissance ? Quel en sera l’impact sur les marchés financiers, les entreprises, les ménages ? Les banques centrales pourront-elles dégonfler leurs bilans ? Dans ce contexte, comment se pose la question de la soutenabilité de la dette publique ? Comment définir un policy mix optimal dans les années à venir : faut-il choisir entre domination monétaire et domination budgétaire ? Après la grande récession, les différents groupes sociaux et les partis politiques tentent de repenser les systèmes nationaux de finances publiques, tant du point de vue de la composition des dépenses et des recettes, que du solde public et de la dette publique. De grandes réformes sont-elles envisageables ?

Les règles budgétaires

La question des règles budgétaires reste au centre des débats. Katja Riezler (IMK, Düsseldorf) et Achim Truger (Berlin School of Economics and Law et IMK), dans “Is the debt brake behind Germany’s successful fiscal consolidation?”, analysent l’impact du «frein à la dette » allemand qui a servi de modèle au Traité budgétaire européen. Selon ces auteurs, l’amélioration du solde public allemand depuis 2010 ne s’explique pas par ce frein, mais plutôt par la fin des mesures de stimulation budgétaire, la baisse progressive des transferts aux Länder de l’Est, un environnement macroéconomique favorable et le bas niveau des taux d’intérêt.

Christoph Paetz (Université de Duisburg-Essen et IMK, Düsseldorf), dans : “Have fiscal rules made discretionary policy more countercyclical? Evidence from fiscal reactions fonctions for the euro area”, estime des fonctions de réaction des politiques budgétaires. L’auteur montre que celles-ci ont été faiblement pro-cycliques, ne pratiquant guère de politiques restrictives en sommet de cycle et ayant tendance à se livrer à des restrictions des dépenses publiques en bas de cycle. L’effet des règles budgétaires semble limité : elles inciteraient à réduire les déficits en haut de cycle, mais aussi en bas de cycle. Les règles portant sur les dépenses semblent permettre une meilleure stabilisation que celles portant sur le solde public ou sur la dette.

Heikki Oksanen (Université d’Helsinki), dans “New output gap estimates for assessing fiscal policy with lessons for euro area reform”, propose une méthode simple pour estimer l’écart de production : introduire des hypothèses explicites sur la croissance future et lisser le PIB par un filtre HP. Selon l’auteur, cette méthode donnerait des résultats aussi satisfaisants que les méthodes plus élaborées des organismes internationaux (CE, FMI et OCDE). L’auteur reconnaît toutefois que l’estimation de l’écart de production reste soumise à des révisions, qui se répercutent sur l’évaluation de l’effort budgétaire. En étudiant les années 2011-14, il montre qu’une sous-évaluation de la croissance potentielle peut être auto-réalisatrice, induisant une politique budgétaire trop restrictive et donc une baisse de la croissance effective. Il plaide cependant pour des transferts entre pays basés sur les différences d’écarts de production. Il estime que les politiques budgétaires pourraient être plus réactives et plus contra-cycliques si la soutenabilité à long terme des finances publiques était assurée, ce qui nécessiterait des réformes des systèmes publics de retraite et de santé.

Leonardo Augusto Tariffi (Université des Andes, Vénézuela et Université autonome de Barcelone), dans “A threshold multivariate model to explain fiscal multipliers with government debt”, analyse l’impact des dépenses publiques en Italie, Belgique et Royaume-Uni selon le ratio de dette publique/PIB. Au-delà d’un certain niveau de dette publique, le multiplicateur deviendrait négatif.

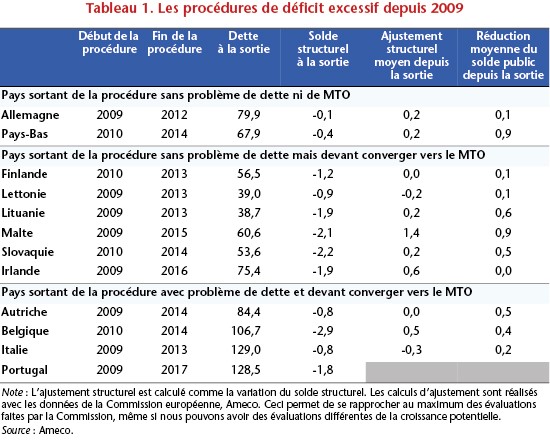

Tero Kuusi (ETLA, Helsinki), dans “Finding the bottom line: A quantitative model of the EU’s fiscal rules and their compliance”, décrit l’ensemble compliqué des contraintes auxquelles est soumise la politique budgétaire d’un pays membre (objectif de moyen terme de déficit structurel inférieur à 0,5% du PIB, règles des 3%, des 60%, des 0,5%, des 1/20ème). L’auteur construit un modèle dynamique pour déterminer la trajectoire optimale qui vérifie l’ensemble de ces contraintes en minimisant les ajustements budgétaires nécessaires. Il apparaît nécessaire de prendre en compte l’impact de la politique budgétaire sur l’activité et l’incertitude sur l’environnement économique.

Grzegorz Poniatowski (CASE et Warsaw School of Economics), dans “Enhancing credibility and commitment to fiscal rules” analyse économétriquement les déterminants du solde budgétaire structurel (selon l’évaluation de la Commission). Il montre que les pays ont tendance à pratiquer des politiques plus restrictives quand des règles budgétaires sont en place ; de ce point de vue, la réforme de 2005 du Pacte de stabilité et de croissance a été contre-productive, contrairement au Traité budgétaire de 2011. L’auteur suggère de traiter la question des relations entre la Commission et les États membres selon un modèle principal-agent ; la Commission devrait mettre en place des incitations fortes, mais différenciées selon les pays, pour que ceux-ci pratiquent des politiques budgétaires de consolidation.

Les déséquilibres internes de la zone euro

Jamel Saadaoui (Université de Strasbourg), dans “Internal devaluations and equilibrium exchange rates: New evidences and perspectives for the EMU”, évalue les déséquilibres de taux de change réels de 2004 à 2016. En corrigeant les soldes courants pour tenir compte des situations conjoncturelles, il apparaît qu’en 2016, la Chine et les États-Unis ne présentent plus de forts déséquilibres de taux de change ; par contre, l’euro est globalement sous-évalué et la livre sterling est fortement surévaluée. La sous-évaluation de l’euro provient de la sous-évaluation de l’Allemagne, mais aussi maintenant de l’Espagne, de l’Irlande et du Portugal, tandis que la France et l’Italie sont proches du taux de change réel d’équilibre.

Serena Fatica et Wildmer Daniel Gregori (tous deux, Commission européenne – Centre commun de recherche, Italie), dans “Profit shifting by EU banks: Evidence from country-by-country reporting”, évaluent économétriquement les transferts de profits effectués par les banques multinationales européennes par l’intermédiaire de leurs filiales de façon à être taxées à de faibles taux dans des paradis fiscaux. Les profits exportés sont particulièrement importants pour la France ; en sens inverse, les profits importés sont importants pour Hong Kong et l’Irlande.

Angela Cheptea (INRA, Rennes) et Iuliana Matei (IESEG et Université Paris 1), dans “Does political instability matter for sovereign yield spreads in the euro area market?”, analysent les déterminants des écarts de taux d’intérêt de 2002 à 2017 entre l’Allemagne et les autres pays européens. Ces écarts s’expliquent par des différences de taux de croissance, de taux d’inflation, de dettes publiques, de solde public et extérieur, mais aussi de risques politiques.

La gouvernance de la zone euro

Riccardo Rovelli (Université de Bologne), dans “Completing EMU: A feasible and shared goal ? Economics and political economy of the next EU reforms”, pointe deux sources de déséquilibres dans l’UEM : les différentiels d’inflation et de soldes courants. Il en voit l’origine dans les différences de fonctionnement des marchés du travail, en particulier des négociations salariales, sans toutefois estimer que plus de flexibilité des salaires et moins de coordination des négociations salariales suffiraient à résoudre le problème. L’auteur soutient la mise en place de réformes visant à la convergence macroéconomique et salariale, en proposant que ces réformes conditionnent la participation à un système européen d’assurance chômage.

L’article de Sebastian Blesse (ZEW Mannheim), Pierre Boyer (CREST, École Polytechnique), Friedrich Heinemann (ZEW Mannheim), Eckhard Janeba (Université de Mannheim) et Anasuya Raj (CREST, École Polytechnique), “European Monetary Union reform preferences of French and German parliamentarians”, analyse un sondage effectué auprès de parlementaires allemands et français sur des questions de politique économique européenne. Pour certaines questions, les différences de réponses s’expliquent par les appartenances partisanes : c’est le cas pour la flexibilité du marché du travail (prônée par la droite) et la relance de l’investissement (prônée par la gauche). Pour d’autres questions, la nationalité est aussi un facteur discriminant : c’est le cas pour les achats de titres par la BCE, pour les Euro-obligations, pour l’harmonisation fiscale et pour l’assurance chômage européenne (prônés par les parlementaires de gauche et français) et surtout pour le Traité budgétaire (approuvé les parlementaires de droite et tout particulièrement par les allemands).

L’article de Catherine Mathieu et Henri Sterdyniak (tous deux, OFCE, Paris), “Euro area macroeconomics, where do we stand ? ”, présente les projets récents de réforme de la zone euro émanent des institutions européennes et des États membres. L’article présente et discute les différents points de vue des économistes, ceux qui font confiance aux marchés financiers pour contrôler les politiques économiques nationales, ceux qui veulent renforcer les règles budgétaires, ceux qui veulent les améliorer, ceux qui veulent organiser des transferts, plus ou moins automatiques, entre les pays membres, ceux qui veulent instaurer un budget et un ministre des Finances de la zone euro, ceux qui veulent aller vers une Europe fédérale démocratisée, ceux qui proposent des mesures originales pour réduire les dettes publiques, ceux enfin qui préconisent une meilleure coordination de politiques budgétaires autonomes dans une optique keynésienne.

Raphaël Lee et Jocelyn Boussard (INSEE-CREST, Paris), dans “How different are supply shocks under the zero lower bound and normal times? Empirical investigation of the New-Keynesian model and paradoxes”, discutent de l’impact de chocs d’offre positifs dans une situation où les taux d’intérêt sont rigides à la baisse. Les auteurs développent d’abord un modèle théorique dit néo-keynésien dans lequel ces chocs ont effectivement un impact négatif sur l’activité dans cette situation, puisqu’ils induisent une baisse du taux d’inflation, donc une hausse du taux d’intérêt réel. Par contre, ils ne réussissent pas à mettre en évidence un tel effet empiriquement (mais les chocs d’offre sont difficiles à mettre en évidence).

Bas van Aarle (KU, Leuwen), Jacob Engwerda (Tilburg University) et Arie Weeren (Mathworks BV, Eindhoven), dans “Effects of debt mutualization in a monetary union with endogenous risk premia: Can eurobonds contribute to debt stabilization ?”, comparent le régime où les dettes publiques nationales ne sont pas collectivement garanties et les marchés financiers leur imposent des primes de risque spécifiques et un régime d’euro-obligations où les dettes publiques sont collectivement garanties et où la prime de risque est uniforme. Compte tenu de l’hypothèse de non-linéarité entre la prime de risque et le niveau des dettes publiques, l’introduction d’euro-obligations produit des gains nets pour les pays membres. Toutefois, restent à analyser les questions d’aléa moral et de discipline budgétaire.

Harmen Lehment (IfW Kiel), dans “Fiscal implications of the ECB’s Public Sector Purchase Programme” analyse les conséquences budgétaires en terme de gains de seigneuriage du Programme d’Achat de Titres Publics de la BCE. L’auteur montre que, du fait de ce programme, les États se financent par les réserves excédentaires des banques, donc à un taux de court terme sans risque, au lieu de se financer par titres, donc à un taux de long terme incorporant une prime de risque. Le gain est d’autant plus fort que le taux de rémunération des réserves est faible et la prime de risque forte. Pour compenser la future hausse du taux de rémunération des réserves, l’auteur préconise d’augmenter le taux de réserves obligatoires des banques et de ne pas les rémunérer.

Le chômage dans les pays européens

Robert Calvert Jump (University of West England, Bristol) et Engelbert Stockhammer (Kingston University), dans “New evidence on unemployment hysteresis in the EU” proposent des estimations de l’hystérèse du chômage dans les pays de l’UE. En moyenne, une hausse de 1 point du taux de chômage conjoncturel induirait une hausse de 0,8 point du taux de chômage d’équilibre (le NAIRU) un an plus tard. C’est l’hystérèse qui expliquerait la hausse du NAIRU dans les pays européens, et non des changements dans les institutions du marché du travail. Cela milite pour une politique de gestion de la demande plus active, faute de quoi un cercle vicieux pourrait s’enclencher : la baisse de la demande induisant une hausse du NAIRU, donc de la production potentielle. Mais, le concept de NAIRU a-t-il encore un sens dans cette problématique ?

Markku Lehmus (ETLA, Helsinski), dans “The long-term unemployment adjusted NAWRU estimates for selected European countries”, propose, de n’incorporer les chômeurs de long terme qu’avec un coefficient de 0,5 dans l’estimation du taux de chômage d’équilibre (le NAWRU, ici). Il montre que le taux de chômage d’équilibre ainsi mesuré apparaît plus stable et que son impact sur la hausse des salaires est plus net. En fin de période, le taux de chômage serait nettement plus élevé que son niveau d’équilibre en Finlande, France et Italie.

La politique monétaire : considérations structurelles

José A. Carresco-Gallego (King Juan Carlos University, Madrid), dans “Macroprudential policies interactions”, construit un modèle DSGE pour analyser la pertinence des instruments de la politique macro-prudentielle, soit un plafond contra-cyclique pour le ratio crédit/valeur de l’actif pour les prêts aux ménages, soit un plafond contra-cyclique pour le ratio crédit/capital au niveau des banques. Ses simulations montrent que, selon le type de chocs, l’introduction de ces instruments peut être stabilisante ou déstabilisante.

Salvatore Capasso, Oreste Napolitano et Anna Laura Viveros (tous trois, Université de Naples – Parthenope), dans “Banks’ lending technology and the transmission of monetary policy ”, étudient empiriquement les relations entre les banques et les emprunteurs. Les auteurs montrent que des relations étroites diminuent la probabilité de rationnement du crédit, ce qui, selon eux, diminuerait l’impact de la politique monétaire.

Ilkka Kiema (Labour Institute for Economic Research, Helsinki) et Esa Jokivuolle (Banque de Finlande), dans “Bank stability and the European deposit insurance scheme” analysent l’impact du mécanisme de garantie des dépôts, en faisant l’hypothèse que les déposants anticipent que le gouvernement pourrait choisir de trahir sa promesse, en comparant le coût de la garantie à celui de la perte de réputation. Dans cette optique, le Système européen d’assurance des dépôts augmenterait la stabilité du système bancaire en cas de choc n’affectant qu’un pays membre, mais pourrait être déstabilisant en cas de choc affectant l’ensemble du système bancaire (en augmentant la probabilité de défaut volontaire de l’ensemble des États membres).

La politique monétaire : les politiques non-conventionnelles et la normalisation

Maritta Paloviita, Markus Haavio, Pirkka Jalasjoki et Juha Kilponen (tous, Banque de Finlande) dans “What does “below, but close to, two per cent” mean? Assessing the ECB’s reaction function with real time data” estiment une fonction de réaction de la BCE à partir de données en temps réel et des projections des services de la BCE. Ils montrent que l’on peut hésiter entre deux interprétations : la BCE a un objectif d’inflation symétrique de l’ordre de 1,65% ou la BCE réagit plus à des taux d’inflation supérieur à 2% qu’à des taux inférieurs. Toutefois, la première interprétation rend mieux compte du taux d’intérêt implicite dans la période de taux zéro.

Huub Meijers et Joan Muysken (tous deux, Maastricht University) dans “The impact of quantitative easing on a small open euro area economy: the case of the Netherlands”, présentent un modèle stock-flux cohérent de l’économie néerlandaise qui rend compte de ses spécificités (le fort excédent extérieur, les taux d’épargne élevés des ménages et des entreprises, les investissements importants à l’étranger, une faible dette publique). Leurs simulations montrent que l’assouplissement quantitatif n’a pas eu d’impact direct sur la sphère réelle, mais qu’il a aggravé l’exposition du secteur financier aux marchés extérieurs.

Adam Elbourne, Kan Ji et Sem Duijndam (tous CPB, La Haye), dans “The effects of unconventionnal monetary policy in the euro area”, analysent l’impact de la politique monétaire non conventionnelle, mesurée par le taux d’intérêt fantôme (shadow rate) de la BCE, ceci en utilisant un modèle SVAR. La politique non conventionnelle n’aurait eu que des effets faibles sur la production et imperceptibles sur l’inflation. Les effets seraient plus nets dans les pays où le secteur bancaire était en bonne santé.

Jagjit Chadha et Arno Hantzche (tous deux, NIESR, Londres), dans “The impact of the ECB’s QE Programme: Core versus periphery”, analysent l’impact des trois programmes lancés par la BCE (SMP en Mai 2010, OMT en juillet 2012 et PSPP en septembre 2014) sur les taux d’intérêt longs des pays de la zone euro. Il apparaît que l’impact est plus fort sur les pays de la périphérie que sur ceux du cœur. À l’avenir, la normalisation de la politique monétaire doit éviter d’accentuer les écarts de taux d’intérêt dans la zone euro, ce qui plaide pour maintenir l’OMT et l’accompagner de réformes structurelles.

Marek Dabrowki (CASE, Varsovie), dans “Prospects of monetary policy normalization in major currency areas”, estime que les pays de la zone euro se rapprochent de leur production potentielle, que les pressions inflationnistes reviennent (en particulier pour les actifs), que le multiplicateur monétaire peut remonter et donc que la BCE doit renoncer aux mesures non conventionnelles et se préparer à normaliser la politique monétaire.