par Sandrine Levasseur

En mars 2010, l’UE s’est fixée pour objectif à l’horizon 2020 de réduire de 20 millions, par rapport à 2008, le nombre des personnes en dessous du seuil de pauvreté ou en exclusion sociale, soit un objectif de 97,5 millions de personnes « pauvres » pour 2020. Malheureusement, du fait de la crise, cet objectif ne sera pas atteint. Les derniers chiffres disponibles montrent qu’en 2013, l’UE comprenait 122,6 millions de personnes pauvres ou en exclusion sociale. Étonnamment, l’incapacité de l’UE à respecter l’objectif fixé par l’initiative Europe 2020 sera principalement le fait des pays de l’UE-15, soit pour l’essentiel des pays dit « avancés » au regard de leur développement économique[1]. En effet, si les tendances observées depuis une dizaine d’années se confirment, les pays d’Europe centrale et orientale (PECO) continueront à enregistrer une baisse du nombre de personnes vivant en dessous du seuil de pauvreté ou en exclusion sociale. Comment expliquer que les pays de l’UE-15 réalisent d’aussi mauvaises performances en matière de lutte contre la pauvreté et l’exclusion sociale ? Il est important d’avoir en tête que les meilleures performances des PECO se retrouvent aussi lorsque l’on considère les autres indicateurs d’inégalités de revenus à l’intérieur des pays (e.g. le coefficient de Gini, le ratio de revenus des 20% les plus riches sur celui des 20% les moins riches). Ce n’est donc pas seulement l’évolution de la statistique relative à la pauvreté et à l’exclusion sociale dans l’UE-15 qui est inquiétante, c’est l’ensemble des statistiques relatives aux conditions de vie et aux inégalités de revenus.

Risque de pauvreté et exclusion sociale : de quoi parle-t-on précisément?

En matière de réduction de la pauvreté et de l’exclusion sociale, l’initiative Europe 2020 s’intéresse à trois types de population : les personnes en risque de pauvreté, les personnes en privation matérielle sévère et les personnes à faible intensité de travail[2]. Une personne appartenant à plusieurs types de population ne sera comptabilisée qu’une seule fois.

Selon l’initiative Europe 2020, une personne présente un risque de pauvreté dès lors que son revenu disponible est inférieur à 60% du revenu médian observé au niveau national, le revenu médian étant le niveau de revenu en dessous duquel se trouve le revenu de 50 % de la population nationale (i.e. 50 % de la population a donc un revenu au dessus du revenu médian). Puisque le revenu médian de référence est calculé au niveau national, cela signifie par exemple qu’un individu roumain au seuil du revenu médian dispose d’un revenu bien inférieur à celui d’un individu français, lui-même au seuil du revenu médian : le revenu médian roumain est ainsi cinq fois plus faible que le revenu médian français en parité de pouvoir d’achat, c’est-à-dire lorsque que l’on tient compte des différences de prix entre pays[3]. L’indicateur de risque de pauvreté retenu par l’initiative Europe 2020 est donc une mesure des inégalités de revenu entre individus à l’intérieur des pays, et non entre pays.

Précisons que le revenu disponible est considéré en équivalent-adulte, c’est-à-dire que les revenus ont été au préalable comptabilisés au niveau du ménage et que des poids ont été assignés à chacun des membres (1 pour le premier adulte ; 0,5 pour le second et chaque personne de plus de 14 ans ; 0,3 pour les enfants de moins de 14 ans). Précisons aussi que les revenus disponibles dont il est question ici s’entendent après transferts sociaux, soit après perception des allocations, indemnités et pensions. Autrement dit, ils s’entendent après sollicitation du système social national. En outre, le seuil retenu pour définir le seuil de risque de pauvreté (i.e. 60 % du revenu médian) vise à rendre compte de situations autres que celle de grande pauvreté : il s’agit aussi de tenir compte des personnes ayant des difficultés à satisfaire leurs besoins basiques. À titre illustratif, le seuil de risque de pauvreté à 60 % du revenu médian était en France de 12 569 euros annuels en 2013 (soit 1 047 euros mensuels). Le concept de privation matérielle va raffiner la définition des besoins basiques insatisfaits.

Les personnes en privation matérielle sévère sont les personnes dont les conditions de vie sont contraintes par un manque de ressources et font face à au moins quatre privations matérielles parmi les neuf suivantes : l’incapacité 1) à payer son loyer ou ses factures (eau, gaz, électricité, téléphone) ; 2) à chauffer correctement son logement ; 3) à faire face à des dépenses imprévues ; 4) à manger chaque jour une portion protéinée (viande, poisson ou équivalent) ; 5) à s’offrir une semaine de vacances hors du domicile ; 6) à posséder une voiture ; 7) une machine à laver le linge ; 8) une télévision couleur ; 9) un téléphone.

Les personnes vivant dans un foyer à faible intensité de travail sont celles qui sont âgées de 0 à 59 ans et vivent dans un foyer où les adultes (âgés de 18 à 59 ans) ont travaillé moins de 20 % de leur capacité potentielle au cours de l’année passée.

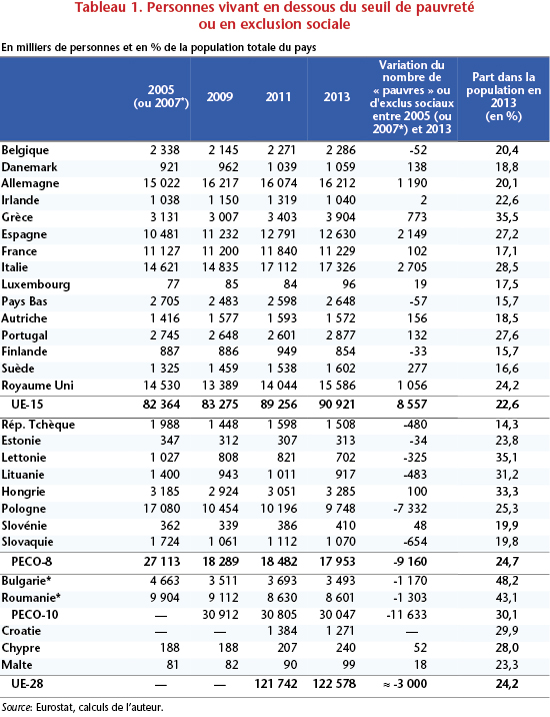

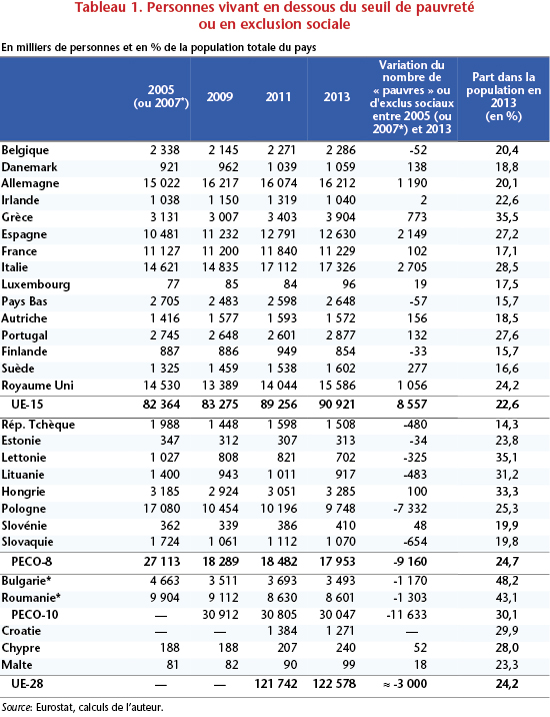

Selon les dernières statistiques disponibles (tableau 1), quelques 122,6 millions de personnes dans l’UE-28 appartenaient à au moins l’un de ces trois types de population en 2013, soit près d’une personne sur quatre (un peu plus de 24 %).

Une évolution contrastée de la pauvreté et de l’exclusion sociale entre l’UE-15 et les PECO

Si un peu plus de 30 % de la population des PECO est « pauvre » ou en exclusion sociale (contre 22,6 % dans l’UE-15), le fait marquant est que le nombre de pauvres et d’exclus sociaux est en diminution dans les PECO depuis 10 ans tandis qu’il a augmenté dans l’UE-15, surtout depuis le début de la crise (tableau 1).

Au cours des dix dernières années, le nombre de pauvres et d’exclus sociaux a baissé dans presque tous les PECO (à l’exception de la Hongrie et de la Slovénie) et il a augmenté dans presque tous les pays de l’UE-15 (à l’exception de la Belgique, des Pays Bas et de la Finlande). En 10 ans, les PECO ont ainsi enregistré une baisse de 11,5 millions de pauvres et d’exclus sociaux. De son côté, l’UE-15 a enregistré un supplément de 8,5 millions de pauvres et d’exclus sociaux, dont 85 % depuis 2009. C’est donc la crise qui a été très dommageable à l’UE-15 en matière de pauvreté et d’exclusion sociale. Les PECO ont, somme toute, bien résisté : un certain nombre d’entre eux ont continué à enregistrer une diminution de leur nombre de pauvres et d’exclus sociaux.

Comment expliquer cette évolution contrastée de la pauvreté et de l’exclusion sociale ?

Le premier facteur qui explique l’évolution contrastée de la pauvreté entre l’UE-15 et les PECO est le contexte économique globalement plus favorable à l’Est de l’Europe qu’à l’Ouest, y compris pendant la période de crise.

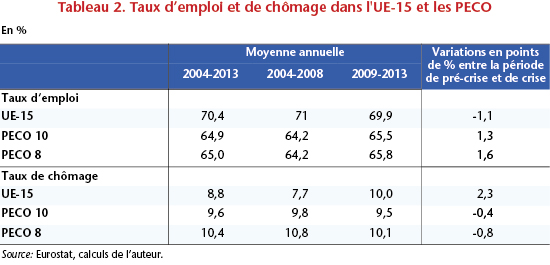

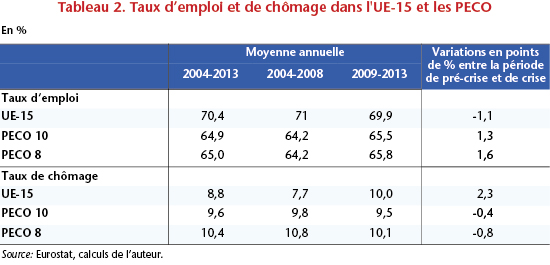

En effet, le taux de croissance moyen du PIB sur les dix dernières années (de 2004 à 2013) a été de 3,2 % dans les PECO contre 0,8 % dans l’UE-15. Les PECO, touchés par la crise, ont malgré tout enregistré une croissance annuelle moyenne de 0,7 % sur la période 2009-2013 (contre -0,1 % dans l’UE-15). L’observation des taux de chômage et d’emploi durant la crise montre une évolution plus favorable des marchés du travail dans les PECO relativement à l’UE-15 (tableau 2).

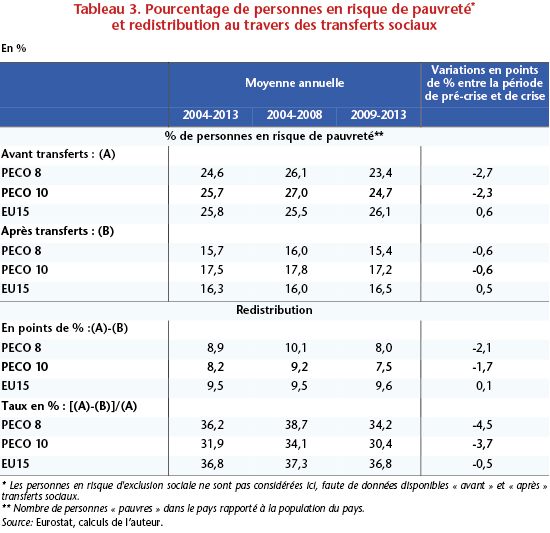

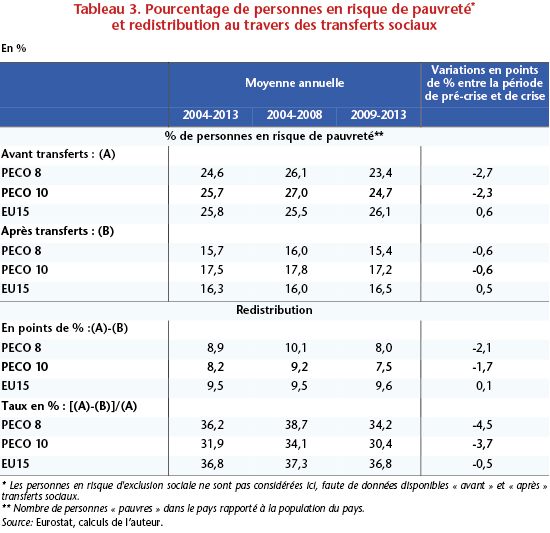

Dès lors, le risque de pauvreté avant transferts sociaux a continué à régresser dans les PECO tandis qu’à partir de 2009, il a augmenté dans l’UE-15 (Tableau 3). De ce fait, la part des personnes vivant en dessous du seuil de pauvreté (dans la population totale du pays) avant transferts est devenue dans les PECO inférieure à celle observée dans l’UE-15. La crise a donc eu un effet direct (i.e. avant redistribution) différencié sur les inégalités de revenus à l’intérieur des pays : à l’Est, les inégalités de revenus ont baissé, tandis qu’à l’Ouest elles ont augmenté.

La sollicitation des systèmes sociaux dans les pays de l’UE-15 a cependant eu pour effet de renverser (ou d’atténuer) les différences de taux de pauvreté après transferts (Tableau 3). En 2013, le taux de pauvreté après transferts s’établissait à 16,5 % dans l’UE-15 contre 17,2 % dans les PECO (15,4 % si on exclut la Bulgarie et la Roumanie). Le coefficient de Gini, lequel constitue une mesure plus habituelle des inégalités de revenus à l’intérieur des pays, confirme aussi que, dorénavant, les inégalités de revenus sont plus élevées dans l’UE-15 que dans les PECO[4].

Notons que l’intensité de la redistribution (en points de % ou en taux) a été plus forte dans l’UE-15 que dans les PECO durant la crise. Pour autant, en évolution temporelle, le taux de redistribution a diminué à l’Est comme à l’Ouest à partir de 2009. Avant-crise, le système social permettait de réduire de 37,3 % le nombre de personnes au seuil de pauvreté et en exclusion sociale dans l’UE-15 ; pendant la crise, ce taux est passé à 36,8 %. Dans les PECO, la baisse du taux de redistribution a même été encore plus forte, de l’ordre de 3,7 points de %. A titre illustratif, si les taux de redistribution de la période pré-crise avaient été maintenus durant la période de crise, c’est quelque 1,4 million de personnes supplémentaires qui seraient sorties du risque de pauvreté durant la période de crise (0,5 million dans l’UE-15 et 0,9 million dans les PECO).

Cela nous amène au second facteur explicatif. Les consolidations budgétaires réalisées dans un grand nombre de pays de l’UE en vue de satisfaire le Pacte de stabilité et de croissance et/ou les marchés financiers sont-elles responsables de l’augmentation des personnes en risque de pauvreté après transferts que l’on constate dans l’UE-15 ? Ont-t-elles pu constituer un frein à la baisse des taux de pauvreté observée dans les PECO qui, si oui, aurait été encore plus forte ?

La littérature empirique sur la question est plutôt clairement tranchée : elle montre que les inégalités de revenu à l’intérieur des pays augmentent durant les périodes de consolidation budgétaire[5] (Agnello et Sousa, 2012 ; Ball et al., 2013 ; Mulas-Granados, 2003 ; Woo et al., 2013 ). Parmi les instruments de la consolidation budgétaire (i.e. baisse des dépenses publiques, augmentation des recettes fiscales), ce serait tout particulièrement les coupes dans les dépenses qui augmenteraient les inégalités de revenu (Agnello et Sousa, 2012 ; Ball et al., 2013 ; Bastagli et al., 2012 ; Woo et al., 2013). Les consolidations budgétaires réalisées après l’occurrence d’une crise bancaire auraient un effet négatif sur les inégalités de revenus beaucoup plus fort que les consolidations budgétaires réalisées en dehors d’une crise bancaire (Agnello et Sousa, 2012). Les petites consolidations (i.e. celles inférieures à une baisse du déficit public de 1 point de PIB) auraient un effet négatif sur les inégalités plus fort que les grosses consolidations budgétaires (Agnello et Sousa, 2012).

Si l’on croit les résultats de cette (encore petite) littérature, les consolidations budgétaires de ces dernières années n’auraient pas suivi le timing idéal : elles auraient été mises en place trop tôt au regard de l’occurrence de la crise. Elles n’auraient pas non plus été de taille optimale : insuffisantes pour résorber substantiellement le déficit public tout en étant très coûteuses en termes d’augmentation des inégalités de revenus entre les individus. S’il est difficile de se forger une opinion ferme et définitive sur le lien entre consolidations budgétaires et inégalités de revenus (et donc pauvreté) à partir d’une littérature peu abondante, les études citées précédemment présentent un intérêt : elles interpellent quant aux effets possiblement néfastes des politiques d’austérité mises en place ces dernières années.

[1] L’initiative Europe 2020 spécifie des objectifs de réduction de pauvreté et d’exclusion sociale par pays. Ici, nous nous intéressons essentiellement aux évolutions différenciées entre deux zones : l’UE-15 et les PECO.

[3] En euros courants, la différence de revenu est encore plus forte : elle s’élevait à 90 % en 2013. A cette date, le revenu médian français était de 20 949 euros annuels (et celui observé en Roumanie de 2 071 euros).

[4] La différence (en la faveur des PECO) est d’autant plus marquée que la Bulgarie et la Roumanie sont exclues : le coefficient de Gini après transferts est alors de 0,291 contre 0,306 pour l’UE-15. Le coefficient de Gini peut prendre une valeur entre 0 et 1. Plus le coefficient tend vers 1, plus une petite part de la population détient une part importante des revenus. A la limite, le coefficient vaut 1, c’est-à-dire qu’un individu détient tous les revenus.

[5] Du fait du mode de calcul du seuil de pauvreté (i.e. 60 % du revenu médian), une augmentation de la part des personnes vivant en dessous du seuil de pauvreté correspond bien à une augmentation des inégalités de revenu entre les individus.