Régulation bancaire européenne : quand l’union fait la force

par Céline Antonin, Sandrine Levasseur et Vincent Touzé

A l’heure où l’Amérique s’apprête, sous l’impulsion de son nouveau président Donald Trump, à mettre fin à la régulation bancaire adoptée en 2010 par l’administration Obama[1], l’Europe entame une troisième année d’Union bancaire (Antonin et al., 2017) et se prépare à l’arrivée d’une nouvelle réglementation prudentielle.

Qu’est-ce que l’Union bancaire ?

Depuis novembre 2014, l’Union bancaire pose un cadre unifié qui permet de renforcer la stabilité financière dans la zone euro[2]. Son objectif est triple :

- – Garantir la robustesse et la résistance des banques ;

- – Eviter le renflouement des banques en faillite par de l’argent public ;

- – Harmoniser la réglementation pour une meilleure régulation et surveillance publique.

Cette Union est l’aboutissement d’un long chemin de coordination réglementaire parcouru depuis la libre circulation des capitaux prévu par l’article 67 du Traité de Rome (1957) : « les Etats membres suppriment progressivement entre eux, pendant la période de transition et dans la mesure nécessaire au bon fonctionnement du marché commun, les restrictions aux mouvements des capitaux appartenant à des personnes résidant dans les Etats membres, ainsi que les discriminations de traitement fondées sur la nationalité ou la résidence des parties, ou sur la localisation du placement ».

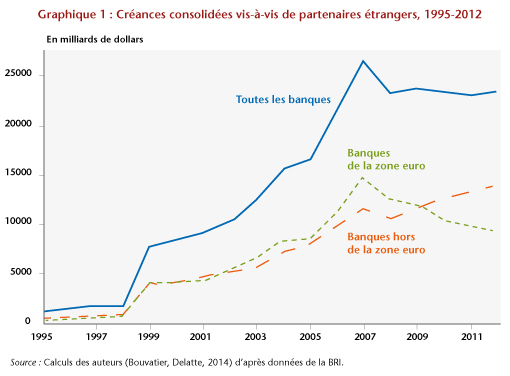

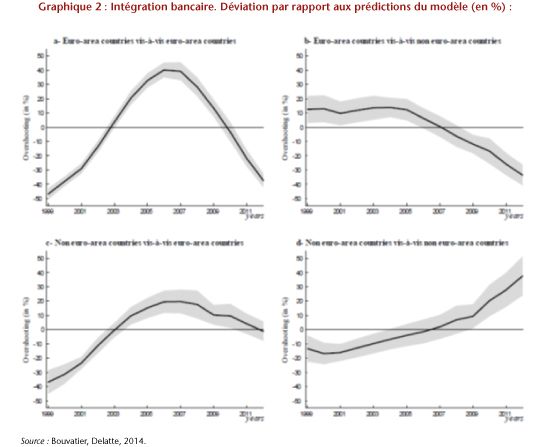

L’Union bancaire est née de la crise. Si l’acte unique européen de 1986 et la directive de 1988 ont permis une entrée en vigueur en 1990 de la libre circulation des capitaux, la crise financière de 2008 a montré que le manque de coordination en Europe dans le domaine bancaire pouvait être une faiblesse.

En effet, les enseignements de la crise financière sont triples :

- – Un système bancaire et financier mal régulé (cas américain) peut être dangereux pour le bon fonctionnement de l’économie réelle, dans ce pays mais aussi au-delà ;

- – Une réglementation et une surveillance trop limitées à une vision nationale (cas des pays européens) ne sont pas efficaces dans un contexte où les mouvements de capitaux sont mondialisés et où de nombreuses opérations financières sont réalisées en dehors des frontières nationales ;

- – Les crises bancaire et souveraine sont liées (Antonin et Touzé, 2013b): d’un côté, le renflouement des banques par des fonds publics creuse les déficits publics, ce qui fragilise les Etats tandis que la difficile soutenabilité des dettes publiques affaiblit les banques qui détiennent ces titres de dette dans leurs fonds propres.

L’Union bancaire donne un cadre juridique et institutionnel au secteur bancaire européen qui repose sur trois piliers :

(1) La banque centrale européenne (BCE) devient le superviseur unique des grands groupes bancaires ;

(2) Une régulation unique des défaillances bancaires instaure un fonds commun de renflouement (Fonds de résolution unique) et interdit le recours à un financement public national ;

(3) Un fond commun doit permettre, à l’horizon 2024 et sous réserve d’accord définitif de l’ensemble des membres de l’Union bancaire, de garantir les dépôts bancaires détenus par les ménages européens jusqu’à 100 000 euros, dépôts garantis par chacun des Etats depuis 2010.

L’Union bancaire n’est pas totalement achevée. L’adoption du troisième pilier prend du retard du fait des problèmes bancaires grec et italien qui ne sont pas totalement résolus en raison d’un risque encore élevé de défaut sur des crédits accordés. La garantie européenne des dépôts « devra attendre que des progrès suffisants soient réalisés dans la réduction et l’homogénéisation des risques bancaires » (Antonin et al., 2017).

Vers une régulation et une stabilité financière renforcées

Ce dispositif d’Union bancaire se juxtapose à la nouvelle réglementation prudentielle Bâle III adoptée progressivement depuis 2014 par l’ensemble des banques européennes à la suite d’une directive et d’un règlement européen. La réglementation Bâle III exige des banques un niveau plus important de fonds propres et de liquidités d’ici 2019.

L’instauration de l’Union bancaire couplée à une politique monétaire très accommodante de la BCE a contribué à mettre fin à la crise des dettes souveraines et du secteur bancaire européen. La politique de rachat massif d’actifs de la BCE contribue à améliorer la structure de bilan des secteurs endettés, ce qui réduit les risques de défaut bancaire. Aujourd’hui, les Etats membres, les entreprises et les ménages européens empruntent à des taux d’intérêt historiquement bas.

L’achèvement d’un espace bancaire et financier européen stable et performant nécessite d’aller plus loin dans la régulation d’un marché européen de capitaux unifié et dans la réglementation des activités financières des banques (Antonin et al., 2014).

L’Union des marchés de capitaux a pour objectif principal de donner un cadre réglementaire commun afin de faciliter le financement des entreprises européennes par les marchés et d’orienter l’épargne abondante de la zone euro vers des investissements à long terme. Cela permettrait d’avoir un niveau de régulation plus cohérent et potentiellement plus exigeant sur les émissions de titres financiers (actions, obligations, opérations de titrisation).

L’Union bancaire pourrait être également renforcée en s’appuyant sur le projet Barnier de 2014 de séparation forte des activités de dépôts et de spéculation. Le rôle de superviseur unique de la BCE (pilier 1) lui permet de vérifier que les activités spéculatives ne perturbent pas les activités normales. Ce rôle de superviseur pourrait être étendu à l’ensemble des activités financières, y compris le système de crédit parallèle aux crédits classiques, le fameux shadow banking. La séparation des activités crédibilise aussi les fonds communs de renflouement (pilier 2) et de garantie (pilier 3). En effet, il devient plus difficile pour les banques d’être trop grosses, ce qui réduit le risque de faillite coûteuse pour les épargnants (renflouement interne et limites des fonds communs).

Défendre un modèle européen de stabilité bancaire et financière

Si aujourd’hui les Etats-Unis renoncent à une réglementation plus exigeante de leurs banques avec pour objectif de court terme d’augmenter leur rentabilité, l’Union bancaire constitue un outil de défense remarquable pour préserver et renforcer le développement des banques européennes tout en exigeant d’elles une haute exigence de sécurité financière.

Alors que la justice américaine n’hésite pas à condamner à de lourdes amendes les banques européennes[3] et que les grandes banques chinoises accaparent désormais quatre des cinq premières places de la finance mondiale (Leplâtre et Grandin de l’Eprevier, 2016), un mode d’action coordonné devient crucial pour défendre et imposer un modèle bancaire européen stable et performant. Dans ce domaine, une Europe désunie pourrait apparaître faible alors que ses excédents d’épargne en font une puissance financière mondiale. Certes, la crise a affaibli de nombreuses économies européennes, mais il faut se méfier des tentations court-termistes de repli autarcique car un pays européen qui s’isole devient une proie facile face à un système bancaire mondial en mutation.

Bibliographie

Antonin C. et V. Touzé (2013a), « Loi de séparation bancaire : symbole politique ou nouveau paradigme économique ? », Blog de l’OFCE, 22 février 2013. http://www.ofce.sciences-po.fr/blog/loi-de-separation-bancaire-symbole-politique-ou-nouveau-paradigme-economique/

Antonin C. et V. Touzé (2013b) « Banques européennes : un retour de la confiance à pérenniser », Les notes de l’OFCE, n°37, décembre, pp.1-9. http://www.ofce.sciences-po.fr/pdf/notes/2013/note37.pdf

Antonin C., H. Sterdyniak et V. Touzé (2014), « Réglementation des activités financières des banques européennes : un quatrième pilier pour l’Union bancaire », Blog de l’OFCE, 30 janvier 2014. http://www.ofce.sciences-po.fr/blog/reglementation-des-activites-financieres-des-banques-europeennes-un-quatrieme-pilier-pour-lunion-bancaire/

Antonin C., S. Levasseur et V. Touzé (2017), « Les deux premières années de l’Union bancaire », in L’économie européenne 2017 (sous la direction de J. Creel), Repère.

Leplâtre S. et J. Grandin de l’Eprevier (2016), « Les banques chinoises trustent les premières places de la finance mondiale », Le Monde, 29 juin 2016. http://www.lemonde.fr/economie/article/2016/06/29/les-banques-chinoises-trustent-les-premieres-places-de-la-finance-mondiale_4960155_3234.html#R1zGPo7VG46YVzQ5.99

[1] Le Dodd–Frank Wall Street Reform and Consumer Protection Act reprend la Volcker rule « qui interdit aux banques de « jouer » avec l’argent des déposants, ce qui conduit à une quasi-interdiction des activités de spéculation pour compte propre des entités bancaires ainsi que d’investissement dans les fonds spéculatifs (hedge fund) ou d’investissement privés (private equity fund) » (Antonin et Touzé, 2013a).

[2] L’Union bancaire est obligatoire pour les pays de la zone euro et facultatif pour les autres pays.

[3] L’actualité récente a montré que la justice américaine pouvait être d’une sévérité redoutable en infligeant d’importantes amendes aux banques européennes : 8,9 milliards de dollars pour BNP Paribas en 2014, 5,3 milliards pour Crédit Suisse et 7,2 milliards pour Deutsche Bank en 2016.