Les effets macroéconomiques du confinement : quels enseignements de modèles à agents hétérogènes

Stéphane Auray (CREST-Ensai et ULCO) et Aurélien Eyquem (Univ. Lyon et IUF), Chercheurs associés à l’OFCE

En France, une relance de 100 milliards d’euros a été adoptée et les prestations d’assurance-chômage ont été étendues pour permettre un chômage partiel massif. Nous quantifions les effets de ces deux types de politiques conjointement à choc de confinement sur les variables macroéconomiques et montrons que, conditionnellement à notre modèle, les deux mesures n’ont pratiquement aucun effet sur la production globale. Bien que ces politiques soient relativement inefficaces pour atténuer la dynamique globale de la production et du chômage, elles ont pourtant des effets potentiellement importants sur le bien-être des ménages.

Les politiques de confinement mises

en œuvre par la plupart des gouvernements en réponse à la propagation de

l’épidémie de Covid-19 au printemps 2020 sont des décisions inédites, qui posent

la question de leurs effets macroéconomiques, sur la dynamique de la création

de richesses comme sur le chômage. Plusieurs approches peuvent être envisagées

pour faire une telle analyse, sectorielles, fondées sur les premières données

disponibles, ou sur l’utilisation de modèles. Ces derniers, s’ils n’ont pas

nécessairement comme objectif de proposer un chiffrage précis ou même crédible

– une tâche bien difficile compte tenu des grandes incertitudes qui

caractérisent la période actuelle – peuvent néanmoins éclairer quant à l’ordre

de grandeur minimal des effets à attendre des politiques de confinement. Ils

peuvent aussi nous aider à comprendre l’évolution qualitative de certaines

variables. C’est notamment le cas pour la dynamique de l’inflation, dont certains

pensent qu’elle sera positive et d’autre négative à la suite du confinement.

Dans l’article intitulé « The Macroeconomic

Effects of Lockdown Policies », nous proposons un cadre de modélisation simplifié à agents

hétérogènes (HA) avec risque de chômage pour étudier les effets

macroéconomiques des politiques de confinement. Le modèle considère un système

d’assurance imparfaite, des rigidités nominales et des frictions de recherche

et d’appariement sur le marché du travail. Il intègre également un ensemble

d’instruments de politique budgétaire : les dépenses publiques, les prestations

d’assurance-chômage (UI), un système d’imposition via des taxes distorsives, ainsi que des obligations publiques. L’intérêt

principal de ce cadre est d’offrir une relation explicite entre la dynamique du

chômage, le risque de chômage et leurs effets sur le taux d’intérêt réel à

travers le motif de lissage de la consommation et le motif d’épargne de

précaution. De plus, la dynamique de l’épargne souhaitée et le taux d’intérêt

réel d’équilibre ont des effets d’équilibre général tant à travers la rigidité

des prix et qu’à travers la politique monétaire.

Le modèle considère trois types de ménages : les travailleurs salariés, les chômeurs et les propriétaires d’entreprises. Les travailleurs sont hétérogènes du point de vue de leur expérience sur le marché du travail et de leurs contraintes d’emprunts. Nous simplifions le modèle. En conséquence, les employés et les chômeurs consomment exactement leur revenu. Les propriétaires d’entreprises, plus patients que les travailleurs, sont les seuls ménages disposant d’actifs positifs sous forme d’obligations publiques et les utilisent pour lisser la consommation. La dynamique du taux d’intérêt réel d’équilibre reflète deux forces opposées du point de vue des travailleurs salariés : le motif de lissage de consommation et le motif de précaution. Le premier implique que les travailleurs salariés souhaiteraient emprunter en cas de choc qui abaisse temporairement leurs revenus pour leur permettre de lisser leur consommation, ce qui, comme dans tout modèle d’agent représentatif, entraînerait une hausse du taux d’intérêt réel. Le second implique que, à condition que le choc négatif augmente leur probabilité future de chômage, ils souhaitent épargner pour s’auto-assurer contre ce risque, ce qui fait baisser le taux d’intérêt réel. Challe (2020) montre que le motif de précaution peut dominer le motif de lissage pour des calibrations raisonnables et si le revenu est suffisamment lisse par rapport à la dynamique du chômage. En conséquence, les chocs de productivité négatifs peuvent être déflationnistes, nécessitant une baisse du taux nominal contrôlé par la centrale plutôt qu’une hausse, comme c’est généralement le cas dans les modèles avec agents représentatifs.

Dans un premier temps, nous proposons un étalonnage mensuel de notre modèle qui correspond aux faits empiriques sur les marchés du travail des pays de la zone euro. Lorsqu’il est entraîné par des chocs de productivité « standards », c’est-à-dire de la taille habituellement observée au fil des cycles, le modèle prédit des fluctuations contra-cycliques et persistantes du taux de chômage, et leur taille relative par rapport aux fluctuations de la production correspond à celle observée dans les données passées.

Dans un second temps, nous quantifions les effets des politiques de confinement par lesquelles une fraction de la population active est maintenue hors de l’emploi, et adaptons la taille du choc pour correspondre aux (rares) données disponibles sur la récente baisse de l’activité économique. Ce choc revient simplement à réduire de manière contrainte le niveau d’emploi effectif permettant de produire des biens et services. Nous supposons un choc réduisant le PIB de 6% le premier mois, pour se conformer aux premières évaluations trimestrielles proposées par la Banque de France. Mais le choc pourrait être en réalité bien plus important, ce qui sera révélé lorsque les chiffres seront disponibles. De plus, nous considérons que ce choc de confinement puisse durer 1, 2 ou 3 mois – pendant lesquels l’emploi est contraint dans la même proportion – et supposons que la sortie de ce dernier est progressive : lorsque le confinement s’arrête, 50% des activités stoppées reprennent le premier mois puis 50% des activités encore fermées rouvrent le mois suivant, etc.

Nous montrons que, même dans le cas d’un confinement d’un mois seulement, la production chute de près de 10% en dessous de sa valeur d’équilibre après quelques mois. Le chômage passe d’une valeur stable de 7,6% à 13,2% à l’impact et culmine à 16,7% en juin 2020. Ces chiffres sont probablement conservateurs mais montrent que le chômage pourrait plus que doubler, même si le confinement ne durait qu’un mois. Ces effets négatifs importants résultent de la boucle de rétroaction entre chômage, consommation et production. L’augmentation du chômage déprime la consommation et fait naître le désir d’épargne de précaution, ce qui abaisse encore la demande et la production, puis augmente encore le chômage. En d’autres termes, la demande globale est plus fortement déprimée que l’offre, ce qui se reflète également dans les pressions déflationnistes : le taux d’inflation et le taux d’intérêt nominal chutent tous deux de manière significative. Par conséquent, le modèle génère des « chocs d’offre keynésiens »[1].

Des chocs de confinement plus longs aggravent encore la baisse de la production et de la consommation et amplifient la hausse du chômage. Enfin, même si le gouvernement maintient le niveau de ses dépenses de consommation et le niveau des prestations d’assurance-chômage constants, le déficit budgétaire explose parce que la distribution des prestations d’assurance-chômage augmente et parce que l’assiette fiscale sur laquelle les taxes sont basées se rétrécit. Étant donné notre hypothèse selon laquelle les impôts n’augmentent que légèrement à court terme et que la majeure partie de la hausse des déficits est financée par l’émission d’obligations, le ratio dette/PIB augmente de plusieurs points de pourcentage : près de 12 pp dans le cas d’un confinement d’un mois et jusqu’à 21,3pp pour un confinement de 3 mois.

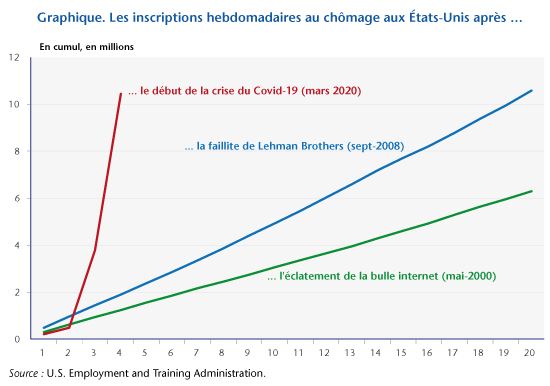

Bien que ces chiffres soient déjà astronomiques, il y a de bonnes raisons de penser qu’ils sont plutôt conservateurs. Les projections de croissance du FMI et les chiffres en termes de demandes d’allocation chômage suggèrent que le choc pourrait être beaucoup plus important et entraîner des effets négatifs plus dramatiques encore.

Dans les simulations évoquées ci-dessus, nous supposons que les dépenses publiques et les prestations d’assurance-chômage restent constantes alors qu’en réalité, elles ont déjà fortement augmenté dans la plupart des pays. Par exemple, en France, une relance de 100 milliards d’euros a été adoptée et les prestations d’assurance-chômage ont été étendues pour permettre un chômage partiel massif. Nous quantifions ainsi également les effets de ces deux types de politiques conjointement au choc de confinement sur les variables macroéconomiques. Bien que les deux mesures puissent stimuler la demande globale en en temps normal, elles n’ont pratiquement aucun effet sur la production globale, car l’offre ne peut augmenter dans tous les cas, l’emploi étant contraint. Les hausses de dépenses publiques génèrent des effets inflationnistes mais les extensions des prestations d’assurance-chômage génèrent de nouvelles pressions déflationnistes : les extensions étant temporaires, les ménages salariés sont mieux assurés contre le chômage aujourd’hui mais pas demain, ce qui amplifie le motif d’épargne de précaution. Bien que ces politiques soient relativement inefficaces pour atténuer la dynamique globale de la production et du chômage, elles ont pourtant des effets potentiellement importants sur le bien-être des ménages. Le calcul des réponses optimisées (qui minimisent les pertes de bien-être) des dépenses publiques et des prestations d’assurance-chômage au choc de confinement montrent que les politiques actuelles vont dans le bon sens qualitativement : elles ne peuvent stimuler la croissance ou réduire le chômage, mais peuvent atténuer les effets négatifs sur l’utilité des agents en réduisant la déflation ou en améliorant temporairement le partage des risques entre les agents économiques.

Références

Auray Stéphane et Eyquem Aurélien, 2020, « The Macroeconomic Effects of Lockdown Policies », OFCE Working Paper, n° 10/2020. https://www.ofce.sciences-po.fr/pdf/dtravail/OFCEWP2020-10.pdf

Challe Edouard, 2020, « Uninsured Unemployment Risk and Optimal Monetary Policy in a Zero-Liquidity Economy », American Economic Journal, Macroeconomics, 12 -2, pp. 241-83.

Guerrieri Veronica, Guido Lorenzoni, Ludwig Straub et Ivan Werning, 2020, « Macroeconomic Implications of COVID-19: Can Negative Supply Shocks Cause Demand Short-ages? », NBER working paper, 26918.

[1] Voir Guerrieri

et al. (2020) pour une définition des

chocs keynésiens de demande.

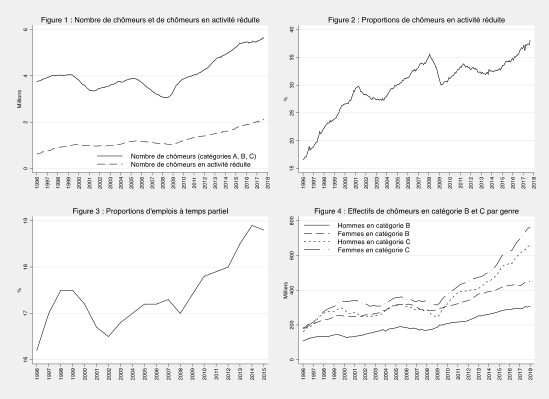

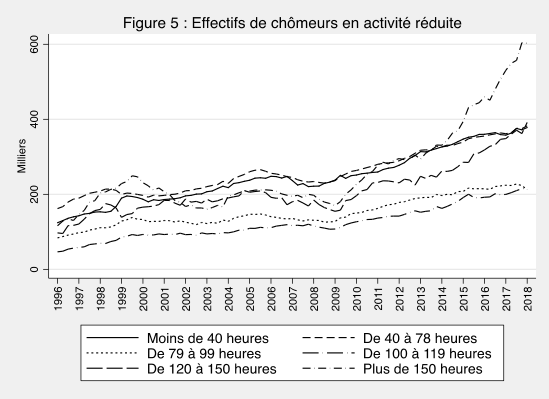

Source : Pôle-Emploi-Dares, STMT, Données CVS-CJO ; calcul des auteurs.

Source : Pôle-Emploi-Dares, STMT, Données CVS-CJO ; calcul des auteurs.