La Chine se normalise et son commerce devient ordinaire

Par Christine Rifflart et Alice Schwenninger [1]

Au-delà de la guerre commerciale que se livrent les Etats-Unis et la Chine, l’un pour protéger ses emplois, l’autre pour asseoir son autorité de leadership sur la scène internationale, la Chine poursuit la mutation de son modèle de développement au profit de son marché intérieur. Inscrit dans le plan quinquennal 2011-2015, cet objectif est réaffirmé dans celui de 2016-2020, avec en plus ceux de renforcer le contenu technologique de l’offre productive domestique et de poursuivre l’internationalisation de l’économie du pays. Cette transformation, ou plutôt cette normalisation de l’économie chinoise se reflète dans la nature des échanges avec l’extérieur et bouleverse le rôle tenu par la Chine dans le commerce mondial. C’est en tout cas ce qui ressort de plus en plus de l’analyse du commerce extérieur chinois, et notamment de son commerce de ‘biens ordinaires’.

D’un modèle de croissance basé sur l’insertion à grande échelle dans les chaines de valeur mondiales à un modèle désormais plus autocentré, tiré par l’émergence d’un nouveau mode de consommation, les transformations de l’économie chinoises sont allées de pair avec

- la normalisation du rythme de croissance de l’économie, passé d’une moyenne de 10,5 % par an pendant 20 ans à 7,5 % sur la période 2011 – 2017 ;

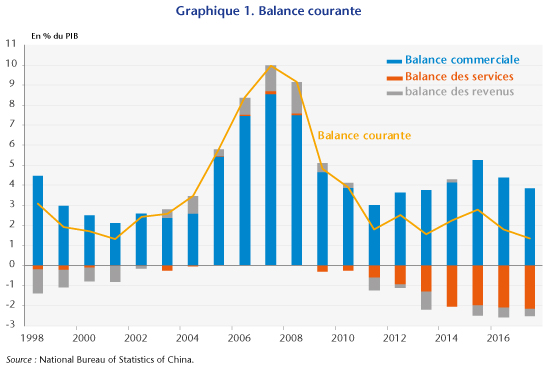

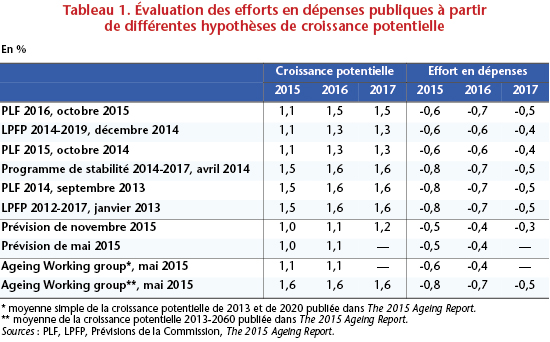

- et la réduction des déséquilibres extérieurs, particulièrement marqués sur la deuxième moitié des années 2000 (graphique 1). D’une moyenne de 7% entre 2005 et 2010 (avec un pic à 10 % en 2007), l’excédent courant se situe depuis 2011 autour de 2% du PIB avec une tendance baissière en fin de période. En 2017, le solde courant se situe à 1,3 % du PIB et au premier trimestre 2018, il est négatif de 0,4 % du PIB, du jamais vu depuis 2001.

Ce rééquilibrage des comptes externes entre les périodes 2005-2010 et 2011-2017 est visible dans tous les postes des échanges courants :

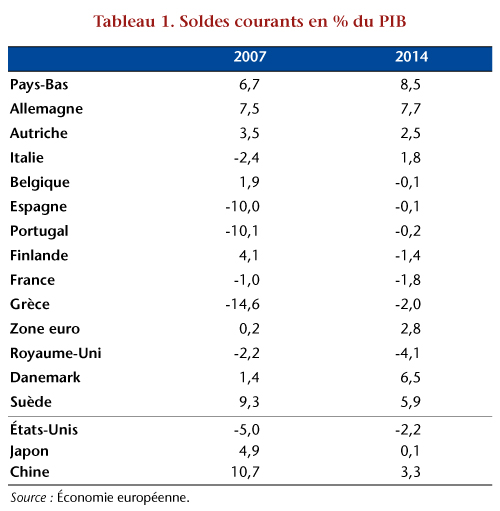

- Bien qu’encore élevé, l’excédent commercial s’est réduit pour passer de 6,2 % du PIB à 4% du PIB entre les deux périodes. Les exportations de marchandises ont baissé de plus de 7 points de PIB tandis que les importations se sont contractées de 5 points. La place des échanges avec l’extérieur dans l’économie se situe à un niveau plus conforme à celle attendue d’un grand pays : le taux d’ouverture se situe en 2017 à 16 % du PIB, contre plus de 27 % entre 2005 et 2007. Après deux années de baisse, les exportations et les importations sont reparties à la hausse au début 2017 et l’excédent commercial s’est dégradé sensiblement. Cette dégradation se poursuit sur les cinq premiers mois de l’année 2018.

- Les échanges de services, historiquement équilibrés, accusent un déficit depuis 2011, qui est allé croissant jusqu’en 2014 avant de se stabiliser autour de 2% du PIB. Ce déficit s’explique par celui du tourisme. Alors que les dépenses de touristes étrangers en Chine restent stables, celles des touristes chinois séjournant à l’étranger se sont accrues, et surtout à partir de 2014 avec la prise en compte dans les données statistiques, des dépenses courantes par carte bancaire. Or, il semblerait qu’une partie de ces dépenses recouvrent des sorties de capitaux liées à des investissements chinois à l’étranger.[2]

- Enfin, depuis 2011, les revenus nets de facteurs sont redevenus légèrement négatifs. Ce déficit est lié à la forte baisse des revenus du capital, en lien avec la baisse des taux d’intérêt mondiaux.

Mais au-delà de ces données, c’est surtout la qualité des échanges qui a été bouleversée. Cette mutation du commerce extérieur chinois, visible depuis le début de la décennie et décrite par le CEPII en 2015, s’est encore accélérée dans les années récentes. En reprenant la distinction entre ‘commerce ordinaire’, basé sur les exportations de biens fabriqués principalement à partir d’inputs domestiques et les importations destinées à la demande domestique, et ‘commerce de processing’, tourné vers des opérations d’assemblage à fort contenu en inputs importés et destinés à la réexportation, on peut appréhender cette transformation qui se répercute dans la dynamique du commerce mondial.

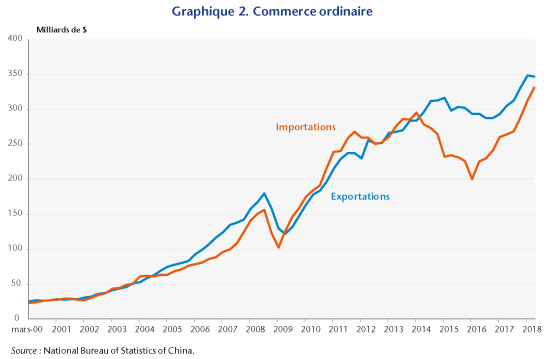

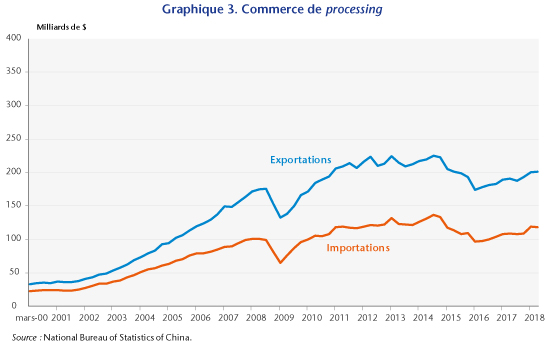

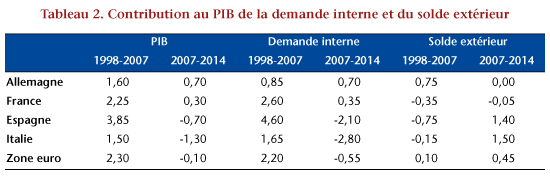

Comme on peut le voir à travers les graphiques 2 et 3, le commerce extérieur chinois est tiré par le commerce de biens ordinaires. Les importations ordinaires représentent désormais 80 % des importations totales de marchandises contre 50 % dix ans plus tôt. Leur croissance est soutenue par l’émergence d’une nouvelle classe moyenne dont les revenus croissants permettent un nouveau mode de consommation, et notamment en biens importés, souvent gage de qualité et de sécurité. La demande est notamment forte pour les biens de consommation courante (automobile, agroalimentaire, …) mais aussi pour les produits de luxe (cosmétique, montres, lunettes, voiture, bijoux,). Cette stratégie est plutôt encouragée par les autorités. Plusieurs cycles de baisse de la protection tarifaire ont eu lieu depuis 2015, le dernier cycle datant du début 2018, et de nouvelles mesures devraient encore avoir lieu prochainement. Du coté des exportations de biens ordinaires, celles-ci représentent aujourd’hui 70 % des exportations totales de marchandises. A côté des produits traditionnels, le gouvernement soutient la montée en gamme de ces exportations et encourage les produits au contenu de moyenne et haute technologies. La priorité est aussi à la diversification des débouchés et notamment la réorientation vers les pays émergents.

Simultanément, la Chine se désengage des chaines de valeur internationales. Le ‘commerce de processing’ stagne en valeur depuis 2011. Résultat, les importations d’inputs liés à des activités de processing et destinés à être réexportés représente désormais moins de 20 % des exportations totales de marchandises, contre 30 % en 2007 et 40 % pendant les années 90. Plusieurs facteurs expliquent ce retrait qui marque la normalisation de la place de la Chine dans l’économie mondiale : hausse des salaires, réorientation vers des activités à plus fort contenu technologique, volonté d’une meilleure répartition des fruits de la croissance, appréciation du taux de change.

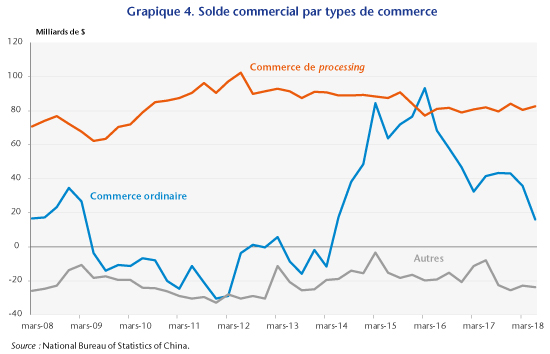

C’est pourtant le commerce de processing qui garantit l’excédent commercial chinois (graphique 4). Avec un surplus de 360 milliards de $ en moyenne depuis 2012, il apparaît comme plus stable que le solde de commerce ordinaire qui fluctue sensiblement d’une année sur l’autre. C’est notamment la très forte reprise des importations de biens ordinaires qui explique la dégradation du solde commercial en 2016 et 2017 et l’entrée du solde courant dans le rouge au début 2018.

En conclusion, le désengagement de l’économie chinoise des chaines de valeur internationales est structurel et participe au ralentissement du commerce international au cours de la présente décennie (voir Bloc notes Eco de la Banque de France). Mais malgré le recul de ces activités de processing, celui-ci conserve une place prédominante dans l’excédent courant chinois, que les autorités pourraient vouloir préserver au moins à court-moyen termes. Simultanément, l’ouverture du marché domestique aux biens de consommation étrangers s’accompagne d’une stratégie offensive de montée en gamme des exportations ordinaires et de diversification des débouchés au profit notamment des autres pays émergents. La Chine continue sur le chemin des réformes et de l’internationalisation de son économie. Le retour au protectionnisme n’est donc pas au rendez-vous et le gouvernement chinois saura protéger ses intérêts. La guerre commerciale sino-américaine n’est pas finie.

[1] Stagiaire au Département analyse et prévision

[2] Dans son article ‘China’s current account : external rebalancing or capital flight ? , publié en juin 2017, A. Wong montre que ces fuites de capitaux ‘masquées’ sous-évalueraient le solde courant d’un point de PIB en 2015 et 2016. Cette estimation est inférieure à celle du FMI pour qui le solde courant, corrigé de cet effet, serait de 5,1 % en 2015 et 4,4 % en 2016 au lieu de 2,8 % et 1,8 % respectivement.