Le défi de l’instabilité

par Jean-Luc Gaffard

Un grand désordre existe dans la pensée

économique confrontée à la conjonction de crises financière, sanitaire et

écologique. L’idée continue de dominer que ce ne sont là que de simples

parenthèses que l’on devrait pouvoir refermer plus ou moins vite. Pourtant

l’hypothèse d’une profonde transformation du modèle économique n’est pas dénuée

de fondements. À tout le moins, il va falloir accepter que se profile une

accélération des processus de destruction créatrice et de recomposition du

tissu productif qui va se traduire par la formation et l’enchaînement de

déséquilibres sur les différents marchés. Les économistes ne sont pas démunis

de références face à cette réalité s’ils veulent bien retenir les enseignements

tirés de l’observation et de l’analyse d’événements faisant suite à des

ruptures importantes dans le passé, allant à l’encontre de bien d’idées reçues.

La

croyance dans une parenthèse ou le retour en arrière fantasmé

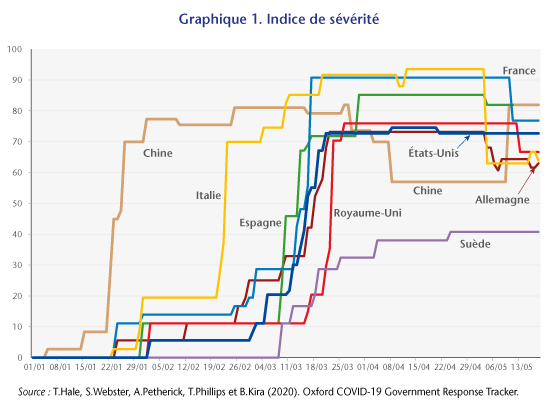

La crise sanitaire a conduit les

gouvernements à prendre une décision administrative exceptionnelle d’arrêt de

l’activité économique assortie de mesures destinées à préserver les revenus de

salariés placés en chômage partiel et à prémunir les entreprises de tomber en

faillite. L’objectif plus ou moins avoué est de se placer dans les conditions

de revenir plus ou moins rapidement au niveau d’activité d’avant-crise.

L’attente d’un retour à la

« normale » favorisé par un gel des effets sur les revenus est censé

être conforté grâce à l’adoption et la mise en œuvre de plans de relance

incluant, entre autres, des mesures visant à accélérer la transition digitale

et la transition écologique. L’usage des modèles économétriques suggère qu’il

est ainsi possible de retrouver l’équilibre perdu en termes de croissance.

Ce retour à la « normale » serait

inscrit dans le surcroît d’épargne censé venir alimenter une reprise de la

consommation à plus ou moins brève échéance obéissant à des préférences

largement inchangées. Il serait permis par la création de dettes sous l’égide

des banques centrales, abandonnant un temps les politiques conventionnelles,

qui doivent doper un redémarrage rapide après avoir contenu les effets

délétères de l’arrêt d’activité. Il existerait un lien direct et unique entre

finance et économie réelle. La liquidité abondamment distribuée, d’abord gelée

sur les comptes des épargnants, se dirigerait, ensuite, naturellement vers la

consommation et l’investissement.

Dans une approche trop exclusivement

macroéconomique, impasse est faite sur la distribution très inégalitaire de ce

surcroît d’épargne qui a forcément des effets sur la structure de la demande

finale pouvant impliquer que plus de certains biens et services et moins

d’autres seront demandés. Impasse est faite, également, sur la formation d’une

épargne de précaution liée à l’incertitude de ceux des ménages qui s’attendent

à être plus touchés que les autres par des chutes d’emplois dans un futur

immédiat. Impasse est faite sur les contraintes de capacité à court terme face à

un rebond assez brutal et inégalement réparti de la demande, que ce soit en

raison d’un manque de main-d’œuvre, ou du fait de contraintes d’endettement

pesant sur l’investissement des entreprises. Plus généralement, impasse est

faite sur la bascule affectant les lieux sectoriels et géographiques de captation

de richesse.

Le gel temporaire d’activité et la croyance

en un retour mécanique à la « normale » conduisent à ignorer l’impact

de déséquilibres de court terme sur le développement à moyen ou long terme. Les

conséquences, à relativement brève échéance, de l’endettement des entreprises

ne sont guère identifiables tant les mécanismes de sélection ont été modifiés.

Nul n’est en mesure de dire vraiment ce qu’il va advenir en termes de faillites

d’entreprises et de perte d’emplois Le risque inflationniste, envisagé par

certains, n’est appréhendé qu’au regard d’un financement monétaire des déficits

publics sans réelle tentative d’analyser la séquence des événements à venir nés

de l’articulation entre action publique et activité privée. L’hétérogénéité des

situations et des comportements est passée sous silence.

Le discours sur le monde d’après tel qu’envisagé

par ceux qui entendent saisir l’opportunité de la crise pour accélérer la

transition écologique n’échappe pas l’illusion d’une convergence sans

véritables heurts vers un nouvel équilibre. Celui-ci est inscrit dans de

nouvelles technologies et de nouveaux comportements sans que soient considérés

les moyens de les connaître et de les atteindre. La relocalisation souhaitée

d’activités et la régression attendue des échanges à l’échelle mondiale s’apparentent

à une sorte de retour en arrière que l’on imagine sans coûts ni dommages.

L’hypothèse

du changement structurel de grande ampleur

La réalité est que la crise sanitaire n’est,

pourtant, pas intervenue dans un monde économique stable. Des mutations

structurelles étaient à l’œuvre dont on peut penser qu’elles vont se trouver

accélérées du fait de l’expérience acquise dans la gestion de cette crise et de

ses contraintes (Dessertine, 2021).

L’expérience du télétravail augurerait

d’une transformation en profondeur de l’organisation du travail et de

l’entreprise, qui serait elle-même à l’origine d’une transformation des

infrastructures urbaines et de transport. Ces transformations seraient d’autant

plus importantes qu’elles participent d’une nouvelle révolution scientifique et

technologique incarnées dans les nouvelles capacités de captation, de

traitement et d’usage de très grandes bases de données (le « big

data »). Dans cette perspective, la révolution digitale devient beaucoup

plus importante que la révolution énergétique, les producteurs de données prennent

le pas sur les producteurs d’énergies anciennes et nouvelles, les lieux de

création de valeur changent drastiquement. Il pourrait s’ensuivre un retour de

certaines productions à proximité de leurs marchés, une régression des mouvements

de marchandises et d’êtres humains permettant, au passage, de réduire les coûts

environnementaux. Le triptyque mouvement – concentration – hyper-consommation

ne permettant pas un développement durable serait ainsi remis en cause. Encore

faudrait-il que puisse prévaloir une relative égalité de revenus et de

patrimoines, que renaisse une véritable classe moyenne pour que le changement

soit admis socialement et soit créateur de valeur.

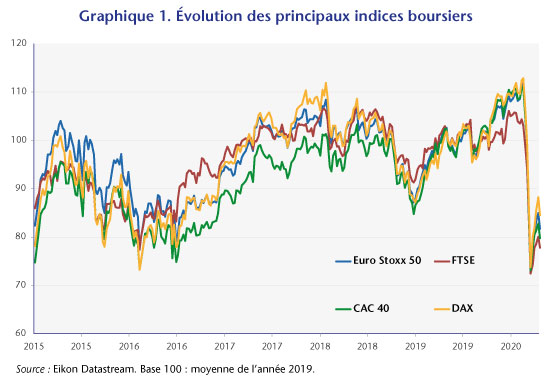

Le grand basculement ainsi envisagé ne

remet pas en cause le principe du monde industriel, celui d’une organisation

maximisant le taux d’utilisation des fonds de services (équipements, ressources

humaines, stocks), synchronisant les étapes successives de la production de

biens et de services (Georgescu-Roegen, 1971). La concentration géographique

n’est plus nécessaire pour y parvenir. Les grandes unités n’ont plus lieu

d’être. Cette déconcentration est susceptible de réduire la longueur des

acheminements (les transports de matières et de produits) sans que l’efficacité

productive en soit affectée. Il reste que les mutations structurelles en

question sont de très grande ampleur. De nouvelles communautés, de nouvelles

intelligences collectives vont devoir s’organiser. L’entreprise va devoir

acquérir de nouveaux contours. Les lieux de captation de valeur, tels que les

enregistrent les mouvements boursiers, évoluent déjà fortement au bénéfice des

acteurs du numérique. Il est difficile, dans ces conditions, d’imaginer que

l’instabilité ne soit pas au rendez-vous rendant illusoire toute possibilité

d’un retour à la « normale ».

Sans

aller aussi loin dans la prospective …

Les mutations en cours, affectant

technologies et préférences, restent difficiles à connaître et à prévoir. Elles

ne se dérouleront pas en un jour. Rien n’indique qu’un nouvel état stable

puisse même exister. Il est, en revanche, manifeste, que l’on va assister à une

accélération de la recomposition du tissu productif en raison des effets

combinés de la crise sanitaire et de la crise écologique. Les nouvelles donnes

technologiques et comportementales vont entraîner une accélération du processus

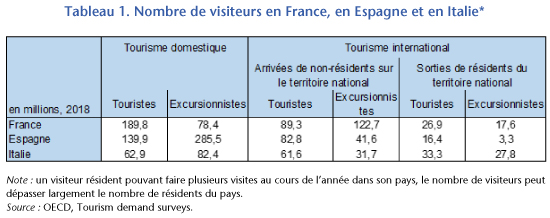

de destruction créatrice. Des secteurs sont d’ores et déjà durablement affectés

par les transformations de la demande tels que le transport aérien ou l’automobile

qui ne sont pas confrontés aux seules conséquences de la transition énergétique.

Sans compter bien sûr les effets en amont comme en aval. Il ne peut être

question d’un retour à un équilibre de longue période effaçant les pertes

subies. Si des relocalisations d’activité se produisent, ce ne sera pas sous la

forme d’un retour à l’identique, mais sur la base de robotisation sans création

de « vieux » emplois pouvant résorber le chômage structurel. Plutôt

que de relocalisation et de raccourcissement des chaînes de valeur, il vaut

mieux parler de leur recomposition, d’un changement de nature de la

mondialisation des échanges.

Les mutations en cours affectent, en tout

premier lieu, la situation des marchés. Excès et pénuries de main-d’œuvre pourraient

s’accentuer du fait de l’hétérogénéité de l’offre de travail et d’une mobilité

professionnelle freinée par un défaut de temps et de moyens financiers

d’apprentissage. Le risque d’une polarisation encore accrue des emplois en

termes de qualification et de salaires est manifeste du fait de la rareté de

l’offre de travail qualifiée et du déversement de la main d’œuvre la plus

touchée vers les emplois peu qualifiés. Ce

ne peut être que dommageable à la croissance globale en raison de l’effet

produit sur la répartition des revenus et la structure de la demande

possiblement caractérisée par une demande accrue de biens de luxe et d’actifs

financiers au détriment d’une forte demande de biens « salariaux »,

caractéristique de l’existence d’une importante classe moyenne.

Des tensions inflationnistes sont déjà effectives

sur les marchés de matières premières (fer, cuivre, bois, aluminium, blé, soja,

pétrole) et sur les marchés de produits intermédiaires (semi-conducteurs, puces

électroniques), qui vont peser, plus ou moins fortement suivant les secteurs,

sur les coûts de production des entreprises, leurs marges et leurs prix. De

telles tensions sont le fruit des mutations structurelles en cours y compris celles

résultant de la transition écologique. Ainsi à production égale,

l’éolien et le solaire consomment considérablement plus d’acier et de béton que

les centrales thermiques ou nucléaires. L’électrification des objets, à

commencer par la voiture, et le besoin en batteries de stockage qu’elle

implique ne peuvent que faire exploser la demande des matériaux qui les

composent et leurs prix.

Des investissements très élevés sont requis

y compris en raison pour des raisons écologiques (économies de ressources). La mutation

ainsi engagée, comme toute transition, entraîne une hausse des coûts de

construction des nouvelles capacités et, potentiellement une chute relative du

produit brut avec comme conséquence, temporairement ou non, la hausse du taux

de chômage et la diminution des gains de productivité (l’effet machine de

Ricardo décrit par Hicks, 1973). Y parer requiert, à tout le moins, une

politique monétaire et une organisation financière garantissant aux entreprises

un accroissement des crédits à l’investissement productif (Amendola et Gaffard,

1998).

Face à l’inévitabilité des mutations

structurelles et à l’exigence de viabilité, il devient essentiel de développer

de nouvelles qualifications et de nouveaux emplois correctement rémunérés. Ce

n’est pas qu’une affaire d’offre de travail, de formation initiale, générale,

professionnelle et continue. C’est aussi une affaire de demande de travail impliquée

par le développement de nouvelles activités et de nouveaux investissements. La

question se pose alors clairement de l’organisation du système financier et du

mode de gouvernance des entreprises propres à orienter les moyens financiers

disponibles vers les projets les plus porteurs de croissance à long terme dans

la mesure où ils permettent aux entreprises de former des anticipations fiables.

Les économistes sont-ils démunis de repères ?

Ce

n’est pas de la théorie économique conçue pour décrire les périodes de

tranquillité qu’il faut attendre une compréhension des ressorts de l’instabilité

et des conditions de résilience de l’économie de marché. À vrai dire, il vaut mieux

se rapporter aux enseignements tirés de l’observation de périodes passées de

rupture. Deux épisodes retiendront ici l’attention.

L’épisode

des années 1970 livre un premier enseignement dès lors que l’on y

reconnaît un changement structurel de grande ampleur. La hausse simultanée du

taux d’inflation et du taux de chômage a conduit à une remise en cause d’une

politique keynésienne strictement macroéconomique, fondée sur la possibilité

d’un arbitrage maîtrisé entre les deux. L’explication qui l’a emporté a reposé

sur la dénonciation d’un déficit budgétaire venant contrarier un état naturel

d’équilibre de long terme. Le principe de séparation entre causes (monétaires)

de l’inflation et causes (réelles) du chômage a été ainsi réhabilité. La

véritable explication de la stagflation est pourtant différente, mettant l’accent

sur les conséquences de la recomposition du tissu productif initiée par la

hausse très forte du prix de toutes les matières premières avant même que ne

survienne le choc pétrolier. L’augmentation simultanée de l’inflation et du

chômage n’est autre que la conséquence de la désarticulation du tissu productif

que traduit la dispersion accrue des demandes et offres excédentaires

(sectorielles) dans un contexte où, faute d’une information suffisante, les

prix s’ajustent plus fortement à la hausse qu’à la baisse (et les quantités

donc les emplois plus fortement à la baisse qu’à la hausse) (Tobin, 1972 ;

Fitoussi, 1973). En présence d’une demande excédentaire de travail, dans

les activités en essor, les entreprises augmentent plutôt les salaires que

l’emploi en raison de la rareté de l’offre de travail et de l’existence d’une

contrainte de capacité. En présence d’une offre excédentaire de travail, dans

les activités en déclin, les entreprises diminuent plutôt l’emploi que les

salaires pour conserver la confiance des salariés qu’ils continuent à embaucher.

La rigidité des prix répond à celle des salaires. Cette asymétrie de

comportement contraint le niveau global de l’emploi et le taux d’inflation.

L’épisode de la reconstruction en Europe

dans les années de l’après-Seconde Guerre mondiale livre un deuxième

enseignement. La situation globale de l’époque est caractérisée par un excédent

de demande de travail et un excédent de demande de biens. La reconstruction

exige la réalisation d’investissements qui doit permettre de combler le déficit

de capacité. Du pouvoir d’achat sous forme de salaires doit être distribué sans

contrepartie immédiate du côté de l’offre, car il faut du temps pour que

l’investissement soit réalisé et donne lieu à une capacité de production

opérationnelle. Il ne peut en résulter, à court terme, que des tensions

inflationnistes et un déficit du commerce extérieur à la fois inévitables,

nécessaires mais porteurs de leur future extinction (Hicks, 1947). Encore

faut-il qu’ils soient engagés, que les entreprises puissent faire des

anticipations fiables, qu’elles disposent des liquidités nécessaires, ce qu’a

permis le plan Marshall.

S’ils n’offrent pas de solutions toutes

faites, ces enseignements nous éclairent sur la nature des difficultés et

problèmes qui peuvent survenir à plus ou moins brève échéance. Des

déséquilibres ne peuvent qu’apparaître sur les différents marchés (matières

premières, biens intermédiaires et biens finals, travail). Ils ne pourront être

contenus que par des moyens relevant, à la fois, de la politique économique et

de l’organisation des entreprises, permettant de faire face à l’hétérogénéité

des situations et des comportements et de réconcilier le temps long avec le

temps court. L’objectif est de faire en sorte que les anticipations des

entreprises relatives aux investissements soient cohérentes avec les politiques

publiques (Gaffard, Amendola et Saraceno, 2020). Aussi convient-il de revenir à

une problématique en termes de déséquilibre, renoncer à s’en tenir aussi bien à

une politique de l’offre qu’à une politique de la demande pour mettre l’accent

sur l’interdépendance entre l’offre et la demande, au niveau global comme

sectoriel, afin d’identifier les conditions d’une cohérence entre les deux

toujours en devenir. Deux questions fondamentales sont en haut de l’agenda.

Celle de l’incitation à investir et celle conjointe de la relation salariale.

Il s’agit de rechercher les conditions institutionnelles propres à garantir

d’orienter les moyens financiers vers la création une offre correspondant à une

demande finale suffisamment large et à rétablir un partage de la valeur ajoutée

porteur de cette demande. À ces conditions, les choix de politiques

macroéconomiques pourront être en concordance avec les anticipations formulées

par les entreprises comme cela a pu l’être pendant la période dite des

« trente glorieuses » au sein du monde occidental. Reste qu’il faudra

affronter un contexte géopolitique bien différent qui ne se résume pas à la

mondialisation vue comme une extension des marchés.

Références

Amendola M. et J. -L. Gaffard, 1998, Out

of Equilibrium, Oxford, Clarendon Press.

Dessertine P., 2021, Le grand basculement, Paris, Robert Laffont.

Fitoussi J. -P., 1973, Inflation, équilibre et chômage, Paris, Cujas.

Gaffard J. -L. , Amendola M. et F.

Saraceno, 2020, Le temps retrouvé de

l’économie, Paris, Odile Jacob.

Georgescu-Roegen N., 1971, The

Entropy Law and the Economic Process, Harvard, Harvard University Press.

Hicks J. R., 1947, « World Recovery after War: a Theoretical Analysis », The Economic Journal, n° 57, pp. 151-164. Reproduit in J.

R. Hicks, 1982, Money, Interest, and

Wages, Collected Essays on Economic Theory, volume II, Oxford, Basil

Blackwell.

Hicks J. R., 1973, Capital and

Time, Oxford, Clarendon Press.

Tobin J., 1972, « Inflation and Unemployment », American

Economic Review, n° 62, pp. 1-18.