Dépendance commerciale UE-Russie : les liaisons dangereuses*

par Céline Antonin

* Ce texte s’appuie sur les informations disponibles en date du 28 février 2022.

Le déclenchement du conflit entre la Russie et l’Ukraine le 24 février a donné lieu à une salve de décisions visant à pénaliser la Russie. Après la suspension par l’Allemagne de l’autorisation de mise en service du gazoduc Nord Stream 2 reliant la Russie à l’Allemagne, les annonces de sanctions se sont multipliées tous azimuts. Ces sanctions décidées par les gouvernements sont pour l’heure d’ordre financier et visent l’infrastructure de paiements : interdiction faite aux institutions financières d’effectuer des transactions avec les banques russes, gel d’avoirs russes dans les banques étrangères, gel des avoirs de la Banque centrale de Russie, exclusion de certaines banques russes du système interbancaire SWIFT. Certaines vont encore plus loin : reprenant la phraséologie du gouvernement ukrainien, d’aucuns évoquent des sanctions commerciales directes via des embargos ciblés sur certains produits d’exportation ou d’importation. Aujourd’hui le danger porte sur l’approvisionnement énergétique. Car la Russie pourrait à son tour « punir » l’Union européenne ; elle est en effet son principal fournisseur de matières premières énergétiques, même si elle se priverait, ce faisant, de sa principale source de revenus.

Ainsi, le risque d’une escalade de sanctions nous invite à examiner l’état du commerce UE-Russie et, notamment, la dépendance européenne à l’égard de son voisin de l’Est. On constate que le degré de dépendance – notamment énergétique – est hétérogène entre pays. En conséquence, une rupture d’approvisionnement énergétique affecterait les pays de façon contrastée et risquerait de fragiliser l’unité politique de l’Union européenne.

Union européenne : une balance commerciale déficitaire avec la Russie

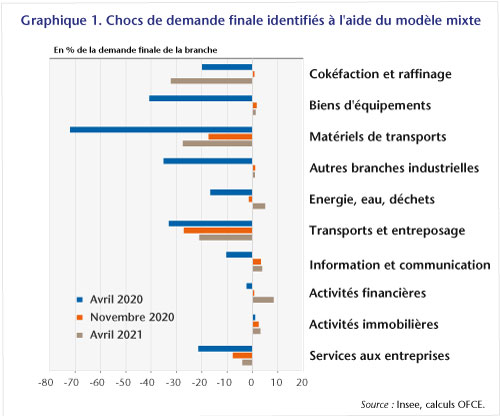

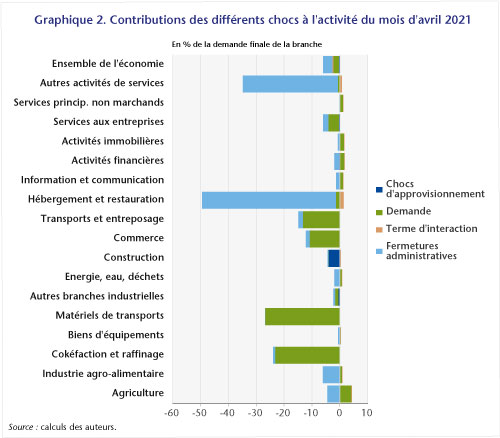

La Russie est le cinquième plus grand partenaire de l’UE en matière commerciale : elle représente 4,1 % des exportations de biens (89 milliards d’euros) et 7,5 % des importations de biens de l’UE (158 milliards d’euros) en 2021 (graphique 1). Ainsi, la balance commerciale de l’UE avec la Russie est déficitaire ; l’UE importe à hauteur de 62 % des matières premières énergétiques (pétrole, gaz naturel, charbon, aluminium, …) et exporte vers la Russie du matériel de transport, des produits chimiques (médicaments, produits pharmaceutiques) et d’autres articles manufacturés.

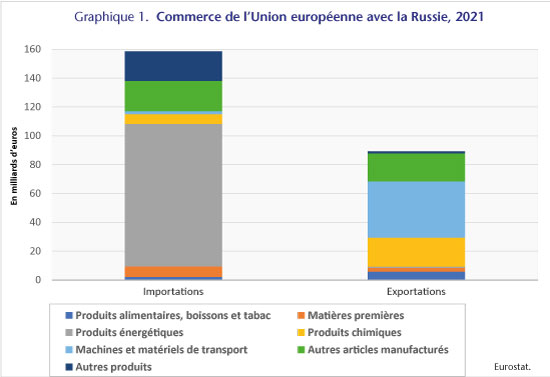

Les pays de l’Union européenne ne sont pas exposés de la même façon au commerce avec la Russie. Sans surprise, les pays les plus exposés au commerce bilatéral sont les pays situés à l’est de l’Europe (tableau) : la Lituanie (14,1 %), la Lettonie (10,3 %), la Finlande (9,1 %), l’Estonie (6,9 %), la Bulgarie (6,0 %) ou la Pologne (4,7 %).

Une dépendance énergétique hétérogène entre pays

Ainsi, on constate que la dépendance à la Russie est essentiellement de nature énergétique. Cela étant, le degré de dépendance est variable entre pays et dépend de plusieurs facteurs :

- Le mix énergétique du pays : la France, dont le nucléaire représente 41 % du mix énergétique, jouit de facto d’une indépendance plus forte que l’Allemagne dont le mix énergétique dépend plus fortement des combustibles fossiles importés (charbon, gaz, pétrole) ;

- Les ressources énergétiques dont dispose le pays (le degré d’autosuffisance) : certains pays disposent de ressources gazières (Pays-Bas) ou de charbon (Pologne, Allemagne, Tchéquie) ;

- La part des importations russes dans le total des importations : ainsi, les pays les plus à l’Est sont souvent ceux dont l’approvisionnement est le moins diversifié. Pour le gaz naturel dont le transport s’effectue par gazoducs, les pays du sud de l’Europe peuvent importer du gaz d’Algérie ou de Libye. La France, la Belgique ou l’Allemagne importent également des quantités substantielles de gaz norvégien. Quant aux pays d’Europe centrale et orientale, ils sont largement exposés à la Russie via les gazoducs Yamal (Russie/ Biélorussie/ Pologne/ Allemagne ou Russie/ Biélorussie/ Ukraine/ Slovaquie/ République tchèque), Droujba (Russie/ Ukraine/ Slovaquie/ République tchèque ou Russie/ Ukraine/ Moldavie/ Roumanie/ Bulgarie), et Turkstream/ Tesla Pipeline (Russie/ Turquie/ Grèce/ Bulgarie/ Serbie). Le gaz naturel liquéfié (GNL), majoritairement importé des États-Unis ou du Qatar, et qui permet de s’abstraire de l’infrastructure des gazoducs grâce au transport par méthaniers, ne représente pour l’heure que 23,5 % des importations de gaz en Europe (BP, 2020). La possibilité de déployer le GNL à grande échelle au sein d’un pays se heurte en effet au problème des infrastructures. Au total, l’Europe dépend de la Russie pour 30 % de ses importations de pétrole et produits pétroliers.

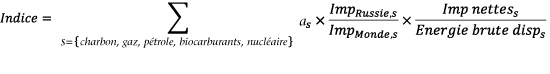

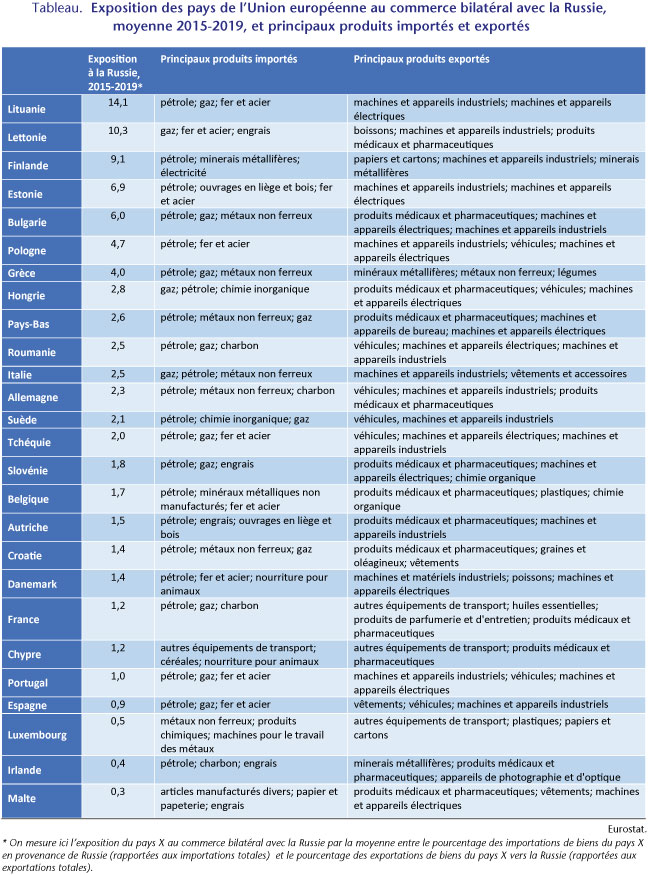

Pour mesurer l’exposition énergétique des pays d’Europe à la Russie, on peut construire un indice de dépendance énergétique qui dépendra à la fois du mix énergétique, de la part de la Russie dans les importations et de l’ampleur des importations nettes (importations nettes des exportations et des variations de stocks). Pour un pays donné, cet indice se calcule de la façon suivante :

as représente la part de chacune des énergies (charbon, gaz, pétrole, biocarburants et nucléaire) dans le mix énergétique total. Le ratio Imp Russie,s / Imp Monde,s représente la part des importations en provenance de Russie dans le total des importations du pays pour la source d’énergie s. Le ratio Imp nettess/Energie brute disps représente la part des importations nettes des exportations et des variations de stocks de la source d’énergie s, dans le total de l’énergie s disponible du pays considéré[1]. Si ce ratio est négatif (le pays exporte davantage qu’il n’importe), alors on considère que le ratio est égal à zéro pour la source d’énergie s. Autrement dit, Imp nettess / Energie brute disps = max [0, (Importationss -Exportationss+Variations de stockss ) / Energie brute disps]. Pour rappel, Energie brute disp = production primaire + produits récupérés et recyclés + importations – exportations + variations de stocks. Les données sont issues d’Eurostat. Par construction, l’indice est compris entre 0 (dépendance nulle aux importations russes) et 100 % (dépendance totale).

La Slovaquie est le pays qui a la dépendance énergétique à la Russie la plus marquée. Bien que 24 % de son mix énergétique soit composé d’énergie nucléaire, elle est très dépendante des importations russes de gaz et de pétrole. La Hongrie est également très dépendante du gaz russe (95 % des importations) et du pétrole russe (51 %). Sans surprise, on constate que parmi les pays les plus dépendants se trouvent deux pays baltes, la Lituanie (41 %) et la Lettonie (30 %). L’Estonie en revanche, dont le mix énergétique est composé à 65 % d’énergies renouvelables, est globalement peu dépendant de son voisin russe. La Finlande, la Pologne et l’Allemagne sont également assez dépendantes de la Russie, pour environ un quart de leur approvisionnement total. Grâce à l’énergie nucléaire, la France a un indice de dépendance faible – seulement 8 % – à la Russie. On constate que les pays d’Europe de l’Ouest sont globalement les moins dépendants (Portugal, Espagne, Irlande, …). Il faut noter que cet indice renseigne sur l’intensité de la dépendance à la Russie mais ne présage pas de la capacité des pays à trouver des fournisseurs alternatifs ou à substituer du GNL au gaz naturel classique. Seuls les dix pays possédant des terminaux de regazéification sont susceptibles de recevoir du GNL à grande échelle, ce qui est le cas de la Belgique, la France, la Grèce, l’Italie, la Lituanie, Malte, les Pays-Bas, la Pologne, le Portugal et l’Espagne.

Notons que cette dépendance européenne est en réalité une interdépendance : de son côté, la Russie dépend de l’Union européenne et des exportations de matières premières énergétiques. Ces dernières représentent 61 % des exportations russes, dont 46 % pour le pétrole et les produits pétroliers, 11 % pour le gaz et 4 % pour le charbon. Par ailleurs, les revenus du gaz et du pétrole constituent une part importante du budget fédéral russe : en 2019, ils représentaient 41 % du budget (37 % en 2021). Notons que cette part a baissé depuis 2014 où les recettes issues du gaz et du pétrole représentaient 50 % du budget, ce qui révèle des progrès dans la diversification de l’économie russe.Au niveau des flux de capitaux, 40 % des investissements directs étrangers en Russie sont d’origine européenne, avec une part importante des Pays-Bas (12 %), du Royaume-Uni (10 %) et de la France (7 %).

L’embargo, un outil à manier avec précaution

En cas de ruptures majeures dans l’approvisionnement énergétique, les entreprises et ménages européens devraient trouver dans l’urgence d’autres sources de fourniture. Sur le marché du gaz naturel, le GNL venu des États-Unis et du Qatar pourrait offrir des quantités d’appoint. Cependant, étant donné les contraintes physiques liées au transport de gaz et les infrastructures nécessaires, aucun pays ne pourrait intégralement compenser le manque à gagner si les approvisionnements russes venaient à se tarir.

Sur le marché du pétrole, le contexte est celui d’une pénurie d’offre. Malgré ses engagements réitérés, en janvier 2022, l’OPEP 10 (hors Venezuela, Libye et Iran) ne parvient pas à atteindre le niveau des quotas que le cartel s’est imposé en août 2021, en raison de problèmes d’infrastructures et d’investissements, mais aussi d’un choix politique : l’Arabie saoudite et les Émirats arabes unis refusent d’utiliser leur capacité de production excédentaire pour combler le manque de volume de leurs partenaires. Par ailleurs, la production étatsunienne n’a pas encore retrouvé son niveau pré-crise. La Russie est le troisième producteur mondial de pétrole brut avec une production moyenne de 10,5 Mbj en 2020 (soit plus de 10 % de l’offre totale). Si une partie de cette production venait à disparaître du marché, le déséquilibre entre offre et demande se creuserait, provoquant une nouvelle hausse des cours. Dans le cas de l’Iran, sous l’effet des sanctions occidentales, les exportations iraniennes étaient ainsi passées de 2,5 Mbj en 2017 à 0,4 Mbj en 2020. Si la Russie est privée de la capacité d’exporter ses matières premières vers les pays occidentaux, elle pourrait éventuellement exporter une partie de sa production vers des pays tiers (Inde, Chine) avec une décote, mais ce débouché serait trop limité pour lui permettre de maintenir son niveau d’exportation actuel.

Quelles seraient les marges de manœuvre du côté russe ? Le pays tenterait de renforcer son commerce extérieur avec la Chine, qui représente un quart de ses importations. La Russie pourrait accroître la part de ses exportations vers la Chine et l’Inde, mais sans que cela ne lui permette de compenser le manque à gagner européen. Autre possibilité, la Russie pourrait « profiter » des sanctions pour tenter d’accroître son indépendance. Ce fut le cas lors de la crise en Ukraine de 2014 où les sanctions européennes avaient provoqué un embargo russe sur plusieurs produits d’exportation agricoles, notamment d’origine européenne.

Étant donnée la sensibilité de la question énergétique, aucun gouvernement de l’Union européenne n’a voté de sanction commerciale contre la Russie. Et pour cause : les conséquences globales d’une rupture d’approvisionnement en énergie seraient un regain d’inflation et une perte de pouvoir d’achat pour les ménages ainsi que des difficultés accrues pour les entreprises déjà affectées par la pandémie de Covid-19. Mais le fait saillant, c’est que les pays de l’Union européenne ne sont pas égaux devant le risque énergétique étant donnée leur exposition hétérogène à la Russie et que des ruptures d’approvisionnement risqueraient de fragiliser l’unité politique de l’Union européenne à l’aune des intérêts énergétiques nationaux.

[1] L’énergie brute disponible représente la quantité de produits énergétiques nécessaires pour satisfaire toute demande d’entités dans un pays donné. Elle est égale à la somme de la consommation intérieure brute d’un pays et des soutes internationales (les soutes internationales sont les consommations des navires et avions assurant les liaisons internationales).