par Maylis Avaro et Henri Sterdyniak

Le sommet européen des 28 et 29 juin marque une nouvelle tentative des instances européennes et des pays membres pour sortir de la crise de la zone euro. Un prétendu Pacte de croissance a été adopté mais il comprend pour l’essentiel des engagements des pays membres à entreprendre des réformes structurelles ; les fonds dégagés d’un montant limité (120 milliards sur plusieurs années) étaient déjà prévus pour la plupart. En revanche, la stratégie consistant à imposer des politiques budgétaires restrictives n’est pas remise en cause et la France s’est engagée à ratifier le Pacte budgétaire. Les interventions du FESF et du MES seront moins rigides ; elles pourront aider, sans conditions supplémentaires, des pays que les marchés financiers refusent de financer alors que ceux-ci respectent leurs objectifs en termes de politique budgétaire ou de réformes structurelles. Mais la garantie mutuelle des dettes publiques et les euro-obligations ont été repoussées. Le sommet a lancé un nouveau projet : l’union bancaire. Est-ce un complément obligé de l’Union monétaire ou est-ce une nouvelle fuite en avant ?

La crise actuelle est en grande partie une crise bancaire. Les banques européennes avaient nourri les bulles financières et les bulles immobilières (particulièrement en Espagne et en Irlande) ; elles avaient investi dans des fonds de placement ou de couverture aux Etats-Unis. Elles ont connu des pertes importantes avec la crise de 2007-2010 ; les Etats ont dû venir à leur secours, ce qui a été particulièrement coûteux pour l’Allemagne, le Royaume-Uni, l’Espagne et surtout l’Irlande. La crise des dettes souveraines de la zone euro a encore accentué leurs difficultés : les dettes publiques qu’elles détenaient sont devenues des actifs risqués. La question de la régulation des banques est posée au niveau international (nouvelles normes de Bâle III), aux Etats-Unis (règle Volcker et loi Dodd-Frank) comme en Grande-Bretagne (rapport Vickers).

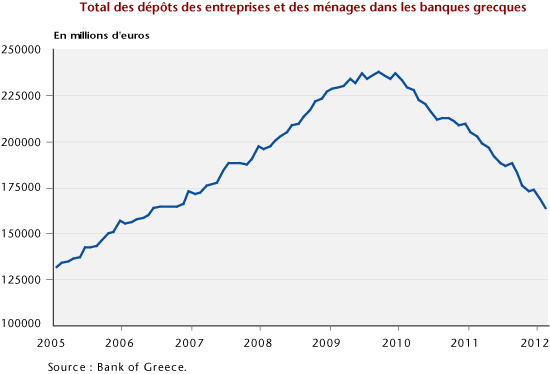

En juin 2012, les doutes sur la solidité des banques européennes ont une nouvelle fois resurgi. Les mesures prises depuis 2008 pour stabiliser le système financier sont apparues insuffisantes. Lorsque Bankia, la quatrièmebanque d’Espagne a annoncé qu’elle demandait une aide à l’Etat de 19 milliards d’euros, l’inquiétude sur les bilans des banques espagnoles s’est fortement accentuée. Le taux de créances douteuses des banques espagnoles, dont les bilans ont été fragilisés par le krach immobilier, est passé de 3,3% fin 2008 à 8,7% en juin 2012[1]. Par ailleurs, de nombreux Grecs[2] commencent à réduire leurs dépôts dans les banques de leur pays craignant une sortie de la zone euro.

En réponse à ces risques, le projet d’une Union bancaire européenne, relancé par Mario Monti, qui proposait d’étendre des projets en préparation à la DG Marché Unique de la Commission européenne, est actuellement mis en avant par la Commission, la BCE, et plusieurs Etats membres (Italie, France, Espagne,…) En sens inverse, l’Allemagne estime qu’une union bancaire serait impossible sans union budgétaire. Même si Angela Merkel a reconnu[3] qu’il était important d’avoir une supervision européenne avec une autorité bancaire supranationale ayant une meilleure vision d’ensemble, elle a refusé clairement que l’Allemagne prenne le risque de nouveaux transferts ou garanties, sans une intégration budgétaire et politique renforcée[4]. Le sommet de la zone euro du 29 juin a demandé à la Commission de faire prochainement des propositions concernant un mécanisme de surveillance unique pour les banques de la zone euro.

Une telle Union bancaire reposerait sur trois piliers :

– une autorité européenne chargée d’une surveillance centralisée des banques,

– un fonds européen de garantie des dépôts.

– un schéma commun de résolution des crises bancaires.

Chacun de ces piliers fait l’objet de problèmes spécifiques, les uns sont liés à la complexité du fonctionnement de l’UE (l’Union bancaire est-elle limitée à la zone euro ou inclut-elle tous les pays de l’UE ? Est-ce un pas vers plus de fédéralisme ? Comment le concilier avec les prérogatives nationales ?), les autres sont liés à des choix structurels à faire quant au fonctionnement du système bancaire européen.

Le choix de l’institution devant exercer le nouveau pouvoir de supervision bancaire fait débat entre l’Autorité bancaire européenne (EBA) et la BCE. L’EBA, créée en novembre 2010 pour améliorer la surveillance du système bancaire de l’Union européenne, a déjà réalisé deux séries de « stress tests » sur les banques. Le résultat de Bankia pour les tests d’octobre 2011 signalait un déficit de fonds propres de 1,3 milliards. Cinq mois plus tard, ce déficit était de 23 milliards ; la crédibilité de l’EBA en a souffert. De plus, l’EBA, installée à Londres, a autorité sur le système britannique alors que le Royaume-Uni ne veut pas participer à l’Union bancaire. De son coté, la BCE a reçu le soutien de l’Allemagne. L’article 127.6 du Traité sur le fonctionnement de l’Union européenne[5] qui a été cité au sommet de la zone euro du 29 juin pour servir de fondement à la création d’une autorité bancaire européenne permet de donner à la BCE un pouvoir de supervision. Le Vice-président de la BCE, M. Constancio, a déclaré le 12 juin que « la BCE et l’Eurosystème sont préparés » pour recevoir ces pouvoirs ; « il n’y aurait donc pas besoin de créer une nouvelle institution ».

Un contrôle européen suppose une vision commune sur la réglementation du système bancaire. Il faut s’accorder sur des questions cruciales comme par exemple : « Faut-il séparer les banques de dépôts des banques d’affaires ? », « Faut-il interdire aux banques d’intervenir sur les marchés financiers pour leur compte propre ? », « Faut-il favoriser le développement de banques publiques, mutualistes ou régionales ou au contraire celui de de grandes banques internationalisées ? », « Faut-il inciter les banques à faire crédit en priorité aux entreprises et administrations de leur pays d’origine ou au contraire à se diversifier ? », « Les règles macro-prudentielles devront-elles être nationales ou européennes ? ». Selon nous, confier ces questions à la BCE comporte le risque de franchir une nouvelle étape de la dépolitisation de l’Europe.

L’application des directives de cette nouvelle autorité posera des problèmes. Un groupe bancaire en difficulté pourrait être sommé de vendre ses parts d’actions de grands groupes nationaux. Mais le gouvernement national accepterait-il d’exposer un champion national à un contrôle étranger ? Les gouvernements perdraient la capacité d’influencer la distribution de crédit par les banques, ce qui, pour certains, est souhaitable (pas d’interférence politique dans le crédit), mais pour nous est dangereux (les gouvernements perdront un outil de politique industrielle qui pourrait être mobilisé pour financer les PME, les ETI ou pour impulser la transition écologique).

Ainsi, sur le dossier Dexia, l’opposition entre la Commission européenne d’une part et la France, la Belgique et le Luxembourg d’autre part, bloque le plan de démantèlement. Ce plan comporte la reprise des activités de financement des collectivités locales françaises de Dexia Crédit Local par une banque des collectivités, issue d’une coopération entre la Banque postale et la Caisse des dépôts. Au nom de la concurrence loyale, Bruxelles remet en cause les financements aux collectivités locales par une telle banque car Dexia a bénéficié d’aides publiques pour son plan de démantèlement. Cela menace la continuité du financement des collectivités locales françaises et pourrait bloquer les projets de ces dernières et surtout interdire à la France de prévoir des mécanismes spécifiques et sécurisés de financement des collectivités locales par de l’épargne locale.

L’objectif d’un fonds de garantie des dépôts est d’éloigner le risque de retrait massif de dépôts lors de paniques bancaires. Ce fonds pourrait être financé par une contribution des banques européenne garanties par le fonds. Selon Schoenmaker et Gros[6], une union bancaire doit se créer sous un « voile de l’ignorance », c’est-à-dire en ne sachant pas quel pays présente plus de risques : ce n’est pas le cas en Europe aujourd’hui. Les auteurs proposent un fonds de garantie qui n’accepterait, au départ, que les grandes banques transnationales les plus solides, mais ceci accentuerait immédiatement les risques de dislocation de la zone si les déposants se précipitaient sur les banques garanties. Il faut donc que le fonds garantisse toutes les banques européennes. Selon Schoenmaker et Gros, sous l’hypothèse d’un plafond de 100 000 euros garantis, la somme des dépôts couverts serait de 9 700 milliards d’euros. Les auteurs proposent que le fonds dispose d’une réserve permanente représentant 1,5% des dépôts couverts (soit près de 140 milliards d’euros). Mais ceci permettrait seulement de sauver une ou deux grandes banques européennes. La crédibilité d’un tel fonds en cas de crise bancaire et de risque de contagion est donc faible. La garantie des dépôts continuera à dépendre des Etats et du MES, qui devraient venir à l’aide du fonds, éventuellement en demandant des contributions supplémentaires aux banques.

L’autorité en charge de ce fonds n’est pas encore désignée. Si la BCE semble bien placée pour recevoir la surveillance du système bancaire, il est beaucoup plus délicat de lui confier la gestion du fonds de garantie des dépôts. Selon Repullo[7], la garantie des dépôts doit être séparée de la fonction de prêteur en dernier ressort. En effet, dans le cas contraire, la BCE pourrait utiliser sa capacité de création monétaire pour recapitaliser les banques, ce qui gonflerait la masse monétaire. Les objectifs de politique monétaire et de soutien aux banques entreraient en conflit. Il faudrait donc créer une autorité de garantie des dépôts et de résolution des crises, distincte de la BCE, qui aurait obligatoirement un droit de regard sur le comportement des banques, qui s’ajouterait à celui de l’EBA, de la BCE, des régulateurs nationaux. Par contre, la BCE continuerait à jouer son rôle de prêteur en dernier ressort. On voit mal la viabilité d’un système si compliqué.

Le risque d’une sortie d’un pays de la zone euro n’étant pas encore écarté, la question se pose de la garantie qu’offrirait l’Union bancaire face à la conversion en monnaie nationale des dépôts libellés en euros. Une garantie des dépôts en monnaie nationale en cas de sortie de l’euro pénaliserait fortement les clients des banques qui subirait la dévaluation de la monnaie nationale par rapport à l’euro et verraient leur pouvoir d’achat fortement diminuer. Une telle garantie ne résout pas le problème de la fuite des capitaux que connaissent aujourd’hui les pays menacés d’un risque de défaut. C’est donc une garantie des dépôts en euros qui serait nécessaire, mais, dans la situation actuelle, compte-tenu du risque qu’elle doit jouer sous peu pour certains pays, elle est plus difficile à mettre en place.

Ainsi, des hommes politiques allemands, finlandais ou des économistes comme H. W. Sinn dénoncent-ils des risques trop importants pour l’Allemagne et les pays du Nord. Selon plusieurs économistes allemands, aucune autorité supranationale n’a le droit d’imposer de nouvelles charges (ou risques de charge) aux banques allemandes sans l’accord du Parlement, et ces risques de charges doivent être explicitement limités. La Cour constitutionnelle allemande pourrait s’opposer au fonds de garantie des dépôts au nom d’une exposition au risque illimité pour l’Allemagne. Par ailleurs, selon George Osborne, le chancelier de l’Echiquier britannique, une garantie des dépôts bancaires à l’échelle européenne exigerait une modification des traités et l’accord de la Grande-Bretagne.

La Commission européenne a commencé à élaborer un schéma commun de résolution des crises bancaires en adoptant le 6 juin les propositions de Michel Barnier. Ce schéma comporte trois volets. Le premier consiste à améliorer la prévention en obligeant les banques à mettre en place des testaments, c’est-à-dire prévoir des stratégies de redressement et même de démantèlement en cas de crise grave. Le deuxième donne aux autorités bancaires européennes un pouvoir d’intervention pour mettre en œuvre les plans de redressement et changer les dirigeants d’une banque si celle-ci ne respecte pas l’exigence de fonds propres. Le troisième indique qu’en cas de défaillance d’une banque, les pouvoirs publics nationaux devront prendre le contrôle de l’établissement et utiliser des instruments de résolution tels que la cession des activités, la création d’une banque de défaisance (une « bad-bank ») ou le renflouement interne (en obligeant les actionnaires et les créanciers d’apporter de l’argent frais). Si nécessaire, les banques pourront bénéficier de fonds émanant du Mécanisme européen de solidarité (MES). Ainsi, les risques liés aux banques seraient-ils mieux partagés : les actionnaires et les créanciers non couverts par la garantie seraient mis à contribution les premiers, de sorte que les contribuables ne paieraient pas pour rembourser les créanciers des banques insolvables. En contrepartie, les actions et les créances des banques deviendraient beaucoup plus risquées ; la réticence des banques envers le crédit inter-bancaire et l’assèchement du marché interbancaire dû à la crise perdurerait ; les banques auraient des difficultés à émettre des titres et devraient augmenter leur rémunération. Or, les normes de Bâle III imposent aux banques de lier leur distribution de crédits à leurs fonds propres. Le risque est grand de voir la distribution de crédit freinée, ce qui contribuerait à maintenir la zone en récession. Selon les décisions du sommet du 29 juin, l’Espagne pourrait être le premier pays dont les banques seraient recapitalisées directement par le MES. Cependant, ceci n’interviendrait pas avant début 2013 ; les modalités d’une telle procédure et l’impact de l’aide du MES sur la gouvernance des banques recapitalisées doivent encore être précisés. Comme le montre l’exemple de Dexia, les modalités de recomposition d’une banque peuvent avoir de lourdes conséquences pour le pays où elle opérait ; les gouvernements (et les citoyens) sont-ils prêts à perdre tout pouvoir en ce domaine ?

L’Union bancaire permettrait de briser la corrélation entre crise souveraine et crise bancaire. Quand les agences de notations dégradent la note de la dette publique d’un pays, ses titres subissent une perte de valeur et passent dans la catégorie « actifs à risque » et sont moins liquides. Cela accroît le risque global des banques du pays concerné. Si une banque fait face à un risque global trop important et n’arrive plus à satisfaire les exigences de fonds propres de Bâle III, l’Etat doit la recapitaliser, mais pour cela il est obligé de s’endetter, et il augmente ainsi son risque de défaut. Ce lien entre les bilans fragilisés des banques et les dettes publiques génère une spirale dangereuse. Ainsi depuis l’annonce de la faillite de Bankia, les taux espagnols de refinancement à 10 ans ont atteint le seuil critique de 7% alors qu’ils étaient proches de 5,5% depuis un an. Au sein d’une Union bancaire, les banques seraient incitées à se diversifier à l’échelle européenne. Cependant, la crise de 2007-09 a montré les risques de la diversification internationale : de nombreuses banques européennes ont perdu beaucoup d’argent aux Etats-Unis ; les banques étrangères connaissent mal le tissu local, que ce soient les PME, les ETI ou les collectivités locales. La diversification sur critère financier s’accorde mal avec une distribution avisée du crédit. D’ailleurs, depuis la crise, les banques européennes ont tendance à se replier sur leur pays d’origine.

Le projet d’Union bancaire suppose que la solvabilité des banques dépende avant tout de leurs fonds propres, donc de l’appréciation des marchés ; que les liens entre les besoins de financement d’un pays (administrations, entreprises et ménages) et les banques nationales soient coupés. On pourrait préconiser la stratégie inverse : une restructuration du secteur bancaire, où les banques de dépôts devraient se concentrer sur leur cœur de métier (le crédit de proximité, basé sur une expertise fine, aux entreprises, ménages et collectivités locales), où leur solvabilité serait garantie par l’interdiction de procéder à certaines opérations risquées ou spéculatives.

L’Union bancaire poussera-t-elle à la financiarisation ou marquera-t-elle un salutaire retour vers le modèle rhénan ? Imposera-t-elle la séparation des banques de dépôts et des banques d’affaires ? Interdira-t-elle aux banques dont les dépôts seront garantis d’intervenir sur les marchés financiers pour leur compte propre ?

[1] Selon la Banque d’Espagne.

[2] Le total des dépôts bancaires des ménages et des entreprises ont baissé de 65 milliards en Grèce depuis 2010. Source : Banque centrale de Grèce.

[3] « La supervision bancaire européenne s’annonce politiquement sensible », Les Echos Finance, jeudi 14 juin 2012, p. 28.

[4] « Les lignes de fracture entre Européens avant le sommet de Bruxelles », AFP Infos Economiques 27 juin 2012 .

[5] Art 127.6 : « Le Conseil, statuant par voie de règlements conformément à une procédure législative spéciale, à l’unanimité, et après consultation du Parlement européen et de la Banque centrale européenne, peut confier à la Banque centrale européenne des missions spécifiques ayant trait aux politiques en matière de contrôle prudentiel des établissements de crédit et autres établissements financiers, à l’exception des entreprises d’assurances ».

[6] D. Schoenmaker et Daniel Gros (2012), A European Deposit Insurance and Resolution Fund, CEPS working document, n° 364, Mai.

[7] Repullo, R. (2000), Who Should Act as Lender of Last Resort? An Incomplete Contracts Model, Journal of Money, Credit, and Banking 32, 580-605.