par Catherine Mathieu et Henri Sterdyniak

Le 29 mars 2019, le Royaume-Uni devrait quitter l’UE. Mais plus de 2 ans et demi après le vote des Britanniques pour une sortie de l’UE, rien n’est réglé. L’accord de retrait et la déclaration politique négociés par l’UE-27 et le gouvernement britannique et approuvés lors du Conseil européen du 25 novembre 2018[1] ont été massivement rejetés par le parlement britannique le 15 janvier 2019 (432 voix contre, 202 voix pour). Le 29 janvier, le parlement britannique a voté deux amendements : l’un refusant une sortie sans accord, l’autre demandant à Theresa May de rouvrir les négociations avec l’UE sur la question de la frontière irlandaise. L’UE-27 a immédiatement répliqué que cela n’était pas envisageable. Face à la menace d’une sortie sans accord, un No Deal, que ni l’UE-27, ni le gouvernement et le Parlement britannique ne souhaitent, qui calera le premier ? L’UE-27, qui accepterait de renoncer à un filet de sécurité irlandais sans date limite de sortie ? Le Royaume-Uni, qui resterait dans l’Union douanière ?

La négociation sur la sortie du Royaume-Uni de l’UE était obligatoirement difficile puisque l’objectif de l’UE-27 ne pouvait être de trouver un accord avantageux pour le Royaume-Uni, mais, au contraire, de faire un exemple, de montrer que sortir de l’UE a un coût important et ne permet pas de définir une autre stratégie économique. Le Royaume-Uni voulait à la fois pouvoir s’abstraire des réglementations européennes, pouvoir signer des accords commerciaux avec les pays tiers tout en conservant l’accès au Marché unique. Pour l’UE-27, le risque était qu’une fois sorti, le Royaume-Uni devienne un paradis fiscal et réglementaire, qui aurait pu être un cheval de Troie pour les entreprises américaines ou asiatiques.

Mais c’est la question de la frontière irlandaise qui a cristallisé les difficultés du Brexit. L’accord du 25 novembre prévoit en effet que pour éviter le rétablissement d’une frontière physique entre l’Irlande du nord et la République d’Irlande, un filet de sécurité s’appliquera (le backstop) : le Royaume-Uni restera membre de l’Union douanière, si aucun autre accord n’a été conclu avant la fin de la période de transition, et ce, tant qu’un accord n’aura pas été conclu, c’est-à-dire de façon possible pendant une période indéfinie. Le Royaume-Uni n’aura pas le droit d’appliquer une politique commerciale différente de celle de l’Union. Les produits britanniques entreront librement dans le marché unique, mais le Royaume-Uni s’alignera sur les dispositions européennes en matière d’aides publiques, de concurrence, de droit du travail, de protection sociale, d’environnement, de changement climatique et de fiscalité. De plus l’Irlande du Nord continuera de s’aligner sur les règles du marché unique en matière de TVA, droits d’accise, règles sanitaires.

Une majorité de parlementaires britanniques sont opposés à ce backstop, pour deux raisons principales. Tout d’abord, il serait susceptible d’aboutir à un traitement de l’Irlande du Nord différent de celui du reste du Royaume-Uni, ce à quoi s’oppose particulièrement le parti unioniste irlandais (DUP), qui permet au gouvernement conservateur de Theresa May d’avoir la majorité absolue au parlement. De plus, pour les Brexiters, le caractère illimité dans le temps du backstop, qui empêcherait le Royaume-Uni de quitter l’union douanière sans accord de l’UE, pose aussi problème. Car en vertu de l’accord, le Royaume-Uni pourrait rester dans l’union douanière de façon permanente, ce qui interdirait des négociations commerciales avec des pays tiers, de s’éloigner des réglementations européennes, de se lancer dans une politique de dérégulation qui pourrait faire du Royaume-Uni un paradis fiscal et réglementaire. Certains Brexiters, dont Dominic Raab, étaient en faveur de limiter le backstop dans le temps (par exemple jusqu’à la fin de la période de transition). L’intransigeance de l’UE-27 sur le backstop dans le temps avait d’ailleurs conduit Dominic Raab à démissionner de son poste de ministre en charge du Brexit à la mi-novembre.

Le 15 janvier 2019, les parlementaires travaillistes ont voté contre le projet d’accord, même les partisans d’un soft brexit, tel que le Traité l’organise. Les travaillistes espèrent depuis de nombreux mois mettre le gouvernement en minorité et provoquer des élections anticipées qui leur permettraient de revenir au pouvoir. Ils prétendent qu’ils reprendraient ensuite les négociations, se faisant fort de parvenir à un accord meilleur pour le Royaume-Uni, qui lui permette à la fois de bénéficier « des mêmes avantages qu’actuellement en tant que membres de l’union douanière et du marché unique » et de contrôler les flux migratoires, mais l’UE-27 refuse nettement toute reprise des négociations. Rester membre du Marché unique impliquerait d’accepter la souveraineté de la CJUE de renoncer au contrôle des flux migratoires, à la possibilité de conclure des accords commerciaux avec les pays tiers. Le Royaume-Uni devrait se plier aux règles européennes sans avoir la moindre influence à Bruxelles.

Theresa May présentera au parlement britannique les résultats de ses demandes de renégociation du backstop avec l’UE-27 le 13 février prochain. Quatre issues semblent également envisageables aujourd’hui, mais aucune n’est jugée acceptable à la fois par le Royaume-Uni et l’UE-27 :

- L’UE-27 accepterait de discuter rapidement de nouveaux arrangements pour remplacer le backstop. Il n’y aurait pas de frontière physique, mais des enregistrements des marchandises dans des bureaux de douane en Irlande et Irlande du Nord, des patrouilles de douaniers, des contrôles phytosanitaires à l’arrivée des bateaux dans les ports et aéroports de l’île d’Irlande. Mais le Royaume-Uni n’échappera pas au choix entre libre entrée de ses produits dans le marché unique et libertés douanière et réglementaire.

- Le Royaume-Uni demanderait un report de la date de sortie de l’UE. L’UE-27 n’y serait pas opposée en principe, mais à condition que les Britanniques envisagent des propositions susceptibles d’être acceptées par l’UE-27, ce qui n’est pas le cas actuellement.

- Un nouveau référendum pourrait être organisé, susceptible de défaire le premier et de laisser le Royaume-Uni dans l’UE. Jusqu’à présent, le gouvernement britannique reste ferme sur le point qu’un nouveau référendum serait un affaiblissement de la démocratie et ne ferait qu’accroître les divisions entre Britanniques. Il faudrait aussi s’entendre sur la question qui serait soumise aux électeurs entre rester dans l’UE, sortir sans accord, sortir avec l’accord du 25 novembre, renégocier. Par ailleurs, il ne serait guère porteur pour l’UE que le RU y reste finalement de mauvaise grâce.

- Le No Deal n’est souhaité par personne, mais c’est la solution par défaut. Dans cette situation, les préparations dans la perspective d’une sortie sans accord s’intensifient au Royaume-Uni comme dans l’UE.

No deal : quels impacts macroéconomiques à court terme ?

La non-ratification entraînerait une sortie sans accord. Nous écartons les scénarios catastrophes où les échanges seraient immédiatement paralysés ; où les accords en matière de transports aériens, maritimes ou ferroviaires seraient rompus ; où des visas seraient établis ; où les diplômes et autres permis de conduire ne seraient plus reconnus. Selon le scénario le plus noir envisagé par la Banque d’Angleterre fin novembre (Banque d’Angleterre, 2018), la chute du PIB britannique pourrait atteindre 10,5 % en un an dans le cas d’une sortie sans accord ni période de transition. Mais l’intérêt des deux parties serait un accord minimal de sorte que des dispositifs provisoires évitent ces ruptures brutales. Et depuis plusieurs mois le Royaume-Uni comme les pays de l’UE-27 mettent en place des plans d’action d’urgence qui éviteront une sortie chaotique.

En cas de sortie sans accord, les deux pays devront respecter les principes de l’OMC. L’UE devra appliquer des droits de douane aux produits britanniques et les britanniques aux produits européens, du moins tant qu’un accord de libre-échange n’est pas signé (sinon, tous les pays tiers pourraient demander le même régime). Ces droits de douane seraient faibles en moyenne, de l’ordre de 3 à 4 %, compte tenu de la structure des échanges, mais importants dans certains secteurs (céréales, viande, …).

Jusqu’à présent, les marchés financiers n’envisagent pas non plus de sortie chaotique : l’indice FTSE-All Share a évolué comme les autres grandes bourses européennes (baisse au second semestre 2018 et légère reprise en janvier 2019) ; le taux de change livre-euro fluctue entre 1,10 et 1,15 depuis la fin novembre ; le taux des obligations publiques à 10 ans britanniques a légèrement baissé, passant de 1,4 % fin novembre à 1,3%, soit un écart restant de l’ordre 1,1 point avec le taux allemand.

Dans sa prévision publiée le 6 février, le NIESR (Hantzsche et al., 2019) retient comme scénario central celui d’un soft Brexit, qui conduirait à une croissance de 1,5 % du PIB britannique en 2019, ce qui est similaire à la prévision de l’OFCE d’octobre 2018, et de 1,7 % en 2020 (soit un peu plus que la prévision de l’OFCE, à 1,5 %). En cas de No deal, le NIESR présente deux simulations réalisées à l’aide du modèle NiGEM : dans la première, en l’absence de réaction de politique économique, la croissance du PIB serait de 0 % en 2019 et en 2020 ; dans la deuxième, la politique monétaire et la politique budgétaire interviendraient pour soutenir l’activité, ce qui porterait la croissance du PIB à 0,3% en 2019 et la ramènerait à 1,7% en 2020, soit un coût à court terme du No deal de l’ordre de 1,2%.

Brexit : quels impacts macroéconomiques à long terme ?

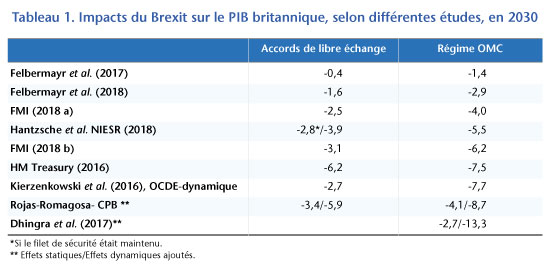

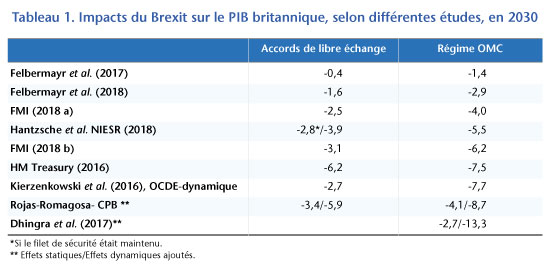

De nombreuses études ont cherché à évaluer l’impact à long terme du Brexit (pour une revue de littérature récente, voir par exemple : Tetlow et Stojanovic, 2018, Mathieu, 2018). La plupart des études estiment que l’impact sera négatif pour l’économie britannique, à l’exception notable de celles des économistes libéraux (Leave Means Leave et al., 2017). Le tableau présente les impacts à long terme sur le PIB selon les études les plus souvent citées, l’impact à long terme allant de quasiment 0, dans le cadre d’un accord de libre-échange (Felbermayr et al., 2017) à -13,3% dans le cas d’un accord de type OMC (Dhingra et al., 2017). Les études considèrent généralement que même un accord de libre-échange, sans droits de douane, mettrait des barrières non tarifaires aux échanges, en particulier aux chaînes de production internationales. Leur analyse se déroule généralement en trois étapes. Dans une première phase, elles utilisent un modèle de gravité pour évaluer la réduction des échanges qu’induirait la sortie du Royaume-Uni du marché unique, en tenant compte des barrières tarifaires, des barrières non tarifaires et des gains potentiels d’accords de libre-échange avec des pays tiers. Dans une deuxième phase, elles utilisent un modèle d’équilibre général calculable (MEGC) pour évaluer les pertes d’efficacité, induites par ces barrières, par la réduction des échanges, par la diminution de la taille de la production (pertes de gain d’économies d’échelle), par la moindre intensité de la concurrence. Ces pertes d’efficacité se traduiraient par des pertes de PIB. Dans une troisième phase, certaines études y ajoutent des effets dynamiques : la moindre ouverture économique (en termes d’échanges commerciaux et d’investissements directs étrangers) réduirait l’incitation à innover, la capacité à importer les innovations technologiques, donc la croissance de la productivité du travail, et par conséquent pas seulement le niveau, mais aussi le taux de croissance du PIB.

En règle générale, les effets statiques obtenus avec un MEGC sont relativement faibles puisque ces modèles font les hypothèses de maintien du plein emploi et d’une forte flexibilité entre les secteurs économiques. Par ailleurs, on peut penser que les études surestiment en général l’impact du Brexit dans la mesure où elles supposent une totale symétrie (les pertes à la sortie du marché unique sont évaluées à partir des gains à l’entrée) en oubliant les effets d’hystérèse ; elles prennent mal en compte la volonté des Britanniques de s’ouvrir sur le « grand large », en particulier vers les États-Unis, la Chine et les pays du Commonwealth. Les effets dynamiques inscrits dans les modèles sont toujours très forts mais ils n’ont guère de base empirique : le ralentissement constaté des gains de productivité dans les pays développés affaiblit la vision d’un fort impact de l’ouverture économique sur les gains de productivité.

Durant les négociations, Theresa May a poursuivi un double objectif : celui de faire sortir le Royaume-Uni de l’UE pour respecter le résultat du référendum de juin 2016, tout en maintenant un partenariat étroit avec l’UE. Mais elle n’est pas parvenue à rassembler une majorité autour d’une stratégie forte et crédible. L’UE27 a pour sa part montré son unité et son intransigeance : sortir de l’UE était pénible et coûteux ; ce n’était pas en fait pas un choix possible. Deux ans et demi après le référendum, la question que pose le Brexit demeure : que faut-il laisser à la souveraineté nationale face à la mondialisation et à la construction européenne ? La réponse n’est pas évidente si l’on considère des questions telles que la concurrence fiscale, la lutte contre le changement climatique, l’immigration, le système social…

Bibliographie

Banque d’Angleterre, 2018, EU withdrawal scenarios and monetary and financial stability – A response to the House of Commons Treasury Committee, novembre.

Dhingra S., H. Huang, G. Ottaviano, J. P. Pessoa, T. Sampson et J. Van Reenen, 2017, « The Costs and Benefits of Leaving the EU: Trade Effects », CEP Discussion Paper, 1478, avril.

Felbermayr G., C. Fuest, J. Gröschl et D. Stöhlker, 2017, « Economic effects of Brexit on the European Economy », Econ Pol Policy Report, 04-2017, novembre.

Felbermayr G., J. Gröschl et M. Steininger, 2018, « Brexit through the Lens of New Quantitative Trade Theory”, mimeo.

FMI, 2018a, Long Term Impact of Brexit on the EU, Euro Area Policies Selected Issues, IMF Country Report 18/224, juillet.

FMI, 2018b, Brexit : Sectoral Impact and policies, United Kingdom Selected Issues, IMF Country Report 18/317, novembre.

Hantzsche A., Kara A. et G. Young, 2019, « Prospects for the UK economy », National Institute Economic Review, février.

Hantzsche A., Kara A. et G. Young, 2018, The economic effects of the government’s proposed deal, NIESR Report, 26 novembre.

HM Treasury, 2016, The long-term economic impact of EU membership and the alternatives, avril.

Kierzenkowski, R., N. Pain, E. Rusticelli, et S. Zwart, 2016, « The Economic Consequences of Brexit: A Taxing Decision» OECD Economic Policy Paper 16.

Leave Means Leave, Labour Leave and Economists for Free Trade, 2017, New Model Economy For A Post-Brexit Britain.

Mathieu C., 2018, Brexit : Le prix de la liberté, Mimeo.

Rojas-Romagosa H., 2016, « Trade effects of Brexit for the Netherlands », CPB Background Paper, juin.

Tetlow G. et A. Stojanovic, 2018, Understanding the economic impact of Brexit, Institute for Government, octobre.

Note

[1] Pour une présentation de l’accord, voir : Catherine Mathieu et Henri Sterdyniak « Brexit : l’accord du 25 novembre », OFCE Le Blog, 30 novembre 2018 – https://www.ofce.sciences-po.fr/blog/10652-2/

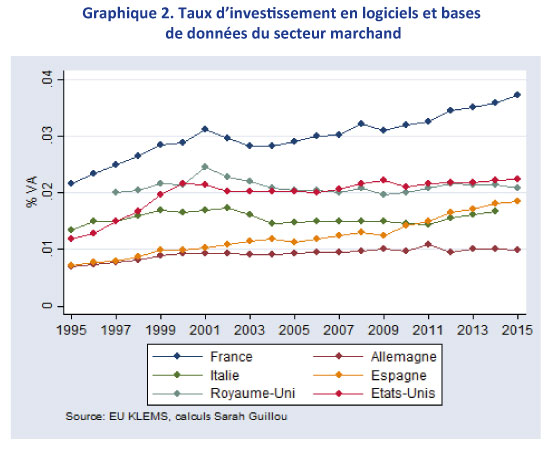

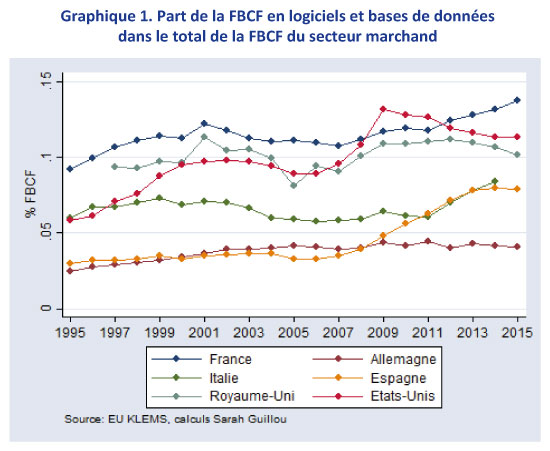

En taux d’investissement, c’est-à-dire quand on rapporte la dépense d’investissement à la valeur ajoutée de l’économie marchande, le dynamisme de l’économie française en matière de logiciels et bases de données est confirmé : la France distance nettement ses partenaires.

En taux d’investissement, c’est-à-dire quand on rapporte la dépense d’investissement à la valeur ajoutée de l’économie marchande, le dynamisme de l’économie française en matière de logiciels et bases de données est confirmé : la France distance nettement ses partenaires.