Les hausses d’impôts, une solution à la crise ?

par Mario Amendola, Jean-Luc Gaffard, Fabrizio Patriarca

Cette question, qui peut apparaître provocatrice, mérite d’être posée à la condition de prendre conscience des dimensions réelles et pas seulement financières de la crise et de formuler les hypothèses qui rendraient le scénario crédible. Dans la perspective tracée ici, si les hausses d’impôt doivent jouer un rôle, ce n’est pas dans le cadre d’un ajustement budgétaire susceptible de rétablir des comptes publics dégradés par la crise, mais avec l’objectif de maintenir ou de rétablir un niveau de dépenses productives altéré du fait de l’accroissement des inégalités. Aussi tout dépendra-t-il de la nature des impôts comme de celle des dépenses publiques.

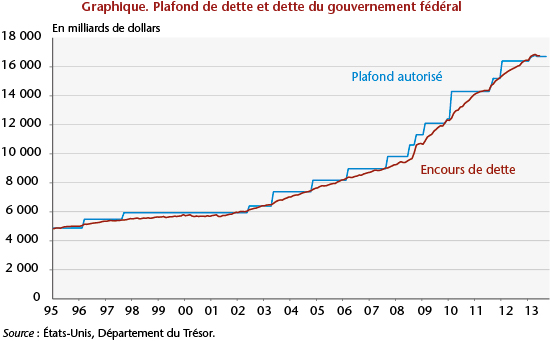

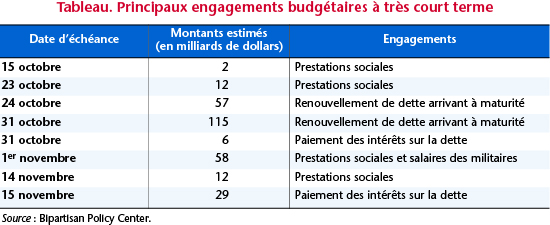

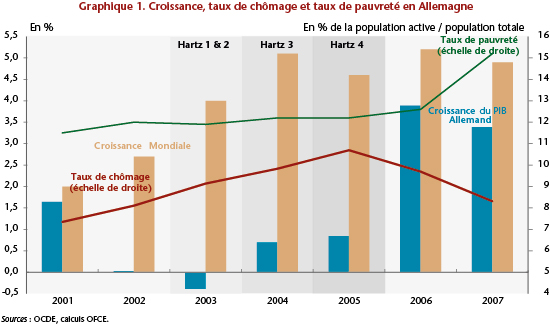

Chacun convient, aujourd’hui, que le creusement des inégalités, singulièrement aux Etats-Unis, a eu une influence sur le déroulement des événements. L’endettement des ménages les moins aisés n’a fait que retarder la chute de la demande agrégée. La prise de conscience de l’insolvabilité de ces mêmes ménages a constitué le facteur de déclenchement de la crise. Aussi n’y a t-il pas de solution à moyen et long terme sans un désendettement des ménages et des entreprises. Le rôle des pouvoirs publics est d’y aider. Mais ils ne peuvent l’exercer qu’en prenant des décisions qui aboutissent à un endettement public accru. L’endettement public se substitue, alors, à l’endettement privé. Le déficit public financé par la dette doit, en outre, être prolongé tant que ménages et entreprises n’ont pas pu rétablir leurs bilans, ce qui leur permettrait d’envisager de consommer et d’investir plus. Ce scénario se heurte, toutefois, à l’insolvabilité potentielle des Etats qui prend une dimension particulière au sein de la zone euro. Il n’explique pas réellement ce que sont les ressorts d’un rebond de la consommation et de l’investissement faute de se rapporter aux implications du creusement des inégalités sur le partage de la demande entre activités productives et improductives.

Reconnaître le poids des inégalités c’est, certes, reconnaître qu’il y a un problème de demande, mais c’est surtout reconnaître l’hétérogénéité des consommateurs et le caractère non homothétique des préférences individuelles. Le creusement des inégalités modifie, avant tout, la structure de la demande. Certains diront au détriment des biens consommés prioritairement par la masse des salariés et au bénéfice des biens de luxe. D’autres diront au détriment des actifs productifs et au bénéfice des actifs financiers ou immobiliers existants.

Le mécanisme possiblement à l’œuvre est le suivant. Les ménages les plus riches ont un excès d’épargne qu’ils vont consacrer, d’une part, à l’achat de biens de luxe ou d’actifs sur les marchés financiers et immobiliers, d’autre part, à des prêts aux ménages moins aisés par le canal des intermédiaires financiers. Le creusement des inégalités a ainsi deux effets conjoints : faire monter le prix des actifs achetés par les plus aisés et faire monter le taux d’endettement des moins aisés. Le premier effet soutient le second en permettant aux prêts consentis de s’appuyer sur la valeur en hausse des actifs gagés (les « collatéraux »).

Sous l’hypothèse que la dépense publique est une dépense productive – elle alimenterait la demande de biens et services du secteur productif –, une dette publique accrue vient soutenir la demande globale et enrayer la récession. Toutefois, à moyen terme, la charge en intérêts peut rendre la dette publique difficilement soutenable avec, à la clé, la nécessité de réduire la dépense publique avant que la reprise de la dépense privée ne devienne significative. La substitution de la dette publique à la dette privée déplace le problème sans le résoudre.

Une alternative possible réside dans la taxation des revenus des ménages les plus aisés. Toujours sous l’hypothèse que la dépense publique s’adresse au secteur productif, cette taxation assure une redistribution des revenus qui a pour corollaire une reconfiguration de la structure de la demande au bénéfice des activités productives. Encore faut-il faire une autre hypothèse, celle que les impôts supplémentaires sont effectivement versés par les ménages qui affectent une fraction significative de leur épargne à des achats d’actifs improductifs. Dans un tel contexte, l’objectif n’est pas d’augmenter les impôts pour résorber le déficit public dans l’espoir que le retournement de conjoncture permettra de les diminuer plus tard, mais de tirer mieux partie de l’impôt comme outil de redistribution. Si augmentation de la pression fiscale il y a c’est bien pour ponctionner des revenus qui, pour une large part, sont des rentes dédiées à des consommations improductives.

La nature des dépenses et recettes publiques rend les hypothèses formulées fragiles. Des dépenses publiques sont improductives et il est difficile de distinguer celles qui le sont de celles qui ne le sont pas. Les hausses d’impôt touchent différentes catégories de contribuables sans véritablement discriminer entre elles suivant la structure de leurs dépenses.

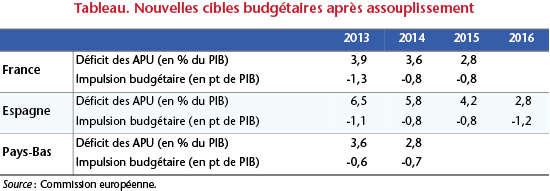

Aussi notre propos n’est-il pas d’énoncer une solution d’application crédible et immédiate. Il est de souligner l’illusion de solutions globales, qu’il s’agisse d’une austérité généralisée, passant notamment par des hausses d’impôts, qui finit par peser sur la dépense des ménages et des entreprises ou de l’entretien prolongé d’une dette publique, qui ne fait que se substituer à la dette privée sans effet sur la structure de la demande. Il est, au terme d’un détour analytique, de conduire à la conclusion que la mise en œuvre effective d’un mécanisme de redistribution susceptible de permettre une hausse du produit potentiel suppose une réforme de l’Etat qui touche à la fois à l’orientation des dépenses publiques et à la structure de la fiscalité, toutes choses qui demandent du temps et de la clairvoyance sinon du courage politique.

… Lire Amendola, M., Gaffard, J.-L., Patriarca, F., 2013, Inequality, debt and taxation: the perverse relation between the productive and the non-productive assets of the economy, OFCE Working paper No. 2013-21.